文|独角金融

都说吃一堑长一智,但在贷后管理上,知名城商行齐鲁银行又“栽跟头”了。

根据国家金管局山东监管局披露的处罚信息,齐鲁银行因关联交易贷款管理不到、信贷资金注入房地产等14项违法违规行为,近日被没收违法所得并处罚款合计1495万元,作出此次处罚决定的日期为2023年12月28日。

肇始于孔孟之乡山东的齐鲁银行,曾一度被誉为新三板市场的“明星”,后来转A股主板上市,过去几年,其资产规模、营收及净利润都值得肯定。

齐鲁银行官网介绍,要力争“打造行稳致远的精品银行”为目标,不过,在业绩增长的同时,一纸千万元罚单,再次将这家银行的合规经营和内控问题推至台前。上任不到一年的董事长郑祖刚,未来如何带领这家城商行实现超越,值得期待。

1、被罚1495万,贷款管理不到位成“重灾区”

此次被罚,多数违规都锁定“管理不到位”,其中,各类贷款管理不到位的事由就有6项,导致3名责任人也领罚,包括时任齐鲁银行行长助理、副行长陶文喆被警告并罚款5万元,主要存在的问题包括:对关联交易贷款管理不到位、流动资金贷款管理不到位、同业投资业务管理不到位,对违反审慎经营规则负有责任。

陶文喆是在2017年12月正式任职齐鲁银行行长助理,2021年9月末,升任该行副行长。从2018年开始,齐鲁银行的贷款质量逐年优化。但在14项违规事实中,2项违规直指银行资产质量,包括贷款风险分类不准确,以信贷资金购买本行不良资产。

齐鲁银行营业管理部总经理韩明磊也领到罚单,主要原因是对该行授信资金作用审核不审慎,对严重违反经营规则负有责任,被山东监管局提出警告措施;同时,该行济南山大路支行行长贾镔对该行同业投资业务管理不到位,严重违反审慎经营规则负有责任,也被处以警告。

贷款业务成为被罚的“重灾区”,显示出其过去一段时间银行贷款“三查”不尽职。金乐函数分析师廖鹤凯表示,这主要由于存量业务规模庞大,中小银行的业务很多交易对手是重叠的、或者有关联性、或是相关业务执行标准不严格,又有业务惯性的情况下,很容易在风控环节出现不尽职的情况。

2023年前三季度,齐鲁银行总资产5684.9亿元,净资产378亿元。业绩表现也较为亮眼,前三季度营收和净利润分别同比增长8.24%、16.2%。但”天价“罚单释放的内控漏洞,无疑暴露出该行在合规审慎经营上还有很多工作要做。

收到巨额罚单后,能否对银行起到震慑作用?接下来应如何避免贷款违规事件的发生?

针对本次处罚,齐鲁银行高度重视,并称即查即改,及时推进落实各项整改措施,并将不断健全制度体系、优化管理流程,持续加强内控合规管理,坚持依法稳健经营,筑牢风险底线,推动业务可持续发展。

据独角金融不完全统计,2021年6月18日,在正式登陆沪市主板至今,齐鲁银行合计被罚没已超2000万元,被罚原因多与贷款业务管理不到位有关。此前收到较大的一笔罚单还是在4个月前,该行因未按规定履行客户身份识别义务等8项违规,被中国人民银行济南分行没收违法所得363.78元,罚款297.5万元。

“被重罚后,对银行及其相关责任人能起到较大的震慑作用。也意味着该行阶段性问题充分暴露后进入新的发展时期,短期利空出尽,进入逐步估值修复的新时期”。廖鹤凯表示。

廖鹤凯分析称,银行要加强内部控制和风险管理、定期组织内部培训和考核以提高员工内控意识、建立有效的建立奖惩机制、制定详尽的合规手册并定期更新、加强与监管部门的定期沟通和协作等,以避免贷款违规事件的发生,确保银行业务的合规、稳健发展。

2、转"A"上市两年半,市值较巅峰蒸发383亿

根植济南、立足山东、辐射天津、河南、河北的齐鲁银行,成立于1996年6月,由济南市原16家城信社和1家联社合并组建城市合作银行,1998年6月更名为济南市商业银行。2004年8月,引入战略合作方澳洲联邦银行后,成为山东省第一家,全国第四家实现中外合作的城商行;2009年6月份,正式更名为齐鲁银行。

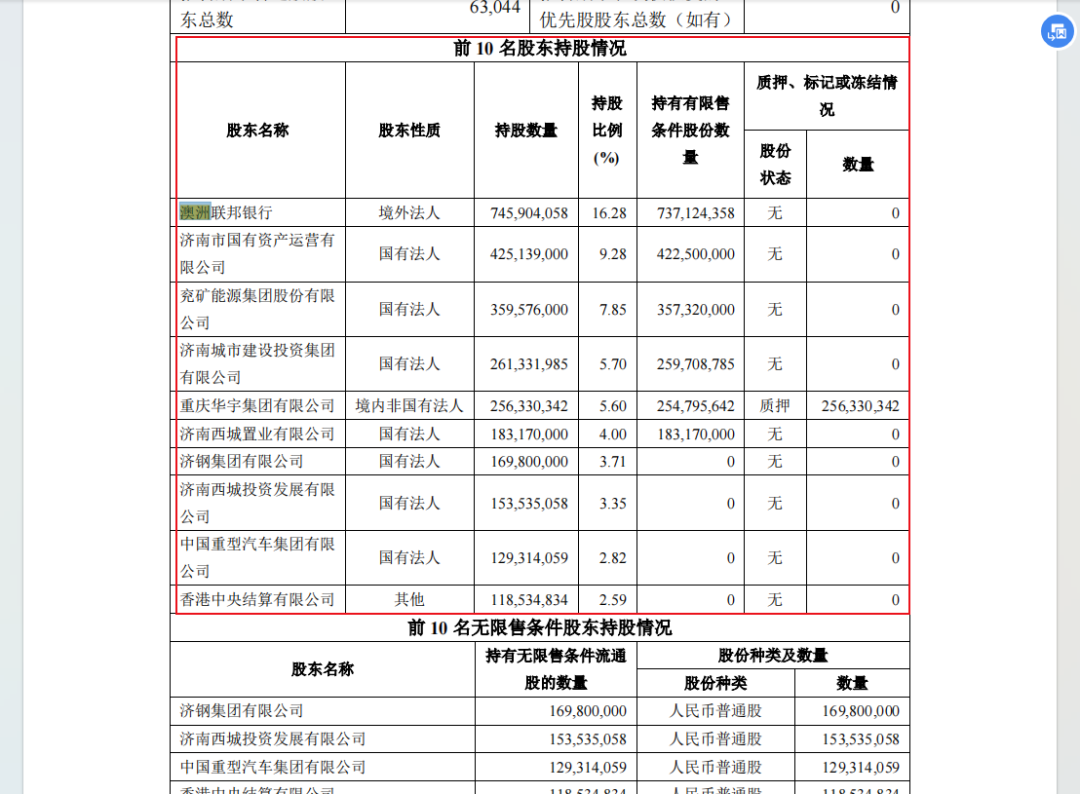

20年过去,澳洲联邦银行依然是齐鲁银行第一大股东,持股16.28%。前十大股东中,济南国资运营有限公司持股9.28%,其他股东中,兖矿能源、济南建投、华宇集团、济钢集团、济南西城投资、中国重汽、香港中央结算位列齐鲁银行前十大股东之列。

无论从体量,还是盈利能力,山东省内仅有青岛银行能与齐鲁银行比肩。截至2023年三季度,青岛银行的资产总额和净利润分别为5811.84亿元、30.9亿元,从两项数据看,青岛银行较齐鲁银行略胜一筹。

在2023年中国银行业100强榜单中,齐鲁银行位列第61位,领先青岛银行1名,在山东城商行中排名第1。

如果要给齐鲁银行标记一个高光时刻,很多人都会提到2015年6月挂牌新三板后,连续三年蝉联新三板“盈利王”。2016年-2020年,齐鲁银行分别实现营收51.54亿元、54.26亿元、64.02亿元、74.07亿元和79.36亿元;净利润分别为16.54亿元、20.26亿元、21.69亿元、23.57亿元和25.45亿元。净利润连续四年位居山东省城商行之首。

在新三板之旅中,尽管融资85亿元,但齐鲁银行也有不足,其资本充足率仍然处于下行之势。

为了对资本充足率进行更好的补充,2021年6月18日,该行在新三板暂停股票转让业务,正式登陆A股市场,发行股数约4.58亿股,发行价为5.36元/股,融资24.55亿元。

3个月后,齐鲁银行发行了规模为40亿元的二级资本债券,时隔半个月,即2021年9月30日,该行再次发布拟公开发行80亿元A股可转债,用于补充核心一级资本。

在多次“补血”后,2021年末,该行资本充足率为15.31%,一级资本充足率为11.63%,核心一级资本充足率9.65%,较前一年同期分别增长0.34个百分点、0.01个百分点、0.16个百分点。

尽管后来齐鲁银行多次发行债券继续补充资本充足率,但其各项指标依然未达到行业平均水平。

截至2023年三季度,该行资本充足率、一级资本充足率、核心一级资本充足率分别为14.45%、11.43%、9.73%,而商业银行这三项数据分别为14.77%、11.9%、10.36%。

所有的努力都不会被辜负。与竞争对手相比,齐鲁银行的资本金则优于青岛银行。

当齐鲁银行在上交所正式挂牌上市后,其股票连收6个涨停板,2021年6月25日达到巅峰,为12.43元/股,市值为569亿元。

时间如白驹过隙,一转眼齐鲁银行已登陆A股市场有两年半的时间。1月12日,齐鲁银行的收盘报价3.95元/股,市值186亿元,与最高市值相比,蒸发了383亿元。

为稳定股价,齐鲁银行也做了多次增持。2022年5月底,该行曾经披露过一则触发稳定股价措施的公告。同年12月9日,齐鲁银行稳定股价措施已实施完毕,此次总计增持金额5513.28万元。

但稳股措施收效甚微,2023年7月18日,齐鲁银行因连续20个交易日收盘价低于公司最近一期经审计的每股净资产,触发稳股措施启动条件,因此再发公告,由持股5%以上的股东、董事、高管拟增持金额合计不超过5608.11万元。2023年9月5日,澳洲联邦银行通过沪股通方式累计增持452.97万股股份。

2023年10月18日,齐鲁银行第三次公布了稳股方案实施进展,但目前看效果并不理想。按彼时股价收报4.15元/股计算,截至1月12日其跌幅为4.81%。

股价之所以低迷,与其营收规模偏低也有一定的关联。2023年前三季度,齐鲁银行虽然营收增速在A股17家城商行中排名靠前,但营收总额却排名倒数第三。

一组数据也指出了齐鲁银行的问题。2020年至2022年,该行计提的信用减值损失分别为27.26亿元、40.5亿元、41.51亿元,逐年增加。

3、不良贷款的“烦恼”与良方

作为一家城商行,齐鲁银行积极支持三农,开发创新信贷产品。几年前结合地域经济特色,本着精准扶贫、产业振兴为目的,创新推出“毛驴贷”“黄瓜贷”“草莓贷”“甜瓜贷”等贷款产品。

根据2020年的宣传,该行已累计为近500多个养殖合作社、养殖户提供近8亿元信贷支持。其中,在盛产阿胶的东阿县推出的“毛驴贷”产品,使用毛驴作为质押物申请贷款。

喧嚣过后,冷暖自知。“毛驴贷”从养殖户到银行,主要依赖东阿阿胶这家企业,由于市场变化和规模化生产技术不够成熟,该类贷款后来出现风险,几十家阿胶合作驴场未按时还贷,齐鲁银行决定起诉至东阿县人民法院。根据2023年的一份裁定显示,法院判定阿胶合作驴场每家几百万债务,限期归还贷款。

齐鲁银行表示,目前正与养殖户进行积极协商,以顺利结清该类业务。由于该类贷款在银行业务中占比较低,对全行发展及关键指标均不产生重大影响。

再往前追溯,齐鲁银行曾在风控管理上吃过亏。2010年的特大伪造金融票据案,因涉及齐鲁银行的诈骗金额最多,逾70亿元,导致其财报显示实际损失金额共22.59亿元。该案爆发后,时任董事邱云章、行长郭涛、监事长张苏宁也纷纷离职。

时过境迁,齐鲁银行也一路变大变强,成绩有目共睹,值得肯定。从近五年的不良率情况看,2018年该行不良率曾达到1.64%的最高点,此后逐年下降,截至2022年末,该行不良率降至1.29%。

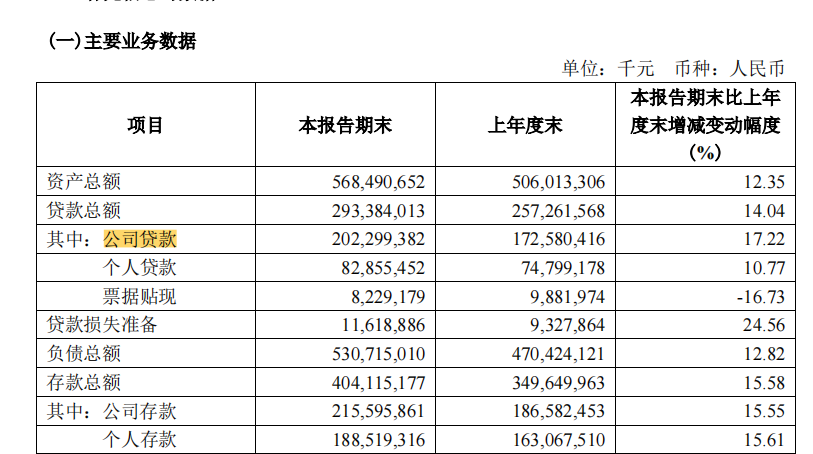

同时,齐鲁银行零售业务增长显著。截至三季度末,该行个人贷款余额828.55亿元,较年初增长10.77%,增速高于全省平均4.1个百分点。该行表示,为提高零售贡献度,建立了从总行、分行到支行一贯到底的大零售转型组织架构,全方位推进零售业务商业模式、体制机制、机构建设、营销渠道、产品体系等方面的转型。

贷款结构以对公贷款为主。截至三季度末,齐鲁银行对公贷款2023亿元,较年初增长17.22%。

图源:三季报

不久前,信达证券发表研报指出,齐鲁银行区域发展潜力较为显著,营收增速稳健,盈利能力渐趋复苏,对公,存贷规模扩张,资产质量改善,未来成长空间广阔,给予齐鲁银行“增持”评级。

接下来,“70后”郑祖刚董事长如何带领这家银行打磨基本功,提高内控管理水平,提振资本信心,实现超越?评论区聊聊吧。

评论