界面新闻记者|梁怡

又一家汽车零部件厂商冲刺资本市场。

近日,苏州利来工业智造股份有限公司(简称“利来智造”)提交深交所主板上市申请,公司拟募集资金10亿元。

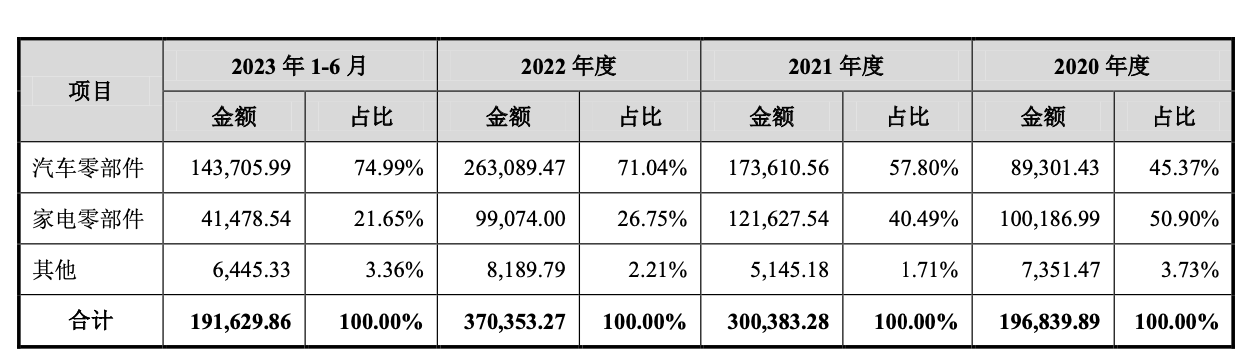

利来智造主要从事汽车和家电零部件产品的研发、生产和销售,产品包含汽车及家电用铝材、钢材剪切件,以及车身部件、底盘件、座椅骨架及电视机背板等冲压件,其中2022年剪切件收入占比超过80%。

2020年-2022年,利来智造的收入合计88.6亿元,得益于公司抓住下游新能源汽车行业快速发展的市场机遇,但公司的竞争力、市占率并未详细披露。

此外,目前利来智造多处资产抵押,偿债压力较大。

20多家股东入股

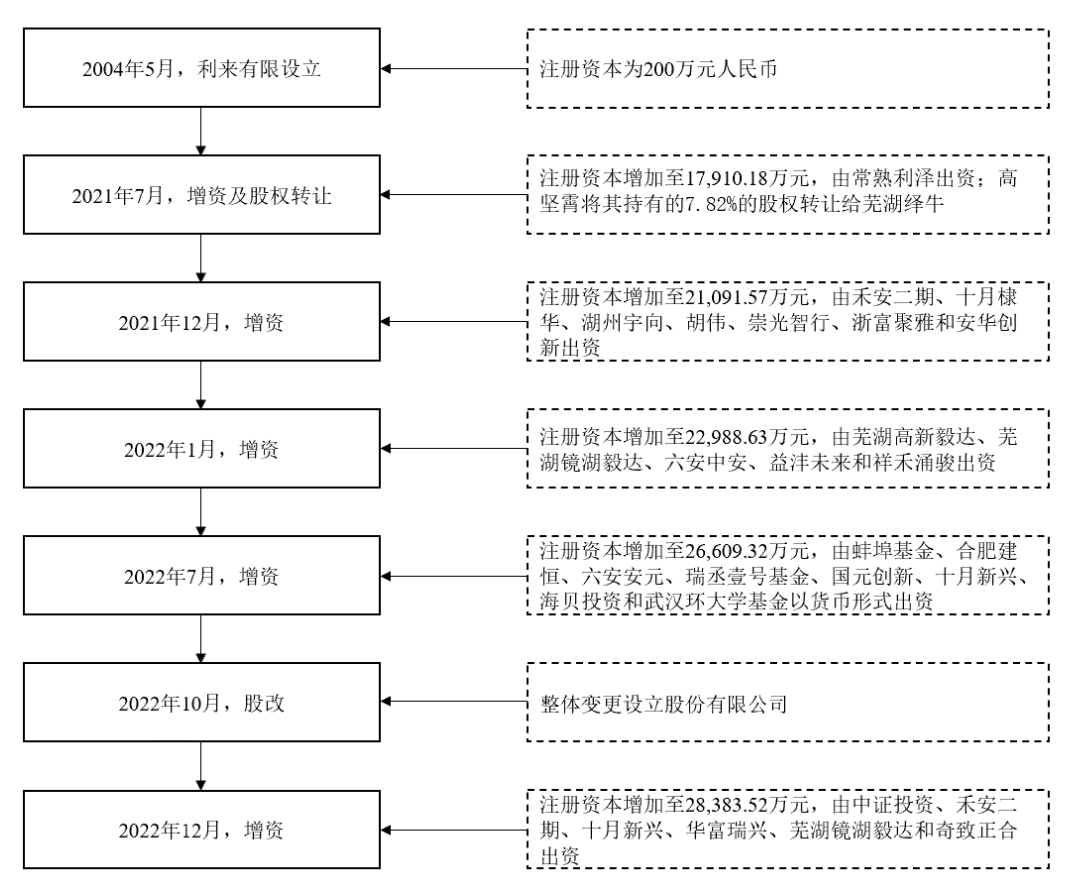

利来智造前身利来有限成立于2004年5月24日,由李六顺、高定国分别出资180万元、20万元设立。

界面新闻注意到,报告期内,利来智造受到20多家资本的青睐,其中2022年股权融资金额达到3.795亿元。

根据2022年12月最后一轮增资,利来智造的估值约17亿元。其中利来智造本次IPO的保荐机构中信证券系中证投资的唯一股东。

目前,李六顺为利来智造的控股股东及实际控制人,其直接持有公司44.39%的股权,并通过常熟利泽间接持有0.44%的股权,合计持有公司44.83%的股权。

本次IPO,利来智造拟募资10亿元,其中2.16亿元用于新能源及新能源汽车合金材料加工生产基地(苏州)建设项目;2.97亿元用于新能源及新能源汽车合金材料加工生产基地(安徽)项目;2.38亿元用于研发中心及总部基地建设项目;以及剩余2.5亿元用于补充流动资金。

三年收入达88亿元

报告期内(2020年-2022年以及 2023年上半年),公司分别实现营业收入20.09亿元、30.7亿元、37.81亿元和19.5亿元,近三年年均复合增长率为37.18%; 分别实现净利润4412.47万元、7704.41万元、1.14亿元和4806.60万元,近三年年均复合增长率为60.86%。

利来智造收入大涨得益于抓住新能源汽车行业快速发展的市场机遇,在销售端积极开拓了 T公司、蔚来、理想等下游新能源汽车厂商客户或其对应配套厂商,使得汽车零部件销售收入增长较快。

毛利率方面,报告期内,公司汽车零部件产品毛利率分别为14.77%、12.96%、12.87%、11.68%,相对稳定。其中2021年有所下滑主要受上游原材料价格上涨所致。

据悉,我国汽车零部件行业市场容量巨大,行业内企业数量众多,与国际零部件龙头企业相比规模普遍较小,呈现“小而散”的市场格局。据中国汽车工业协会统计,全国汽车零部件企业的数量保守估计在10万家以上。根据国家统计局数据,2021年我国规模以上(年主营业务收入在2000万元以上)汽车零部件企业数量为1.47万家。

因此,年收入突破30亿元的利来智造市占率如何?

界面新闻注意到,利来智造并未具体披露,而是以公司采购的原材料铝为单位计算。报告期内,公司生产所需要的主要原材料为钢材、铝材等,直接材料占主营业务的比重分别为86.54%、89.67%、91.11%和90.60%。

根据盖世汽车研究院发布的《车身用铝产业报告(2023版)》,2022年我国汽车车身用铝出货量合计约为32.90万吨,主要由诺贝丽斯、南山铝业、忠旺铝业、中铝瑞闽等提供。利来智造采购和销售的车身用铝材约为5万吨,占我国汽车车身用铝出货量的15.20%,市场占有率较高。

多处资产抵押

事实上,利来智造的创现能力并不强。

报告期内,公司经营活动产生的现金流量净额分别为1635.16万元、3530.35万元、-7077.31万元和6432.20万元,近三年均低于同期净利润。

值得注意的是,目前公司的偿债压力并不小。

截至2023年6月底,负债方面,公司短期借款达到10.31亿元,长期借款为2.75亿元。公司及子公司拥有21处不动产所有权,其中19处均用于抵押状态。

截至2023年6月底,公司的货币资金余额为7.07亿元。

与此同时,报告期内,利来智造的流动比率和速动比率低于同行业可比公司平均水平,资产负债率高于同行业可比公司平均水平。

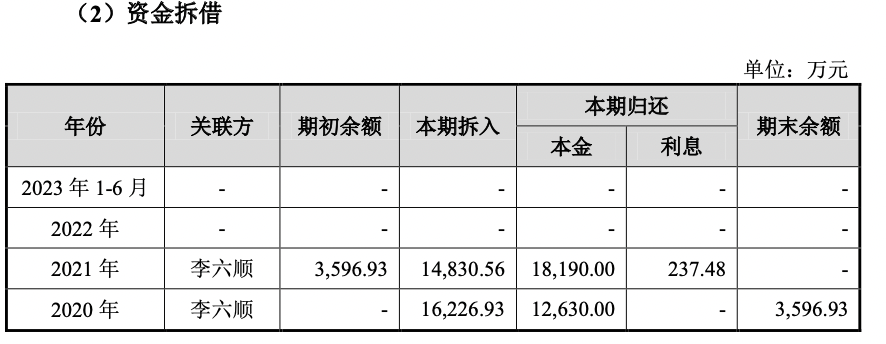

此外,2020年、2021年,利来智造还曾向实际控制人李六顺拆借大额资金用于日常经营周转。

但值得注意的是,报告期内公司分别进行现金分红704.47万元、881.67万元、1157.97万元和1475.94万元。

评论