文 | 独角金融 张黎明

编辑 | 付影

明星基金经理的管理能力决定了“个人系”公募天花板,而管理规模303亿的“个人系”公募中庚基金管理有限公司(下称“中庚基金”),其“头牌”经理丘栋荣并未给投资人交出一份满意答卷。

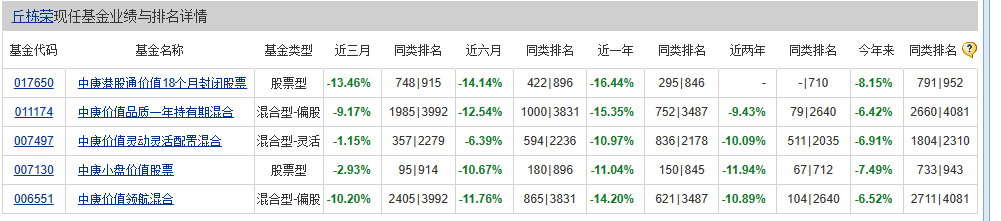

天天基金数据显示,截至1月16日的近三个月,丘栋荣旗下5只基金均录得负收益、仅两只产品业绩排名较为靠前,且5只产品2023年四季度合计亏损7.56亿元。

数据来源:天天基金网

1、调仓换股后,业绩还是没提上去

1月16日,中庚基金披露了知名基金经理丘栋荣管理的中庚价值领航、中庚小盘价值、中庚价值灵动、中庚价值品质一年持有、中庚港股通价值18个月封闭等五只产品的2023年四季报。

截至2023年四季度末,上述五只产品规模分别为85.29亿元、57.18亿元、26.30亿元、51.06亿元、17.98亿元,与2023年三季度末的规模相比,五只产品规模均略有下滑。

丘栋荣在四季度进行了较大程度的调仓换股。

以丘栋荣管理最久的中庚价值领航混合,相比于2023年三季度末的持仓,四季度最大的变化是赛腾股份、歌尔股份新进前十大,而退出前十大的是快手-W、美团-W。

在增减仓方面,中国宏桥、绿叶制药、小鹏汽车-W、越秀地产这几只港股的持仓均有所增长,减持的主要是中国海外发展、中远海能、神火股份。其中,神火股份的持仓减少了近一半。

中庚小盘价值股票,丘栋荣在四季度对这只基金的前十大重仓股进行了大幅调整——博众精工、安图生物、歌尔股份、艾迪药业、华统股份、长盈精密新进前十大;而退出前十大的是广信股份、爱玛科技、神火股份、美畅股份、柳药集团和晶晨股份。

在其余个股的增减仓上,仅有立华股份的持仓有所增加,赛腾股份和川仪股份持仓有所下降。

中庚价值灵动灵活配置混合也是丘栋荣在四季度调仓幅度比较大的基金之一,其前十大重仓股同样有6只是新进个股,包括了歌尔股份、宁波银行、凯因科技、上海瀚讯、水晶光电和华发股份;而退出前十大的是常熟汽饰、华统股份、川仪股份、神火股份、爱玛科技和柳药集团。

值得注意的是,常熟汽饰、川仪股份依然是中庚小盘价值股票的前十大重仓股,且常熟汽饰的持股数未有变化,不过在中庚价值灵动灵活配置混合上,这两只个股均退出前十大。

另外,在中庚价值品质一年持有基金方面,前十大重仓股也有4只新进,分别为绿叶制药、赛生药业、常熟汽饰和中国海外宏洋集团,同时中国宏桥、川仪股份也有增加持仓。

而在减持方面,神火股份、中国海外发展、小鹏汽车-W的持仓数量有所下降。

同样减持小鹏汽车-W、美团-W的还有中庚港股通价值18个月封闭;值得注意的是,中庚价值领航混合对小鹏汽车-W则是小幅加仓。中庚价值品质一年将赛生药业买到了前十大;而中庚港股通价值18个月封闭却大幅减持赛生药业。

独角金融注意到,即使经过大幅调仓换股,丘栋荣旗下产品表现依旧不佳。四季度,仅中庚小盘价值和中庚价值灵动两只产品取得正向收益,其余三只产品均录得负收益,5只产品2023年四季度合计亏损7.56亿元。

展望后市投资思路,丘栋荣认为“估值几乎就在历史最低水平了”“市场处于熊市底部”,权益资产正处于系统性、战略性配置位置,将坚持低估值价值投资策略,通过精选基本面良好、盈利增长积极、价值被低估的中小市值个股,构建高预期回报的中小盘组合,力争获得可持续的超额收益。重点关注中小盘成长股和价值股,以及供给端收缩或刚性行业,但仍有较高成长性的价值股。

山重水复非无路,柳暗终会再花明,期待丘经理今年的业绩实现翻盘。

2、历经两次认购,丘栋荣晋级第四大股东

中庚基金成立于2015年11月,实控人孟辉,持股比例33.49%,第二大股东为中庚置业集团有限公司(下称“中庚置业”),持股占比23.75%。

近年来,中庚基金的管理规模迅速扩大,2021年二季度末突破100亿元关口,并在当年年底超过200亿元;2022年末,公司管理规模跃升至360亿元以上,在197家基金公司中排名第89位。

截至2023年末,该公司管理基金规模303亿,同比减少57亿。有业内人士分析称,规模的下滑,可能有两方面的客观原因:

一是四季度以来,A股市场震荡加剧,港股振幅较A股更大,在此市场环境下,主动权益类基金普遍出现了一定幅度的回撤;

二是出于保护持有人利益需要,公司所有产品均已限制大额申购。作为坚持低估值价值投资的资产管理公司,中庚基金的宗旨是满足客户的真实投资需求,而旗下产品的限购也是以此为出发点进行的审慎决定。未来,公司也会动态评估市场变化以及投资者的真实投资需求,在合适时机对限购的产品进行相应的调整。

“个人系”基金,一般以团队骨干人才“合伙”发起的机制模式。在中庚基金成立之初,早期有基金从业的相关经验的持股人只有孟辉与董事长闫炘,而证券基金行业以外的机构合计持股超过60%,占据了绝对的控股权,这也给中庚基金埋下了股权“动荡”的种子。

2022年之前,中庚基金最重要的外部股东,分别是大连汇盛投资有限公司(下称“大连汇盛”)、中庚置业、大连海博教育发展有限公司(下称“大连海博教育”),随着后期地产、教育行业的经营发生变化,这些股东也陷入了诉讼中。

不过,随着公司的逐步发展,自然人持股比例在逐步上升,法人股东开始退场。2022年3月,5位中庚基金的高管和员工以个人或机构的名义拍下大连汇盛投资持有的25%股份,其中丘栋荣出资 998万元认购了4.99%的股权,新晋中庚第5大股东。2023年8月,企查查数据显示,被冻结股权的大连海博教育发展退出股东行列,闫炘、孟辉接手,两人持股比例分别上升至18.99%、34.99%。

此后丘栋荣进一步增持,2023年9月4日,中国证券监督管理委员会证监会发布《关于核准中庚基金变更持股5%以上股东的批复》。

证监会表示,核准丘栋荣成为中庚基金持股5%以上股东。此外,中庚基金的注册资本由2亿元变更为2.105亿元,并由丘栋荣依法认购公司新增的1050万元。

此次股权变更完成后,丘栋荣的持股比例将进一步提升,出资总金额也达2048万元。按照股东认缴出资额/公司注册资本来估算,丘栋荣的持股比例约为9.73%。中庚基金自然人股东及专业人士持股比例进一步提升,合计超70%。

数据来源:企查查

中庚基金对此回应媒体称,随着专业管理团队持股比例的提升,公司治理结构将更加稳定和清晰。同时,公司经营管理团队持股的优势地位进一步巩固,有效提升了公司的经营效率、管理也更加科学和规范。公司自2018年成立以来,与企业法人股东之间建立了完善的业务隔离制度,未来公司仍将坚定坚持“深耕价值,只做价值投资”的战略定位,并集中所有资源禀赋,在主动权益投资领域不断创造核心竞争力。

可以确定的是,“个人系”公募通过核心人员持股和股权激励计划,把专业人才和公司发展、持有人利益深度捆绑,股东与管理层之间追求的目标高度一致,更有利于公司长远发展。

但作为“台柱子”的丘栋荣,如何避免亏损的同时、为投资人赚取更好的利益,无疑决定了中庚基金的天花板,也是摆在这家“个人系”公募面前的必答题。

评论