文|公司研究室基金组 雪梅

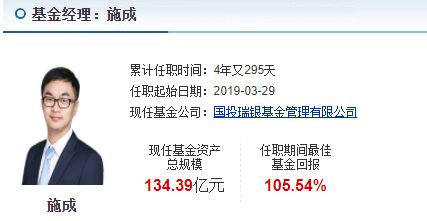

截止2024年1月16日收盘,施成在管产品12只,现任基金资产规模134.39亿,任职期间最佳回报105.54%。不过,由于其前10只基金重仓新能源赛道股,导致其现任基金近两年业绩全线飘绿。

01、新能源赛道明星,高位接连发了6只同类基金

施成的最佳任职回报是成名作国投瑞银先进制造混合贡献的。

事实上,这只基金业绩2021年9月时净值增长曾超过460%,很受追捧,施成也成为炙手可热的基金明星。当时,施成在管的4只基金,都重仓新能源赛道龙头股。因为站上了风口,这些产品业绩都不错。

在业绩光环下,国投瑞银2021年6月给施成发了2只产品,2022年又一气发了4只。这6只产品均在大盘高位发行,而且拷贝了前面4只产品的投资策略,重仓股也相似。不料,新能源风口不再,大盘出现回调,因此,这些产品任职回报很不理想,跌幅都在30%以上。

公司研究室注意到,这6只产品目前在同类产品中的位次也比较靠后。以国投瑞银产业升级两年持有混合A为例,天天基金网数据显示,截止2024年1月16日,其任职回报在6183只产品中排名5543,大致位于倒数11%以内,排名相当靠后。

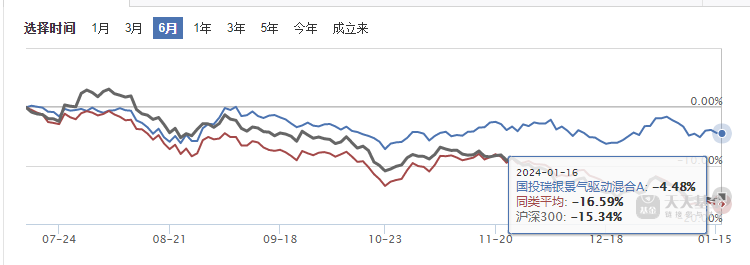

2023年一季度,施成又发了2只新基金,国投瑞银景气驱动混合A/C。这两只基金的投资组合,与前面10只产品有较大区别。截止2024年1月16日收盘,任职回报分别为-4.50%、-4.98%。考虑到2023年沪深300跌超11%,2024年开年已下跌超4%,这个业绩已很不错。数据显示,施成这两只改弦易辙的产品,确实大幅跑赢沪深300指数与同类产品。

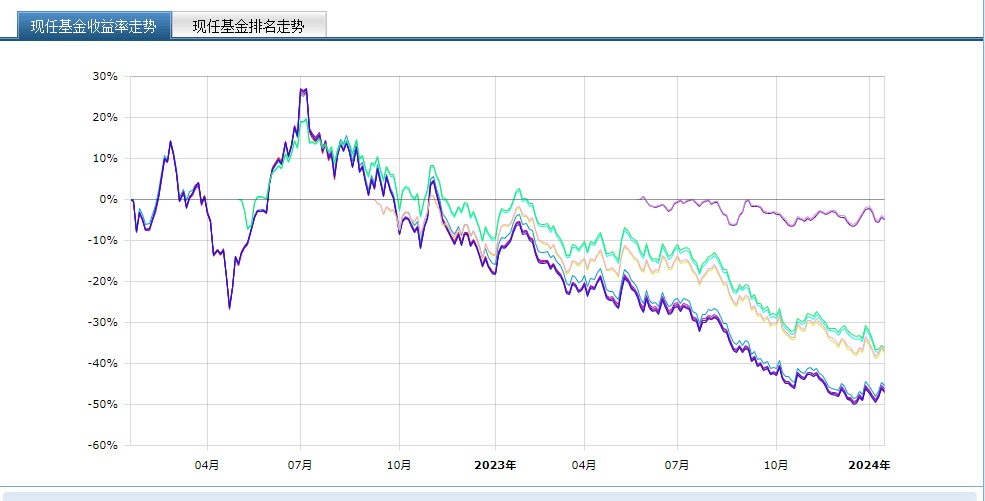

不过,在整体上,作为圈内曾经的明星基金经理,施成近两年的业绩确实比较难看。天天基金网数据显示,其在管产品从近三月到近两年各个阶段全线飘绿,进入2024年以来12只产品也是如此。

最令公司研究室意外的是,截止2024年1月16日收盘,国投瑞银总计27位基金经理,167只基金中,近1年业绩倒数前10名,竟然全是施成在管产品。这一点,确实有些吊诡。

仔细观察,这些基金近1年投资收益都在-30%以上,其中有4只跌幅超40%。其中,国投瑞银先进制造混合跌幅最大,跌幅40.69%。值得注意的是,为施成创造最佳业绩回报的也是这只基金,真可谓成也萧何败萧何。

02、“就地卧倒,硬挺过冬”

重仓赛道股,站上风口时有多风光,这两年就有多狼狈。如果不是早先的利润丰厚,这么大幅的回撤,真心很难扛得住。

公司研究室注意到,国投瑞银先进制造混合的净资产规模,近年可谓坐了一回过山车,从2021年6月30日的4亿出头,飙升到2022年6月30日的53.79亿,之后开始下滑,2023年12月31日仅剩24.23亿,可谓腰斩。

但这只基金的总份额似乎并没有大幅减少,从2022年6月30日的12亿份,一度增加到12.43亿份,2023年底为11.56亿份。显然,有不少投资者准备与基金经理一起,硬扛过这轮行业寒冬。

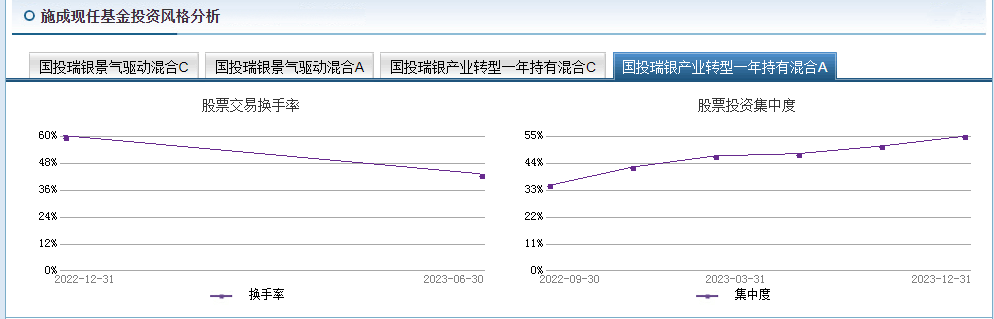

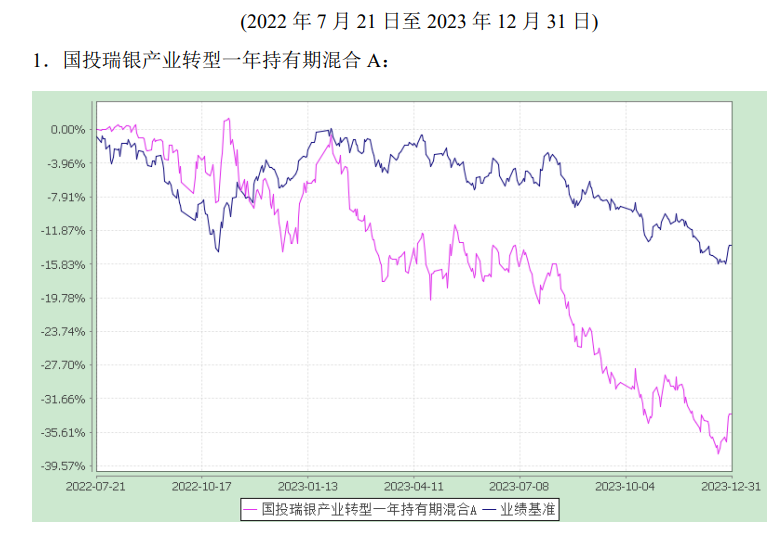

对于重仓赛道股的基金而言,由于仓位过于集中,如果大幅减仓,很容易出现踩踏式下跌,真的没有太好的补救措施。因此,多数基金经理都采取了“就地卧倒,硬挺过冬”的策略。这一点,从施成在管的国投瑞银产业转型一年持有混合A的持仓前十股票名单中就可以清晰看出。

这只基金成立于2022年7月21日,建仓周期6个月。财报显示,自2022年12月31日后,其持仓股票前10组合就只有微调,2023年全年几乎没变化,些微变化也只是名单中股票位次变化,很少出现新股票。

与之佐证的是这只基金的投资风格:股票交易换手率步步走低,股票投资集中度却渐渐走高。对于热点轮动过快的A股,以及仓位偏于集中的基金来说,“就地卧倒,硬挺过冬”或许是不是办法的办法,毕竟这样做,不仅可以避免大幅换仓带来的追涨或踏空风险,而且逻辑上比较顺,投资策略上也更便于自洽。

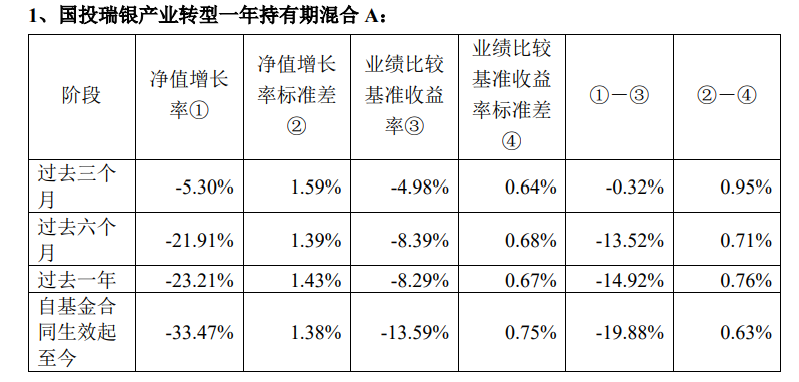

不过,“硬挺过冬”中,基金净值的损失难以避免,愿意陪同基金经理穿越行业严冬的基民,将不得不忍受这种阵痛。这一点,从国投瑞银产业转型一年持有混合A2023年四季报披露的净值增长率上就可以清楚看出。

财报显示,自2022年7月21日基金合同生效起,到2023年12月31日,这只基金净值已经下跌33.47%,整整损失了1/3。公司研究室注意到,同期,这只基金相较于业绩比较基准,跑输了19.88%。这个差距还是比较大的。

03、经过市场近两年毒打,眼下更加理智

欲戴王冠,必承其重。

1年半时间,净值折损1/3,这种回撤或许超出基民甚至基金经理本人当初的预估。但是,既然选择押注式投资,恐怕这是一个不得不面对的现实。

如前所述,2022年上半年,正是施成及其在管基金高光时刻,当时的他可谓踌躇满志。

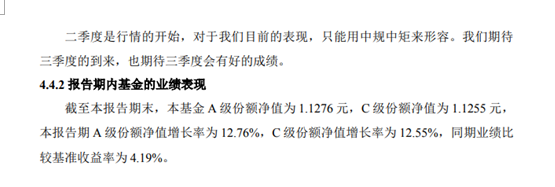

在2022年3月成立的的国投瑞银产业升级两年持有期混合基金的半年报里,施成写道:“二季度是行情的开始,对于我们目前的表现,只能用中规中矩来形容。我们期待三季度的到来,也期待三季度会有好的成绩。”

他预期,“2022 年二季度,我们可以看到国内市场正在逐步走出奥密克戎的影响,需求在 6月份开始恢复,并且预期在三季度经济进入加速的上行阶段,尤其是成长行业的增长将十分迅猛,所以我们判断国内的供需双强。”

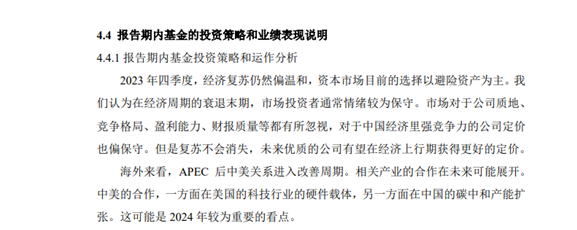

经过市场近两年的毒打后,在2023年四季报里,施成已没有2022年上半年的意气风发,对行业与公司的前景,虽然还保持信心,但总体上更加理智与现实。

在国投瑞银产业转型一年持有混合A的四季报中,施成坦言:“2023 年四季度,经济复苏仍然偏温和,资本市场目前的选择以避险资产为主。我们认为在经济周期的衰退末期,市场投资者通常情绪较为保守。市场对于公司质地、竞争格局、盈利能力、财报质量等都有所忽视,对于中国经济里强竞争力的公司定价也偏保守。但是复苏不会消失,未来优质的公司有望在经济上行期获得更好的定价。”

他在报告中写道:“以新能源为代表的业绩成长行业,在经历了 2022 年的再评估估值以后,2023 年出现了再评估盈利。我们认为整体市场情绪和预期处于低点,看好 2024-2025 年能够兑现成长的公司的行情。”

评论