文|窄播 丛文蕾

编辑|张娅

亚玛芬IPO是安踏砸下数百亿人民币将这家老牌户外运动集团收入麾下后的一次大考,也考验安踏新的全球化叙事能力。相对于在中国通过始祖鸟、Salomon营造的高端、时尚形象,亚玛芬在海外市场还有另一面。

新年伊始,始祖鸟(Arc‘teryx)的母公司Amer Sports, Inc(以下简称「亚玛芬」)叩响了美股市场的大门,拟于纽约证券交易所挂牌上市。

近三年户外运动及风格在中国的流行,让始祖鸟和Salomon(萨洛蒙)成为中年男人和潮流爱好者的心头好,两个品牌的母公司亚玛芬也间接走进国人视线。

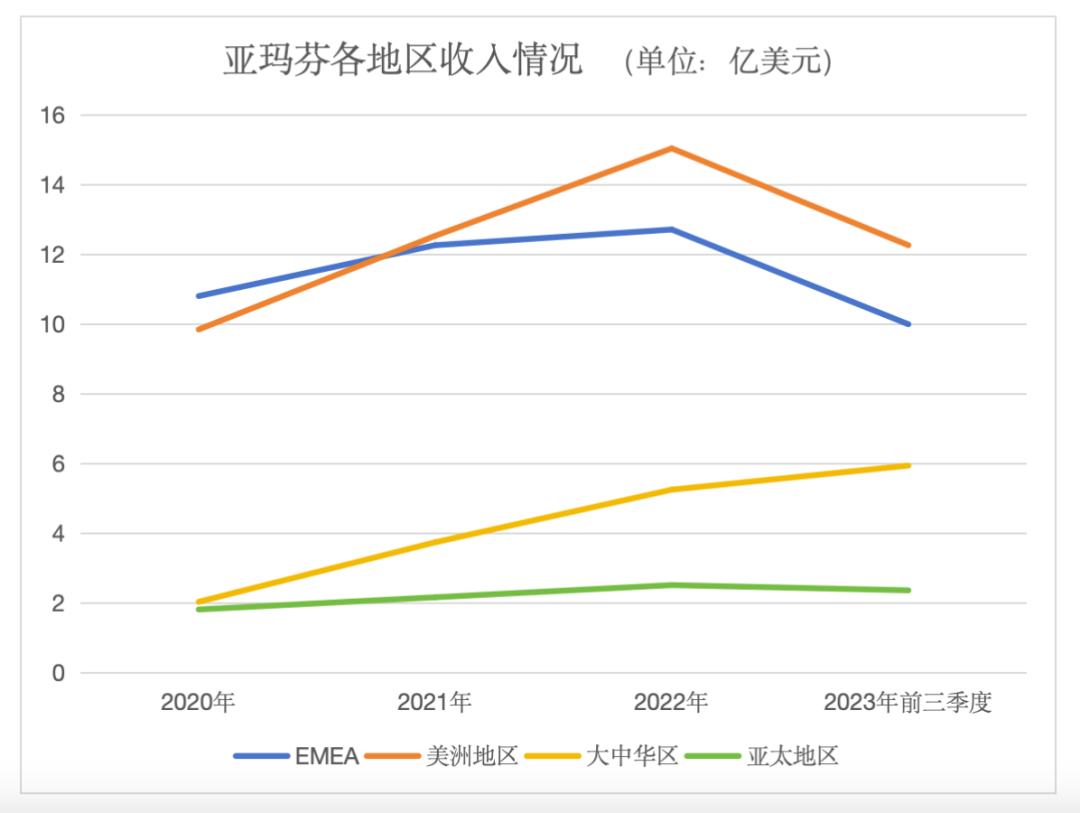

然而,欧美市场才是这家跨国集团主要的营收来源。去年前三个季度,美洲市场占集团营收的40%,为12.26亿美元;大中华区的占比只有19.4%,只不过始祖鸟和Salomon在当中的贡献接近92%。

除了始祖鸟和Salomon,亚玛芬还拥有包括Wilson(威尔胜)、Peak Performance(壁克峰)和Atomic(阿托米克)在内的9个来自不同国家的品牌。始祖鸟、Salomon、Wilson分别领衔硬核技术服装(Technical Apparel)、户外服饰&装备(Outdoor Performance)、球类及球拍装备(Ball &Racquet Sports)三大核心部门。

图源:招股书

作为一家跨国企业,亚玛芬的业务遍及41个国家/地区,产品销往101个国家/地区,在全球拥有超过10800名员工。其向美国证监会(SEC)递交的招股书中写道,赴美上市的亚玛芬无需向中国证监会备案,因为公司的主要业务活动在中国大陆境外进行。

2019年,亚玛芬进入中资时代。安踏联合方源资本、Anamered Investments(归属lululemon创始人奇普·威尔逊)和腾讯组成投资者财团JVCo,以46亿欧元(约合371亿元人民币)现金的方式收购亚玛芬94.98%的股份,其中安踏在亚玛芬母公司AS Holding的权益占比为52.7%。

加入安踏的前三年,AS Holding一直处于亏损状态。直到2022年公司才扭亏为盈,净溢利为人民币5000万元。2023年上半年,AS Holding收益同比增长37.2%至人民币132.7亿元,EBITDA同比增长149.2%至人民币17.8亿元。

因此,这也是一场势在必行的IPO。

除了营收向好,中国市场释放出的潜力以及当下处在风口的运动户外风潮,都是亚玛芬向一二级市场释放的积极讯号,具有想象空间。

但亚玛芬此时仍在亏损。2020-2022年,亚玛芬净亏损共计超6亿美元,2023年前三季度的亏损较去年同期增加了0.10亿美元。公司目前的运营资金主要来自关联方贷款和金融机构贷款,共计负债金额达到81.38亿美元。

还债也是亚玛芬要尽快上市募资的动因。招股书直言,「亚玛芬体育计划将此次发行款项净额用于偿还现有股东贷款、两笔合营公司贷款和共同投资贷款的全部未偿还借款,以及循环贷款的部分未偿还借款。」

亚玛芬必须尽快摆脱包袱轻装上阵。根据「5个10亿欧元」目标,到2025年,安踏要将始祖鸟、Salomon、Wilson打造成10亿欧元品牌,亚玛芬的中国市场和DTC收入要分别实现10亿欧元。招股书显示,2022年DTC和Salomon的收入都已超过10亿欧元,始祖鸟和Wilson收入也超过9亿欧元,有望在2024年提前完成目标。中国市场方面,2023年前三季度的收入近6亿欧元,处于上升期的中国市场未来两年还有增长空间。

对于安踏来说,这意味着一个全新的全球化叙事。2007年,安踏在香港上市完成了向现代化企业制度的转型;从收购FILA中国专营权和商标使用权开始,安踏要成为多品牌管理公司的目标显现。不久前,安踏主品牌CEO徐阳公开表示,主品牌计划今年3月正式登陆美国。亚玛芬在此节点递交IPO,对主品牌进入欧美主流市场的连带效应不言而喻。但安踏的全球化考验才刚刚开始。

双面

诞生于1950年的亚玛芬最初以烟草贸易为主,后在上世纪70年代才开始体育用品经营,在此之后一直以专业的户外用品集团形象示人。但在安踏收购亚玛芬之前,这家老牌运动品牌管理公司已经在全球市场显现疲软,给安踏提供收购契机。

收购后,安踏出售了亚玛芬旗下一些协同性不高的业务,把业务重心聚焦在鞋服品牌的拓展上。始祖鸟、Salomon和Wilson三个品牌在2023年前三季度为集团贡献了90.3%的营收。

相对于在中国市场的高端、时尚形象,亚玛芬在海外的品牌运营一直围绕硬核专业户外运动展开。始祖鸟就是这种双面性的集中投射。

作为亚玛芬专业性的代表,始祖鸟是集团目前营收增速最快的品牌。大中华区和美洲市场是始祖鸟主要的营收地区,2023年前三季度,两地分别贡献了总营收的43%和35%。

从攀岩装备起家的始祖鸟在海外市场的传播仍保留「专业户外装备」的印记。品牌官网首页放有介绍他们是如何制作攀岩安全带的视频;始祖鸟的官方Instagram上也是在进行攀岩、滑雪等各种户外运动的人的照片,品牌logo并不明显。

新世纪之初,始祖鸟进入中国。经销商先是打进硬核户外圈层,再采用「户外店+商场」的开店策略让品牌走进大众视野。2011年到2018年的8年间,亚玛芬在中国市场的营业收入增加了10倍。

然而,欧美国家户外运动历史悠久,人群参与度高。2015年,美国户外运动渗透率达到了48.4%,而中国在2023年的户外渗透率仅为9.5%。始祖鸟在中国走向日常化。

安踏接手亚玛芬后,始祖鸟进一步打破圈层,建立起高端时尚化的形象。除了成为「中年男人三宝之一」,招股书中提到,「始祖鸟与大中华区的纯粹户外探险家和奢侈品消费者建立了良好联系。」

但在海外,始祖鸟目前走的仍是硬核户外路线。

在美国生活的April曾在长辈的推荐下购入过始祖鸟的atom hoody和几件羊毛打底层。她告诉《窄播》,她身边人对始祖鸟的认知就是一个比较专业的户外品牌,并不带有社交属性或身份标识。始祖鸟在美国的竞争对手多是Mammut(猛犸象)在内的老牌户外运动品牌;而到了中国市场,品牌受众身份复杂,很难找出明确的竞争对手,或者说中国市场上还没有出现一个像始祖鸟这样的「运奢」品牌。

「运奢」是始祖鸟在中国市场独有的概念,以示品牌能与奢侈品比肩。始祖鸟在中国的门店集中在一二线城市的核心商圈,与众多奢侈品牌同位于商场一层,核心大店面积大都在400平米以上。比如,2020年9月,上海淮海路开业的始祖鸟阿尔法中心(AAC旗舰店),占地736平方米,与爱马仕之家、蒂芙尼比邻。

时任始祖鸟大中华区总经理的徐阳曾解释,欧美消费者崇尚自然的生活方式,会很具目的性地访问品牌官网,而国内消费者更多是通过大型电商平台或社交媒体来认识品牌,始祖鸟线下店就是线下「流量池」。

在北美市场,始祖鸟已经运营多年,门店升级的核心还是效率。2020年,始祖鸟在加利佛尼亚州首次开出「The Icon Store」新概念门店。该类型门店面积约为其他一般门店的一半,约为1000至1500平方英尺(约93至139平方米),其他一般门店面积为2500至3000平方英尺(约232至279平方米)。The Icon Store精简sku,店内只陈列始祖鸟最受欢迎的系列产品,比如Alpha SV和Atom LT夹克。

「门店不是陈列室和库房。」始祖鸟零售卓越部门副总裁Megan Cheesbrough 当时向潮流媒体《WWD》表示。但每家The Icon Store都具备全渠道功能,消费者可以在店内平板电脑上浏览品牌全部商品、自助下单,The Icon Store提供到店取货、路边取货和当日快递服务,还有虚拟顾问等数字化服务。

去年起,在运动品牌整体回归专业运动的大趋势下,始祖鸟的美洲和中国市场似乎越贴越近。双方均在强调产品专业性和品牌文化价值。

不过,就中国市场而言,始祖鸟的专业性目前更多表现在体验服务和营销层面。比如,用品牌IP「山地课堂」帮助消费者了解户外运动相关知识,以此建立在消费者心中建立专业形象;或是跨界到艺术、电影领域,邀请户外核心玩家拍摄纪录片或产品宣传片。在始祖鸟视频号龙年限定产品宣传片中,点赞量最高的评论是「装备帅帅的」,关于产品的功能性评价并不多。

由此带来的新问题是,始祖鸟在中国如何固化与基石客户即户外核心圈层的关系,尤其是在越来越多品牌加入到运动消费竞争的趋势下。硬核户外玩家以及KOL,是这些品牌争相抢夺的资源。

城市中产是始祖鸟在中国的另一批主力消费者。当消费趋于理性,始祖鸟如何保持既有定位、如何说服消费者接受品牌溢价,乃至平衡公共形象,又是一个挑战。关于始祖鸟「龙年限定」冲锋衣的争议就是一个最新表现。在二手平台,原价8200元的始祖鸟「龙年限定」冲锋衣被炒到12000元且一衣难求,但也引发了一些质疑。以微博为例,相关话题下多是「不理解」「钱是大风刮来的吗」的评论,或是直接附上百元冲锋衣的消费截图。

还需要关注的是,Salomon目前在中国也是潮牌属性更强,运动专业属性较弱,更多用户是为时尚买单。但时尚风潮易逝。无论是基于专业运动的行业大势,还是亚玛芬本身的硬核形象,Salomon面临和始祖鸟同样的挑战。

新增长点

亚玛芬在寻找已经相对确定的新增长点。

DTC是其中之一。欧美市场经销商网络成熟,亚玛芬整体还是以批发渠道为主。安踏收购后对其进行直营化改革。截至2023年9月30日,亚玛芬已经在全球24个国家拥有超330家自营零售店。

The Icon Store也是始祖鸟DTC业务计划的一部分。Megan Cheesbrough表示,始祖鸟的批发业务已经有30年的历史,但分销网络布局仍不理想,他们正发展直营店和电子商务,这样也能和消费者有更多联系。

直营化能为亚玛芬带来更高的收入,成为集团新增长点之一。安踏此前通过DTC改造实现收益增长,截至2023年6月30日,安踏DTC业务收入同比增长21.8%,占安踏总业务的57.1%。亚玛芬在去年前九个月亦通过DTC渠道实现10.02亿美元的营收,增幅为56.7%。

但为了实现DTC,集团内部需要调整组织架构与流程,经营成本和管理成本均会提高。2020年至2022年,亚玛芬的销售和营销费用从7.33亿美元抬高至11.08亿美元;2023年前三季度,该项费用再次同比增长26.85%至9.57亿美元。DTC模式落地后,品牌需要处理的订单履约和退货需求也会激增,这对品牌的供应链生产能力、订单处理能力、物流运输能力等都是不小挑战。

与此同时,全球消费者愈发重视健康,把更多的时间投入到运动户外上,利好于亚玛芬在内的所有相关品牌。招股书显示,大约50%的美国消费者表示,2022年健康是他们日常生活的重中之重,比2020年的42%有所增加。这也进一步推动消费者购买运动服装、鞋类和设备。

北美是户外运动鞋服消费的第一大市场。2022年亚玛芬北美地区运动服装和运动鞋分别贡献了1045亿美元和485亿美元,均为各地区第一。

大中华区则拥有较大增长潜力。招股书预计,2022-2027年,大中华区运动服装消费复合增长率达9.0%,是增长最快的地区,运动鞋消费复合增长率为8.8%,仅次于亚太地区。

近三年户外运动在中国兴起,大中华区在亚玛芬营收占比提高。2020-2022年,亚玛芬大中华区的总收入占比从8.3%提高到14.8%,截至2023年前三季度,大中华区营收同比增长接近68%,是亚玛芬增速最快的市场。始祖鸟为大中华区贡献了4.53亿美元,接近总营收9.41亿美元的一半。

但始祖鸟不是亚玛芬最赚钱的品牌。2020-2022年Salomon一直是亚玛芬营收第一的品牌。去年前三季度,Salomon又以9.49亿美元的营收,保持住了亚玛芬最赚钱品牌的地位。

在全球运动市场都需要新鲜感的当下,Salomon、On昂跑和HOKA One One等品牌趁势而起。鞋类交易网站StockX称,2022年Salomon交易额同比增长了2277%,是站内增长速度最快的品牌。Foot Locker也表示,公司希望到2026年时,能够将HOKA、Salomon、Crocs等旗下规模较小的品牌销售额翻倍。

Salomon以滑雪起家,同时在越野跑、徒步领域有所积累,但在户外风格化的趋势下拓展了新人群。主要针对城市户外场景的Salomon Sportstyle从2022年的8000万美元收入在2023年9月底增至1.65亿美元,是品牌增长最快的系列。蕾哈娜脚踩MM6 Maison Margiela x Salomon Cross Low亮相2023年超级碗表演期间,美国Google上关于「Salomon」的搜索量一度飙涨800%。

Salomon北美营销副总裁Jenny Taylor去年接受《Footwear News》采访时表示,纽约是他们全球发展最快的城市,但她们正专注于巴黎、伦敦和上海,他们在这三座城市看到了强劲增长势头。

Salomon2023年前三季度在大中华区的营收虽同比激增168%至0.91亿美元,但这个销售数据在其各大地区排名倒数第二。Salomon的主力市场不在中国,而是EMEA(欧洲、中东和非洲),这些地区合并营收在去年前三季度营收贡献排名第一,为5.29亿美元。

始祖鸟则在拓展新的领域。其CEO Stuart C. Haselden在2023年春季表示,公司正在投资子品牌Veilance,以满足寻求时尚前卫、简约但不带有典型Gorpcore标志的消费者着装需求。

Veilance还承担拓展女性市场的任务。2021年Veilance首次推出女装系列。也是在这一年,Stuart C. Haselden上任成为始祖鸟领导者,他的上一份工作是lululemon首席运营官兼国际执行副总裁。lululemon创始人奇普·威尔逊在接受《福布斯》采访时称,自己在做亚玛芬旗下品牌的幕后顾问期间,重点工作就是把这些品牌从男性化、工程化、批发化的形象,向「更吸引日常用户,尤其是女性用户」转变。

女性在运动户外消费上潜力巨大,成为这两年无论是户外品牌还是大众体育消费品牌都在争抢的新增长人群。

女性消费者为主的lululemon近期上调了2023财年第四季度业绩指引,预计同比增长14%至15%。耐克在最近一季财报会上表示,未来将在女性业务加大投资。截至2023年11月30日,耐克的女性业务已有90亿美元营收规模,品牌约有40%的会员是女性消费者,新会员女性占比更大,需求增长也更快。安踏在去年收购了女性运动服饰品牌MAIA ACTIVE弥补在女性业务板块的缺失。

IPO前景

去年9月,彭博社援引知情人士称,亚玛芬在美国提交IPO文件,筹划于2024年初上市,估值或达100亿美元,本次上市预计将筹集至少10亿美元。而Renaissance Captical则估计,亚玛芬至少能筹集到20亿美元。

亚玛芬递交申请IPO的消息在北京时间1月4日晚间流出后,安踏次日开盘先迎来增长,最终以70.15港元收盘,股价微跌0.21%。1月18日,安踏收盘价为66.90港元。

在美股市场,亚玛芬IPO消息发布当日,耐克、威富集团(VF Corporation)、戴克斯户外(Deckers Outdoor Corporation)在内的相关板块重点公司股价均较前一日下滑,但在美东时间1月5日之后,几家公司股价出现回升。

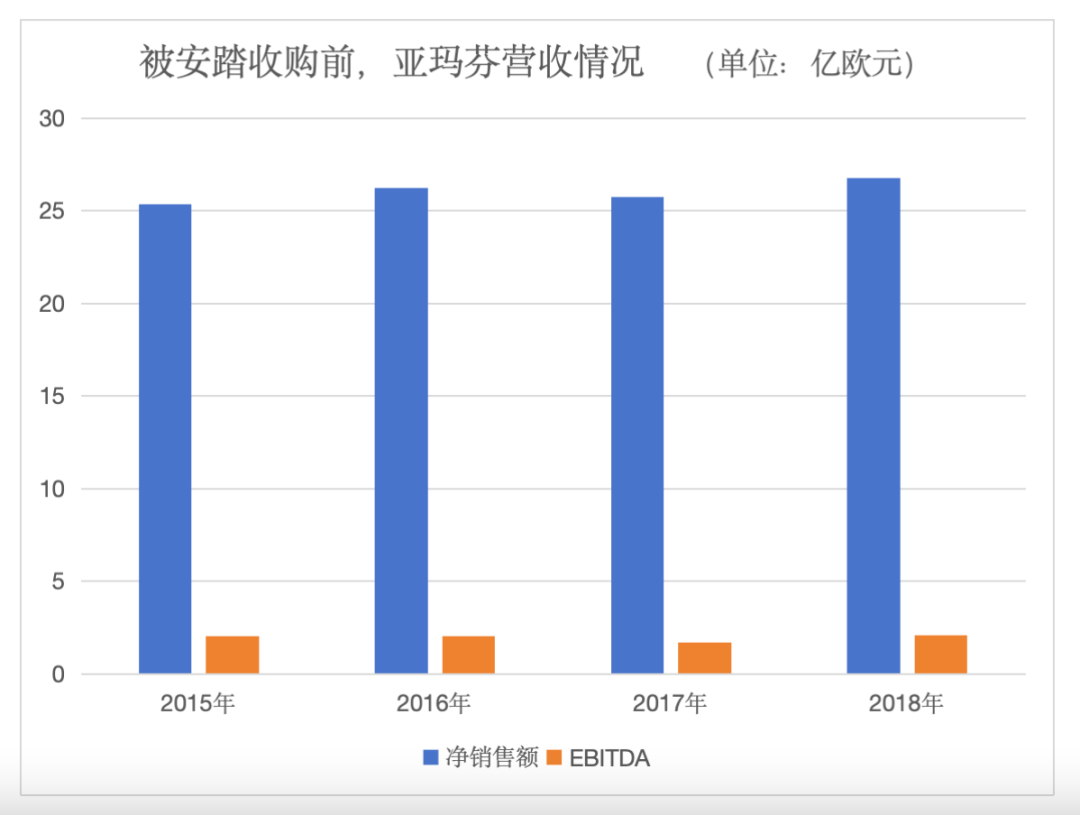

被安踏收购前,亚玛芬股票陷入颓势。2017年亚玛芬归属股东的净利润同比大减25.5%,股东权益回报率(包含持续经营和已终止经营业务)从2015年的13.6%降至2018年的5.3%。

2018年12月初,安踏主导的投资者财团JVCo向亚玛芬发出收购要约书。

据中信建投证券报告,彼时以安踏为代表的财团融资总额为56.63亿欧元,其中不仅包括约46亿欧元的股权要约,还包括9.5亿欧元需要帮亚玛芬偿还的债务,以及融资费用等其他费用。

此外,据彭博社消息,投资者财团将采用贷款超过42亿欧元的方式完成收购,预计包括由亚洲机构提供的22亿欧元五年期财团贷款,以及来自欧洲的17亿欧元七年期B类定期贷款(term B loan),其中还包括一个3.15亿欧元的循环授信额度。

安踏当年的年报则表示,按照57.95%的JVCo股权占比,安踏需要承担的收购金额为15.43亿欧元(当时约合124.212亿元人民币)。2018年底,安踏持有的现金和现金等价值总值为92.837亿元人民币。

安踏在2019年中报称,合营公司投资所付款项为117.06亿元人民币。2019年上半年,安踏负债比率为22.8%,资产负债率从2018年底的32.22%提升至46.42%;存款期超过三个月的银行定期存款从去年同期的31.66亿元人民币,降至1.39亿元人民币。

为了缓解收购压力,安踏在2019年11月宣布以1.4亿欧元(约合10.99亿元人民币)向超鸿、晋富、红杉SPV、ZWC以及FountainVest SPV出售亚玛芬5.2517%的间接股权。此外,安踏还售出亚玛芬旗下一些协同性不高的业务进行「瘦身回血」。2020年12月,安踏将亚玛芬旗下聚焦健身运动的Precor以4.2亿美元的总价出售给美国智能健身品牌Pelton。

按照目前的估值预测,安踏付出的代价是值得的——亚玛芬在安踏接手后市值或许将翻一倍。2020-2022年,亚玛芬营收和毛利率稳步上涨,营收分别为24.46亿美元、30.67亿美元和35.49亿美元,毛利率分别为49.10%、49.70%、52.17%。

但亚玛芬依然处于亏损状态。2020-2022年,亚玛芬亏损分别为 2.37亿美元、1.26亿美元、2.53亿美元;2023年前三季度的亏损金额为1.14亿美元。

上市募资无疑是亚玛芬最有效也可能是最快的回血方式。安踏也需要这笔资金偿还集团一笔今年3月底到期的债务。安踏管理层在2023年第四季度经营情况交流会上表示,如果在到期日无法进行IPO,那么可能选择融资或1年期的过桥贷款的方式,利用这一年时间再探索IPO的可能性。

过去一年美股市场表现低迷,四场大型赴美IPO公司表现欠佳。其中,除了芯片设计公司Arm,勃肯鞋制造商Birken、生鲜杂货配送商Instacart和软件服务公司Klaviy上市后股价都停留在低于发行价的水平。Birken在上市首日股价下跌超过 12%。

但过去一周,美股一改颓势,三大主要股指(道琼斯工业平均指数、标普500指数、纳斯达克综合指数)全部上涨。Birken在美东时间1月17日收盘时,市值达到93.88亿美元,高于最初寻求的92亿美元最高估值。

不过,美联储仍未对降息时间做出表态,美股上市企业依然存有压力。拿同样是多品牌、长历史的威富集团对比,威富集团旗下的北面(The North Face)同样吃到户外风潮的红利,为集团增长贡献颇多。可整体而言,威富去年上半年累计下跌了35%,美东时间1月17日收盘时,公司市值为59.30亿美元,市盈率为亏损状态。

和户外消费趋势类似,美股投资者目前也更青睐新兴品牌。据路透社去年9月报道,美国主要体育联盟头部用品的供应商 New Era Cap LLC 也开启了在纽约IPO 的准备工作,估值可能达到 40 亿至 50 亿美元。HOKA、UGG母公司的多品牌鞋履集团「戴克斯户外」在去年前三季度股价累计上涨34%,市值达到137亿美元。戴克斯目前最新市值为186.42亿美元。

戴克斯向好离不开HOKA的推动,而HOKA是Salomon主要的竞争对手之一。Salomon和HOKA均是专业户外起家,产品涉足越野跑、徒步场景。两者另一大共同点还包括在Gorpcore风潮下,通过把户外美学与都市风格结合的方式引起时尚界的关注。

全球范围内,体育和户外行业竞争激烈且分散,这点在亚玛芬的主力市场美国体现尤甚。他们的产品在国际上面临大小及集团第三方制造商的竞争,其中有一些品牌拥有更强的资源和更广泛的产品线。并且,市场趋势和消费者偏好的变化亦会给亚玛芬带来不利影响。

过去12个月Google上关于四个品牌的搜索热度 图源:Google Trends

按照招股书上的说法,亚玛芬面临的挑战还包括供应链环节出现成本上升增加集团销售成本,以及亚玛芬合作伙伴的变动对其带来的影响。某些供应商是亚玛芬产品特定组件的唯一来源,比如Gore-Tex在始祖鸟和Salomon产品中占到90.4%。此外,亚玛芬在全球仍依赖批发合作伙伴直接或间接完成销售,他们直接关系到亚玛芬业绩。

沉淀

通过多次收购,安踏在中国消费市场升级和运动消费领域走向细分中获得新站位。2021年,安踏将未来十年战略目标更新为「单聚焦、多品牌、全球化」。此次亚玛芬赴美递交IPO,是安踏全球化的关键一战,却只是起点。

作为一家成熟的跨国企业,亚玛芬在研发科技、市场运营以及全球化多品牌管理公司运作上的经验可供安踏参考。拥有强制造能力的安踏,通过收购亚玛芬,还获得了大量专利技术,可以快速打通上游高端供应商资源。

此外还有多品牌的运营逻辑。亚玛芬前CEO Heikki Takala公开表示过,作为一个集团,亚玛芬的品牌是互补的,同时在地理和季节上也多样化的。在他看来,亚玛芬下面的品牌能够为户外运动员提供从头到脚的产品。再加上亚玛芬投资组合的多样化,集团能够在一年中的任何时间为世界各地的消费者服务,从而降低部分业务受季节性的影响。

「人」也是多品牌管理公司的核心竞争优势。安踏收购亚玛芬后,除了在2020年任命原安踏总裁、户外运动品牌群CEO的郑捷替代Heikki Takala成为亚玛芬新的CEO,对亚玛芬海外市场的管理团队没有过多干预。安踏和亚玛芬各自独立运营。

招股书中提到,在亚玛芬当前的组织中,公司最高两级的领导层中有三分之一是过去两年里聘用的人才。通过运营一个国际职业经理人团队,安踏能够深入学习对话国际市场。

亚玛芬首席运营官Michael Hauge S rensen、首席财务官Andrew E. Page以及首席战略官Victor Chen的加入,带来了来自ECCO、Foot Locker、波士顿咨询集团等全球公司的丰富企业经验。

分品牌的领导层同样具备全球品牌运营经验。比如,Franco Fogliato在领导Salomon之前曾担任哥伦比亚(Columbia Sportswear)全球全渠道执行副总裁,并拥有北面和Billabong(澳大利亚极限冲浪休闲品牌)的管理经验。安踏执行董事及亚玛芬CEO郑捷曾评价道,Franco 带来了全球品牌业务领导经验和全渠道专业知识,这对安踏加快Salomon在全球市场的全渠道战略并使该品牌取得长期成功至关重要。

当前全球消费市场呈多层次、多维度,跨国企业需要组建一支本地化队伍、构建出多元化的管理体系,以适应这样的环境。

亚玛芬大中华区的管理者则几乎全部来自中国本土。出任亚玛芬大中华区总经理的姚剑,曾领导耐克大中华区业务超过17年。具体到品牌上,4A广告公司出身,加入安踏后担任过品牌管理中心总监、篮球事业部总经理的徐阳一度担任始祖鸟大中华区总经理;有耐克工作背景的殷一担任Salomon中国区负责人;在被安踏收购前的亚玛芬商务经理葛凡升级为Wilson品牌负责人。亚玛芬原来的冬季运动的业务被独立出来,变为亚玛芬中国冰雪事业部(WSE),郑捷原先的助理肖旭扬担任负责人。

安踏2023年中报显示,集团营收体量已超过同期的耐克中国和阿迪达斯中国。亚玛芬在纽交所递交IPO,也意味着安踏将在全球市场与耐克、阿迪达斯这些老牌体育公司一较高下。

美国是耐克的大本营。受需求波动、零售商订单减少等不利因素困扰,耐克在最近一季财报披露期间下调了全财年业绩指引,财报披露后公司股价下跌了11.69%。亚玛芬能否抓住消费者热衷户外运动和品牌尝鲜机会进行奇袭,也将影响安踏在香港股市的信心。

眼下更迫切的是安踏是否能把亚玛芬身上学到的全球化经验反哺到主品牌身上。

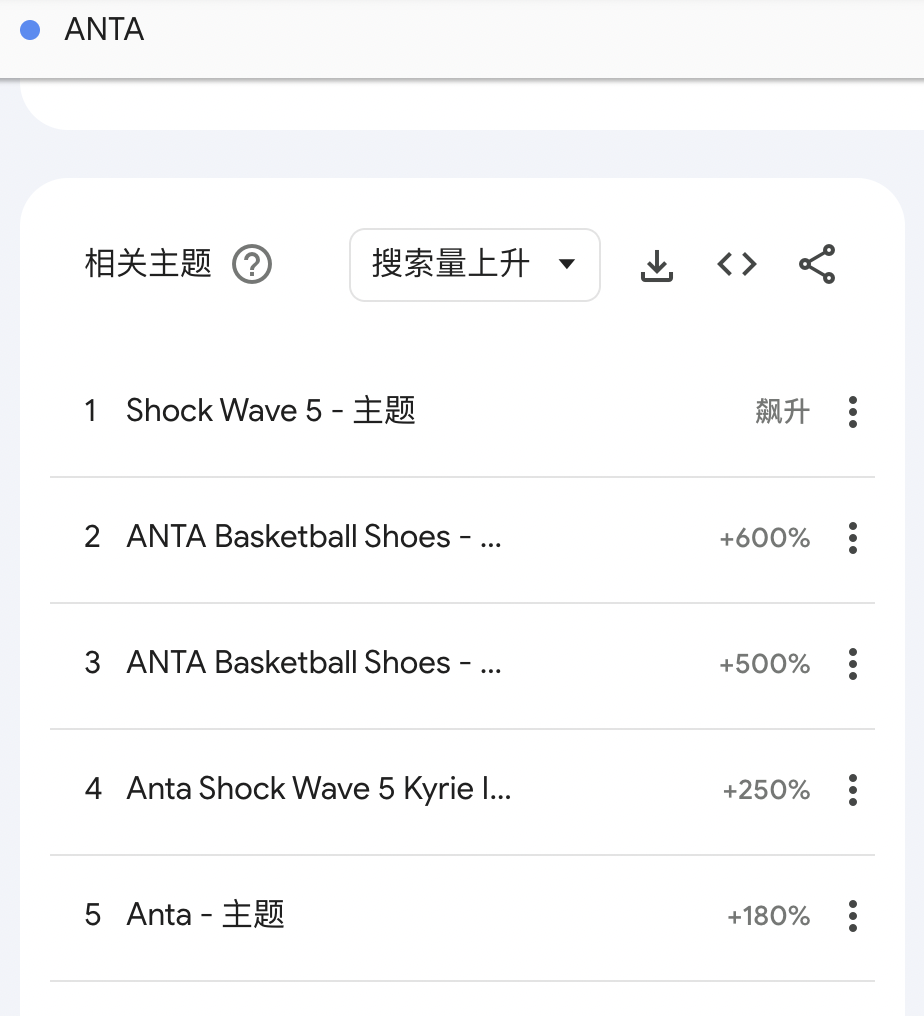

去年,安踏围绕主品牌全球化做了一系列动作。先是徐阳被调回主品牌成为品牌CEO,后又签约NBA球星欧文为安踏篮球代言人、品牌首席创意官。年初集团成立东南亚事业部,同年底在菲律宾、马拉西亚、新加坡等城市开出门店。

过去7天,Google全球 ANTA(搜索字词)的相关主题 图源:Google Trends

近期,徐阳在《懒熊体育》的年度峰会上宣布,安踏主品牌加速全球化,计划在今年3月6日正式在美国发售产品,届时将分别在纽约、洛杉矶、北京和上海等城市举办宣传活动。

这是一条只许成功不许失败的路。徐阳曾坦言,对海外市场没有3到5年的长远计划,因为对他来说只有一次机会。「这些国际连锁零售商只给了你一个板墙,放10双鞋的机会。你只有一次机会,只有成功了,未来才会有更多长期的板墙位置给到你。如果这次机会没有抓住,这扇由欧文打开的门就彻底关掉了。」

这也是一条现在必须要走的路。毕竟,主品牌才是真正来自中国,也更能展现安踏具备成为世界级体育品牌的能力。

评论