文|拾盐士 多面金融工作组

1月份,信托公司2023年度业绩报密集披露。

据不完全统计,目前已有52家信托公司发布2023年未经审计的经营数据。据云南信托研究发展部统计,这些公司营收总额约981.73亿元,同比下滑11.26%;行业净利润约370.56亿元,同比减少14.13%。由此可见,行业整体承压之势仍在延续,而背靠央企“大树”的信托公司也未能幸免。

近日,电投产融(000958.SZ)对外预披露其子公司百瑞信托2023年业绩报。2023年百瑞信托实现营业收入8.24亿元,同比下降21.5%;净利润为3.22亿元,同比下降46.68%。拾盐士了解到,这已经是百瑞信托连续第四年营收、净利双降。

事实上,除了业绩表现欠佳,近年来百瑞信托还频繁“踩雷”,旗下产品出现逾期兑付的情况,数次引发投资者关注。就在去年,百瑞信托一款“9999年到期”的信托产品还引发了不小争议。

背靠“大树”风格稳健,但业绩连续数年下滑,去年净利骤降4成

据官网信息,百瑞信托是经中国银行保险监督管理委员会批准设立的非银行金融机构。公司始建于1986年4月15日,前身为郑州信托投资公司,2002年完成重新登记后更名为百瑞信托;2010年以来,历经多次增资扩股,截止2019年末公司注册资本增至40亿元。

企查查股权穿透显示,百瑞信托的第一大股东是央企国家电投集团资本控股有限公司,持股50.24%;第二大股东是外资企业JPMorgan Chaes Co(摩根大通),持股19.99%;第三大股东位郑州市财政局,持股15.65%,其余股份由郑州市下辖区县财政局和国资企业持有。

图源企查查

再向上追溯可知,百瑞信托的大股东国家电投资本控股的唯一股东是国家电投集团产融控股股份有限公司,即“电投产融”,而电投产融又是国家电力投资集团有限公司(简称:国投电力)控股的上市公司。因此,百瑞信托的最终实控人为国资委,实力背景堪称雄厚。

背靠“央企爸爸”,百瑞信托一直以风格稳健著称,不过其经营业绩却仍有较大提升空间。

最新财务数据显示,2023年百瑞信托实现营业收入8.24亿元,同比下降21.5%;净利润为3.22亿元,同比下降46.68%。

据了解,2020年至2022年,百瑞信托营业收入分别为19.21亿元、15.41亿元、10.50亿元;同期净利润分别为11.23亿元、8.4亿元、6.05亿元,其营业收入与净利润已经连续四年下降,业绩表现似乎有些不尽人意。

除此之外,公司营收主要来源信托业务收入也在下降。百瑞信托2023年手续费及佣金净收入为8.16亿元,同比下降1.33%。期间,其公允价值变动收益出现下滑,从2022年的-1.49亿元,降至2023年同期的-1.62亿元,亏损同比增加8.72%。

从资产方面来看,2023年百瑞信托资产规模得以小幅上涨。截至2023年12月31日,百瑞信托资产总额118.98亿元,负债总额为1.79亿元。

2023年多次陷入舆论旋涡,信托产品“延期八千年兑付”惹争议

信托产品在理财市场一向以高收益著称,因此备受上市公司和高净值人群的青睐。不过,高收益往往也会伴随着高风险,因此不乏有投资者因信托机构投资失误而“踩雷”。

去年,百瑞信托曾多次陷入舆论旋涡中。2023年四季度,百瑞旗下一款托产品逾期兑付传闻闹得沸沸扬扬,“延期八千年”的信托产品令投资者和网友直呼“大开眼界”。

去年10月,海信家电发布公告称以人民币16.6亿元闲置资金认购百瑞信托理财产品,认购金额之大引发广泛关注。甚至有网友“看热闹不嫌事大”,将海信家电此次认购与此前百瑞信托逾期兑付事件联系到一起,并打趣称“海信掏16.6亿买理财,不怕百瑞信托延期至9999年兑付吗?”

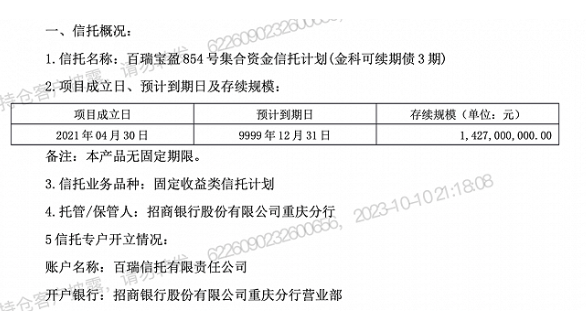

而在此之前,有不少投资者向媒体反映百瑞信托旗下一款产品到期日为9999年12月31日,延期约7984年兑付,存续规模为14.27亿元。

据了解,该信托产品全称为“百瑞宝盈854号集合资金信托计划(金科可续期债3期)”(下称:百瑞宝盈854号),受托人为百瑞信托,托管/保管人为招商银行重庆分行。

对此,百瑞信托曾解释称,这只是行业内对可续期产品的通行写法,只是系统上这样显示,实际上客户自己是知道所购买产品到期时间的。不过,上述产品涉及的地产公司确已违约,公司目前正积极处置。

据了解,上述产品分两期发行,分别于2021年4月30日和2021年5月20日成立,合计存续规模14.27亿元。产品初始存续期限均为2年期,认购起点300万元,浮动报酬计提基准划分6.3%和6.5%两档。

该信托产品计划本金用于向金科地产进行可续期债权投资,金科地产将收到的款项用于其实际控制的佛山市顺德区金瀚房地产开发有限公司名下位于佛山市的顺德金科城项目四证齐全部分的开发建设。

而百瑞信托于2023年7月发布《2023年第二季度信托财产管理报告》显示,受房地产市场下行等综合影响,金科地产销售情况下滑,销售回款不及预期,现金流持续紧张。金科地产负面舆情频发,多次被下调评级、被起诉及强制执行等,百瑞信托目前正在积极推进包括司法程序等在内的各项风险化解措施。

在此之前,因金科地产已触发加速到期条款,百瑞信托已向金科地产发送投资加速到期通知书,宣布债权于2022年9月20日到期,要求金科地产提前归还全部款项。

百瑞信托表示,该公司正积极推进包括司法程序等在内的各项风险化解措施,并已向法院申请强制执行,查封了信托计划项下资产,正在积极处置中,采取包括对土地、股权资产进行司法拍卖等措施。

最新信息显示,金科地产当前正在推进司法重整工作,希望通过市场化、法治化的方式化解自身经营风险。然而其将用于拍卖抵债的“百瑞宝盈854号”的后置抵押物,位于广州市花都区的金科博悦湾项目已于2023年12月13日流拍,无人出价。

据悉,金科股份在2020年12月以约19.8亿元的底价竞得该项目,如今的起拍价是约10.38亿元。尽管已近半价拍卖,但该项目仍以流拍告终。

据公开报道,一些投资者对于招商银行重庆分行在代销时宣传的2年到期,和如今该信托显示9999年12月的兑付日期严重不符,还对招商银行重庆分行提出了“虚假宣传”的质疑。

数次“踩雷”遇险房企,因严重违反审慎经营规则被罚50万

而实际上,金科地产并非百瑞信托踩中的第一个“雷”。

早在2019年,百瑞信托旗下名为“百瑞宝盈614号集合资金信托(和昌国际城)”(下称“百瑞宝盈614号”)的信托计划就曾“踩雷”和昌(湖北)置业有限公司。

公开资料显示,“百瑞宝盈614号”于2016年3月29日成立,用于和昌国际城的开发建设,三期共募集信托资金总计约5.509亿元。但是,在披露的偿还信息中,借款人仅在2018年11月16日提前偿还1000万元。彼时正处于上市关键期的百瑞信托立刻将融资方及关联方(担保方等)诉诸法院申请强制执行,案件于2019年7月25日立案执行,执行标的484317287元,截至今年9月,该案件仍处于恢复执行阶段。

不过,与同行业其他信托机构相比,在2019年以前百瑞信托违约的情况并不算多,公开显示的两起也都已兑付了,但近两年来百瑞信托踩雷的次数确实也在不断增长。

2022年2月,因金融借款合同纠纷,百瑞信托将洛阳名众告上了法庭,而在7月26日,双方又一起因案外人执行异议之诉被自然人迟某告上法庭。

公开资料显示,洛阳名众背后是河南名门地产,从2020年年初开始,名门地产多次传出资金链紧张的消息,并被多家信托机构起诉。此后,该公司多次被列为被执行人,其董事长也被多次限制高消费。

早在2019年,百瑞信托就计划通过上市公司东方能源(000985,如今为电投产融)借壳上市。

为了能够顺利上市,当时百瑞信托一直小心谨慎以避免出现罚单或者负面消息,这也与上文所提到的2019年以前公司违约较少的情况相对应。

不过就算如此,2019年百瑞信托最终还是被银保监部门开了两次罚单,理由是公司存在接受第三方金融机构信用担保和管理信托财产不审慎的违法违规事实。

2019年的两张罚单,似乎为百瑞信托后续产品逾期埋下伏笔。后来,其通过银行代销的地产信托便频繁出现违约。

2023年,百瑞信托再一次领到河南银保监局50万元的罚单,违法事实为“信托计划尽职调查不到位,严重违反审慎经营规则。”

查阅企查查可以发现,百瑞信托近年来存在多起涉诉信息,案由集中在金融借款合同纠纷上,其中较为典型的当属与蓝光发展的合同纠纷案。

此前,百瑞信托与蓝光发展之间业务关系非常密切。2016年以来,为后者再融资发行过多只信托产品。

2020年,发行宝盈824号信托计划资金投向蓝光发展,最终用于蓝光天津鹭岭景园项目开发建设,总规模20亿元;宝盈823号信托计划资金投向蓝光发展,最终用于蓝光宝鸡雍锦半岛项目开发建设,总规模15亿元。

然而,2021年7月1日蓝光发展发布公告,由于合同纠纷,蓝光发展控股股东蓝光投资控股集团有限公司持有蓝光发展2.35亿股无限售流通股被司法冻结,占公司总股本的7.75%,冻结起始日2021年7月1日,冻结到期日2024年6月30日,冻结申请人正是百瑞信托。

而截至目前,这场纠纷是否得到合理解决,给百瑞信托和投资者带来多大损失,外界不得而知。

在业绩下行与产品逾期的双重压力下,一直以来以责任感著称的百瑞信托能否再次找回投资者“失去的信任”,并妥善处理产品违约给投资者带来的损失,值得持续关注。

评论