文|未来迹FutureBeauty

开门见山。昨日,《FBeauty未来迹》获得了一份魔镜洞察新鲜出炉的2023年美容护肤线上渠道数据盘点,涵盖淘宝、天猫、京东、抖音四个主流电商平台。

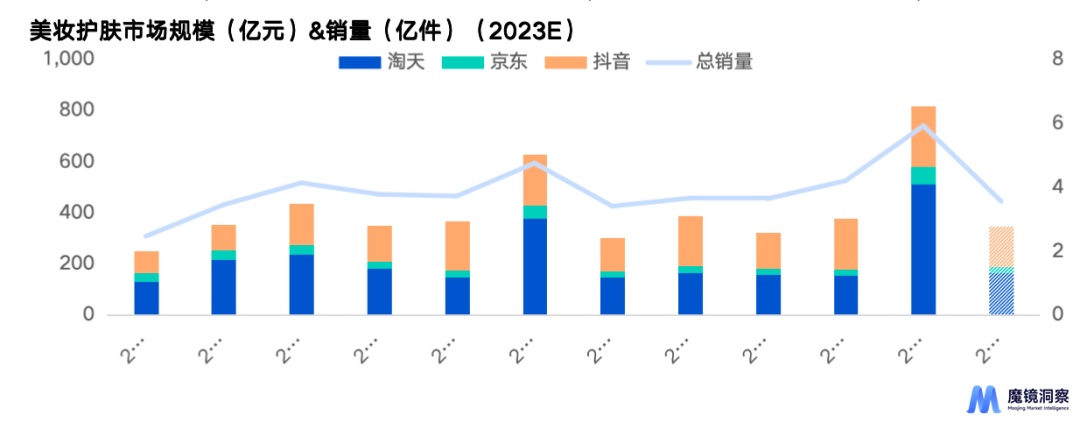

全年4945.1亿元销售额,46.7亿件销售量,分别增长3.8%和10.4%,月均200-1000元的消费支出中高价客单明显下滑。其中淘系月均销售额占比仍然超过5成,抖音则以42.1%的猛烈增速拿到39.2%渠道占比。

从GMV数字总额来看,我们似乎很难用“回暖”为过去一年注脚。尤其高客单消费下滑被许多人总结为“消费降级”,但这4个字已经远不足以概括如今的复杂局面。

那么在2023年线上接近五千亿的美妆生意中,我们究竟能看出什么新机会?

01 美妆消费最大变数,指向“情绪价值”

见微知著,以下两个数据足以佐证美妆消费需求的巨大变化。

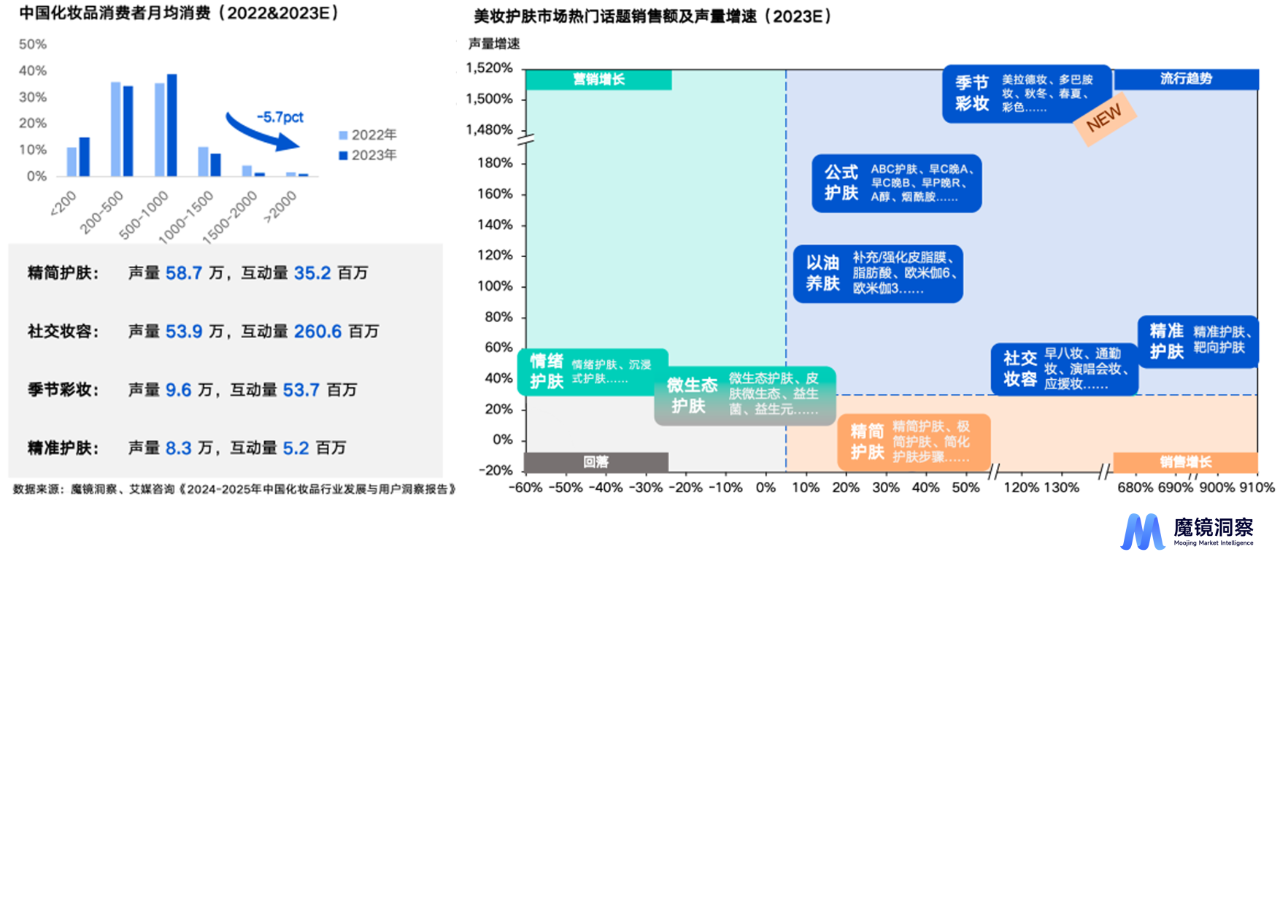

一是美妆月均消费千元以上人群的下滑。数据显示,每月入手超千元化妆品的消费者人群占比相比去年下降了5.7个百分点,而小样经济则持续火热。

在2023年的宏观经济影响下,美妆护肤市场消费者在决策时更加理性谨慎。在购买美容护肤类产品时,会根据自身的肌肤状况进行产品选择,看重产品功效性和科学性,而随着他们对于各类成分的研究更加深入,“成分党”“配方党”“精准护肤”“公式护肤”等话题也备受关注。

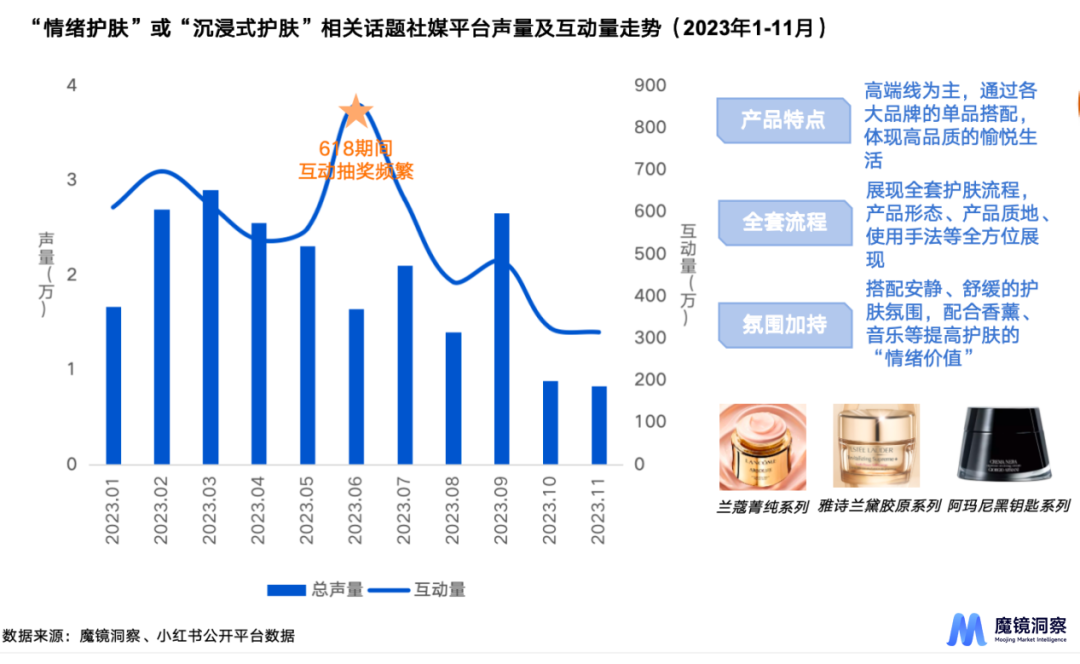

其二,2023年1-11月,社媒平台有关“情绪护肤”话题的互动量超过1亿。彩妆和护肤均已成为当下年轻消费者面对生活压力时放松的重要途径之一。

在护肤过程中,消费者除了希望收获更健康的皮肤状态,也将放松身心、疗愈心理视作一大目的,借助“护肤10分钟”扫去一整天的疲惫。社媒平台相关推文中提到的品牌以海外高端品牌为主,高品质产品搭配舒缓、安静的居家氛围,为消费者提供更多的“情绪价值”。

与此同时,今年春夏“多巴胺”、秋冬“美拉德”等色系的火爆,也满足了消费者通过色彩搭配满足自身愉悦的诉求,大众通过色彩渲染秋冬氛围感,进行情绪传递。

而从消费行为变化来看,随着信息获取、购买渠道趋于多元化和去中心化,美妆品牌需要加强资源高效匹配的能力。

购买渠道呈多元化和去中心化发展趋势,在各平台均发力“货找人”模式的当下,品牌面临流量见底、头部达人效应减弱等问题,消费大众对头部主播逐渐祛魅,单纯依靠头部主播或达人宣传、带货已经不能够满足需求,品牌需不断协调自身、平台、达人等资源,平衡线上线下资源,搭配实现效益最大化。

在线上渠道实现高效精准的投放,让消费者通过电商、短视频等线上平台多维度接触品牌和产品;在线下渠道提供更加真实的效果体验,符合消费者对美妆护肤产品效果的追求,从而获得转化。

02 高功效即“王道”,国内外品牌混战抗衰市场

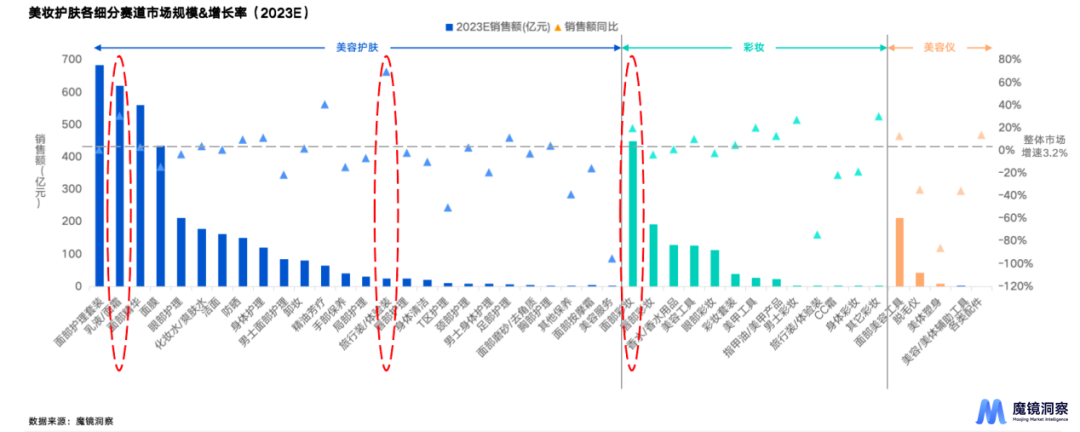

2023年美妆护肤市场上护肤产品仍是绝对主力,销售额占整体市场的72.5%,彩妆增速最快,销售额同比增长7.1%。其中销售额较高的主流品类如面部护理套装、乳液/面霜、面部彩妆、面部美容工具等都涨势良好;随着户外出行的回暖,以及理性消费概念的双重加持,旅行装/体验装销售额同比增长69.6%。

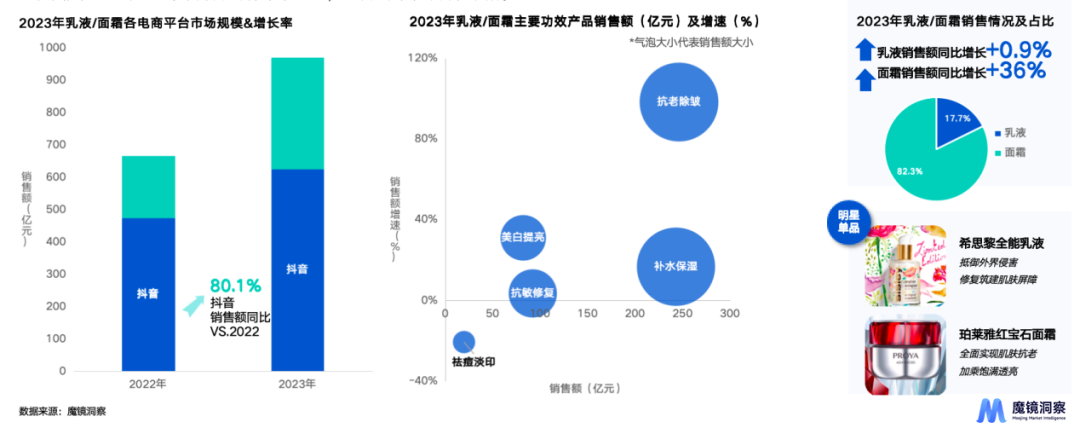

其中乳液/面霜品类作为最基础的护肤产品,仍然占据大部分份额。淘系、京东、抖音等平台的乳液/面霜线上总体销售额有望突破600亿元,且较去年保持30.8%的同比增速。抖音电商凭借其自由的内容创作、广泛的用户传播在今年增速可观,较去年同比增长80.1%,部分KOL通过抖音创立自主品牌,国际大牌也纷纷发力抖音平台,共同推进了抖音电商乳液/面霜市场的快速发展。

“抗衰”是2023年美妆护肤品牌发力的焦点,这一点与大部分美妆从业者的认知一致。

就产品形态看,乳液/面霜产品销量在2023年均有所上升,其中面霜类产品的销售额占比和增速均优于乳液类产品。分平台看,乳液/面霜市场中抖音平台扩张迅速,2023年销售额同比增长80.1%,

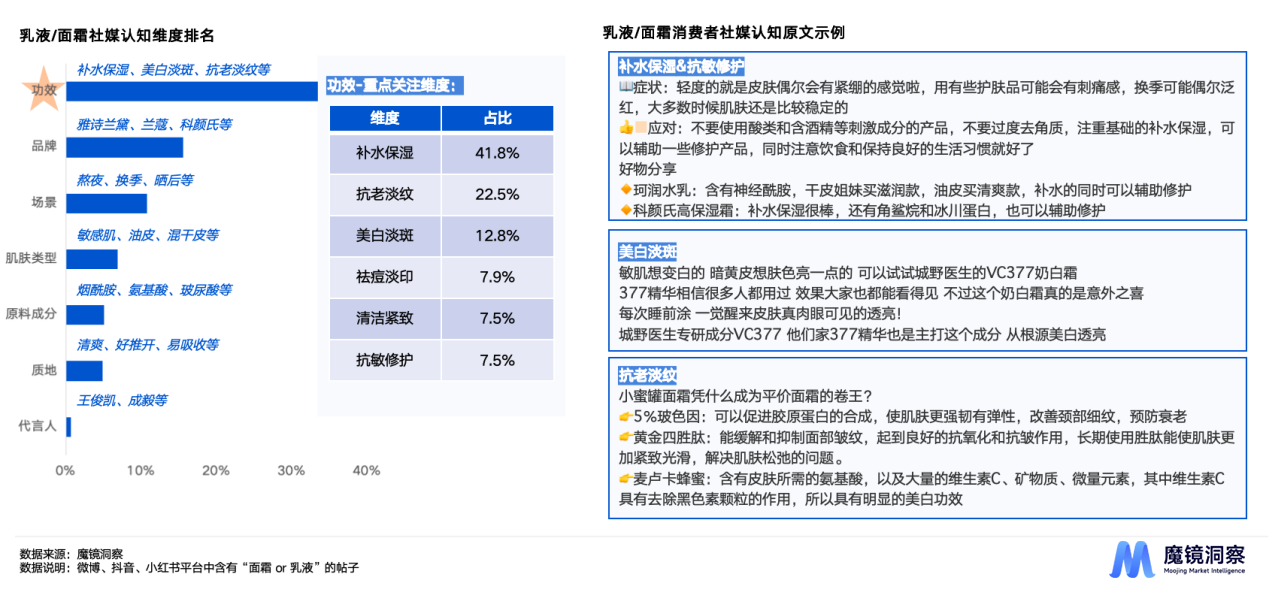

按细分品类看,抗衰类产品不仅是市场的主流,同时还拥有可观的市场增长率,反映出当下大众对于抗老、抗初老的迫切需求。另外,补水保湿、美白提亮和抗敏修复市场同样可观,受长时间佩戴口罩影响,当下消费者对于面部肌肤的敏感、泛红、屏障等问题更加关注。

此外,祛痘类产品销售情况则有所下滑,部分抗敏修复类的产品能够同时帮助解决红肿痘痘的问题,能够实现祛痘淡印的功效。

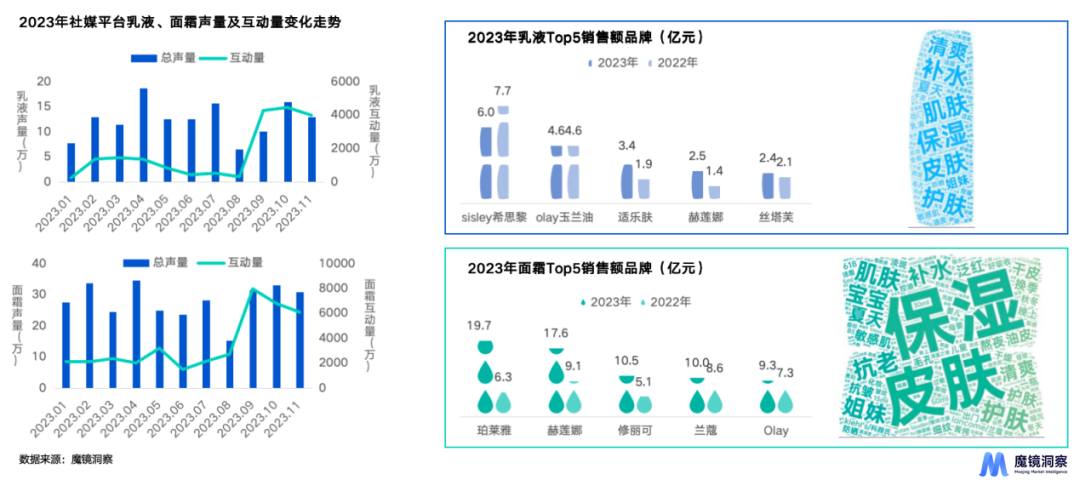

在品牌表现上,珀莱雅凭借旗下的红宝石面霜单品成为面霜销售Top5榜单中唯一的国货品牌,主打抗老除皱功效。其他入榜品牌则均为传统外资大牌产品,例如Sisley全能乳液、赫莲娜黑白绷带面霜等。

除功效之外,消费者关注各大品牌推出的相关产品,结合自身的使用场景(例如熬夜急救、换季敏感、晒后修复等)和肌肤类型(例如敏感肌、油皮等)进行分享讨论,部分“成分党”消费者关注产品成分,会从科学角度分析、筛选适合自己肤质情况的乳液/面霜产品。

从全年的社媒声量变化趋势来看,每年双十一前的10月是声量和互动量的高峰期,各大品牌为旗下的乳液/面霜产品在双十一前期做好充分的预热准备。例如雅诗兰黛X杨幂,Sisley X王俊凯等,明星代言是扩大声量的有力动作,同时品牌多发起线上活动,提升消费者的参与度,拉高品牌互动量。

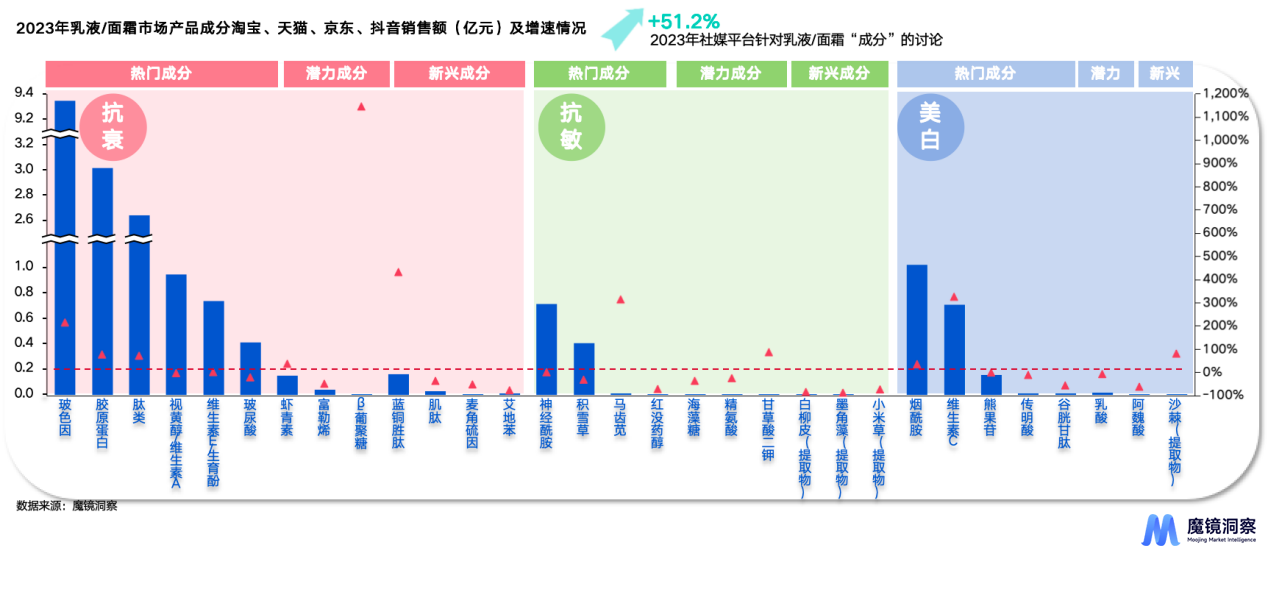

从成分表现来看,抗老类成分仍然占据了大部分销售额,其中玻色因、胶原蛋白以及肽类(多肽/胜肽)作为传统的抗老成分,仍然在2023年保持增长。

玻色因的同比增速超过200%,领跑整个乳液/面霜成分市场,同时潜力成分“β-葡聚糖”增速极高。在抗敏和美白功效上,神经酰胺、烟酰胺两个传统成分表现规矩,增速平稳,马齿苋、维生素C增速可观。

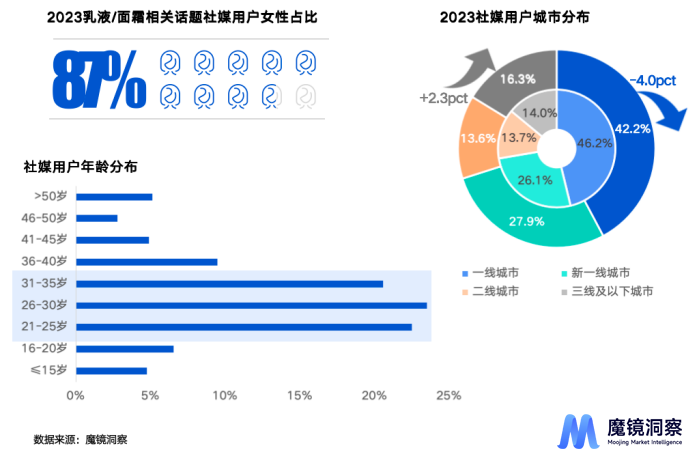

从消费者画像看,乳液/面霜市场的整体人群依旧以女性为主,年龄呈现年轻化趋势,21-35岁的女性为社媒主要的发声群体,大部分集中在经济发达的一线、新一线城市,三线及以下城市占比微升,这也意味着下沉市场逐步被打开。

而根据消费者对于乳液/面霜的购买、使用习惯进行简单归类,可以分为长情习惯党、尝鲜弄潮儿、精致女王、大碗好用族。

如果对2023年护肤趋势做个总结,那么可以把“科学、精简”是底色,人群及场景细分则是产品创新的源头。具体来说有5大趋势:

1、护肤需求差异与成分概念创新。

成分已经成为消费者购买决策中的核心因素,品牌宣传投放也重点将成分和功效进行绑定教育。近年来消费者会更加从肤质状况出发选择合适的成分,心智趋向理性和成熟,环保美妆、中草药美妆、妆食同源等概念正在促进诸多成分的增长。

2、年轻人的科学抗老。

有56%的16-35岁的女性会关注抗衰、抗老话题,其中精华、水乳、面霜的声量环比增速超30%,细纹、毛孔、法令纹是亟待解决的皮肤问题;不同肤质的抗衰话题充分热议,其中敏感肌抗衰的声量最高,成为消费者重点关注的特定肤质。

3、精简护肤与长期主义。

消费种草更加谨慎,同时伴随敏感肌人群的增多,因此社交平台有关于精简护肤的帖子数环比增长超50%,消费者倾向梳理核心诉求,并选择简单高效、高品质的护肤品,来减少更换频率。

4、“活在当下”与情绪“心”消费。

皮肤健康与情绪状态息息相关,社媒平台上有关于放松、治愈、疗愈、沉浸式、自由、解压等关键词的帖子环比增长超25%,而美妆个护产品的成分可以缓解情绪带来的问题,并通过包装、肤感、气味等角度切入。

5、护肤性别需求小幅分化。

此外对于护肤市场来说,性别需求正在小范围分化;女性/男性护肤的基础需求均围绕保湿补水、占比超25%,但男性针对祛痘、除螨的分化需求较高;女性则针对淡斑、抗衰的需求较高,但整体差异不大。

03 多元审美趋势下,塑造潮流引领能力很重要

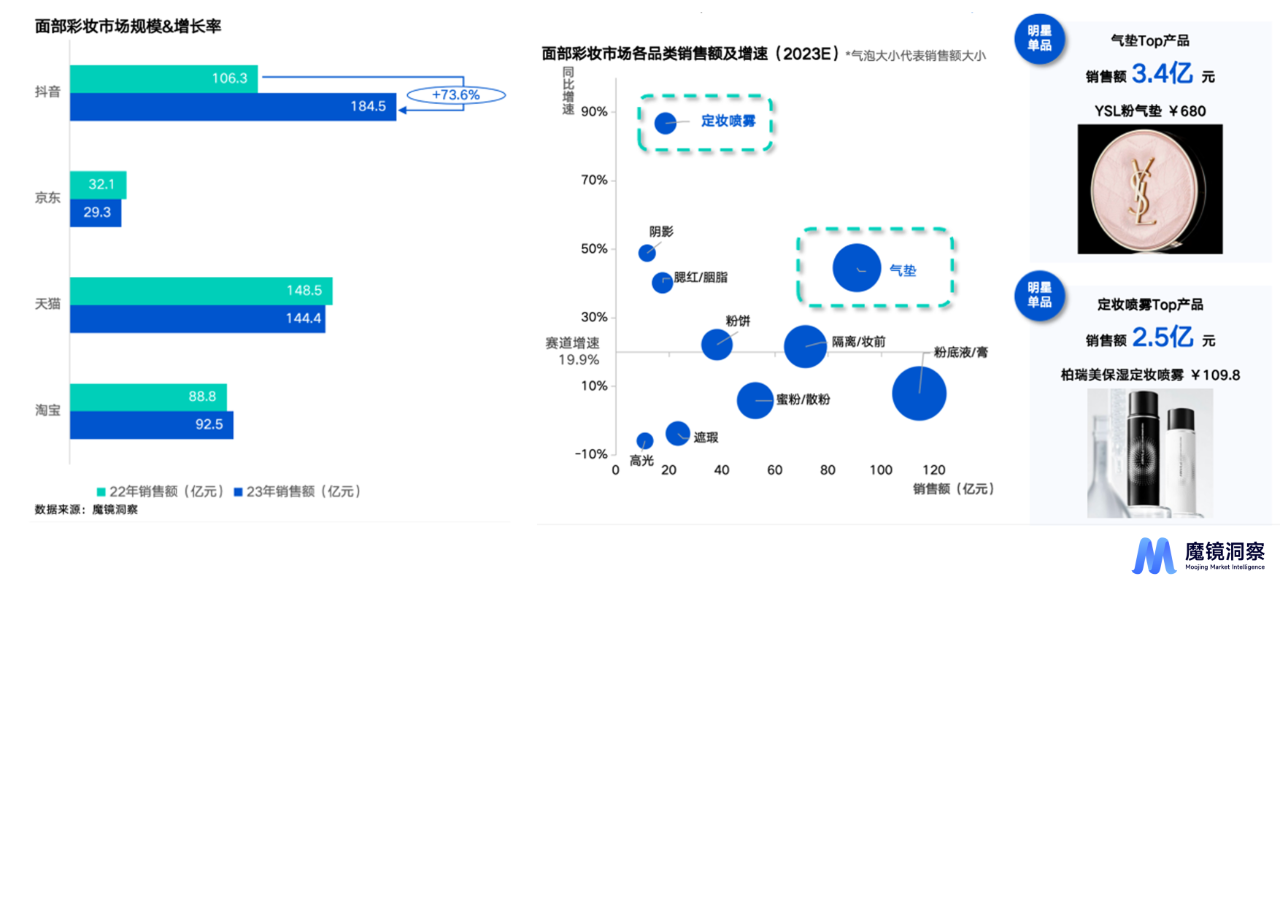

就彩妆品类而言,2023年全年面部彩妆赛道线上市场规模将达到449.9亿元,同比增长19.9%,抖音73.6%的扩张带动了整个赛道实现远高于整体美容护肤市场的增速。

随着宋慧乔“裸感妆”、鞠婧祎“白开水妆”火爆全网,审美趋势越来越强调“原生感”,即用不刻意修饰雀斑等瑕疵,力求最大限度凸显肌肤原生质感,追求更加干净利落的妆效。这样的妆容强调底妆的服帖和自然,因此带动定妆喷雾86.7%的同比增长,也使得气垫在大基数销售额的前提下仍实现了44.5%的涨幅。

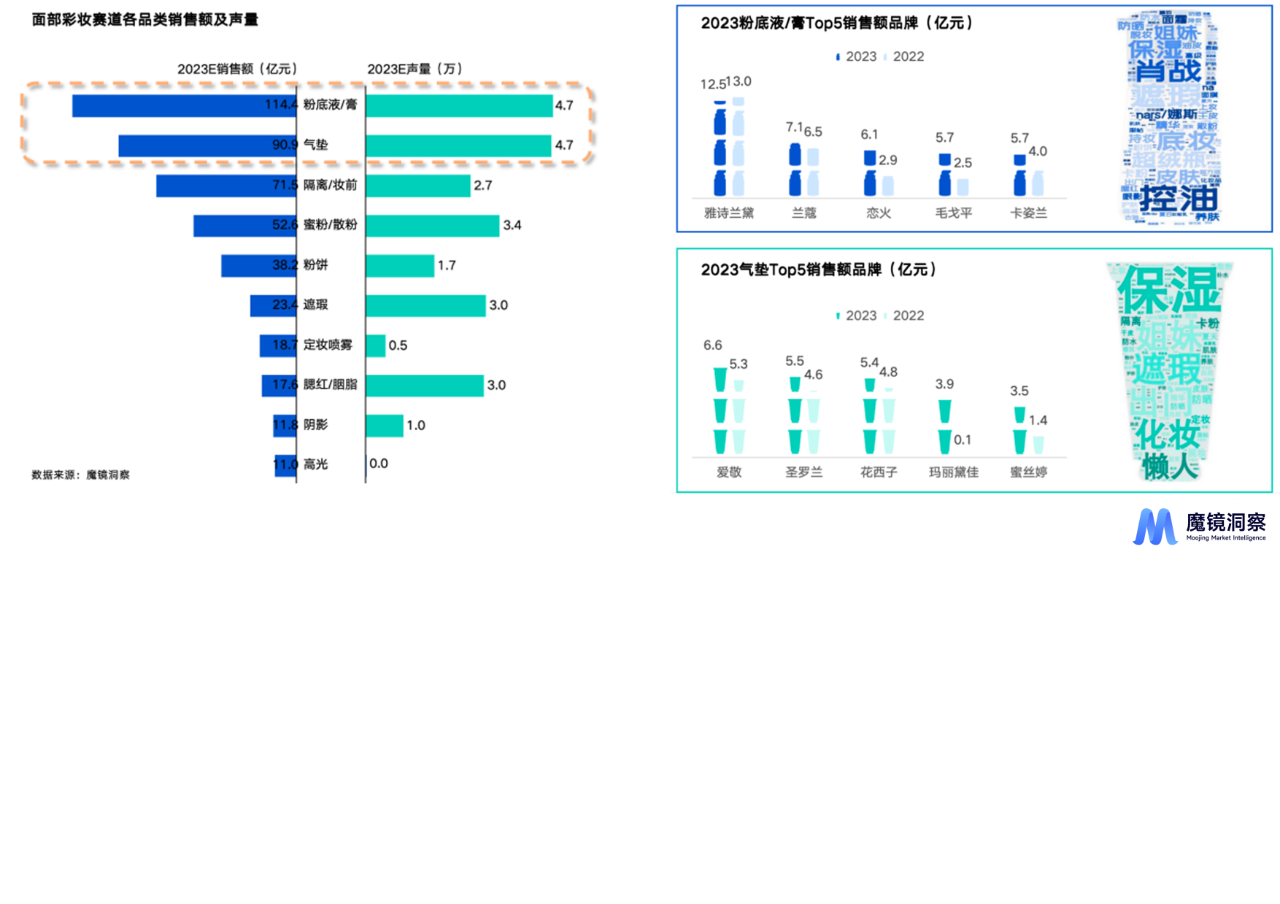

通过对比2023年面部彩妆赛道各品类销售额和社媒声量,粉底液/膏和气垫是体量最大的品类,遮瑕和腮红虽然销售额较低但是在社媒上受到热议。

正如上文所说,粉底液/膏的主要卖点集中在持妆久、不易脱妆和自然感。其中恋火凭借“看不见”和“擦不掉”两款产品实现销售额113.6%的同比增长。社媒方面,Nars在4月官宣肖战为其全球品牌代言人,助力品牌和产品“超绒瓶粉底液”成为热点话题,声量同比增长375.9%;

气垫品类中,玛丽黛佳利用KOL树立“国货之光”形象,主打产品“大师无感气垫霜”抓住消费者保湿和遮瑕诉求,今年销售额大幅猛涨。

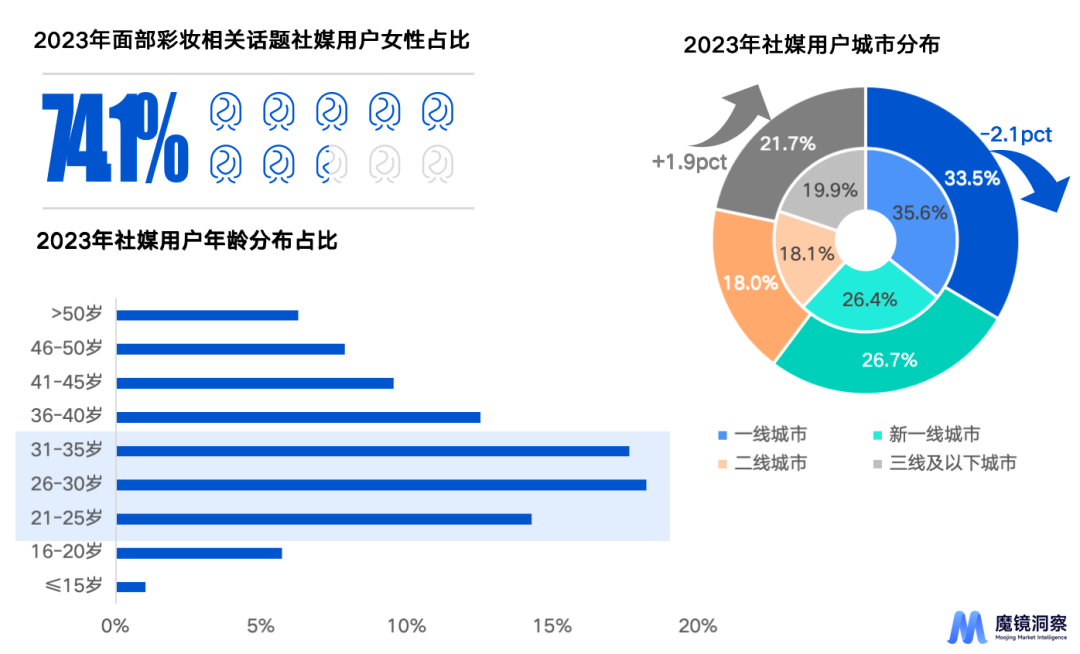

从人群看,面部彩妆赛道的关注者以一线、新一线城市20-40岁女性为主,相比去年呈现出“微下沉”趋势,三线及以下城市占比略升1.9个百分点。与此同时,年轻一代女性对于彩妆类产品的需求较高,按照消费者的消费习惯可以进行简单归类,分为换脸党、工妆党、悦己党、素颜党等。

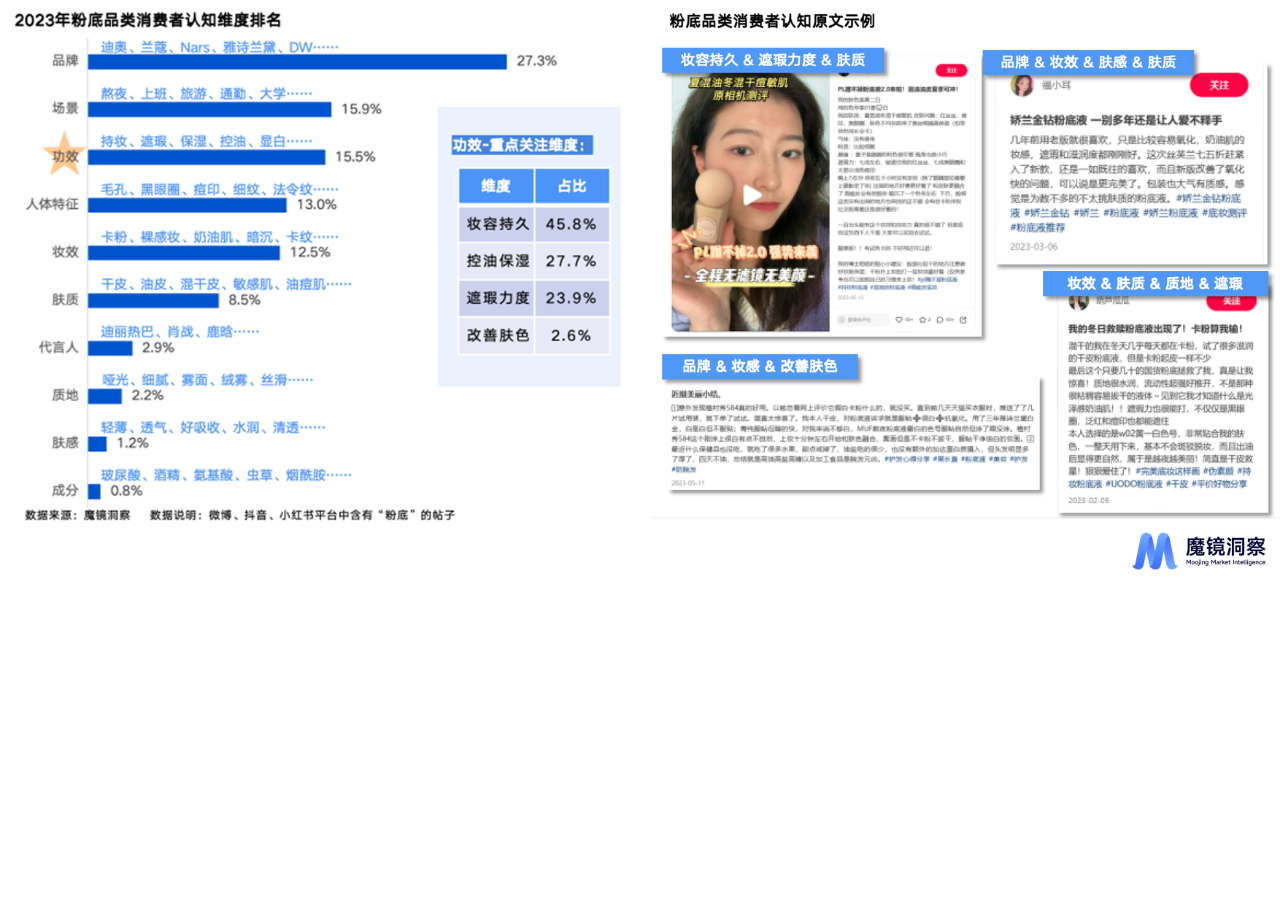

社媒平台消费者对粉底液/膏的讨论焦点集中在品牌。迪奥、兰蔻等海外大牌仍然受到追捧。粉底产品效果则受多种因素影响,具有较大的个体差异,消费者对此已经积累了清晰的认知和较为丰富的知识体系,社媒上的讨论会围绕使用场景、个人肤质、需求(遮盖黑眼圈/痘印/法令纹等)等进行交叉对比。

对于粉底产品效果,从功效上看,消费者重点关注粉底液的持妆效果,其次是控油保湿和遮瑕力度;从妆效来看,除了裸感妆、奶油肌等热门外,消费者对卡粉、暗沉、斑驳等负面信息关注较高。

综合来看,彩妆市场在2023年也呈现出5大趋势:

1、妆养融合,美颜养肤。

消费者希望在化妆过程中同样达到“养肤”功效。养肤粉底是“妆养合一”趋势下的主流品类,添加草本植萃、虫草等成分。眼影,唇彩等产品也有融合天然植萃成分,养肤彩妆声量环比增速超95%(TY),卸妆环节消费者也希望卸妆干净温和,达到修护泛红、舒缓敏感的功效。

2、多效合一,高效便捷。

由于白领通勤人群的工作压力及时间的紧迫性,使得多效合一类彩妆成为热门。如将妆前乳,遮瑕膏及粉底液融为一体的三合一气垫的声量环比增速超100%,腮红、眼影、修容三合一的彩妆盘声量环比增速超100%,涂抹式腮红、口红二合一的唇釉产品的声量环比增速超30%。

3、社交需求创造角色化妆容。

面部彩妆受社交需求影响,小红书逐渐衍生出如蹦迪妆、早课妆、早八妆等多元场景妆容,凸显场景需求。芭蕾少女妆、芭比妆的声量环比均超100%,具有较高流行热度的电影角色、细分社交场景派生出系列彩妆产品。

4、海内外多元文化汇集异域风情。

随着海内外多元文化的传播,消费审美打破本土局限,如欧美式“轻截断式眼妆”在国内的火热,促使深邃修容及眉粉声量环比增速超100%, 日系晒伤腮红的声量环比增速超200%,打造日系涩谷辣妹装;假睫毛产品在主流电商平台销售额超21亿元,同比增速超100%。

5、国货崛起迎合东方审美。

随着美妆本土化趋势发展,国产彩妆打造差异化品牌形象,迎合东方审美。新一代消费群体的民族自信与文化认同感增强。以花西子(声量环比增速超63%)、毛戈平(声量环比增速超69%)为代表的国货品牌结合国潮风尚进行产品差异化设计,契合本土消费者审美诉求。

回到文章开头,或许对于当下所谓美妆“消费降级”更准确的描述是,在整体经济增速收紧的大背景下,美妆市场正凸显出一种更“理性的旺盛”,具体体现在,消费者们一方面更加追求“花小钱办大事”的效率,另一方面又越发沉醉于为“情绪”买单。

这种“既要又要”的消费趋势,或将成为未来几年美妆产业“结构性洗牌”的根源性驱动力。

评论