2024年1月24日,Wind数据显示,大盘高开回落后,下午盘再度强势翻红,沪指在中字头及大金融加持下强劲反弹,创业板指扭转午后逾2.7%跌势收红。盘面上,中字头午后爆发后,数只沪深300ETF突然放量,随后券商股爆发,并带动大金融板块全线拉高。日内超4000股飘红,日经ETF及深中华尾盘跳水。

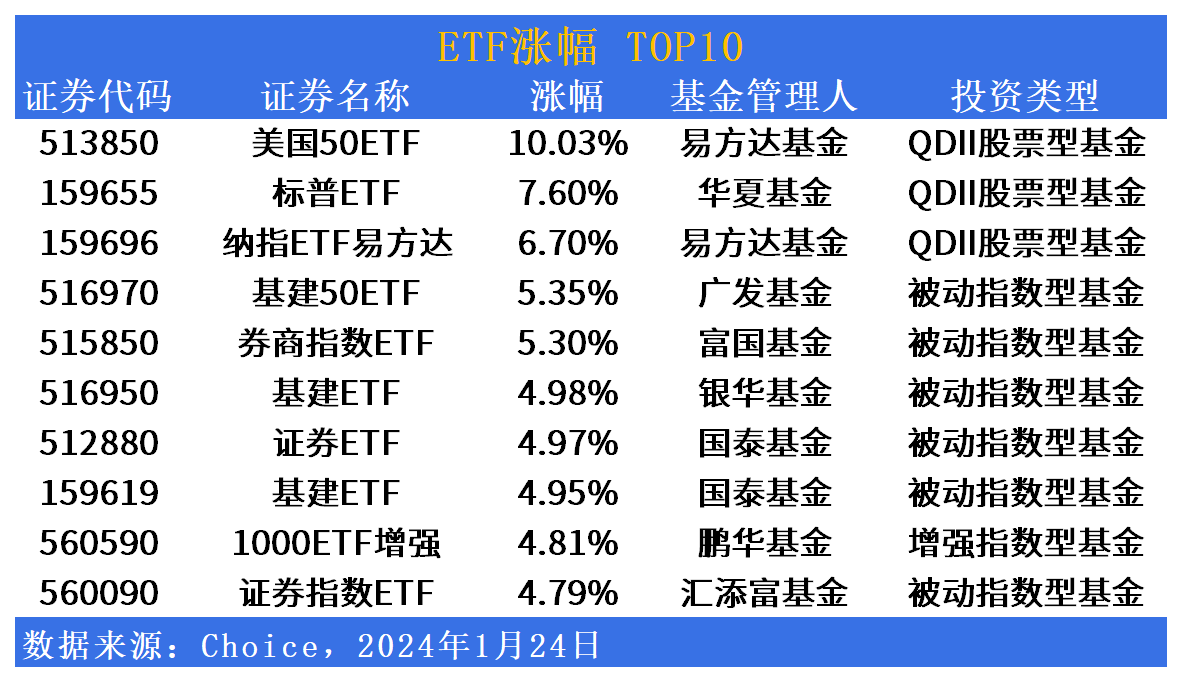

涨幅方面,美国50ETF(513850.SH)三连板,券商、基建板块开启反弹

具体来看,除美国50ETF(513850.SH)外,标普ETF(159655.SZ)、纳指ETF易方达(159696.SZ)涨幅居2、3位,分别达7.60%、6.70%。券商、基建板块开启反弹,基建50ETF(516970.SH)、基建ETF(516590.SH)、基建ETF(159619.SZ)分别跟涨5.35%、4.98%、4.95%。券商指数ETF(515850.SH)、证券ETF(512880.SH)、证券指数ETF(560090.SH)涨幅分别为5.30%、4.97%、4.79%。

关于基建板块,中信建投证券此前指出,增发万亿国债释放积极信号、提振市场信心,基建投资中枢有望抬升,持续看好基建稳增长和一带一路建设相关标的。天风证券也表示,重点关注基建结构性机会,央国企业绩释放动能增强;“建筑+”基本面持续兑现,产业链延伸趋势加强;受益需求回暖以及高端制造趋势,重视专业工程景气回升。

关于证券板块,东兴证券认为,年初以来国内权益市场表现不佳,证券板块已连跌三周,本周申万证券板块续跌0.8%,行业PB已回落至1.70x(含指南针)。市场流动性低迷,存量博弈,风险偏好下降,缺乏明确政策催化等因素均拖累证券板块表现,市场信心已成为当前关键变量。虽然在国内经济数据趋势性向好、全市场或行业重大利好政策出台前,板块出现趋势性机会的可能性较为有限,但板块基本面并未发生重大变化,在估值经历持续下行重回低位后,修复行情可期,看好板块长期投资价值。

跌幅方面,日经指数相关ETF趋势不再,光伏产业震荡回调

_1706084375711.png)

国联证券认为,在全球比较视角下,选取了部分发达国家主流市场指数,并根据股息率、估值、分散度等原始数据进行排名。比较下来,在2023年初日本股市具备标的优、资产便宜、集中度低三项优势,综合“核心竞争力”较高。但在当前日本股市持续上行、全球投资者不断加码日本的背景下,其“核心竞争力”正不断减弱,或表明短期配置性价比减弱。此外,RSI指数同样反映日股短期内波动性升高,交易情绪大幅升温,或反映日股阶段性过热。

海外光伏产业方面,为实现零碳排放能源目标,加州推行了净计量电价(NEM)3.0政策,削减了向电网输送电力的客户的补偿。叠加高利率环境,加州的屋顶太阳能项目经济性减弱,需求急速下滑。加州太阳能与储能协会报告显示,屋顶太阳能行业已失去约1.7万个工作岗位,需求下降约80%。太阳能保险公司SolarInsure表示,其承保公司中有75%面临“破产风险高”。诸如Enphase和SolarEdge等主要上市公司亦大幅裁员。

活跃度方面,沪深300等宽基ETF吸金趋势显著,纳斯达克指数ETF(513870.SH)录得近14倍换手

_1706084423234.png)

_1706084455991.png)

具体来看,股票类ETF中,沪深300ETF(513000.SH)、沪深300ETF易方达(510310.SH)、上证50ETF(510050.SH)、沪深300ETF(159919.SZ)、恒生互联网ETF(513330.SH)、恒生科技指数ETF(513180.SH)等宽基指数备受资金关注。

纳斯达克指数ETF(513870.SH)换手率达1372.29%%,市场交投行情火爆。欧股相关ETF法国CAC40ETF(513080.SH)换手率达383.07%,德国ETF(513030.SH)换手率为292.38%。另有中概互联ETF(513220.SH)、亚太低碳ETF(159687.SZ)等QDII换手率超100%。

消息面上,周三(1月24日),央行在国新办新闻发布会上表示,将于2月5日下调存款准备金率0.5个百分点,向市场提供流动性1万亿元。1月25日将下调支农支小再贷款、再贴现利率,从2%下调到1.75%,这些都将有助于推动作为信贷定价基准的贷款市场报价利率(LPR)下行。

国开证券认为,2023年12月经济数据大体符合预期,基建投资发力、制造业投资稳中趋升贡献较多。从2023年全年看,国内经济复苏有所加快但总体呈现波浪式修复走势。未来的动力在于,基建投资温和回升,制造业投资保持韧性叠加制造业补库存,房地产投资在三大工程推动下有望企稳,全球降息环境下政策仍有空间,尤其是财政政策的逐步发力,有望为稳增长提供较好支撑。

万联证券表示,国家统计局公布2023年度我国经济数据。GDP同比增长5.2%,完成年度目标,就业与物价保持稳定。内需对经济增长的贡献率达到111.4%,国内大循环主题作用增强。下一步将加大宏观调控力度,切实增强经济活力、防范化解风险、改善社会预期,进一步巩固和增强经济回升向好态势。

ETF发行市场方面,明日暂无新发动态。

评论