文|偲睿洞察 经纬

编辑|孙越

2023年的冬天,对宁德时代来说,并不是一个暖冬。

去年11月初的反弹结束后,宁德时代股价已经跌去近五分之一。而纵观过去一年,宁德时代的市值在去年1月30日创下年内最高,达11495.69亿元。相较今年1月24日的6622亿元,宁德时代一年内在二级市场共蒸发总市值近4900亿元,超今年1月24日比亚迪的总市值5409亿元的八成。

如果将时间线拉得更长,宁德时代在2021年12月3日创下新高381.35元/股,市值达16012.95亿元后迅速下跌。期间虽然反复,如2022年中强势反弹股价超过300元/股,但难止下跌趋势:今年1月24日宁德时代股价收153.91元/股,股价距离高点已抹去近六成,对数坐标系内与2020年12月15日收盘价基本持平,市值更是跌出了两个比亚迪。

因新能源汽车发展而飞黄腾达的宁德时代,作为动力电池领域的老大,在二级市场逐渐颇有“丢盔弃甲”的味道,其背后体现了资本市场对宁德时代增量的隐忧。

从蔚来直播官宣150度半固态电池,到极氪推出金砖电池,众多车企在自研自产电池方面动作频频。动力电池的技术壁垒并非牢不可破,与宁德相比“半路出家”的车企也能玩转。当下新能源各品牌间竞争加剧,成本把控的重要性进一步凸显。车企自研电池,也会变得越来越“主流”。

宁德时代从独占半壁江山滑落为“三分天下有其一”,虽凭借技术水平与客户积累,仍可以雄踞一方,但往日挟“电池”以令“车企”的日子恐难以再现。

PART-01 老伙伴欲单飞,宁德时代松动的基本盘

近期,车圈尤其是宁德时代的老搭档们,掀起了一波又一波电池“自研潮”。

去年12月17日,蔚来李斌从上海出发,使用蔚来150度电池包开车12个小时,跨越1000公里抵达厦门。这意味着,2020年NIO Day上官宣,原定2022年四季度交付的150度电池包终于下线。

整场直播李斌的车速几乎保持在90km/h左右,李斌称:“如果开到匀速110km/h,是跑不到1000公里的。”虽不能说尽善尽美,但新电池包的技术细节着实展露了蔚来自研能力的锋芒。电池采用固液混动电解质,能量密度能达到360Wh/kg,超越包括宁德时代麒麟电池在内的大部分主流新能源汽车动力电池。

虽然电量更大,但新电池包加量不加体积,其和蔚来100kWh、75kWh电池包的体积一致,依然可支持换电。

消息一出,蔚来、宁德股价冰火两重天:蔚来股价重回8美元每股,而宁德时代股价则于次日下跌超5%。

对电池动心思的又何止是蔚来。去年12月14日,极氪发布了一款名为“金砖电池”的新电池包。

金砖作为一款磷酸铁锂电池,体积利用率达83.7%,最大充电倍率达4.5C;在10%-80%快充区间内,可实现充电15分钟续航增加500km以上,接近宁德时代的麒麟超充电池水平。

去年6月宁德时代麒麟电池推出后,极氪是较早传出合作意向的车企。然而如今,麒麟电池成功“上车”,但极氪007早已不是麒麟电池的“独角戏”,仅有四驱性能版极氪007才搭载麒麟电池。

与极氪同一天,宁德时代的“老伙伴”广汽埃安也宣布因湃电池智能生态工厂竣工,自研自产的P58微晶超能电池也同时下线。曾几何时,2018年12月28日,宁德时代、广汽集团、广汽埃安三家合资成立时代广汽,要在电池领域大干一场。

而这次生产新电池的厂家,因湃电池,背后却没有宁德时代的影子。据公开信息显示,因湃电池由广汽埃安控股,广汽集团通过优湃能源科技参股,广汽埃安拥有自产电池的能力已成定局。

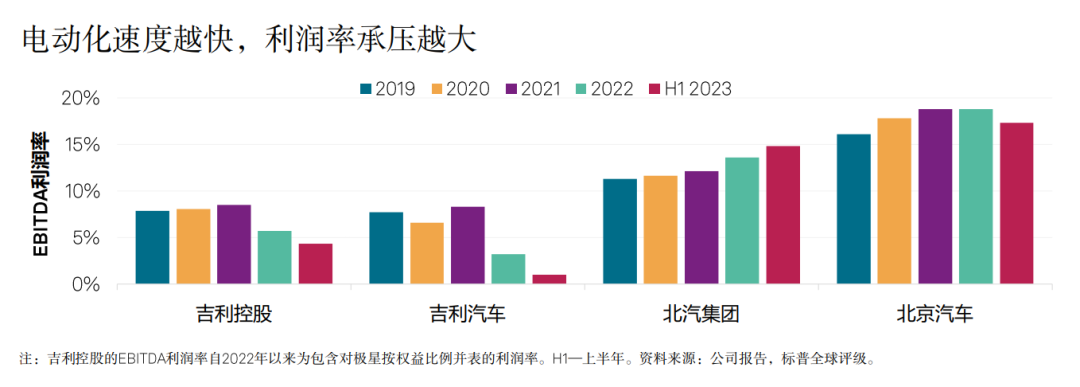

车企电池自研潮,其原因是新能源汽车行业竞争更为激烈,然而众多企业还在“风口飞猪”的上半场“赔本赚吆喝”。造车新势力的代表,“蔚小理”中成绩最好的理想,在2023年1季度营收刚刚转正,而多家新势力企业则持续亏损。传统自主品牌车企在电气化转型的过程中,也面临高额投入、利润率承压的问题,甚至出现了电动化速度越快,利润率越不理想的情况。

而三电成本,众所周知是整车成本的最大头,占整车成本的40%左右。面临行业变局,如果有足够技术力保证,自研电池确实可以降低成本,车企“大难临头各自飞”也顺理成章。

据公开信息可知,目前已经有15家以上车企宣布自研电池的计划,这些车企,之前几乎都是宁德时代的忠实客户。

然而虽然部分车企有了“理论上”单飞的可能,但短时间内,无论是产能、产品、还是投资角度,车企完全与宁德时代割裂都为时尚早。

在可以预见的未来,车企自研电池与宁德时代电池并行的情况将逐渐成为主流。虽然自研电池对宁德时代在未来有多大影响目前仍不可知,但当下车企此举对宁德时代业务的冲击有限。

不可否认的是,宁德时代的基本盘被逐渐“挖墙脚”已然成为客观事实。

PART-02 代理人的攻与守

比起“老伙伴”未来可能的“单飞”,宁德时代当下更应该担心竞品的问题。

对于宁德时代来说,新能源市场是一场“代理人战争”,想要保持领先地位,有两个关键点一定要做到:一是盟友在新能源市场份额要足,二是在盟友的电池供应链中,宁德时代的份额要够。

宁德时代盟友的份额够吗?当油车替换逻辑基本见顶,市场走进存量竞争状态时,不使用或少使用宁德时代的车企产品大卖,相应地,全使用以及较多使用宁德时代电池的车企销量受阻。

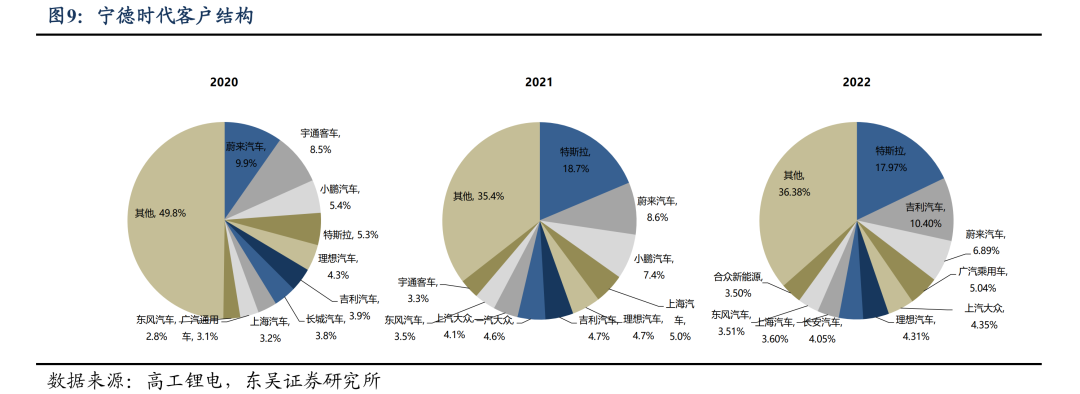

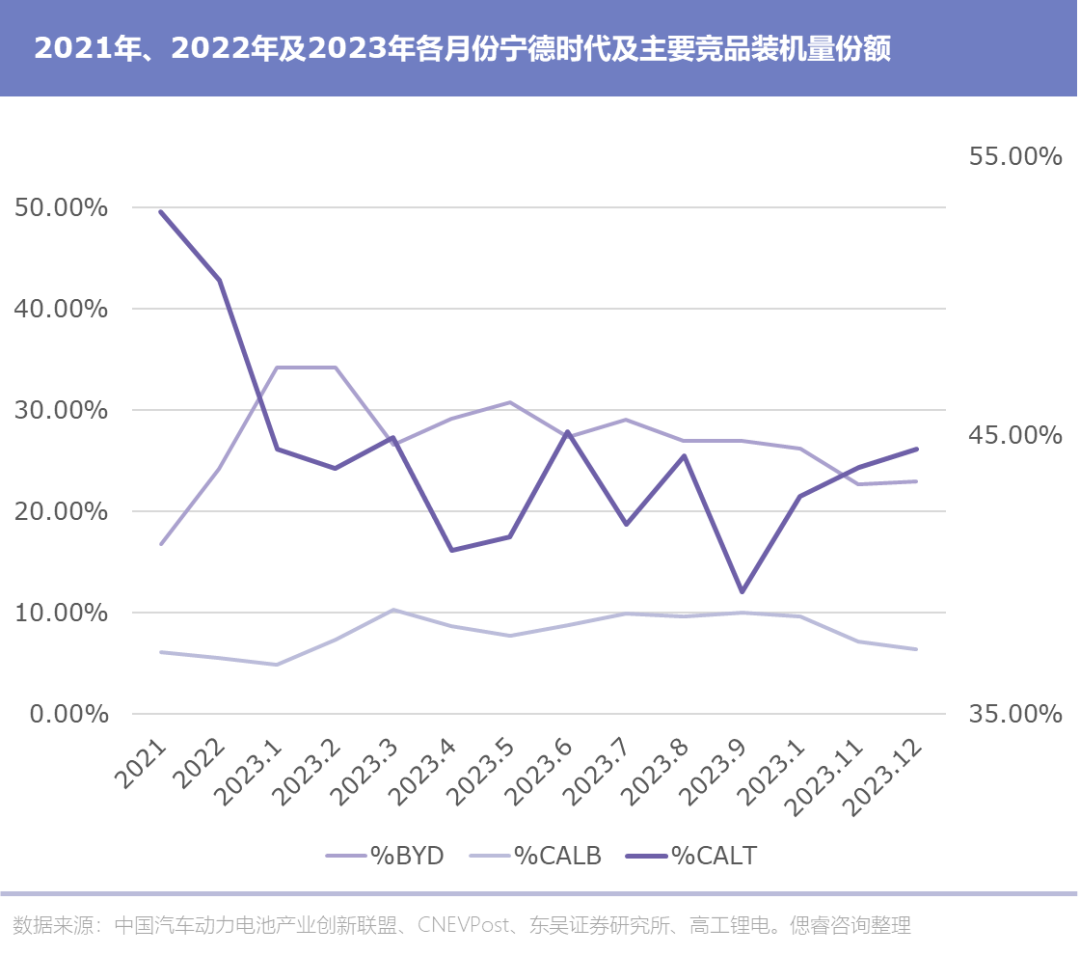

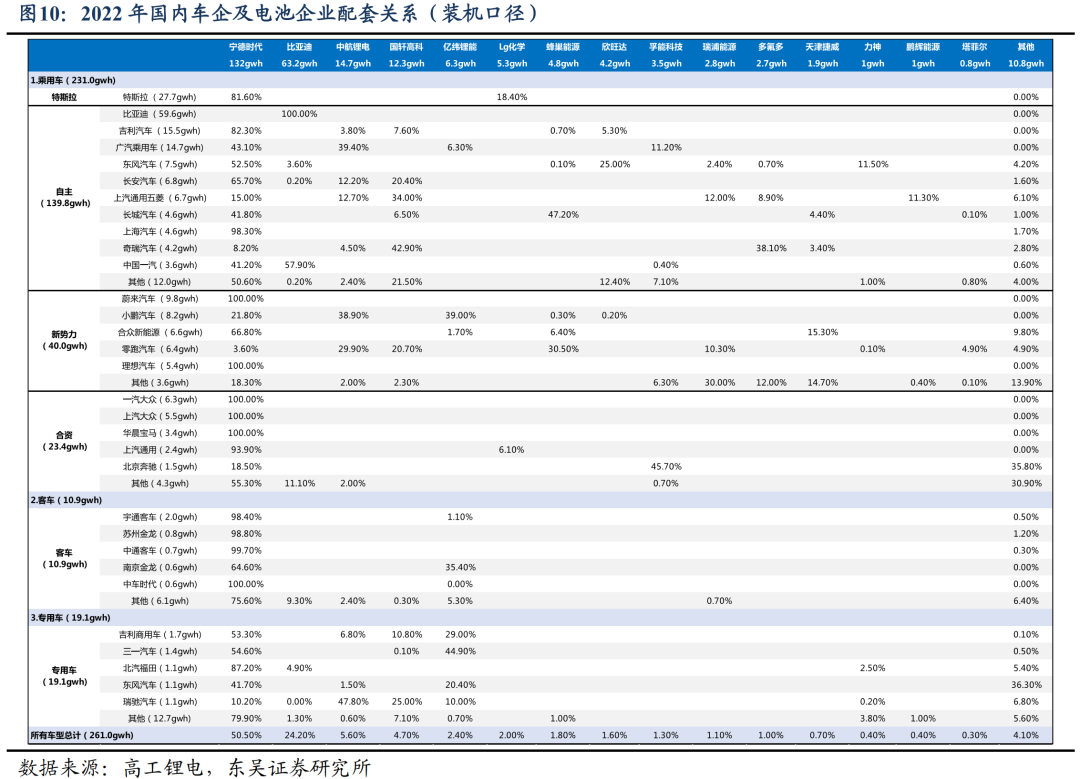

装机数据切实反映了这一趋势。2021、2022年宁德时代动力电池装机量均超过当年全国总装机量的50%,独占天下一半,而其他厂商共分另一半。而2023年,除比亚迪外,亿纬锂能、蜂巢能源、中航锂电等竞品装机量也逐渐增加,甚至拿下了知名厂商的大单。同时,宁德时代装机数据开始下滑,虽仍“遥遥领先”,但再难控制半壁江山。

未来,大圆柱电池、半固态电池等新型电池逐步上车,赛道巨头的份额将提升,对宁德时代的影响也将进一步扩大。

宁德在盟友的供应链中的份额够吗?除却宁德大客户们——自主品牌和造车新势力选择自研,宁德时代在其最忠实的客群——外资品牌与合资车企中份额也开始松动。

根据东吴证券数据,2022年底,在合资品牌中,宁德时代装机量占比达76.3%,远高于新势力中的55.7%和自主品牌的30.6%,而特斯拉83.1%的电池来自宁德时代。

因为外资、合资企业受国内外多种因素掣肘,决策程序复杂,自主研发电池较其他玩家更为困难。在欧美等国纷纷开始对国内销售的新能源汽车产地进行提高要求时,大规模铺开电池生产显得并不现实。而宁德时代作为很长一段时间内国内电池行业的老大,也与合资企业诉求相性极佳。

然而就是这“最后的堡垒”,去年10月,出现了一丝裂痕。10月12日,蜂巢能源已经获得宝马集团欧洲区近90GWh的电池订单,而国内近70GWh订单将由宁德时代或亿纬锂能提供。

虽然2022年,根据东吴证券数据显示,宝马集团总装机量仅3.4gwh,远不及宁德时代其他知名客户,但蜂巢独揽宝马在欧洲区近90GW,相当于2022年造车新势力总装机量两倍左右的订单,也说明了一些问题。据东吴证券验证所相关数据显示,华晨宝马2022年新能源汽车电池全部由宁德时代供应。

然而此次宁德时代不仅痛失欧洲区超自身2023年一半装机量,国内70GW也要与亿纬锂能同台竞技。作为华晨宝马此前的独家合作方,宁德时代的遭遇也反映了合资企业对电池问题的一些态度:即使客观原因难以允许他们在国内在电池领域大展拳脚,现阶段他们也更愿意货比三家。

虽然宁德时代仍然在业内有具有统治地位,可一旦蜂巢能源等竞品,通过与大厂合作,无论是深度绑定还是打出品牌,对宁德时代的威胁不容小觑。

同时合资、外资企业也纷纷在电池自研上下功夫。宝马、大众、福特、丰田、本田等车企也都推出了自研电池的计划,部分厂商甚至直接将目标定位在更为先进的固态电池,希望在不同赛道“弯道超车”,摆脱对宁德时代的依赖。

而这对宁德时代来说,并不是一个好消息。

PART-03 海的那边,是什么?

来到2024年,出海对每一位参与者来说都将成为一个“必选项”。

根据SNEResearch数据显示,2023年1至11月,全球非中国地区新能源车销量达504.5万辆,同比增长44%。对比国内,根据乘联会数据显示,去年前11月,比亚迪共销售240.6万辆名列新能源厂商销量排行第一,特斯拉以52.8万辆的成绩排名第二,排行第三的广汽埃安也有44万辆。前三名共计销售337.4万辆。而销量前八名综合超505万辆,八家车企超越世界其他国家总和。

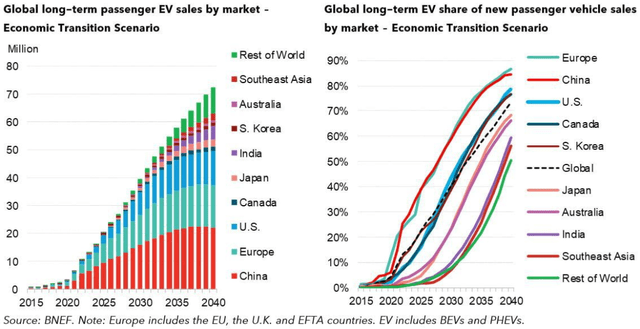

更大的进步空间代表着未来更大的利润。据彭博社预计,截止2040年,新能源汽车渗透率将达75.3%。那么,在市场渗透率尚低的当下,布局海外不仅是“开分矿”,多一份收入来源,更是对未来海外市场爆发性增长的未雨绸缪。

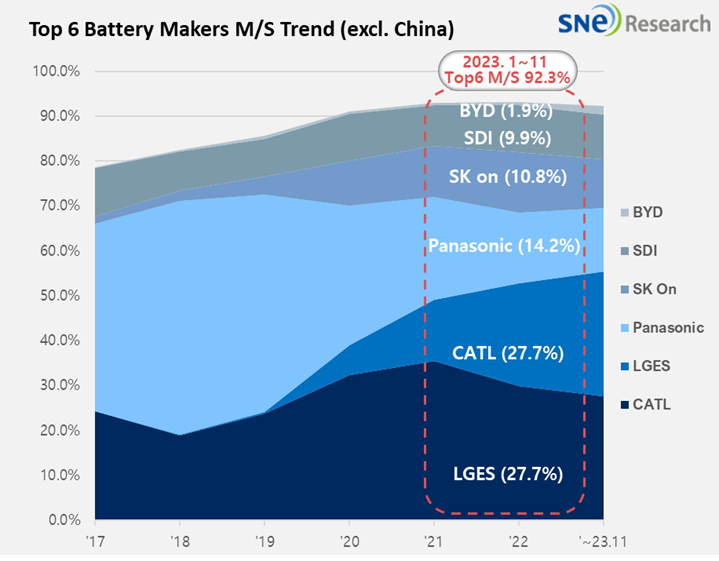

根据SNEResearch显示,2023年1至11月全球非中国区装机量282.9GWh,其中宁德时代与LG不分伯仲,装机量78.4Gwh,与LG的78.5Gwh仅有小数点上的差距。

2022年1至11月,全球除中国以外,宁德时代市占率为22.1%,装机量仅有42Gwh左右。今年宁德时代做到了业务量份额双增长。然而随着国际关系的波谲云诡,中国企业的出海之路将有更大的不确定性。

2022年美国通过了通胀削减法案,美国政府将向购买新电动以及二手电动车的消费者,分别提供7500美元以及4000美元的税收抵免。但法案中要求一定比例的新能源汽车和电池部件必须在美国生产组装,否则将无法获得退税。这一比例会逐年提高,2028年末,新能源汽车所有部件必须美国国产或与美国签署自由贸易协定的国家生产,否则将无法获得退税额度。

同时,从2024年开始,如果电池中的材料和关键矿物是由“受关注的外国实体”提取、加工或回收的,则会取消税收抵免资格。

受此影响,宁德时代的老客户特斯拉,在其美国国内超级工厂生产的车辆,主要使用松下在美工厂和自家德克萨斯工厂生产的电池。

而欧洲市场,去年10月4日,欧盟委员会决定,正式对中国产新能源汽车展开为期13个月的反补贴调查,以决定是否对中国产新能源汽车关税进一步提高,超过现有标准10%的水平。

本次欧洲反补贴调查,将涵盖所有中国生产的电池驱动车辆,调查对象同样包括非中国品牌但在中国国内生产的车辆,如特斯拉、宝马等欧美公司在中国境内生产的产品。其中,动力电池的价格是欧盟反补贴调查的重点。

也因此,宁德时代的出海路变得坎坷。去年2月,宁德时代放弃独资打算,宣布与福特集团合作建厂,但去年9月,项目终止。去年11月,福特发布在最新声明中表示,确认将推进建厂项目,但将大幅削减规模:计划产能将削减约43%,预期人员从2500个减少到1700个。

当然,无论政策因素再如何变化,宁德时代的产品质量始终是打出一片天的底气。去年12月15日,神行超充电池斩获AutoBest “TECHNOBEST 2024”奖项,也是该奖项首次颁发给中国企业。

目前,宁德时代仍然可以被称为“宁王”,但国内市场不断有挑战者上门,海外政策难以捉摸,老盟友心中各有算盘,部分车企暗暗向半固态或固态电池发力,传统锂电池性能已然达到瓶颈。

历史的弯道再次到来,宁德时代是否能复制2020年前后的飞跃?

评论