界面新闻记者 |

界面新闻编辑 | 宋烨珺

“快快快,找到代码直接梭哈”、“申购一笔,大赚20%”......开年一个月,随着日本股市创下历史新高,布局海外资产的QDII成为热门,多只跨境ETF走上台前。此前从未接触过QDII的基民蜂拥而上。

爆炒之下,有跨境ETF产品场内溢价一度超过了40%。多只被热炒的产品连续多日盘中临停,暴涨后又经历暴跌,几日抹平溢价,套住一票新手。

跨境ETF的异常炒作甚至引起了监管层的强烈注意,沪深交易所公告称,1月22日至1月26日,上交所对易方达MSCI美国50ETF等溢价较高的基金进行了监控。

自2006年11月启航至今,QDII基金经过了17年的发展。这个总规模刚刚超过4000亿的小众投资产品为何会在这个时点引起轩然大波,接下来发展的方向和瓶颈又有哪些?

当红炸子鸡

“日经之后是纳指100,现在连美国50也被追高爆炒。”自1月16日以来,一场境外ETF的“造富神话”突然启动。

“早晨梭哈买入,午盘后卖出,妥妥15%收益。这一把赚了小一万。”在多个论坛,日经ETF的讨论帖中不乏“梭哈族”。

伴随着日本股市创下34年新高,1月15日,在毫无预兆的情况下,华夏日经225ETF(513520.SH)突然盘中爆发,逼近10%涨停。16日是更加疯狂的一天,该ETF当天成交量为29.8亿股,成交额高达到47.79亿元。在连发四则高溢价公告后,17日,华夏基金宣布日经225ETF早盘临时停牌1小时。最终,当天跌幅为1.03%。17日,该ETF成交额为39.5亿元,换手率高达533.82%。

经过连续两天的爆炒后,1月18日,华夏日经225ETF终于回归正常。18日,该基金盘中涨幅仅为0.9%,成交额为11.72亿元,换手率为157.99%。

今年开年不到一个月的时间,资金爆炒的对象从日经225ETF到多只东南亚ETF,最新又转到了美国50ETF和纳斯达克100ETF。

1月26日,易方达MSCI美国50ETF再次发布溢价风险提示及临时停牌公告,公告显示,近期,美国50ETF二级市场交易价格明显高于基金份额参考净值(IOPV)。截至1月26日收盘,该基金在二级市场的收盘价为1.532元,相对于当日的基金份额参考净值溢价幅度达到42.46%。1月23日-26日,易方达基金已经连续四天发布美国50ETF溢价风险提示公告。

作为可以T+0交易的产品,ETF盘中有两个价格,除了二级市场的报价外,还有“实时参考净值”,称作IOPV。IOPV是根据ETF每日公布的申购赎回清单中持仓股的实时价格综合估算得来的,每15秒更新一次。当产品出现大幅溢价,或意味着实时价格大幅偏离实际价值,需要留意回撤风险。

从成交量来看,截至1月25日,多只境外ETF近一周出现放量成交。以华夏日经ETF为例,近一周的成交额为129.35亿元,截至1月25日,该ETF资产净值仅为7.11亿元。

随着日经ETF的爆火,在蚂蚁财富的理财专区,跟踪日经指数的基金已经登上了首页的广告位。“支付宝一登,谁与争锋”,凭借较大的保有规模和互联网流量,蚂蚁财富的推荐往往有较强的吸金效果。不过,由于大量的资金买入,投资者也往往会买在高位,因此蚂蚁财富被业内称为“著名反向指标”。

“这下子本就不多的份额,估计一下子要被抢光了。”有基金公司海外产品部人士告诉界面新闻记者,QDII额度紧张,是各家公募都面临的问题。

紧张的QDII额度

为什么ETF-QDII的场内溢价可以高达40%?这是由于限购所致。一般来说,在ETF溢价(价格高于净值)时,申购ETF卖出份额,压制价格上涨;如果ETF折价(价格低于净值),则买入ETF份额赎回,抑制价格下跌。这种套利机制使得ETF价格跟ETF净值基本上保持一致。

而QDII基金因为外汇额度的原因,往往进行严格的限购,这让不少投资者“想买买不到”,所以会出现场内的高溢价。

Wind数据统计,由于1月15日,纽约证券交易所、纳斯达克证券交易所休市,自1月16日以来,全市场已有255只QDII基金(不同份额分开计算,下同)宣布限购,其中135只基金直接“闭门谢客”,不再接受投资者的新资金进入。其余暂停大额申购的基金中,单日申购金额上限最低的仅为50元。

“主要还是因为QDII额度紧张,目前各家金融机构手里的额度还是去年7月份批的。总共只有这些数量,只能在各只QDII产品之间辗转腾挪。”有业内人士告诉界面新闻记者,对公募管理人来说,拿到额度就相当于扩大规模。

“比如给我们1亿美元的额度,那我们这个产品的规模马上就能从现在的七八个亿变成15个亿了。”该人士表示。

易方达为了缓解二级市场高溢价,公告决定提高MSCI美国50ETF的单日累计申购上限,从1月24日起,申购上限从300万份逐步提高至5000万份。放开限购后,该基金份额从1月24日的5889.26万份飙升到了1月26日的1.29亿份,26日当日5000万份额度全部被打满。

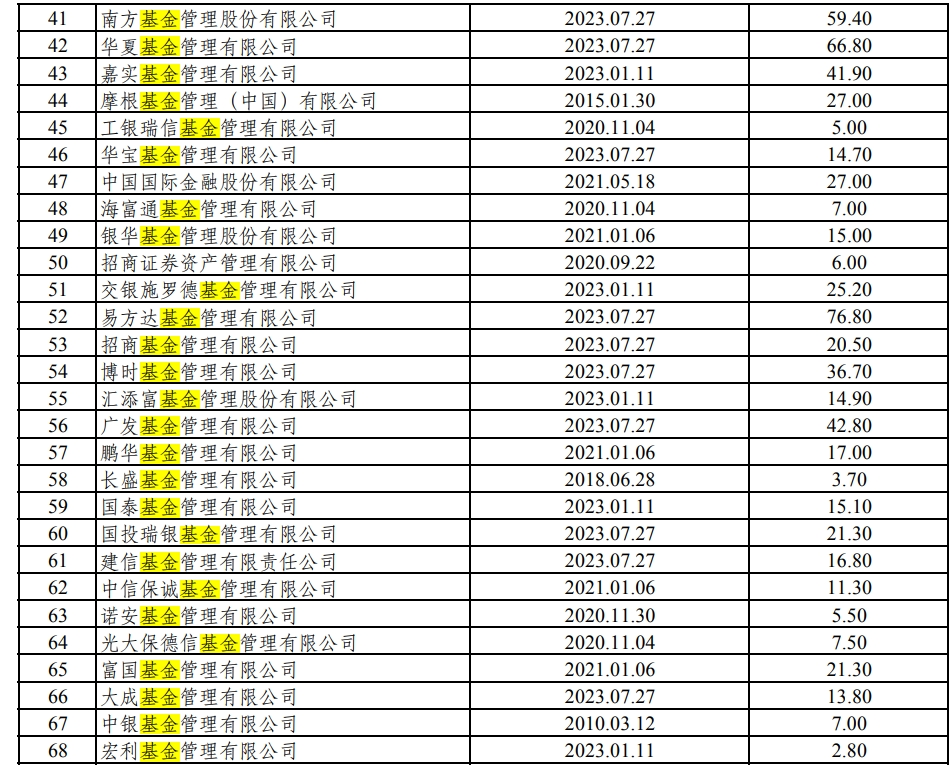

国家外汇管理局数据显示,截至2023年12月31日,共有53家公募基金获得了QDII额度,合计累计批准额度为482.6亿美元。最新的一次额度更新是在2023年7月27日。

其中,易方达、华夏、南方、广发、嘉实等五家公募获批的额度排在前五位,分别是76.8亿美元、66.8亿美元、59.4亿美元、42.8亿美元、41.9亿美元。

2006年8月,《国家外汇管理局关于基金管理公司境外证券投资外汇管理有关问题的通知》发布,对基金公司进行境外证券投资的外汇管理制度进行了明确和规范。

同年11月,华安基金发行了我国首只 QDII 基金——华安国际配置。自此,我国的 QDII 基金正式起航。

经过17年的发展,QDII 基金的数量、规模和类别均发生了较大的变化:数量和规模不断上升,投资类别愈发细化,投资区域愈发广泛,为投资者提供了更加丰富的投资选择。

Wind数据显示,截至今年1月25日,全市场共有575只QDII产品(不同份额分开计算),合计规模为4017.96亿元。

根据 QDII 基金的主要投资范畴和投资比例,可以分为四大类:QDII股票型基金、QDII 混合型基金、QDII债券型基金、QDII 另类投资基金。这四大类 QDII 基金的数量和规模情况来看,QDII股票型基金均占据了主导地位。截至1月25日,QDII股票型基金数量为348只,规模为3403.32亿元,占总规模的比例为84.7%。

其中,ETF是QDII股票型的主角。截至1月25日,易方达中证海外互联ETF的资产净值为321.72亿元,华夏恒生互联网科技ETF的资产净值为271.17亿元,华夏恒生科技ETF的净值为219.72亿元。

从规模来看,QDII基金呈现“一九分化”的效应,还有392只QDII基金规模在2亿元以下。

小众市场即将迎来众多新玩家

在国内市场持续低迷的2023年,主动权益基金、指数基金整体表现均不佳,但重仓海外市场的QDII产品为投资者带来了超额收益,这也让“坐了多年冷板凳”的QDII基金经理受宠若惊。

Wind数据显示,2020年至2023年,新成立的QDII基金数量分别是14只、33只、31只、46只。而今年,伴随着QDII市场的火热,越来越多的公募想来分一杯羹。

“我们目前是想避开纳指、恒生科技这些竞争激烈的赛道,做一些市面独一份的QDII产品。”某中外合资的公募指数部负责人告诉界面新闻记者。

华南中型基金公司相关负责人表示,在行业竞争加剧的背景下,拓宽投资标的可选范围,可能给公司带来更多的机会。但他也表示,获得QDII牌照对中小公司来说相对困难,构建海外投资的投研平台也需要不小的投入。“如果配置的基金经理对海外市场没有深入研究,用投A股的思路去投海外公司,那么就会很惨。

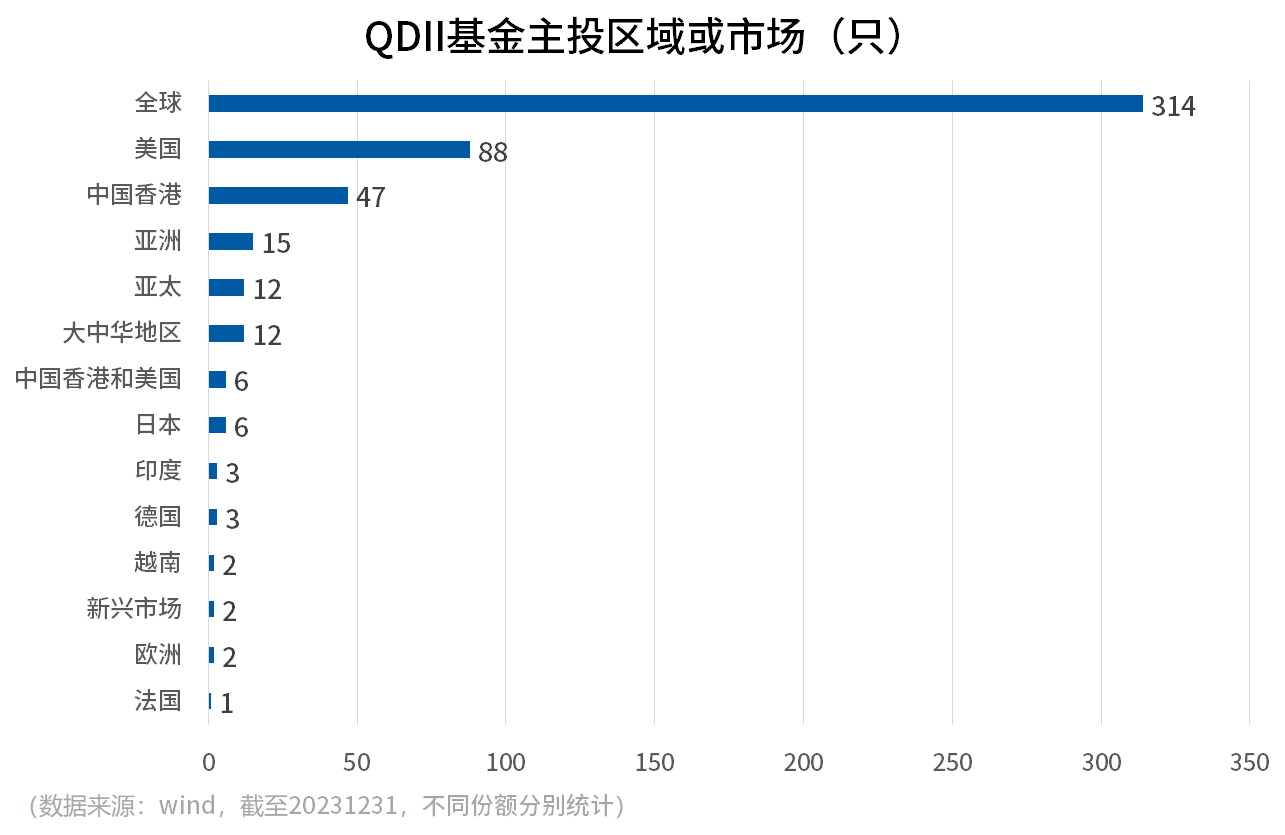

从QDII基金的投资标的来看,目前,国内的QDII基金对亚洲市场的投资主要还是集中在港股。除中国香港、中国内地、中国台湾外,东亚地区的区域资产配置集中在韩国、日本、印度等几个有限的国家。

“区域配置策略一直都是QDII基金投资的核心策略,把钱投向哪个国家或地区,投多少,这对QDII基金经理来说至关重要。相比国内市场,QDII基金经理更需要关注市场抢跑、地缘政治等风险。”天弘越南市场基金经理胡超在日前的2024年投资策略会上表示。

在基金经理看来,虽然QDII基金额度明显提升,但在整个基金市场中依然处于“小众”地位,海外投资规模小、对海外投资了解不足等因素依然困扰着QDII的发展。

“QDII从来就不是大众市场容易接受的投资品种,这跟大家的投资需求、对投资标的的认知、风险偏好水平等都有关系。”有基金经理告诉记者,总体而言,制约QDII基金发展的因素主要有三点,一是国内投资者对海外市场不够了解;二是QDII额度紧张,限制了规模发展;三是QDII产品表现参差不齐,影响了投资者的投资体验。”

1月30日,汇添富即将发售MSCI美国50ETF,募集目标为2.2亿份。跨境ETF这个小众市场眼见将迎来越来越多的新玩家。

评论