文|马上赢情报站

中国咖啡的“卷”似乎已经成为了一种常态:头部品牌开店节奏一快再快、此起彼伏的9.9价格大战、几乎天天都有品牌官宣联名或新品……但是,消费者耳熟能详、常驻媒体焦点的卷王们似乎都聚焦在门店和现制饮品。千变万化的咖啡,是否还有其他值得关注的解题思路?

2023年被可口可乐公司多次点名表扬的Costa咖世家就有自己的想法,在即饮咖啡赛道交出了令人瞩目的答卷。

2018年,可口可乐公司以39亿英镑(约合51亿美元)收购了Costa咖世家,创下了当时可口可乐公司历史最高收购额。这笔据说只用了5周就完成谈判的收购案,在5年后为可口可乐公司的咖啡业务带来了显著的增长。

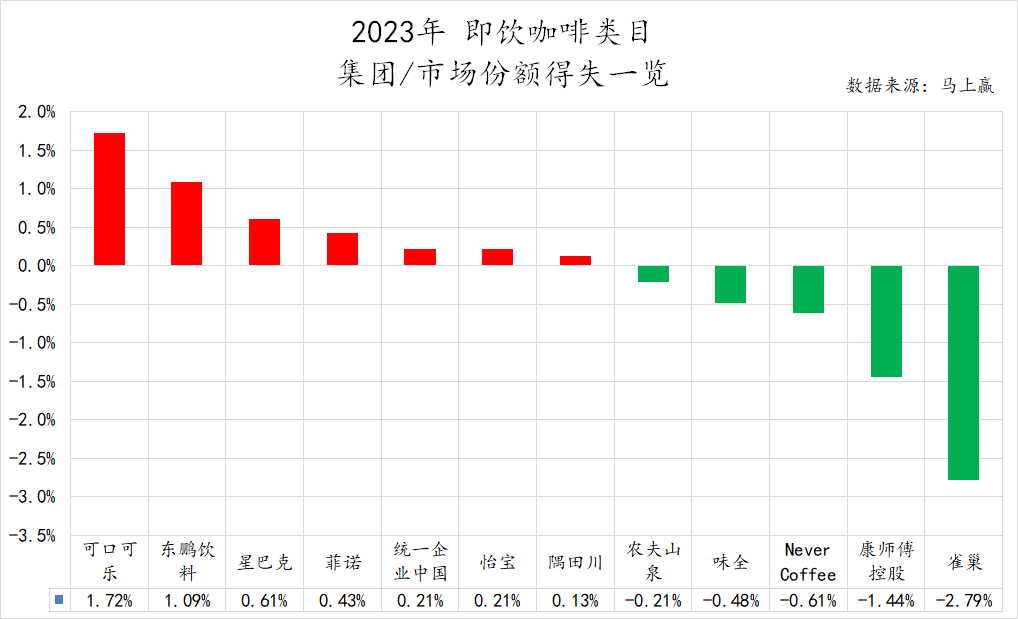

根据马上赢线下零售监测网络中的数据,2023年,在即饮咖啡赛道,可口可乐公司市场份额增长1.72%(目前可口可乐公司“官方”在华销售即饮咖啡品牌有且仅有Costa咖世家),显著领先于其他竞品。

可口可乐公司去年也多次点名表扬Costa咖世家的表现,在2023年的三季报中就曾经披露:公司咖啡销量全球增长6%,主要受英国和中国市场Costa咖世家咖啡的强劲增长驱动,并且这已经是连续第四个季度Costa咖世家在中国和英国表现突出。

Costa咖世家作为可口可乐公司“新欢”,究竟如何在即饮咖啡赛道走出自己的路?基于马上赢线下零售监测网络中的相关数据,本周为您数读「Costa咖世家」。

即饮咖啡赛道概览

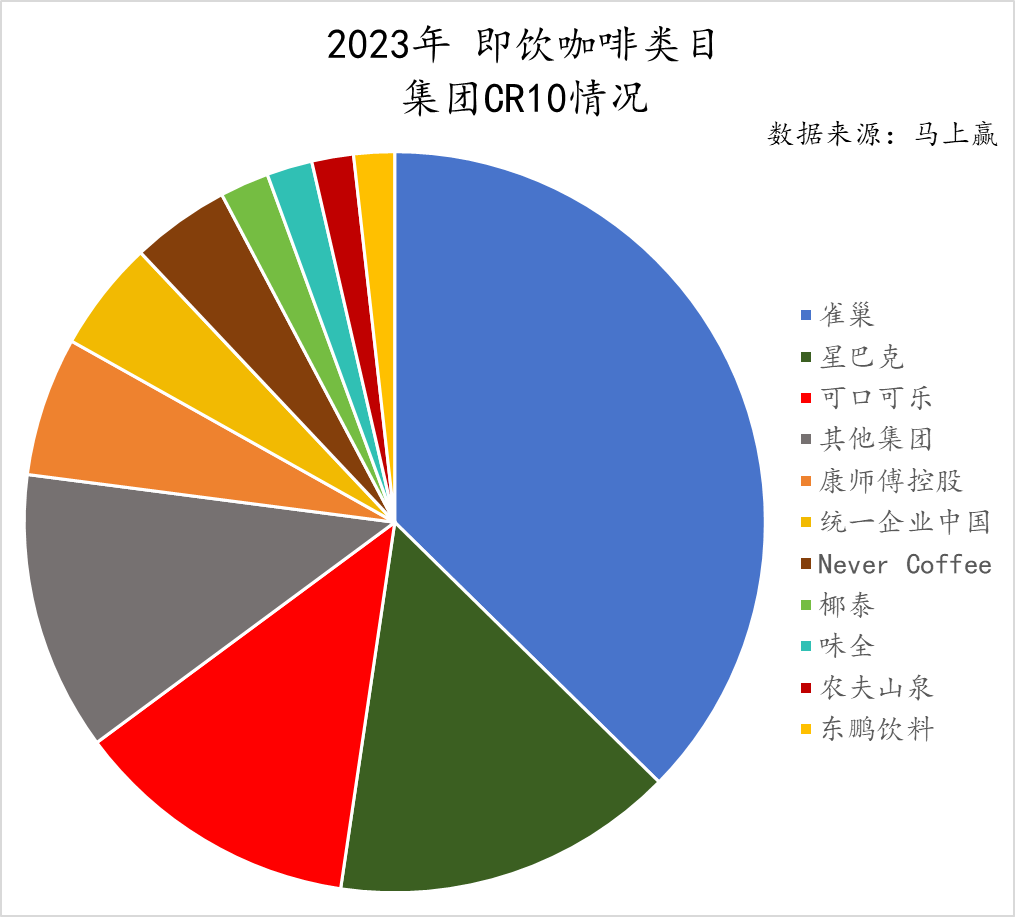

根据马上赢数据,在众多的饮料类目中,即饮咖啡在2023年的市场份额增速达到7.1%,在22个四级类目中排名第四。在即饮咖啡类目分析中,首先是CR10的情况。

可以看到,整个类目的集团CR格局是雀巢排名第一,且与其他所有集团拉开了断层式的差距。星巴克、以及可口可乐的Costa作为外资中遥遥领先,且有代表性的门店咖啡品牌,在瓶装即饮咖啡领域里也分列第二、第三,可见其在咖啡领域的心智在瓶装饮料领域依然适用。

后续几名分别为康师傅控股、统一、Never Coffee、椰泰、味全、农夫山泉与东鹏饮料。其中,NeverCoffee与东鹏在即饮咖啡类目都算得上是“新来者”,区别则是Nevercoffee以新消费的方式做即饮咖啡,东鹏则希望以其在能量饮料赛道中的成功经验,在同样有“提神”心智的即饮咖啡赛道中也分得一席之地。

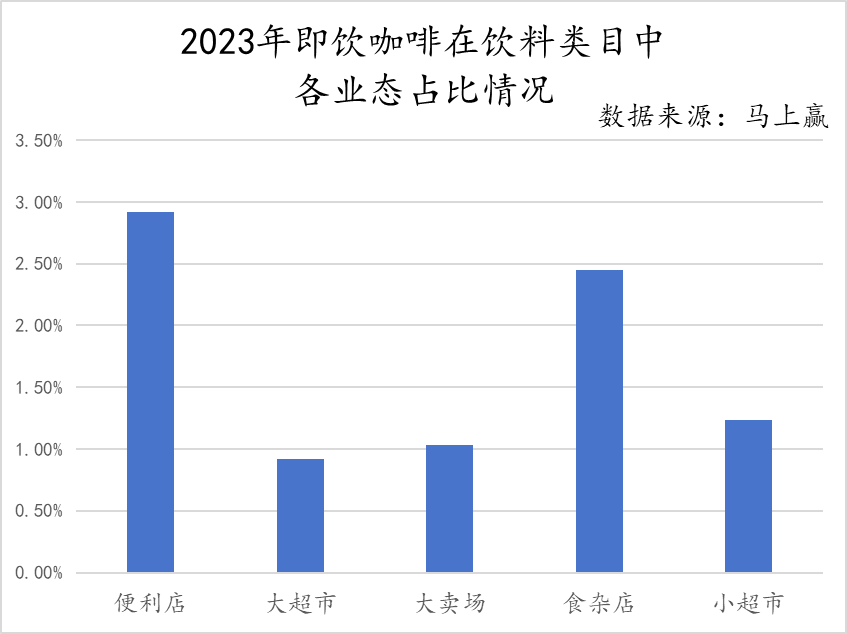

在类目的业态分布情况上,可以看到,其在便利店与食杂店业态在饮料类目中的占比显著高于大卖场、大超市与小超市渠道,推测与渠道相关的购买行为应该更加偏向于即时消费而非家庭消费或囤货。这一点也与即饮咖啡的“提神”功效性有一定关系,消费者的消费动因来自于提神的需求,买完了就立刻喝掉并投入到下一事务当中,与小业态购买场景更搭。

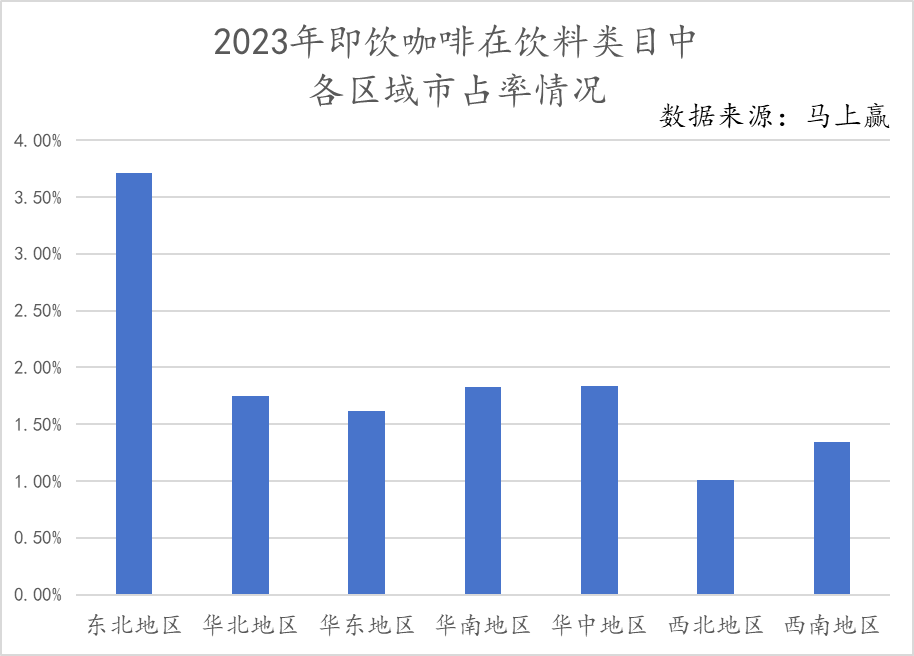

在类目的地区分布情况上,可以看到东北地区较其他地区占比较高,推测可能与其连锁咖啡门店覆盖较少,以及其他提神类饮料心智较弱相关。另一个值得注意的是,咖啡文化盛行、经济情况较发达的华北、华中、华南、华东地区,其瓶装即饮咖啡的占比并不高,其原因或许与现在的平价咖啡门店的发展相关。

在这几个区域,瑞幸、库迪,以及与蜜雪冰城师出同门的幸运咖等连锁咖啡门店覆盖率相当高,门店提供的咖啡产品价格也足够低,较大程度的挤压了瓶装即饮咖啡的空间。

以其中最平价的幸运咖为例,其小红杯系列(杯净含量>300ml)的浓缩美式、浓缩拿铁与浓缩巧克力咖啡的价格分别为5.9元、6.9元、9.9元,在提供更好咖啡体验与更大净含量的同时,价格也与瓶装即饮咖啡基本接近,因此也更容易成为消费者的“优先之选”。

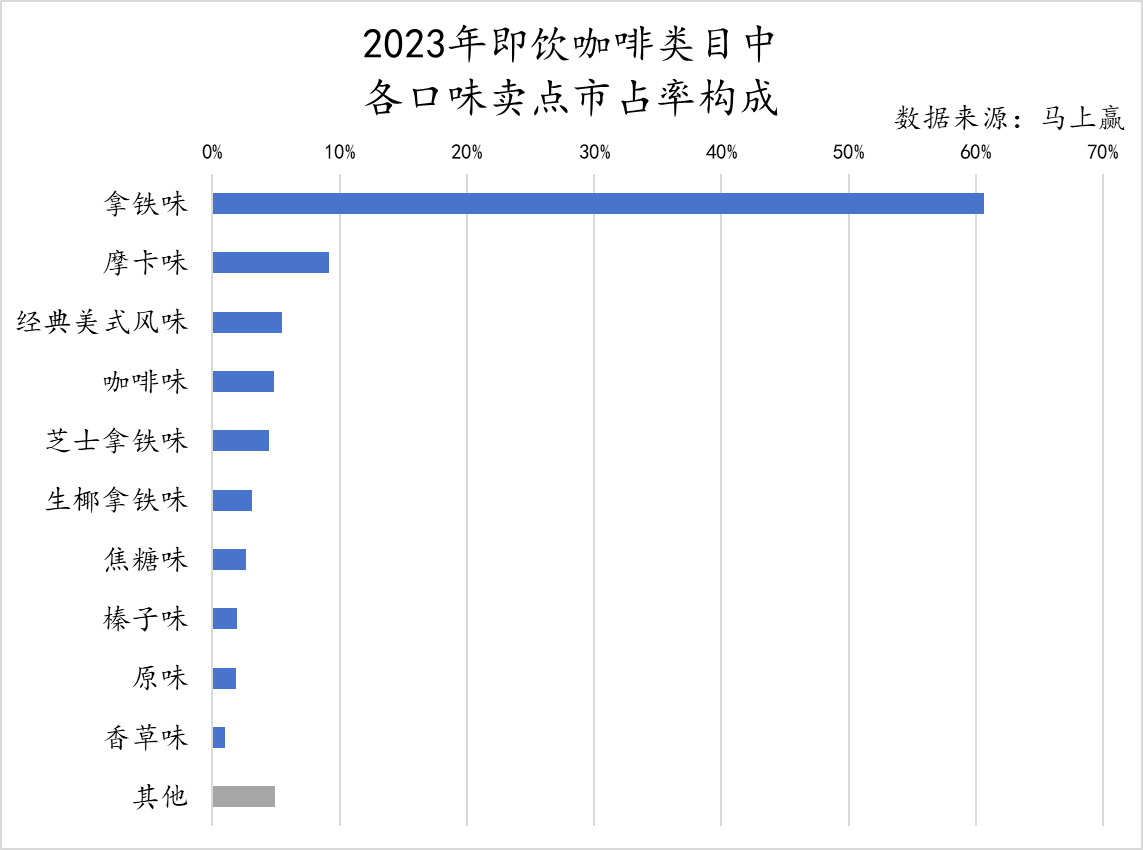

在即饮咖啡类目的口味卖点构成上,可以看到拿铁口味(咖啡+牛奶)占据着绝对领先的位置,其市占率超过其他所有口味的市占率总和还多,足见咖啡牛奶这一固定搭配对于我们的咖啡舶来文化的影响力根深蒂固,排名其后的摩卡、美式作为传统咖啡口味则均不足10%。另一个值得注意的点是,芝士拿铁、生椰拿铁等以拿铁为基础的创新口味也占据了相当的份额,比起焦糖、榛子、香草等传统口味型已经有一定的领先优势。

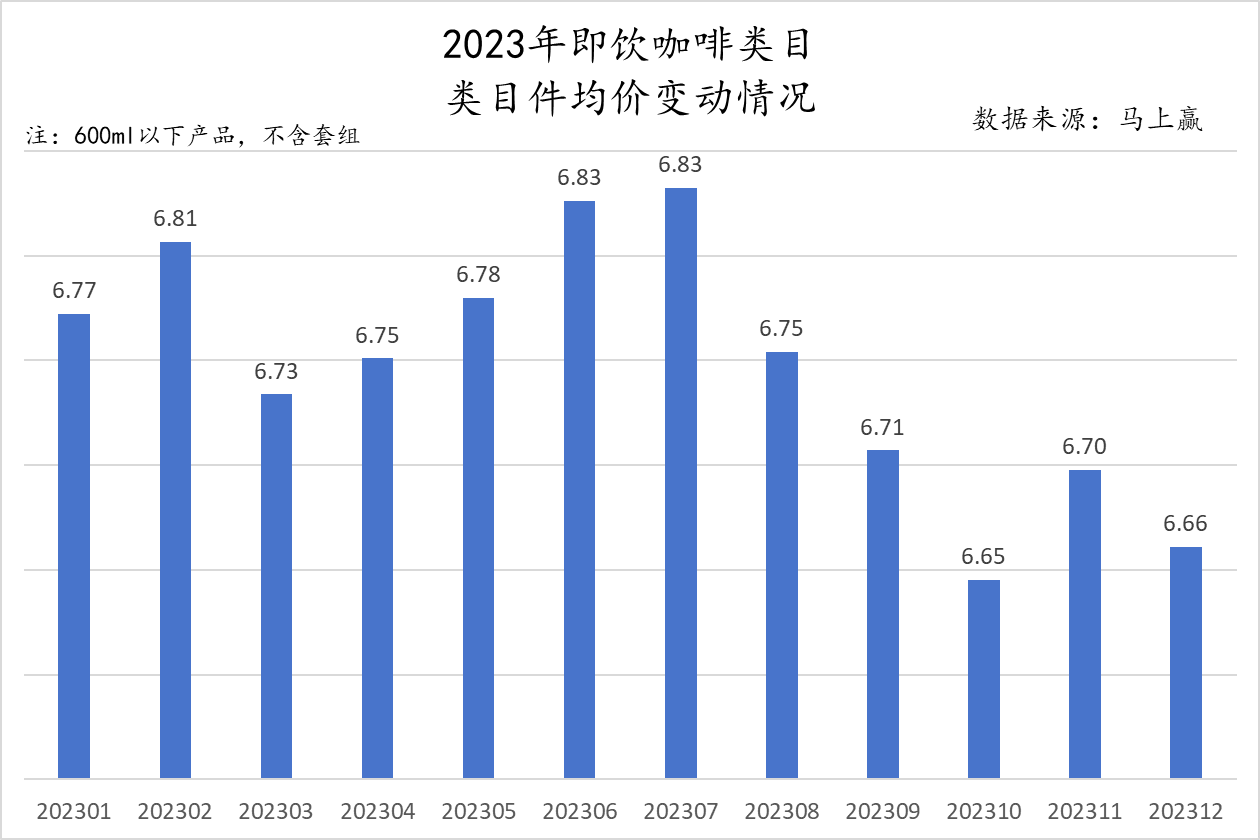

对于即饮咖啡的类目均价情况,可以看到,2023年各月的类目产品均价并没有太显著的变化,最高点的7月与最低点的10月相差亦不足3%。同时,即饮咖啡均价变动也与季节变化相关性不大,在冬季与夏季均未呈现出明显的趋势性。

在2023年甚嚣尘上的“饮料涨价”风波,对于即饮咖啡类目的均价变化影响也并不大,推测可能是因为即饮咖啡的类目均价已经在6.5元/瓶以上,在所有饮料类目中属于典型的“高价格带类目”,整体受到的涨价影响有限。

饮料+咖啡:一场有缘有份的收购

回到2018年,可口可乐公司收购Costa的时候,各自在面对怎样的情况?

可口可乐公司虽然在包装饮料界称王,但是品类结构并不那么“健康”——含糖碳酸饮料占据着太大的份额,在健康趋势的影响下,作为一家站得够高、看得够远的伟大企业,必须为下一个百年打好基础。人类基因里的四大“瘾”品——烟酒糖茶,烟不能做,酒跨界有点难度(但后来事实证明还是做了),糖眼瞅着快做到头了,茶已经做了——可还有在西方世界里的“瘾品”咖啡,只有日本乔雅咖啡一条线,这么大的市场,还少一个能做全球化的品牌。

而Costa,兢兢业业做了快四十年咖啡,供应链基础打得挺好,但是相对局限在欧洲。当时在连锁咖啡排名第三——但远远落后于第一名星巴克,稍逊于麦咖啡(马上赢注:McCafé,麦当劳旗下独立咖啡品牌,但最开始大多与麦当劳门店共同开设)。可是麦咖啡有麦当劳在全球做靠背,Costa想要继续快速成长,是不是也应该找到一个靠谱的、擅长全球运作的合作伙伴?

恰好这个时候,Costa的老东家Whitbread有意出售,英国老乡詹鲲杰(马上赢注:James Quincey,可口可乐公司时任&现任总裁、首席执行官)又对来自老家的品牌熟得不能再熟,一拍即合。据说整个谈判只花了5周时间,全部现金交割,可谓是宾主尽欢。

但之后的事情并非一帆风顺,Costa全球各地的门店都受到了疫情的冲击,经历了诸多挑战。但也似乎就在这一段时间内,Costa和可口可乐公司的磨合渐入佳境,逐渐找到了1+1>2的模式——不再局限于门店,开拓更多包含RTD(马上赢注:Ready To Drink,瓶装饮料,以下简称RTD)零售、自动咖啡机在内的门店外咖啡消费场景,与把自己定位成Total Beverage Company(全品类饮料公司)的可口可乐公司一起,打造Total Coffee Company(全方位咖啡公司)。

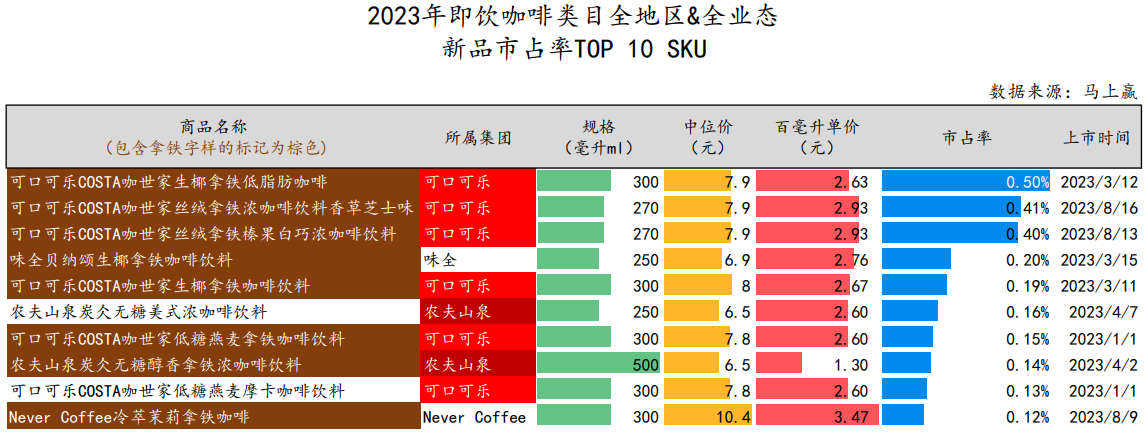

在经历疫情期间的低调以后,Costa(中文名咖世家)在中国用一场“闪电战”交出了一张让詹鲲杰反复表扬的答卷,特别有“熹妃回宫”的感觉。如此盛赞自然“师出有名”。回顾2023年Costa在产品创新方面的表现令人印象深刻,根据马上赢线下零售监测网络中的数据,在2023年推出,市占率排名前十的即饮咖啡新品中,Costa独占六席。

渐入佳境:各展所长的双向奔赴

事实上2023年推出咖啡新品的品牌有不少,为什么Costa的新品表现如此突出?

我们发现Costa即饮咖啡新品风味有很多来源于现制咖啡的灵感,比如生椰拿铁、丝绒拿铁、燕麦拿铁、芝士味、榛果味等,都是近几年在现制咖啡门店非常受欢迎的口味。

Costa本身有自己的门店,并且门店数量也在稳步增长中。相比于全部依靠经销渠道的纯包装饮料企业,Costa通过现制门店可以和消费者进行更加直接、高效的交互,以数字化系统为基础,获得更加准确一手洞察。Costa也是可口可乐公司第一次拥有直面消费者的业务。

但是,获得一手洞察只是完成了第一步而已。或许在产品初始概念方面有一定的优势。但具有这样优势的品牌不仅是Costa,比如像星巴克这样有完善数字化系统、更多的门店的咖啡连锁品牌其实有可能做得更加完善。事实上,Costa除了拥有前端的洞察以外,还有完善的咖啡供应链,本身就是咖啡方面的专家。完成Costa收购之后,可口可乐公司就曾经多次表示,他们看中的是Costa的供应链而非门店。

除此之外,Costa还有可口可乐作为RTD瓶装产品的专业合伙人。可口可乐在收购Costa之初就展现出了对RTD咖啡业务的勃勃野心,在刚刚完成收购的2019年就马不停蹄地推出了Costa的RTD产品。

总而言之就是:做咖啡的,不如可口可乐会做瓶装饮料;会做包装饮料的,又没有Costa会做咖啡。

根据马上赢线下零售监测网络中的相关数据,在市占率TOP 20即饮咖啡中,Costa咖啡采取了非常有意思的定价策略:在和知名品牌的PK中,Costa单品定价略高于康师傅、雀巢等零售咖啡品牌,但是明显低于同样从门店咖啡跨界到瓶装即饮咖啡的星巴克。如果看每百毫升单价,Costa 2.33元/百毫升的单价甚至低于某一款雀巢的产品。

这样的定价策略,既保留了可口可乐便宜、大碗的风格,又维持了门店咖啡品牌的心智差异,离不开可口可乐公司在定价和渠道方面老道的经验把控。

而事实上,即使是这样的定价,对于可口可乐而言依旧有利可图:在目前可口可乐的产品组合中,即饮咖啡本身就是高单价品类,且相比动辄330ml、500ml规格起步的其他类型饮料,Costa规格更小,产品、运营成本也都更低。相比于面对更多成本压力的传统碳酸饮料、果汁,即饮咖啡或许能在价格上给到可口可乐更大的“施展空间”与“想象空间”。

在Costa的渠道建设与产品陈列上,可口可乐公司也给到Costa非常多的协助。在很多便利店中,Costa基本都在货架或冰柜最显眼的位置,一家人排得整整齐齐,牌面拉满。除此之外,可口可乐内部也有专业的零售负责人进行Costa RTD产品的零售渠道管理,为不同渠道上线不同容量、包装、口味的产品。

与此同时,Costa也没有放下老本行,进一步加速全球开店的节奏。门店始终是Costa品牌运营最重要的阵地。可口可乐公司收购Costa之后Costa的两任CEO——Jill McDonald女士和Philippe Schaillee先生都来自于餐饮门店或咖啡背景,Costa对于主营业务还是有非常清晰地把控。Costa中国区总裁欧阳庆球也曾表示,在他的规划中,未来几年,Costa咖啡门店数量将冲刺1000家以上。

除了更多的门店与更快的节奏,在运营方式上Costa也在不断做着多元化的尝试,比如越来越多的Costa咖啡自贩机和更加灵活的小型门店(类似于Sftarbucks NOW系列门店,以更小的面积提供咖啡服务,并提供相较更小的“第三空间”)。越来越卷的咖啡市场,越来越难“一招鲜,吃遍天”。但这位来自英国的绅士,作为Total Coffee Company,正在用更多元的弹药去夺取自己的阵地。

好的爱情是相互成就

老生常谈,西方国家饮用咖啡的历史更加悠久,从速溶咖啡带来的咖啡普及化和便携化,到以星巴克为代表的咖啡连锁门店的兴起,再到精品咖啡文化的广泛传播……上百年间,咖啡产业的更迭被相对清晰地划分成了不同阶段,也就是所谓的几次咖啡浪潮;品牌和消费者之间也有相对更加充分的时间相互适应、相互成就。

但是中国的咖啡市场,则是将这些变化浓缩在短短的几十年间发生。一方面是众多各有特色的咖啡品牌、咖啡产品,同时涌向人均咖啡消费量还不高的中国市场,卷得不行;但另一方面,庞大的消费人群基数和大量面对咖啡还算是一张白纸的消费者,呈现出前所未有的好奇心、探索欲和包容性,大家都有机会。

可口可乐公司收购Costa就像一场万众瞩目的婚礼,你情我愿、背景般配。但是往后的日子还需要双方好好运营,Costa如今在中国市场获得的成就在于Costa和可口可乐公司都有在好好地做自己,两家公司都在围绕各自的愿景发展:

- Costa——Total Coffee Company,持续满足消费者对咖啡的需求。

- 可口可乐公司——Total Beverage Company,持续满足消费者对饮料的需求。

其实这样的案例在咖啡这样“重”的产业中并不少见:雀巢、星巴克成立了雀巢星巴克联盟;JAB陆陆续续捋顺了咖啡产业上下游,从Peet's Coffee开始构筑了整个咖啡帝国。

在这些成功的案例中,我们看到,合作伙伴之间的相互适应和磨合很重要,出于优化财务指标的“降本增效”式收购也有作用,但是更重要的是让对方可以更没有后顾之忧地去做本就擅长的事情。

评论