文|不二研究院 若楠 熊生

排版 | Cathy

监制 | Yoda

2024年春节预制菜销量走俏,预制菜依然是消费者“年夜饭”上的重头戏。各大生鲜平台、电商、商超、餐饮门店都纷纷开卖春节预制菜。

预制菜赛道两大“玩家”:“预制菜第一股”味知香(605089.SH)、“餐饮供应链第一股”千味央厨(001215.SZ)均在此前公布了2023年三季报,其业绩有所分化。

「不二研究」据其三季报发现:2023年前三季度,味知香、千味央厨营收增速分别为1.92%、28.88%;其净利增速分别为-2.90%、35.29%。目前,千味央厨的营收与净利增速碾压增速,在 「不二研究」看来,味知香的净利出现负增长,其主要原因或在于原材料成本上涨及电商业务履约成本高导致的物流费用增加,从而影响味知香的净利润。

味知香是一家半成品菜肴供应商,主要从事半成品菜的生产、研发和销售;千味央厨则是一家专门的餐饮速冻面米制品供应商,为餐企提供定制化、标准化的预制半成品。

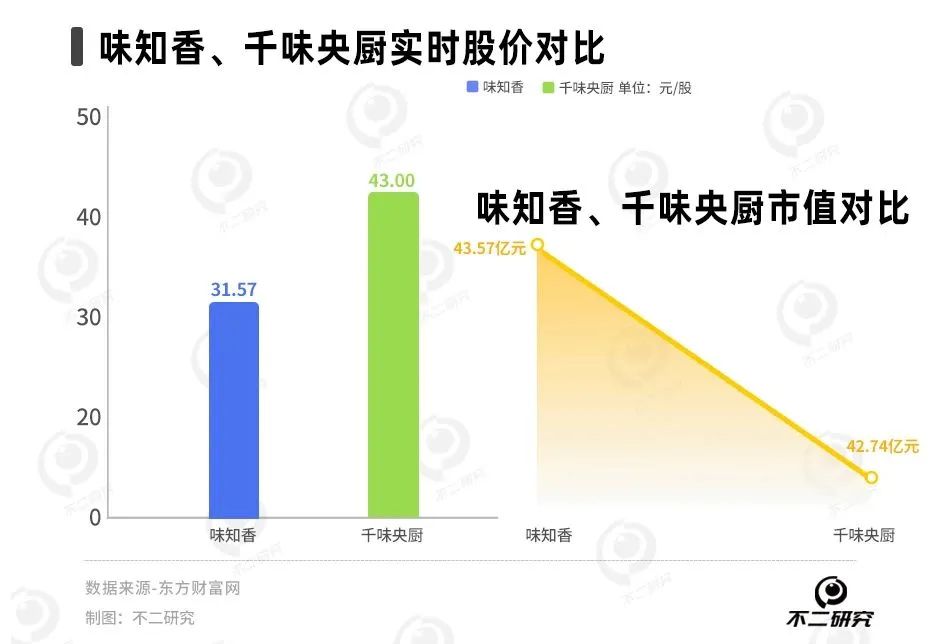

截至1月26日收盘,味知香报收31.57元/股,对应市值43.57亿元;千味央厨报收43.00元/股,对应市值42.74亿元。

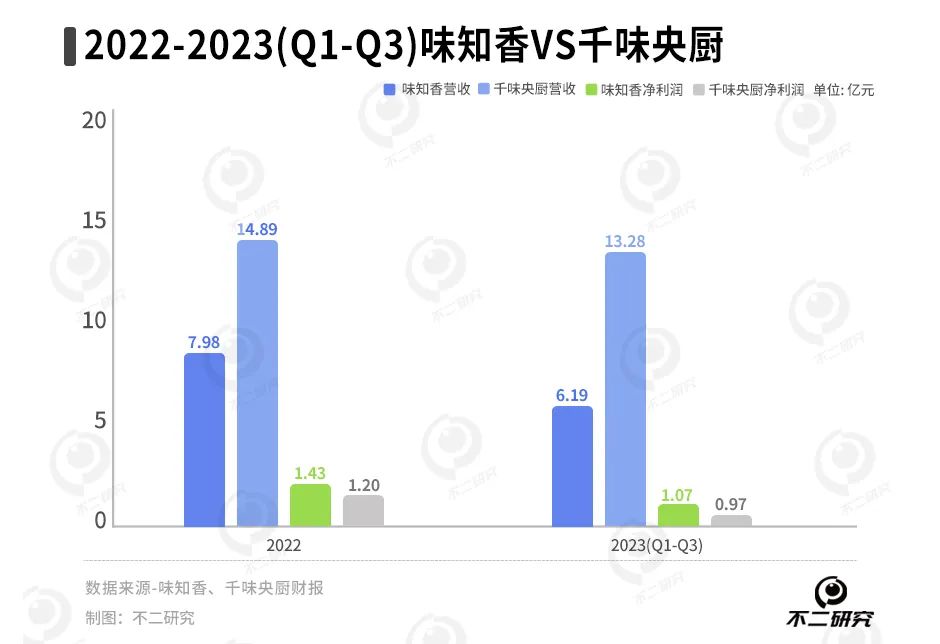

「不二研究」据两者的三季报发现:2023年三季度,味知香、千味央厨的营收分别为6.19亿元和13.28亿元;营收增速分别为1.92%、28.88%。

同期,味知香、千味央厨的净利分别为1.07亿元和9427.05万元;净利增速分别为-2.90%、35.29%。

从布局上看,味知香以C端为主,B端为辅;千味央厨专注B端。随着加盟店红利逐渐消退,味知香的净利出现负增长。2023年三季度,味知香新开加盟店数量为91家,关店数量为66家。

从2023年三季度业绩增速看,千味央厨实现营收与净利双增;而味知香营收同比增加、净利同比下滑。

去年7月的一篇旧文中(《味知香VS千味央厨一季报PK,预制菜下半场谁是新王?》),我们聚焦于作为预制菜赛道的两大玩家,其定位略有不同,业绩也出现分化。

时至今日,两家预制菜企业不仅面临业绩分化等问题,还要直面食品安全、餐饮业恢复不及预期的风险。

随着预制菜国标政策即将出台,预制菜赛道将经历新一轮洗牌。味知香、千味央厨,谁是预制菜“新宠”?由此,「不二研究」更新了7月旧文的部分数据和图表,以下Enjoy:

2023年,预制菜频频冲上热搜,不管是“预制菜占领商场”还是“预制菜进校园”的传闻,使其置于舆论的风口浪尖。

据艾媒咨询的《2023—2025年中国预制菜行业运行及投资决策分析报告》显示,2022年中国预制菜市场规模达到5434亿元,同比增长21.3%,预计到2026年将会突破10720亿元。

行业空间广、头部品牌缺乏的预制菜市场吸引了众多资本入场。2021年,珍味小梅园、三餐有料、寻味狮、望家欢等预制菜上下游各企业前后获得融资。

“预制菜第一股”味知香、“餐饮供应链第一股”千味央厨先后于2021年登陆A股市场。

当预制菜赛道竞争不断加剧,作为预制菜赛道的两大玩家,味知香、千味央厨在此前分别公布了2023年三季报报,其在资本市场表现各异。

「不二研究」发现,从业绩看,在2023年前三季度,味知香的营收增速出现放缓,而千味央厨的营收增速则加速,同时净利增速也出现分化;从布局看,味知香以C端为主、B端为辅,而千味央厨专注B端;从产品看,味知香主攻肉禽水产,千味央厨则专攻速冻米面制品。

两家在布局和产品都截然不同的公司,随着国家政策的再次出台,预制菜行业即将迎来新一轮发展与洗牌,在万亿潜力市场竞争者众的预制菜赛道下半场,谁能笑到最后?

在2023年的后疫情时代,味知香、千味央厨的营收增长加速。

据两者的三季报显示,味知香2023年前三季度的营收为6.19亿元,同比增长1.92%;同期,千味央厨的营收为13.28亿元,同比增长28.88%。

而在疫情肆虐的2022年,味知香实现营收7.98亿元,同比增长4.40%,千味央厨则在同期实现营收14.89亿元,同比增长16.86%。

2023年前三季度,味知香营收同比增长速度较2022年全年下降了2.48个百分点,千味央厨则较2022年全年下降了12.02个百分点。

两者的营收增速在2023年都出现加速,但净利润增速却出现分化。

据财报显示,2022年,味知香取得净利润1.43亿元,同比增长7.95%,千味央厨则取得净利润1.20亿元,同比增长15.20%。

而2023年前三季度,味知香取得净利润1.07亿元,同比减少2.90%,较2022全年净利润增速出现负增长;千味央厨同期取得净利润9724.50万元,同比增长35.29%,较2022全年的净利润增速增长20.09个百分点。

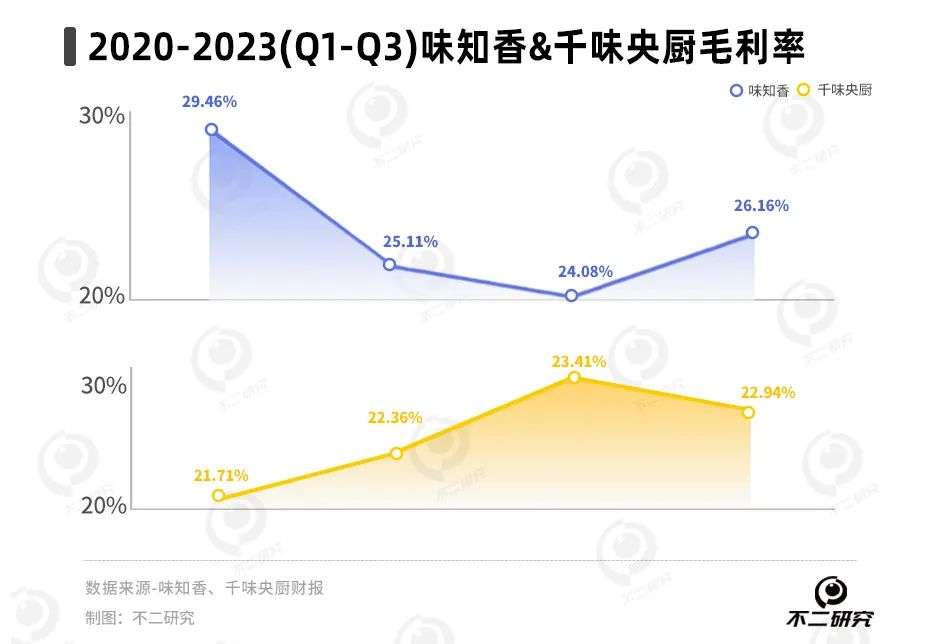

净利润分化与味知香、千味央厨的毛利率变化密不可分。据财报显示,2020-2023年前三季度,味知香的毛利率分别为29.46%、25.11%、24.08%、26.16%;同期,千味央厨的毛利率为21.71%、22.36%、23.41%、22.94%。

显然,从2020-2023年,味知香的毛利率在2021年出现下滑,主要原因在于2021-2022年味知香原材料成本上涨及电商业务履约成本高导致的物流费用增加,营业成本有所增加所致,2023年又恢复正常水准,因此毛利率与2023年出现回落,直接导致净利增速与营收增速的分化。

与此同时,千味央厨的毛利率整体低于味知香,但呈现出逐年上升的态势。尽管在2023年前三季度略有回落,但整体来看,千味央厨与味知香在毛利率方面的差距正在逐渐缩小。

在「不二研究」看来,千味央厨、味知香在行业受益的情况下,2023年前三季度营收均加速上涨,净利润出现一定分化,但仍不该上行之势。两者谁将在预制菜市场脱颖而出?要看的还是双方的渠道布局和产品。

据中商产业研究院测算,目前预制菜行业B端和C端需求的占比为8:2,据中国连锁餐饮报告预测,2025年预制菜面向普通消费者的C端市场预计将占据近30%的份额,预计到2030年预制菜渗透率增至15%-20%。

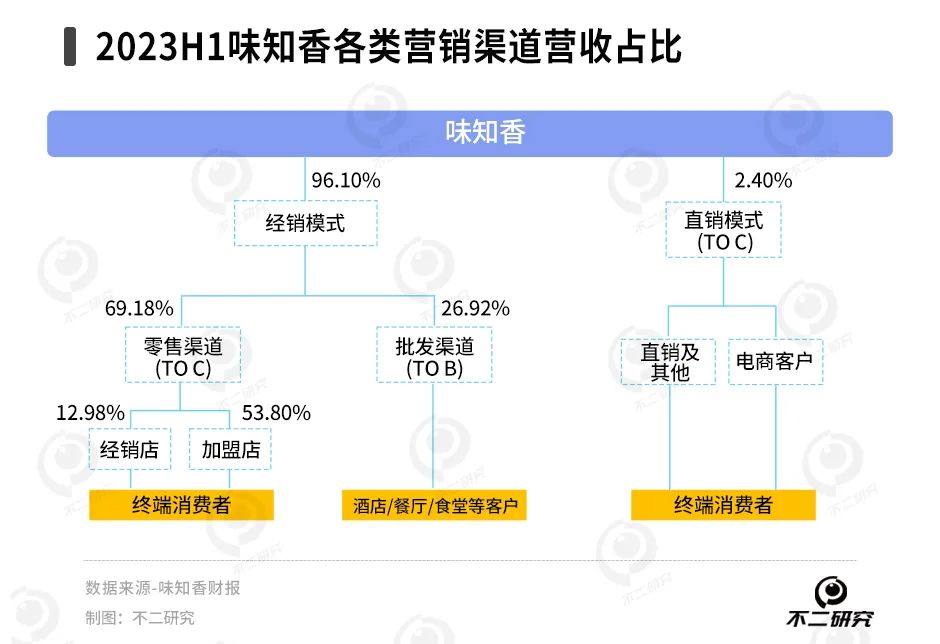

味知香和千味央厨在布局上选择了不同的方向,味知香以C端为主,B端为辅;千味央厨则专注B端。

味知香在预制菜行业深耕14年,打造了“味知香”和”馔玉”两大核心品牌。

其中,“味知香”以零售渠道(经销商和加盟店)以及直销模式主攻C端市场,加盟店是味知香扩张C端市场的主要模式,“馔玉”则通过批发渠道辐射B端市场,主要服务酒店、餐厅、食堂等客户。

目前,预制菜通过线下门店触达消费者需求已逐渐减少。据味知香财报显示,2021年味知香新增加盟店数量为304家,但关店102家;2022年味知香新开加盟店数量为559家,关店183家。截至2023年第三季度,已开设加盟门店为1798家。

随着加盟店数量的不断扩大,加盟店对味知香的营收贡献也逐渐增加。

据味知香财报显示,味知香2023年上半年加盟渠道、经销店、批发渠道以及直销渠道实现的营收占比分别为53.80%、12.98%、26.92%、2.40%,C端和B端的收入占比分别为69.18%、26.92%。

而千味央厨则专注B端市场。以直销渠道绑定大B客户,经销渠道下沉中小餐饮客户。

在直销渠道方面,千味央厨主要销售定制产品给连锁餐饮及连锁商超等大B客户,百胜中国、海底捞、华莱士、真功夫、老乡鸡、瑞幸咖啡等均为其客户。经销渠道则多为通用产品,主要依托经销商对餐饮商户、团餐食堂、酒店、乡厨等终端客户进行销售。2023年上半年经销渠道和直销渠道占其营收的比例分别为55.15%、44.85%。

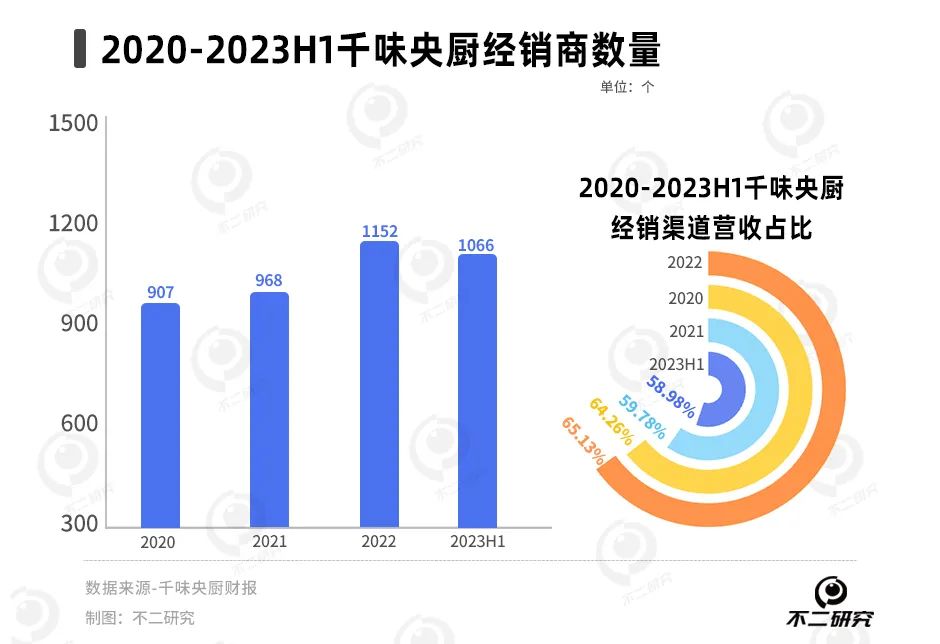

「不二研究」发现,2023年上半年,千味央厨经销渠道占比大幅下滑。2020-2023年上半年,千味央厨经销渠道营收占比分别为64.26%、59.78%、65.13%、55.15%。2023年上半年经销渠道占营收比较2022年同期下降10.49%。

其中核心原因除了2023年上半年大B用户受社会餐饮渠道影响较严重导致需求下降外,千味央厨经销商个数的下滑亦。据其招股书及财报显示,2022-2023年,千味央厨经销商数量由1152个下滑至1066个。

「不二研究」认为,预制菜C端市场在降温,而B端需求在不断释放。

C端的需求来自于年轻消费者消费结构的变化,年轻家庭的做饭技能相对更低,在做饭方面投入的精力相对更少,且有往小型化发展的趋势。

这样的趋势使得快捷方便又比外卖相对健康的预制菜更受欢迎,但随着线下消费复苏,线下堂食升温消费者需求也在降低,C端的需求在不断降温。

B端的需求则更多的来自于餐饮端对降本增效的需求。

餐饮行业的竞争一直都是尤为激烈,各项成本的不断攀升以及连锁餐饮对口味的一致性需求不断促进半成品菜品的发展,且外卖、团餐、乡厨市场的发展使中小餐饮店亦需要预制半成品菜取得降本增效的效果。因此,B端需求也在不断增长。

味知香和千味央厨恰好分别踩上了C端和B端的快车,味知香以加盟店模式,广泛分布于华东各大农贸市场,在C端竞争力优秀;千味央厨经销模式快速发展,叠加大B客户稳定客源,B端竞争力亦充足。

但此赛道已引得多方资本和巨头布局,未来如何,尚未可知。渠道的铺设必不可少,但产品品类也是竞争力中不能割舍的存在。

除了截然不同的渠道布局外,味知香和千味央厨的产品布局方向也走向了不同的方向。

味知香的产品以肉禽水产制成的肉食类预制菜为主。

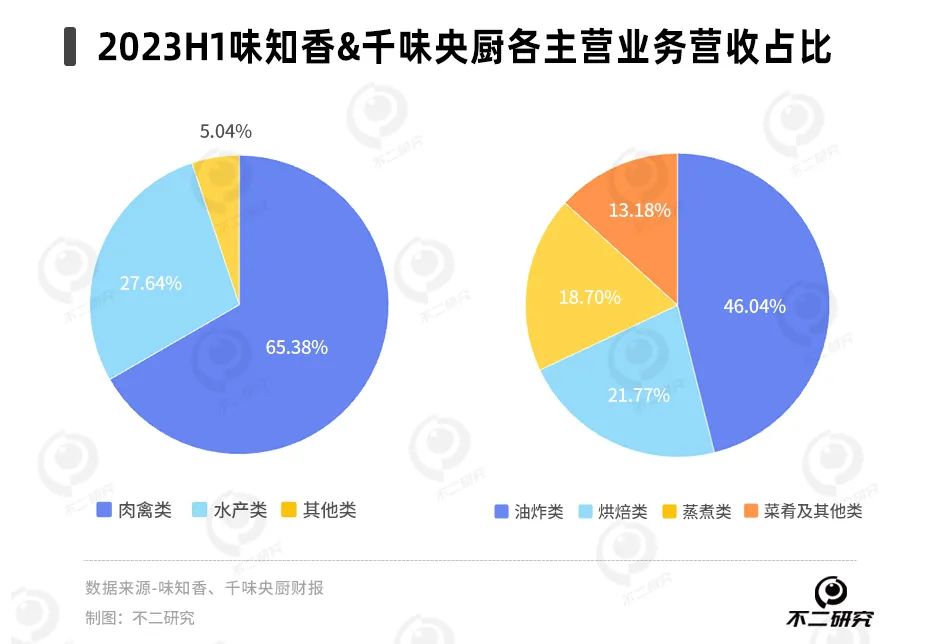

据其财报介绍,味知香将其产品分为肉禽类和水产类产品,其中肉禽类产品包括牛肉类、家禽类、猪肉类、羊肉类产品,水产类则包括水产虾类和水产鱼类。牛肉类产品为味知香主要产品品类。

据其财报显示,2023年上半年味知香肉禽类、水产类、其它类取得营收分别占其营收比例为65.38%、27.64%、5.04%。

而千味央厨的产品则以速冻米面制品为主。

据其财报介绍,千味央厨将其产品分为油炸品、烘焙类、蒸煮类、菜肴类及其他四大项,2023年上半年这四大品类所取得营收占其营收比例为46.04%、18.70%、21.77%、13.18%,油炸类产品为其主要业务。

除了产品分类外,产品SKU应该更为重要。

据味知香财报显示,截至2023年上半年,味知香拥有300+种不同的以菜肴为主的产品,涵盖牛肉类、羊肉类、猪肉类等多个品类。此外,味知香还拥有8大产品系列,包括招牌菜系列、家常菜系列、轻炸小食系列等系列。

而千味央厨并未公布其详细的SKU分布。速冻面米制品按照加工方式可分为油炸类、烘焙类、蒸煮类、菜肴类及其他四大类,具体产品主要包括油条、芝麻球、地瓜丸、蛋挞皮、蒸煎饺、年年有鱼以及卡通包等。在2022年,千味央厨的在售产品数量达到600余种。

「不二研究」认为,味知香和千味央厨产品分别布局肉禽水产和速冻米面。从SKU来看,千味央厨比味知香更为丰富,但味知香也在不断扩充自身产品品类。在吃货遍地的中国市场,预制菜企业想要生存下去并脱颖而出,对产品不断的更新是必不可少的。

据企查查数据,截至2024年1月26日,我国预制菜县管企业达到6138家。新注册的预制菜企业在2022年新增约368家,而在2023年新增约4385家,2023年是预制菜相关企业增长势头最猛的一年。

作为2021年踏上二级市场的公司,味知香和千味央厨分别布局C端和B端,产品则布局肉禽水产和速冻米面,在预制菜行业中SKU优秀。

目前,千味央厨的营收与净利增速碾压增速,在 「不二研究」看来,味知香的净利出现负增长,其主要原因或在于原材料成本上涨及电商业务履约成本高导致的物流费用增加,从而影响味知香的净利润。

随着预制菜国标政策即将出台,预制菜赛道将经历新一轮洗牌。味知香、千味央厨,谁是预制菜“新宠”?

本文部分参考资料:

1.《谁是预制菜产业链龙头:2B、2C还是卖铲人?》,第一财经

2.《预制菜风口来临,群雄逐鹿蓝海赛道》,国海证券

3.《上市募资粮草先行,新渠道新市场市场渐扩张》,国元证券

4.《餐饮工业东风起,B端蓝海乘风上》,国元证券

不二研究郑重声明:文中观点系作者个人观点,不代表本平台就此提出任何投资建议。投资者应谨慎理性作出投资决策。

评论