界面新闻记者 |

界面新闻编辑 | 谢欣

1月29日,科创板上市biotech(生物科技公司)艾力斯发布2023年业绩预告,预计2023年公司营收、归母净利润、扣非净利润分别为20.09亿元、6.4亿元、5.9亿元,分别同比增加153.98%、390.34%、643.31%。

公司称,这一业绩源于核心产品伏美替尼肺癌一线治疗适应证纳入国家医保后,销售持续放量,营收增长幅度较大。同时,公司销售规模不断扩大所伴生的规模化效应使各项成本费用率逐步降低,从而促进了净利润大幅增长。

1月30日,艾力斯股价开盘下挫随后震荡,收盘价报37.98元/股,下跌2.11%。不过,拉长时间先来看,公司股价实际上在2022年年初经历低位后,一路走高至2023年年末,成为医药资本市场寒冬中少有的亮色。

其原因或在于,当下,艾力斯成为国内少有的已盈利biotech,且这一盈利靠的是自家产品的商业化销售,换而言之有一定的可持续性。实际上,艾力斯自2021年开始扭亏,2021年和2022年的归母净利润分别为1827.46万元、1.31亿元,增速分别为105.89%、614.22%。2023年4月,公司在科创板“摘U”。

值得关注的是,艾力斯的业绩只靠伏美替尼这一款核心产品支撑。在大适应证上较快上市、进入医保、推向前线治疗、控制销售和研发费用,一起组成了其能够持续盈利的原因。

伏美替尼是一款第三代EGFR-TKI(表皮生长因子受体酪氨酸激酶抑制剂)。作为一个经典靶点,EGFR上走出了不少有里程碑意义的产品,例如开启精准医学时代的第一代靶向药吉非替尼(阿斯利康)、有国内医药界“两弹一星”之称的埃克替尼(贝达药业)、2021年起全球销售额超50亿美元的大单品奥希替尼(阿斯利康)等。

而这一靶点能吸引众多玩家的原因在于,一方面,其针对的非小细胞肺癌(NSCLC)是一个大适应证。另一方面,多样的耐药机制意味着EGFR-TKI有着不断迭代的空间。

艾力斯即是从第三代产品切入。2013年,伏美替尼立项,直到2021年3月,该药针对NSCLC的二线治疗适应证获批,成为第二款国产第三代EGFR-TKI。在此期间,同为三代产品的奥希替尼于分别在2017年3月、2019年8月获批NSCLC的二线、一线治疗,两个适应证分别在2018年、2020年进入国家医保。到2020年,奥希替尼已以56%的份额占据EGFR抑制剂单药最大市场,在国内销售额超40亿元。

此外,首款国产第三代EGFR-TKI被后来者豪森药业摘得,其开发的阿美替尼分别在2020年3月和2021年12月获批二线、一线适应证,并在2020年进入医保。紧追在后面的除了艾力斯,还有艾森医药、倍而达、圣和药业、益方/贝达等一众国内玩家。

而此之前,艾力斯实际上没有商业化经验。不过,公司在商业化生产和销售上都选择“亲力亲为”。2020年的招股书显示,艾力斯IPO时募资1.27亿元用于营销网络建设项目。这年3月,公司还招来了原默沙东中国的肿瘤事业部总经理牟艳萍。此前,她组建并管理了默沙东中国的K药销售团队,后者在2019年实现了超5亿美元的业绩。

2021年,获批9个月不到的伏美替尼销售收入即达到2.36亿元,同年12月,该药进入医保。同一时间,随着更多玩家进入,EGFR-TKI上的竞争也如国内“内卷样本”PD-1一样,从比拼上市、进医保速度,到比拼商业化能力、拓展适应证、联用前景、出海进程等方面。

伏美替尼的营收陡增也源于此。2022年6月,其针对NSCLC的一线治疗适应证获批,同年该药的销售额达到7.9亿元,同比大增235.29%。随之配套的是,公司销售团队从2021年末的460人扩大至2022年末的650人。同时,公司还于2022年4月将伏美替尼在广阔市场(非核心市场)的独家推广权交给了复星医药旗下的销售公司,意图抢占长尾市场。

到2022年9月,牟艳萍离职。彼时,市场有声音担心伏美替尼的商业化前景生变。不过,这一情况并未发生。到2023年初,伏美替尼的一线适应证进入医保,进一步放量。

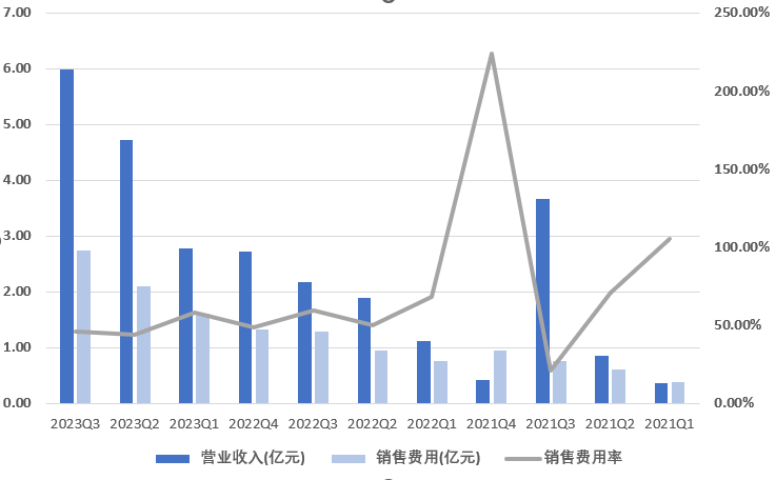

与之对应的是,艾力斯在2021年、2022年和2023年前三季度的销售费用分别为2.69亿元、4.32亿元、6.45亿元。但值得注意的是,其在营收中的占比实际不断走低。

另外,由于艾力斯的策略是深挖、拓展伏美替尼适应证,因此公司其他产品管线都处于临床前阶段。此前,该药的海外权益还于2021年7月授权给了ArriVent,后者于今年1月在美股纳斯达克上市。换而言之,有合作伙伴分摊海外开发的风险和成本。

由此,控制销售和研发费用实际上也是艾力斯能够持续盈利的原因。相反的例子则是前段时间闪崩的荣昌生物。后者有两款处于商业化阶段的1类新药,也选择了自建商业化生产和销售。但是,除去商业化产品自身的原因,公司还有超10条在研管线、超40项临床,商业化团队也分为自免和肿瘤两部分,一定程度上缺乏协同性,这都导致了荣昌生物入不敷出。

不过,“集中力量办大事”的反面是“一品独大”的风险。尽管基于第三代对前两代产品的替代、第三代产品新增适应证的增长潜力,以及伏美替尼在产品和支付上的优势,艾力斯在2023年下半年的调研中表示出对市场竞争的乐观态度,但新药的竞争没有终点。尤其在EGFR-TKI上,第三代产品也逃不过耐药问题。

丁香园insight数据库显示,目前,国内已有微境/君实、红云生物、地奥九泓、豪森、贝达有第四代EGFR-TKI处于临床I/II期阶段,齐鲁、正大天晴有产品处于临床I期阶段。另外,恒瑞、齐鲁、百济等公司也在EGFR PROTAC(蛋白降解靶向嵌合体)上探索,以解决耐药问题。

在这点上,艾力斯一方面于2023年3月引进了和誉医药的第四代产品ABK3376,但其截至2023年末仍处于临床前阶段。另一方面,公司在EGFR外显子20插入突变(EGFR Ex20Ins)上另辟蹊径,伏美替尼针对该突变NSCLC的二线治疗适应证在国内处于II期注册临床阶段,一线治疗适应证在全球处于III注册临床期阶段。

而未来,艾力斯这匹黑马是继续高歌猛进,还是踏上国内EGFR先行者贝达药业的后尘,还未可知。

评论