文|天下财道 储燕

业绩预告披露完毕,有些公司虽然增速较快,股价却仍在低谷,例如素有“卤味第一股”之称的煌上煌(002695.SZ)。

(来源:东方财富网)

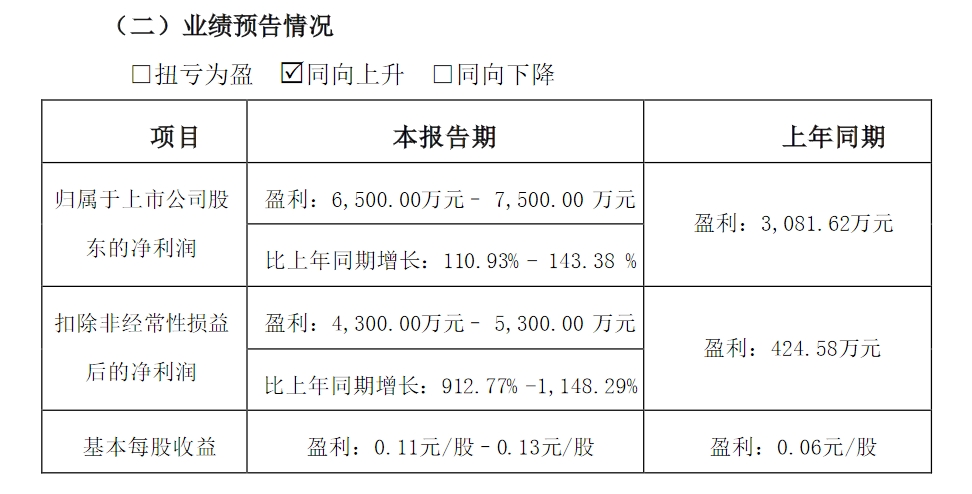

1月27日,煌上煌发布业绩预告,2023年预计归母净利润6500万元到7500万元,同比增长111到143%;预计扣非净利润4300万元到5300万元,同比增长913%到1148%。

(来源:煌上煌2023年度业绩预告)

煌上煌表示,2023年业绩增长,得益于“二季度以来,国内鸭副产品等主要原材料价格出现下行,生产成本的逐步回落带来肉制品综合毛利率的稳步回升,公司整体综合毛利率预计同比增长2个百分点以上”。

单看增速,煌上煌的业绩表现确实较好,对比三季度归母净利润的19%也有很大的进步。

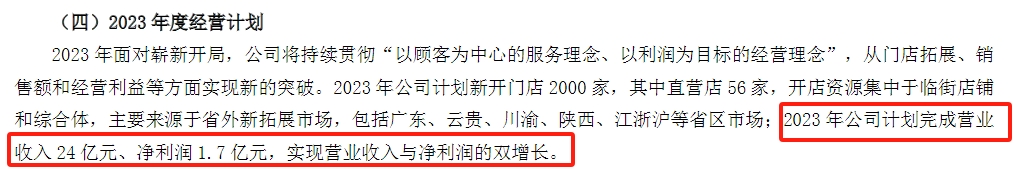

但是,归母净利润取最大值来看,这一业绩距离煌上煌2022年财报中提到的,“净利润1.7亿元”的目标仍有不小的差距,甚至差不多只达到了目标的一个零头。

(来源:煌上煌2022年度财报)

作为曾经的“卤味上市第一股”,煌上煌到底遇到了什么问题?

业绩高峰已过

煌上煌始创于1993年,总部在江西南昌,2012年9月登陆资本市场,成为酱卤肉制品行业第一个上市公司。

煌上煌目前的主营业务包括酱卤肉制品加工业务和米制品业务,主要有“煌上煌”、“真真老老”和“独椒戏”三大品牌。

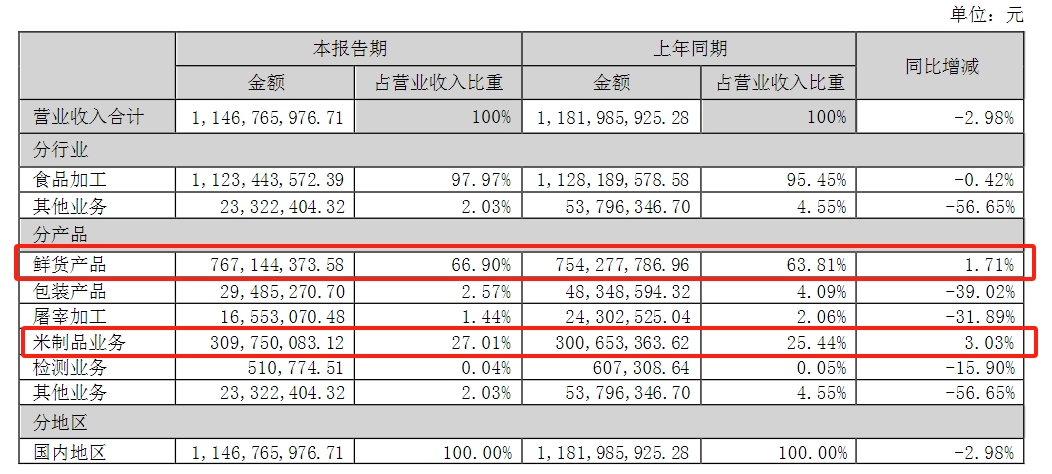

分产品来看,煌上煌的主要产品是鲜货产品和米制品业务,2023年上半年对营收的贡献占比分别约为67%、27%,合计约94%。

(来源:煌上煌2023年半年报)

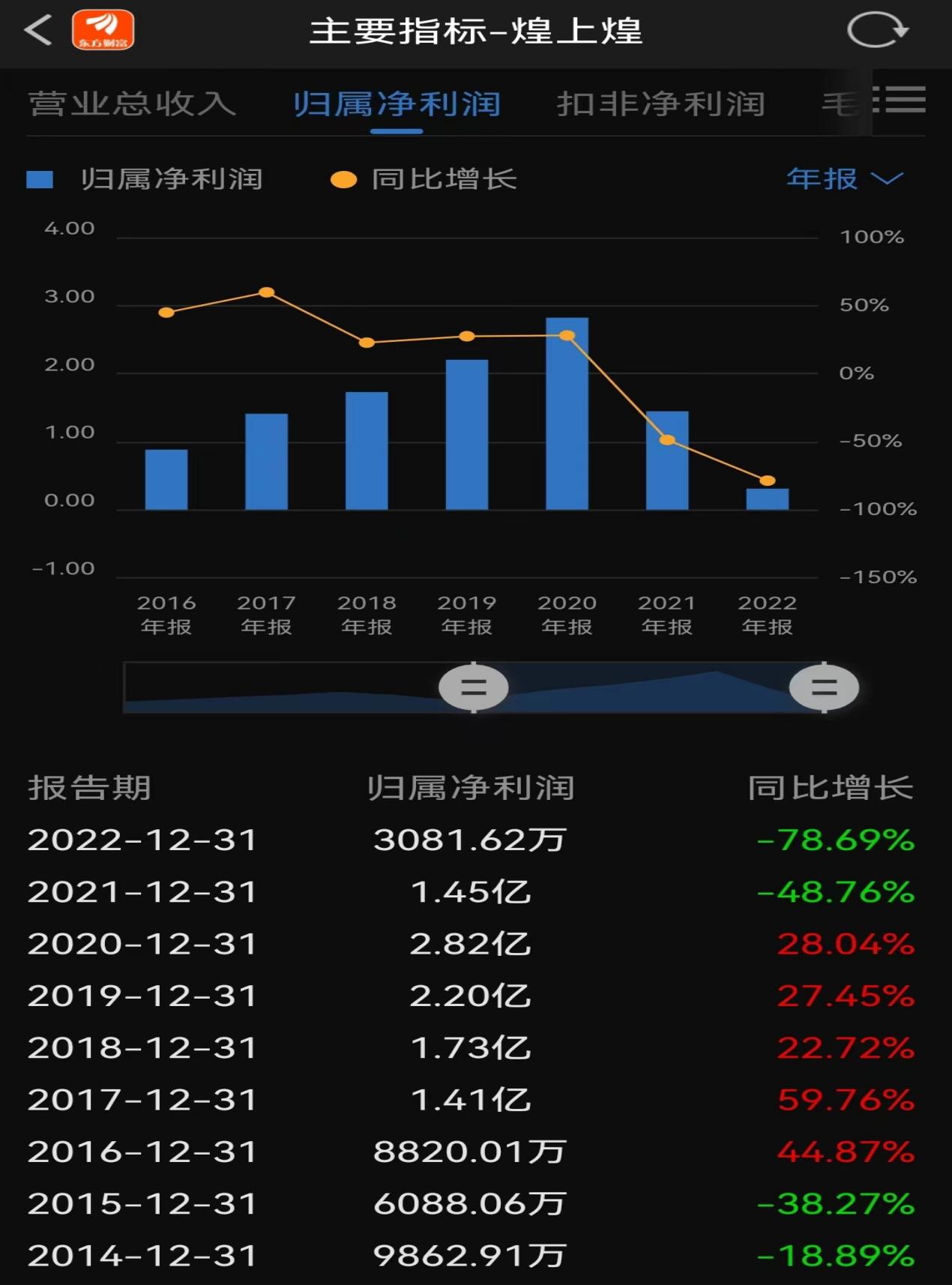

从经营业绩上看,煌上煌已经过了历史高峰。

(来源:东方财富网)

2020年,煌上煌营收达到历史高达(24亿元),2021年、2022年,煌上煌营收已经连续两年出现负增长,同比下滑约4%、16%,2023年前三季度,同样下滑约2%。

(来源:东方财富网)

归母净利润方面,煌上煌的历史高点也在2020年(2.8亿元),2021年、2022年分别约为1.4亿元、3082万元,同比分别下滑约49%,79%。

煌上煌2023年归母净利润虽然实现较大幅度的增长,却是在2021年、2022年连续两年大跌基础上的。2023年预计的归母净利润在6500万元到7500万元,甚至不及2016年的8820万元。

二级市场表现来看,煌上煌的股价已从2020年9月的高点大约33元/股,连续3年多逐步下滑,直到2024年1月31日盘中,创下新低8.47元/股,较高点跌去超七成。

(来源:东方财富网)

尽管股价已经大幅缩水,目前煌上煌的动态市盈率仍然高达150多倍,而机构投资者持股比例更是少得可怜。

(来源:东方财富网)

更加值得注意的是,曾经的“卤味第一股”时过境迁后,《中国餐饮发展报告2022》数据显示,煌上煌在卤味行业的市场占有率仅有2.8%,在多年“千年老三”之后,成为行业第四。

门店拓展不力

或许为挽救下滑的趋势,煌上煌积极募资,以求扩大整体市场规模、市占率。

2022年底,煌上煌发布公告表示,拟募集4.5亿元,将用于丰城煌大食品肉鸭屠宰及副产物高值化利用加工建设项目(一期)、浙江煌上煌年产8000吨酱卤食品加工建设项目及海南煌上煌加工及冷链仓储中心建设项目,这也是公司上市后的首次定增。

煌上煌表示,“项目建成以后将有效提升公司自动化生产水平,扩大公司产能,有效缓解

公司产能瓶颈问题,强化公司竞争能力,提高市场份额”。

煌上煌募资事项当时遭到业内的较多质疑,主要集中在募资的必要性上,业内人士分析,公司并不缺钱,截至2023年上半年账面货币资金达到9亿多元,远高于此次募资的金额。

(来源:媒体报道)

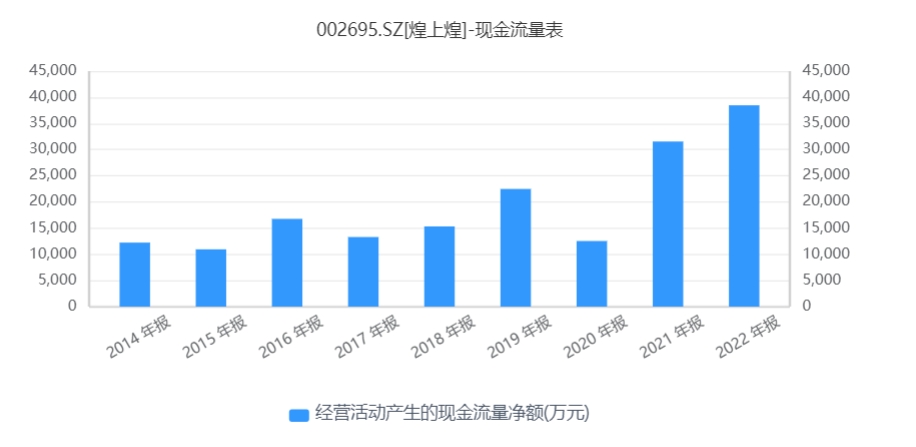

此外,煌上煌近几年经营活动产生的现金净流入数据一直很不错,2021年、2022年更是创下新高,分别净流入约3.2亿元、3.8亿元,合计达到7亿元,也远高于募集资金。

(来源:同花顺iFinD)

并且,随着市场需求的减少,煌上煌自2020年以来产量逐年下滑,产能利用率也随之下滑,新增产能能否消化成为摆在眼前的一个问题。

无论如何,煌上煌的定增募资事项已经获得监管部门的审核通过,而公司最终能否借此扩大市场份额,还需时日观察。

可以肯定的是,煌上煌定增募资扩张之外,是线下门店的持续减少。

据媒体报道,2020年末煌上煌线下门店数量为4627家,2021年、2022年门店数量逐步下滑,分别降至当年年末的4281家、4281家。2023年,公司线下门店数量开始回升,上半年末达到4213家。

煌上煌在2023年10月底的机构调研中表示,“截至2023年9月底,公司有4000多家门店”。

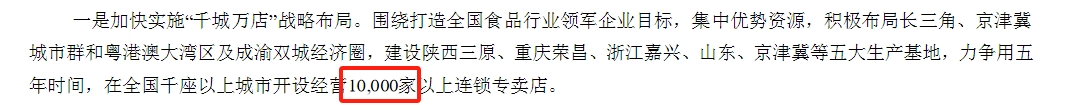

2020年,煌上煌提出“千城万店”扩店计划,要在未来的5年,连锁专卖店达到万家。如今,3年多过去,门店还未突破5000家,要想达到既定目标难度不小。

(来源:煌上煌2020年度财报)

对于卤味企业来说,消费者倾向于以社区店打包的形式购买或消费佐餐卤制品。线下门店的拓展对业绩贡献占比较大,门店开设不力将会对业绩造成较大影响。

食品安全隐忧

此外,煌上煌的食品安全问题常被消费者诟病。

在黑猫投诉官网上搜索关键词“煌上煌”,就有523条投诉,消费者遇到的问题包括鸭脖等产品有酸味、强制销售等多种问题。

(来源:黑猫投诉官网)

也正因此,2021年4月,煌上煌南昌县三江镇煌上煌专卖店因销售过期酱香鸭头,被南昌市市场监督管理局罚款6000元。

从媒体报道信息来看,煌上煌还曾经多次进入食品安全“黑榜”。

对于连创新低的股价走势,东方财富股吧中也是充满失望情绪,还有投资者在呼吁公司回购股票。

当然,煌上煌作为“卤味第一股”的品牌优势还在,2023年的业绩增长,也是在连续两年大幅下滑后的一个不错开始。

对投资者来说,煌上煌如何在保障消费者合法权益的同时,重现往日风光,甚至超过此前业绩再创辉煌才是他们最关心的问题。

评论