文|聚美丽 洋 流

入华36年的宝洁,如今在中国市场的发展貌似举步维艰。

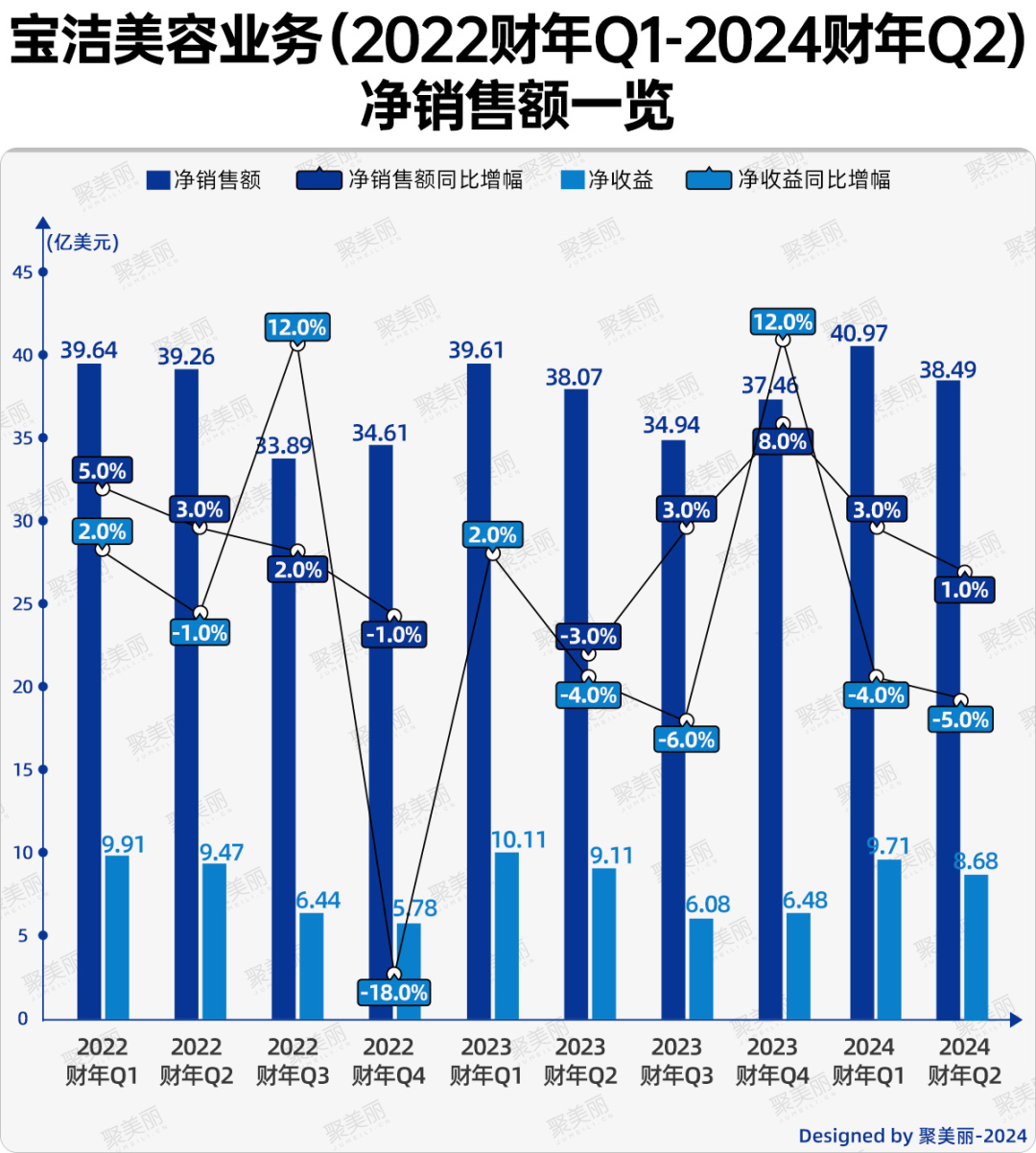

前些时日,宝洁旗下高端品牌SK-II在华销售暴跌34%登上热搜,引发了极大的关注和讨论。另外,在2024财年第二季度,SK-II、OLAY、潘婷、海飞丝等品牌所在的美容部门,净销售额仅同比微增1%。

就数据来看,宝洁在美妆市场,尤其是中国市场上褪去了高光。据悉,宝洁自2014年就开启“瘦身计划”,十年来,不断“卖子”优化业务,却依然未能解决问题,重回巅峰。

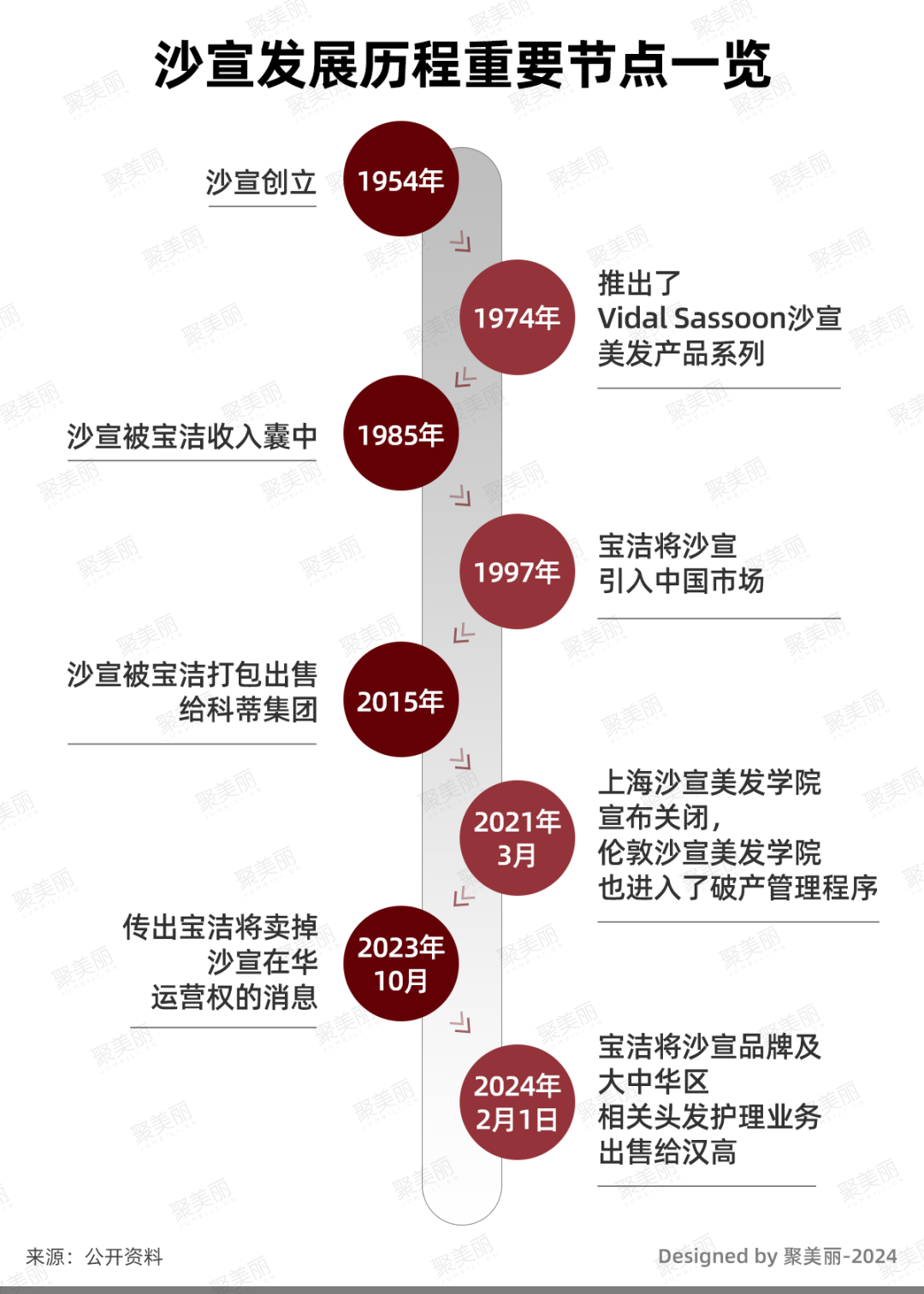

值得注意的是,除了SK-II的大幅下滑,宝洁的经典品牌在中国市场上的发展也遇到了问题,昨日(2月1日),宝洁旗下高端沙龙洗发水TOP品牌沙宣也无奈剥离。

早在去年10月,业内就已传出宝洁将卖掉沙宣在华运营权的消息。如今,这笔交易尘埃落定。化工巨头汉高昨日发布消息称,已与宝洁签署协议,将收购沙宣品牌及大中华区相关头发护理业务。

图源:汉高中国官网

虽然,宝洁方面此前称,“我们一直评估关注旗下品牌组合,寻找可收购并为股东创造价值的潜在选择。”但是,从宝洁自身来看,其旗下的高端品牌SK-II、经典品牌沙宣等确实在口碑和声量上不如过往,除此外,宝洁这两年还有多个品牌于中国市场撤退。

整体增速放缓、核心品牌陷入业绩困境、经典品牌被无奈剥离、多个品牌在华发展“碰壁”......于宝洁而言,是否意味着在中国的扩张期结束了?

宝洁“卖子”,汉高“接棒”沙宣

先从此次沙宣被收购一事谈起。据汉高表示,沙宣的加入将补充汉高消费品牌在中国本土的业务组合,填补高端零售市场的空白。

针对此次收购,汉高消费品牌业务部执行副总裁Wolfgang K nig表示,“沙宣完全符合我们的战略重点,即在现有的专业和零售品牌之外,扩大我们在美发领域的版图。通过此次收购,我们能够为中国的消费者提供施华蔻、施华蔻专业、资生堂专业以及沙宣的全套美发创新产品组合。”

据悉,2023年1月,汉高将洗衣及家庭护理和美容护理业务合并为消费品牌业务,进一步节约成本,并重点关注消费者品牌的投资组合上。之后,汉高在新西兰收购了洗衣房和家庭护理品牌,从而加强了其投资组合。在2022年,汉高收购的资生堂在亚太地区的美发业务步入正轨,如今又将沙宣“收入囊中”,这或能推动其在美发业务的发展。

就沙宣品牌而言,其产品组合侧重于高端头发护理领域,包括洗发水、护发素,同时还提供造型和护理产品。值得注意的是,这一业务在中国市场占据重要地位,在2022/2023财年实现超过2亿欧元(约合人民币15.73亿元)的销售额。

早在1997年,宝洁就将沙宣品牌引入中国市场,在此之前,宝洁旗下的海飞丝、飘柔、潘婷均已在中国“安营扎寨”。凭借着这些品牌组合矩阵,宝洁在这一领域市占率一度高达40%。

但是,“打江山易,守江山难”。近年来,沙宣在中国市场上的发展并没那么顺利,譬如,在2021年3月,上海沙宣美发学院宣布关闭,伦敦沙宣美发学院也进入了破产管理程序。

另外,据欧特欧数据显示,2023年上半年,沙宣的线上市场份额为2.2%,销量同比增加5.28%,但销售额同比下降8.7%,而潘婷和海飞丝的市场份额分别为4.83%、4.45%,皆高于沙宣。

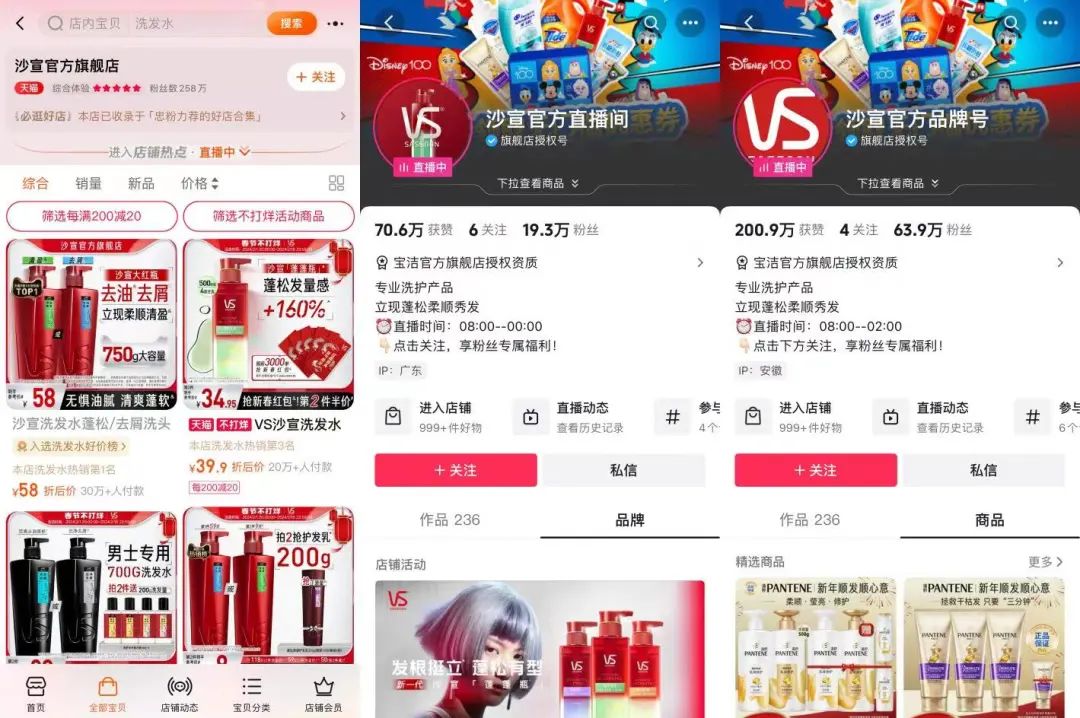

同时,沙宣线上布局相对较少,仅在淘宝、抖音有官方旗舰店。

截至目前,淘宝沙宣官方旗舰店粉丝数为258万;抖音官方直播间粉丝量为19.3万,官方品牌号粉丝量为63.9万。

图源:淘宝、抖音

另外,在市场竞争激烈的当下,沙宣新品迭代速度不高,在头皮护理风口吹起时,也未能抓住这波趋势。

种种来看,沙宣被宝洁“优化”出售,也算意料之中。反观其同门“兄弟”海飞丝,2023年与刘德华合作,推出广告片以进行用户的心智教育,在“去屑”卖点上进行升级,以推动品牌转型。 巨头转身艰难,宝洁在华频频“碰壁”

十多年来,宝洁虽然不断“卖子”瘦身,但转身艰难,其在美容业务上的增速也大不如从前。

2015年,宝洁就以125亿美元(约合人民币897.49亿元),打包出售包括沙宣、威娜、蜜丝佛陀和香水业务在内的43个品牌以聚焦快速成长的核心品牌。不过,沙宣历经辗转后又重回宝洁“怀抱”。

从财报数据来看,2024财年Q2,宝洁美容部门净销售额同比增加1%;有机销售额则同比上涨1%;净收益同比下滑5%。

与此同时,宝洁在华屡屡“碰壁”,有这样两组数据:本次财报指出,高端护肤品牌SK-II在华销售额下滑34%;2023财年财报显示,宝洁大中华区的销量下降了4%-6%。

此外,宝洁旗下有多个品牌“败走”中国市场。

2022年底,当时还属宝洁旗下的天然护肤品牌Snowberry宣布关闭天猫旗舰店,该品牌2023年1月已被新西兰美谷集团TBLC收购。

2023年4月,宝洁关停AI素颜仪OPTE业务。

2023年9月,宝洁旗下敏感肌护肤品牌First Aid Beauty急救美人关闭天猫官方旗舰店。

中国市场一直以来都是宝洁较为关注的市场之一。面临外部的激烈竞争,以及内部业务发展不均的情势,宝洁主要采取了调整中国市场、推出重组计划等措施。故此,“抛弃”沙宣大中华区业务对宝洁来说或是优选,将更聚焦核心产品线,优化资源与投入。

国际美妆集团在中国的扩张期结束了?

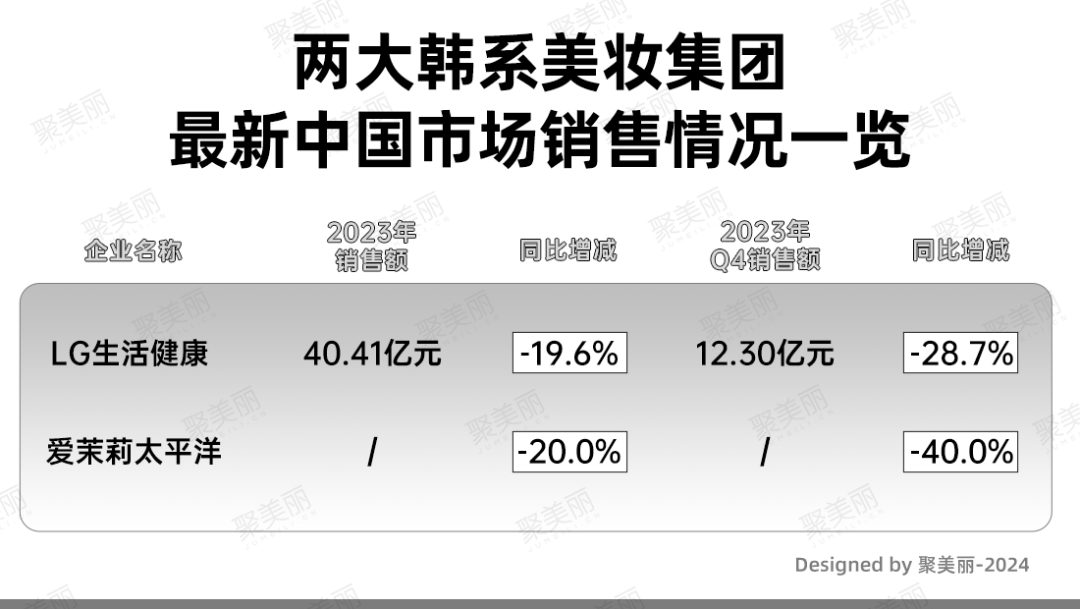

这两年,除宝洁外,包含雅诗兰黛,以及爱茉莉太平洋、LG生活健康等韩妆集团在中国的发展与扩张都不顺利。

国货品牌的崛起、市场趋势的变化,都在一定程度影响国际品牌的生意。尤其线上渠道近几年的进化,使得国际集团旗下的品牌进入中国市场更难,另外,“水土不服”撤退的也不在少数。

去年,聚美丽就曾就雅诗兰黛所面临的困局进行分析,《“崩盘”背后,雅诗兰黛存三大难题》。虽然,雅诗兰黛方面将业绩下滑原因归咎于疫情。但是不论是与“老对手”欧莱雅对比,还是从内因来分析,雅诗兰黛自身也有很多需要重新审视的地方。

我们清楚滴看到,除了疫情、化妆品市场的新旧更迭(经典国货崛起、新锐品牌层出不穷)之外,雅诗兰黛还面临身处品牌“老化”困局、过度依赖旅游零售渠道、本地化运营未有效落地等问题。

另外,韩系美妆在华“衰败”也是不争的事实,前几日聚美丽在《雪花秀、后Whoo在华断崖式“没落”》一文中,就爱茉莉太平洋、LG生活健康的下滑困境进行了分析。

另一方面,我们发现除了雅诗兰黛面临困局、韩系美妆断崖式下滑之外,国内美妆的竞争格局,随着国货的高速增长发生了变化,如珀莱雅在去年双11,力压欧莱雅、雅诗兰黛等国际大牌,夺得了天猫、抖音等多平台美妆类目第一。

而韩束则以2023年11月单月GMV5.4亿元和2023年1-11月累计GMV28.5亿元的成绩,双双超越一众国际品牌,跃居抖音美妆销售榜第一。

对比来看,国货美妆在中国市场的发展是高速增长,但是,不少国际美妆集团却在华面临发展困境,这是否意味着,跨国公司在中国的扩张期结束了?

评论