文|化妆品观察

美妆巨头们通往持续增长的旅程正变得雾气茫茫。

截至2月中旬,欧莱雅、雅诗兰黛、联合利华、宝洁、LVMH、资生堂等十一大巨头都发布了2023自然年或2024财年Q2业绩,《化妆品观察》统计发现:

2023年,十一大国际巨头美妆业务总销售额达8700亿元人民币,较2022年同期增长4.6%。

这是一个略有增长但并不算理想的成绩。

2年前,巨头们美妆个护业务营收已超9000亿。彼时,许多人给出「2022将破万亿」的期待,但现实给了所有市场主体包括巨头们当头一棒:快速增长的时代结束,即使强如巨头,也会被周期所困。

在这之中,雅诗兰黛、资生堂、爱茉莉太平洋、LG生活健康是有着明显体感的大公司。2023年,它们集体失速,业绩下滑幅度最高达11.3%。

另一面,市场分化,强者愈强,欧莱雅、LVMH都保持了超7%的增速,前者营收更是超3000亿,占据十一大巨头营收总量的三分之一。

分化越明显,抢食越激烈,意味着所有人都有肉吃的时代结束了:市场将加速出清,只有适应时代的新趋势,才能跑到马拉松的最后。

01 “大众美妆迎来30年来最好增长”

大众的超过高端的,便宜的「打败」贵的,这是正在巨头身上发生的现实。

典型如欧莱雅集团。

财报中,欧莱雅显要点明,「大众美妆迎来30年来最好增长」,巴黎欧莱雅、美宝莲纽约、NYX等四大主要大众品牌都取得两位数增长,其中巴黎欧莱雅营收首超70亿欧元(约合人民币542亿元)。

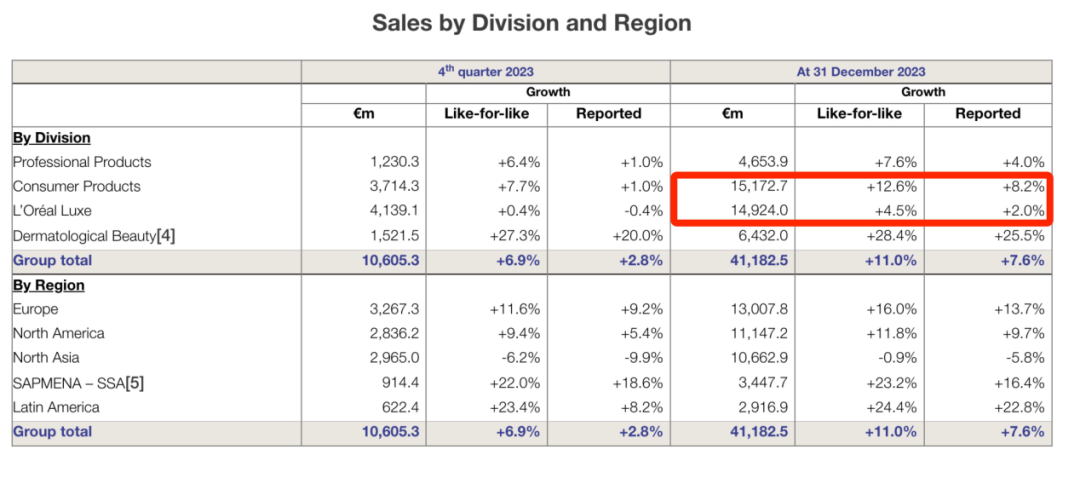

更具典型转折意义的是,欧莱雅集团大众化妆品业务取得营收超150亿欧元(约合人民币1162亿元),同比增长8.2%,成为最大的事业部。

截自欧莱雅财报。标注部分别为大众化妆品和高端化妆品的销售额、增速。

2年前,「最大事业部」这一名头还属于高端化妆品部门,当时,高端化妆品部以21.3%的增速让欧莱雅创下14年来最强增长。但去年,欧莱雅高端化妆品增速仅有2%。

相差十倍的数字,揭露着在消费者「勒紧裤腰带」的大势前,曾受高端奢侈美妆重压的大众美妆成巨头新增长点。

美妆业绩增长8.3%的联合利华亦是如此。财报中,联合利华特别提及,在包含Dove多芬、Sunsilk夏士莲、Clear清扬、Vaseline凡士林的美容健康部门中,凡士林实现了两位数增长,2023年营收超10亿欧元。

巨头们大众品牌的回春,犹如日本在「失去的三十年」发生的一幕:低价、注重品质、凸显性价比成为崛起的业态,主打质量优异、价格合理、高性价比、少量 SKU 打造爆款的优衣库由此跑出。

投射至中国美妆产业,这将是属于高性价比国货的发展时刻。不过,这并不是让所有品牌做低价。一味低价,将卷入没有利润的老路子,换一种死法。

对国货而言,需凭借强大的供应链放大低成本优势取得胜利。

02 高端香氛仍有故事可讲

与性价比消费崛起相对应的,是以高端香氛为代表的消费升级崛起。即使许多人认为香氛是经济下行期的伪需求,但香氛市场高增是呈现于巨头间的共性特征,且短时间内这一趋势并不会改变。

以美妆业绩创下近5年新高的LVMH为例,2023年,其香水与化妆品部门销售额首次突破80亿欧元(约合人民币641亿元),同比增长7%。它在财报中提及:

Christian Dior迪奥品牌取得了显著成功,其香水市场的增长归因于香水市场如经典香水「Miss Dior 」「J'adore」的成功;

Guerlain娇兰旗下Aqua Allegoria系列、L 'Art et la matimire高端香水系列获得了出色的业绩;

Parfums Givenchy纪梵希亦得益于其香水系列的持续成功。

「所有地区的香水和彩妆发展势头尤其强劲,迪奥Sauvage2023年再次成为全球最畅销香水」,财报中,LVMH不止一次提及香水业务的强劲表现。

科蒂同样如是。2023年,科蒂美妆业务营收达60.08亿美元(约合人民币432亿元),同比增长超10%。

对此,Coty 集团首席执行官 Sue Nabi 介绍:「Burberry Goddess 香水的销售结果超出了我们所有的预期,并创下了新纪录。与此同时,Boss Bottled Elixir、Gucci Flora Gorgeous Magnolia 以及 Chloé Atelier des Fleurs 系列的新产品,推动了我们的七大香水品牌在2024财年上半年的两位数百分比增长」。

在她看来,在世界范围内,作为「负担得起的奢侈品」和「一种自我表达的形式」,香水、化妆品等继续赢得消费者的青睐。对于中高收入消费者来说尤其如此,这也带来了奢华美容产品的持续出色表现。

03 外资在中国开始卖不动了

除却品类和品牌,从区域市场来看,国际美妆品牌在中国皆出现卖不动的趋势。

以美妆业绩增长4.75%的宝洁为例,旗下品牌SK-II在大中华区的销售额下降了3.4%。

雅诗兰黛由于在中国大陆双11期间销售额下降,抵消了中国香港和其他市场的强劲增长,最终在亚太市场的营收减少了8%。

韩妆下滑趋势更为严峻。爱茉莉太平洋由于品牌更新、频道库存减少等原因在中国市场2023年的销售额下降了20%左右;LG生活健康在中国市场的销售额同比减少了19.6%。

即使是业绩高增的欧莱雅也显现增速放缓问题。2023年,欧莱雅北亚受到中国大陆市场疲软和旅游业重置的影响,业绩出现了负增长。即使中国区业绩仍维持5.4%的增长,但相比2021年超20%的增速,增速放缓五倍之多。即使将2020年0.27%的增速与2021年合并考虑,2023的增速也较大幅度下滑。

一面失守中国,一面抢夺中国。众多巨头们在财报中都披露2024重振中国市场的举措:如继续抢占中国线上渠道尤其是抖音;提升线下转化效率;加码中国科技企业的投资。

04 2024,人才争夺将愈演愈烈

数字之外,透过巨头们的财报,与以往显著不同的一点是:巨头们正企图通过组织变革焕发「新芽」。

最为引起市场轰动的,莫过于雅诗兰黛集团在财报中披露「作为2025和2026财年利润恢复计划的一部分,将裁员3%~5%,预计会波及1800-3000名员工」。

而之所以做出这一重大决定,是预计裁员以及更广泛的重组计划将推动营业利润增加11亿-14亿美元。

除雅诗兰黛降本增效的显现动作不同,2023年,欧莱雅、LVMH等国际巨头皆更换了高管以适应业绩发展。

比如LVMH先后引进了多位在美妆领域有着丰富经验的高管,包括引进前欧莱雅中国CEO斯铂涵上任集团美妆部门董事长兼首席执行官,引进在欧莱雅有同样工作经历的Philippe Farnier、Giulio Bergamaschi分别担任迪奥香水业务新任首席执行官和帕尔玛之水新任首席执行官。

更为重磅的是,欧莱雅换掉了中国主副帅,选择原欧莱雅集团旅游零售总裁Vincent Boinay接替Fabrice Megarbane费博瑞,担任欧莱雅中国法定代表人、董事长和总经理;原中国区高档化妆品部总经理马晓宇担任中国区副CEO,分管欧莱雅中国区业务。

此外,资生堂、科蒂、联合利华、花王等先后更换了集团总裁兼任CEO和中国区CEO、高端美妆部首席执行官、首席执行官、集团董事和中国区总裁。

无一例外,巨头们不再寄希望于无穷尽的增长,而是聚焦自身,通过提高管理和经营效率换取更高的利润。

「为什么伟大的公司会走向衰败?」,《基业长青》作者柯林斯的回答是:企业的衰败从「因为成功而傲慢」开始,与之而来的是 「无纪律的扩张」。

国际美妆巨头们,显然已经意识到了危机。

评论