文 | WEMONEY研究室 王彦强

2月22日,WEMONEY研究室获悉,招联消费金融(简称“招联”)将于2月26-27日发行2024年首期金融债券,债券额度18亿元,债券期限3年,主体信用与债券信用等级均为AAA级,簿记区间为2.30%-3.30%。

事实上,在2月21日,招联公布了2024年第一期金融债发行公告。公告披露,此次金融债发行的牵头主承销商为招商银行,联席主承销商为兴业银行、招商证券、中国国际金融、中国银行、中信证券、中信建投证券、国泰君安证券和华泰证券。

图片来源:中国货币网

01.再获批150亿元额度金融债,补充中长期资金

消费金融公司现有融资渠道主要包括股东存款、同业借款、银团贷款以及发行金融债和信贷资产支持证券。金融债因融资期限较长、利率较低成为头部消费金融公司的重要融资手段,但发行金融债门槛较高。

据统计,2020-2021年招联累计发行8期金融债券,共计155亿元,发行规模居行业榜首,最高近5倍超购。

2023年11月,招联再获中国人民银行批复在全国银行间市场公开发行150亿元的金融债,继续刷新消金公司债券获批发行的额度记录,后续将根据市场情况分期发行。

招联本期债券募资主要用于补充公司中长期资金,优化公司资产负债期限结构,进一步促进发行人主营业务发展,提升普惠金融服务能力。

从资产负债期限匹配情况来看,招联的资产主要投放于一年内到期的消费贷款,负债主要来源于期限在一年左右的拆入资金,公司资产负缺口主要集中于3个月到1年。

近年来,招联努力拓展融资渠道。据披露,截至2023年6月末,招联已获得261家金融机构授信,授信总额度为3192.11亿元,其中公司股东招商银行给予招联消费金融270亿元的同业授信。

招联表示,将继续推动银行授信业务的发展。若本期金融债券发行成功,将为发行人提供一定的中长期资金,有益于增加发行人资产负债期限结构的匹配性。

公开资料显示,招联成立于2015年3月6日,注册资本100亿元,股东由招商银行和中国联通共同出资100亿,持股比例均为50%,截至2023年6月末,公司共有员工1417人,其中,本科及以上学历占比99.8%。

02. 披露多项核心数据,平均贷款利率约16.40%

招联旗下拥有“好期贷”和“信用付”两大产品体系。收入来源主要为利息收入,即公司通过自有资金及银行借款等融资手段获得资金后,向个人客户发放个人消费贷款,并依据贷款合同约定,向客户定期收取贷款利息收入。

招联在战略上明确地将自身定位为“互联网消费金融公司”。在客群方面,公司主要面向具有先进消费理念、拥有稳定工作的年轻群体,40岁以下客户占比接近70%。

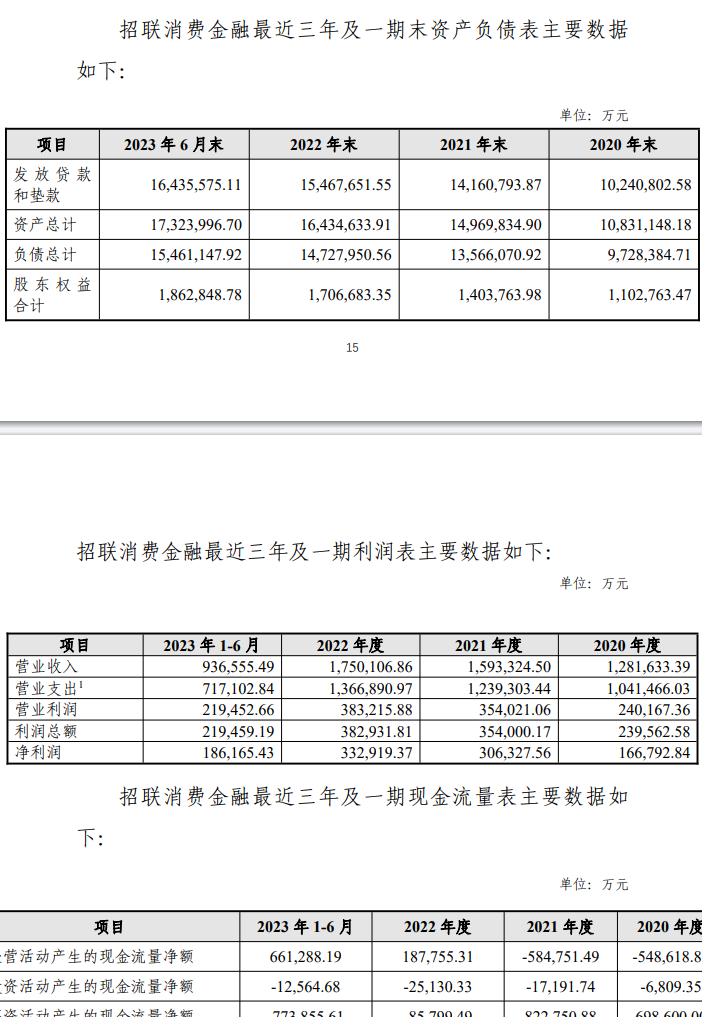

公告显示,2020年—2022年及2023年上半年,招联的资产总额分别为1083.11亿元、1496.98亿元、1643.46亿元及1732.40亿元,年复合增长率20.67%;贷款余额分别为1091.82亿元、1527.73亿元、1676.07亿元及1781.58亿元,年复合增长率21.64%。

招联近年主要财务数据。数据来源:金融债公告

同期,招联实现营业收入128.16亿元、159.33亿元、175.01亿元及93.66亿元,实现净利润16.68亿元、30.63亿元、33.29亿元及18.62亿元。

从资产质量来看,该公司同期的不良贷款率分别为1.78%、1.83%、2.22%及2.31%,资本充足率分别为11.82%、10.96%、11.93%及12.40%;拨备覆盖率分别为348.45%、443.27%、375.09%及359.73%,核心风控指标存在一定波动。

截至2023年6月末,招联旗下两大产品,“好期贷”贷款余额为1080.97亿元,较上年末增长1.25%,贷款笔数为2571.24万笔,笔均贷款金额为4204.08元,贷款平均期限为11.68个月;“信用付”贷款余额为700.61亿元,较上年末增长15.15%,贷款笔数为11499.28万笔,笔均贷款金额为609.26元,贷款平均期限为6.58个月。

值得一提的是,截至2023年6月末,招联累计授信客户9891万户,累计发放贷款1.99万亿元,平均贷款利率约16.40%。

经中诚信国际信用评级有限责任公司综合评定,招联的主体信用级别为AAA,本期债券信用等级为AAA。中诚信指出,金融监管政策及行业竞争环境存在不确定性,公司战略推进效果仍需持续观察;国内经济总体下行叠加外部环境的冲击,公司不良贷款规模持续攀升,公司资产质量面临一定挑战。

此外,业务规模的快速扩张及业务种类的增加对人才、技术和风险控制等方面提出更高要求。

评论