文 | 子弹财经 立莉

编辑 | 蛋总

近日,背靠商业银行的保险公司四季度偿付能力报告均已披露完毕。

中邮人寿、建信人寿、工银安盛、农银人寿、中信保诚、招商信诺、交银人寿、中银三星、光大永明和中荷人寿10家银行系险企的2023年业绩也被外界窥见全貌。

通常来说,“银行系险企”指的是由银行直接控股和间接控股的保险公司,因为是以股权关系作为纽带,银行系保险公司更容易获得银行支持。

数据显示,2023年10家银行系险企共揽保费3642.93亿元,较去年同期增长6.19%。其中,中邮人寿以1098.66亿元的保费收入稳居第一。

尽管背靠财力雄厚的银行,但10家银行系险企“增收不增利”的现象颇为普遍。净利润方面,10家银行系险企共实现净利润-161.42亿元。其中,中邮人寿亏损114.68亿元,为亏损榜一。

偿付能力方面,10家银行系险企偿付能力充足率都在达标线以上,7家核心偿付能力充足率、综合偿付能力充足率均在100%以上。

其中,中荷人寿风险综合评级评级最高,其最新一期的风险综合评级为AAA;中邮人寿、建信人寿、光大永明较低,最新一期的风险综合评级则均为BB。

那么,这10家银行系险企具体的表现如何?为何有些险企的保费规模增加,却仍出现亏损?

1、中邮保费破千亿,增速“七正三负”

从总体业绩来看,2023年10家银行系险企共揽保费3642.93亿元,较去年同期增长6.19%,具体各家的保费收入如下图所示。

从保费增速来看,10家银行系险企呈现“七正三负”的势态。

保费增速实现负增长的三家险企:建信人寿保费下降最多,较去年同期下降20.60%;工银安盛较去年同期下降了17.56%,农银人寿则较去年同期下降9.32%。

其他七家险企保费收入均实现正增长,甚至有四家增速超20%:中银三星增速最高,保费增速为43.53%;中荷人寿、招商信诺和中邮人寿的保费增速则分别为31.67%、30.65%和20.16%。

而交银人寿、光大永明这两家增速分别为19.42%及14.04%,中信保诚垫底,增速为1.26%。

总体来看,10家险企的保费增速出现较大分化。更令人意外的是,即便背靠大中型银行而在银保渠道方面有天然的优势,银行系险企也难免陷入“保费规模增加但挣不到钱”的尴尬局面。

2、4家险企出现亏损,仅3家净利过亿

「子弹财经」注意到,10家银行系险企保费收入稳定增长,但净利却没能同步增长,“增收不增利”的情况颇为普遍。

2023年,10家银行系险企共实现净利润-161.42亿元,较去年同期亏损了-149.53亿元。

具体来看,10家银行系险企有4家亏损,其中,中邮人寿亏损最多,2023年净亏损114.68亿元。

中邮人寿方面回应媒体时称,亏损主要是受准备金折现率和投资收益不及预期的影响。2023年,因准备金折现率就直接减少了中邮人寿利润112.1亿元;同时,投资收益出现了较大的净值波动,阶段性低于预期目标。

不仅仅只有中邮人寿,2023年建信人寿出现约42.99亿元净亏损,排在亏损榜第二;中信保诚、光大永明则分别亏损8.27亿元、6.48亿元。

值得注意的是,在6家盈利的“银行系”险企中,有3家进入“亿元俱乐部”。

其中,招商信诺盈利最多,达4.02亿元;工银安盛和农银人寿分别盈利3.56亿元和1.84亿元;中银三星、交银人寿及中荷人寿分别为0.80亿元、0.66亿元及0.12亿元。

“银保渠道销售以万能险、分红险、投连险等产品为主,这类产品往往是中短存续期产品,面临着较大的到期付给压力,还需要承担较大的佣金支出和高额的渠道手续费,这是造成这些险企利润普遍偏低的一个重要原因。”有保险行业资深从业人士向「子弹财经」分析称。

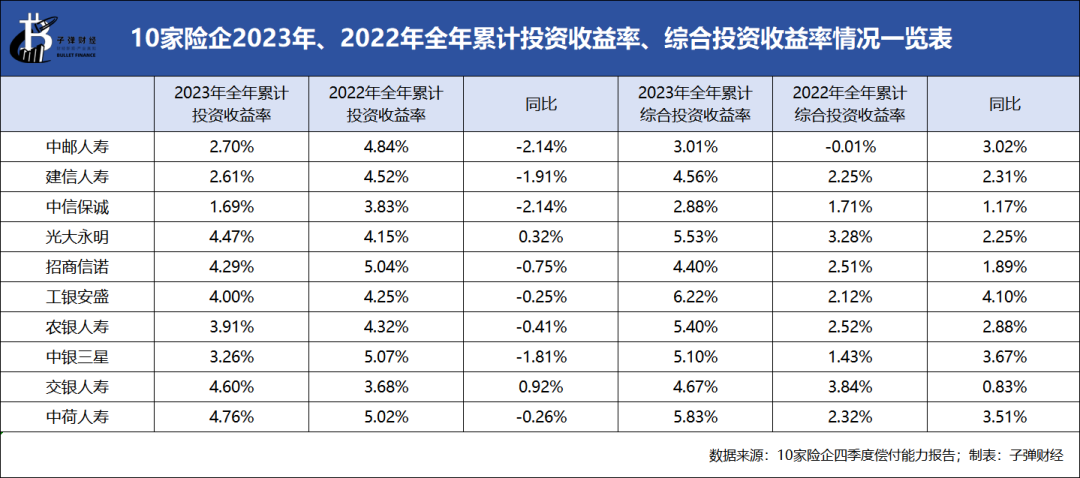

此外,在2023年权益市场持续低位运行的背景下,上述10家银行系险企综合投资收益率均为正,较去年同期均有所增长。

工银安盛增长最多,较去年同期增长了4.10个百分点;交银人寿增长最少,较去年同期仅增长了0.83个百分点。

从上图可知,在投资收益率方面,这10家银行系险企“8降2升”,10家中仅光大永明、交银人寿的投资收益率较去年同期有所增长。

偿付能力报告显示,2023年光大永明的投资收益率为4.47%,较去年同期增长了0.32个百分点;交银人寿的投资收益率为4.60%,较去年同期增长了0.92个百分点。

一位中小保险公司精算部主管向「子弹财经」透露:“当下险企的净利润均因权益市场波动有所下降,再加上部分险企已经实施了新会计准则,权益市场波动对寿险公司利润的影响更为明显。”

3、风险评级6家为B类,3家险企增资发债

作为险企风险管理能力的重要指标之一,偿付能力一直是监管关注的重点。

10家银行系险企偿付能力均在达标线以上。其中,有7家核心偿付能力充足率、综合偿付能力充足率均在100%以上。

具体来看,中荷人寿、中银三星、工银安盛和农银人寿排名较高,核心偿付能力充足率分别为149.39%、147.56%、133.00%和123.11%,综合偿付能力充足率分别为198.34%、192.80%、196.00%及194.05%。

而中邮人寿核心偿付能力充足率为86.18%,综合偿付能力充足率为160.38%,在10家银行系险企中排名垫底。

风险综合评级方面,中荷人寿评级最高,其最新一期的风险综合评级为AAA;中银三星、农银人寿最新一期的风险综合评级为AA;工银安盛最新一期的风险综合评级为A。

此外,交银人寿、招商信诺、中信保诚最新一期的风险综合评级为BBB;中邮人寿、建信人寿、光大永明最新一期的风险综合评级则均为BB。

1月25日,在国新办举行的金融服务经济社会高质量发展新闻发布会上,国家金融监督管理总局新闻发言人、统计与风险监测司负责人介绍,2023年末综合和核心偿付能力充足率分别为196.5%和127.8%。

其中,财产险公司分别为236.5%和204.3%,人身险公司分别为186.2%和110.3%。

在偿付能力下行的压力之下,不少险企通过股东增资或发债等方式补充资本为自身“补血”。据「子弹财经」不完全统计,2023年有3家银行系险企增资发债。

2023年11月28日,国家金融监督管理总局北京监管局发布行政许可,批复同意农银人寿在全国银行间债券市场公开发行规模不超过20亿元永续债。据悉,在获批发行不超过20亿元永续债之前,农银人寿已于3月底在全国银行间债券市场公开发行10年期可赎回资本补充债券,发行规模为35亿元。

2023年12月14日,中信保诚召开2023年第五次股东会,会议审议通过增加注册资本25亿元的事宜。增资后,中信保诚人寿注册资本将由人民币23.6亿元增加至人民币48.6亿元。其中,中信金控合计出资人民币24.3亿元注册资本,保诚集团合计出资人民币24.3亿元注册资本。

2023年12月22日,国家金融监督管理总局天津监管局公布的行政许可信息显示,同意光大永明在全国银行间债券市场公开发行无固定期限资本债券,发行规模不超过12.7亿元(含12.7亿元)人民币。

通常来说,险企发债补充资本,有助于进一步增加险企的核心二级资本、提升其核心偿付能力充足率,同时增强保险公司风险防范化解能力。预计未来,随着权益市场的回暖以及准则变化的扰动因素减少,银行系险企净利润增速有望得到恢复。

美编 | 倩倩

审核 | 颂文

评论