【互联网行业进入“红海”阶段?】

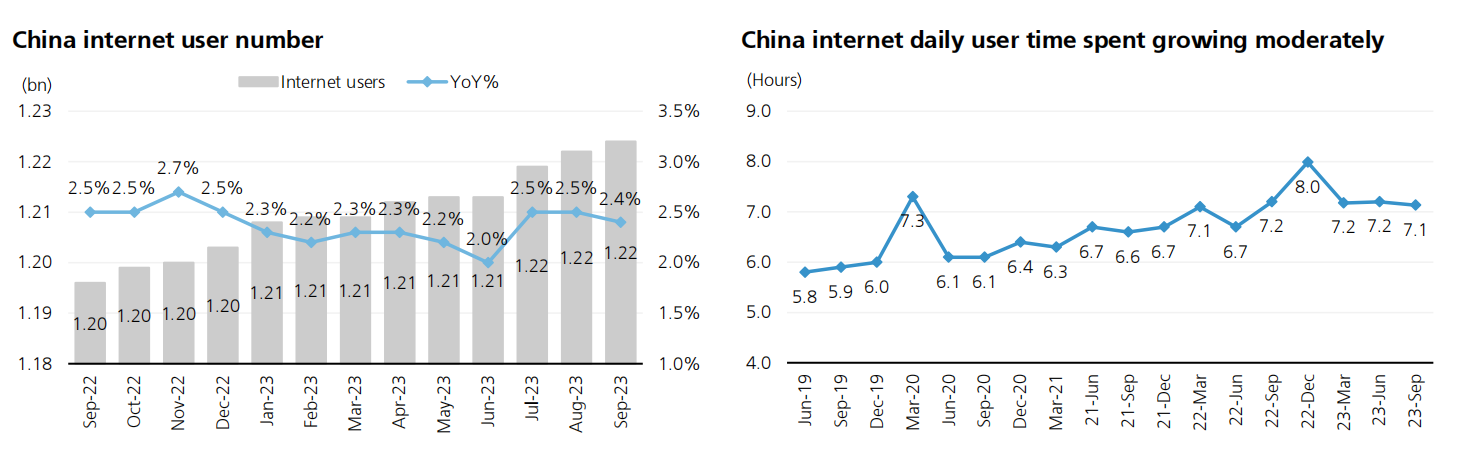

经历了逾十年的快速扩张,互联网行业已从早期的粗放式发展和激烈争夺市场份额演变为一个更加成熟和稳定的阶段。据QuestMobile数据显示,中国互联网用户数量(约12亿)及每日平均使用时长(约7小时/天)已接近顶峰,增长速度已然放缓。当前互联网行业生命周期正在步入一种新阶段,伴随着渗透率到达高位,竞争格局加剧,其中一些关键趋势已开始显现。

图1:中国互联网产业现状:用户基数到达高位、用户日均使用时长趋于稳定

数据来源:QuestMobile、UBS研究

首先,增长动力从数量扩张转向周期性结构调整:与之前不同,用户基数的快速扩张无法再冲抵经济周期的低谷。互联网企业的收入增长与宏观经济的波动之间的关联现在更为紧密,如在线电商和服务领域增长缓慢便是宏观经济减速的一个反映。其次,用户获取向用户参与转变。随着用户越发精明,获取新用户的成本增加,企业更注重提高用户参与度和留存率。例如,Bilibili由关注月活跃用户增长转向提升日活跃用户,而阿里巴巴则聚焦在订单增长而非仅仅是交易总量。在线游戏行业亦经历了这一变化,更大比例的预算投入到游戏开发和内容创新,力求延长产品生命周期,而非仅仅依赖销售和市场推广。

尽管当前环境下,仍然有部分互联网企业如拼多多,借助创新的商业策略在竞争激烈的市场中获取市场份额,但整体而言,互联网行业的黄金增长期已告一段落,在巨大的市场体量背景下,实现过去每年30%至40%的增长已变得愈发困难。因此,展望未来,互联网企业必须调整战略,不仅仅是为了生存而是为了持续成长和创新。在这样的市场环境下,关注用户体验、提高服务质量、开拓创新业务模式,以及增强核心竞争力将是领先企业的关键。

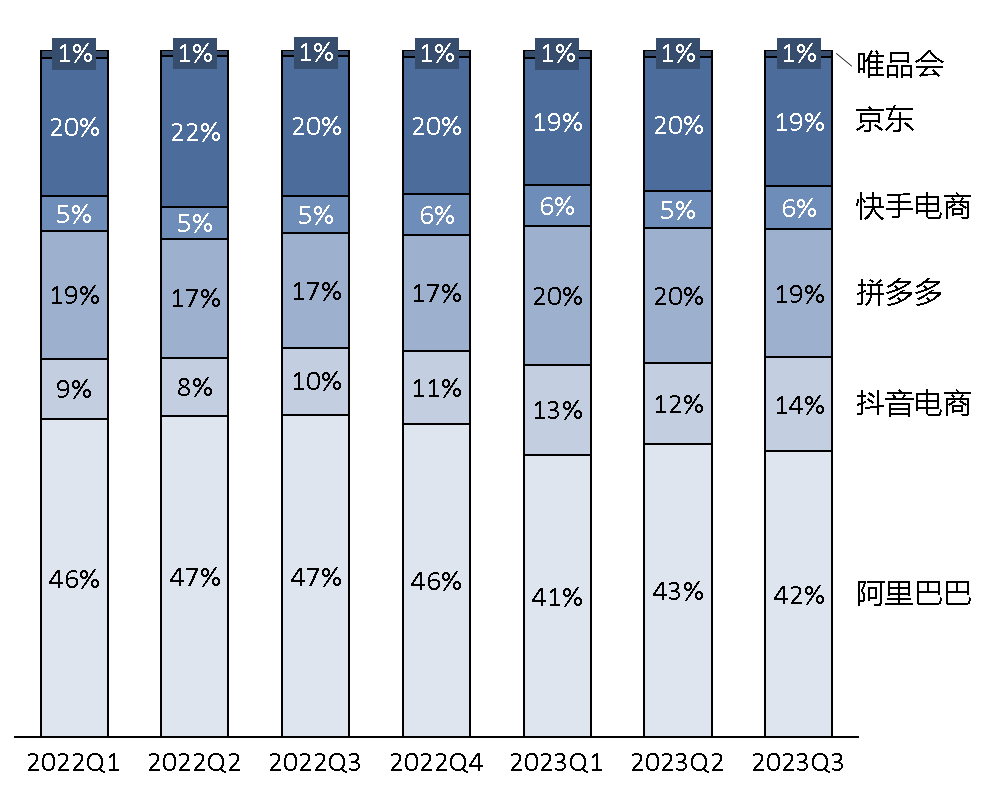

图2:拼多多依靠低价差异化战略在持续红海市场中抢夺份额

(各平台支付GMV占比情况对比)

数据来源:Wind、公司官网

尽管拼多多确实在激烈竞争的市场中做出了显著的成就,但其成功路径实属罕见。整个行业正面临着增长放缓的必然阶段,反映在连续低迷的股价之中。随着流量红利的逐渐退却,业绩增速呈现出稳定下行的趋势,市场风格也逐步从"追求高速成长"转向"注重价值投资"。那么在这种情况下,互联网行业未来股价的核心推动力将从哪里来呢?是还在战略阶段的出海业务、尚未完全定价的人工智能、还是寄希望于海外流动性对港股的刺激作用?未来一段时间后续股价的真正推动因素是什么?

【海外成熟市场历史复盘】

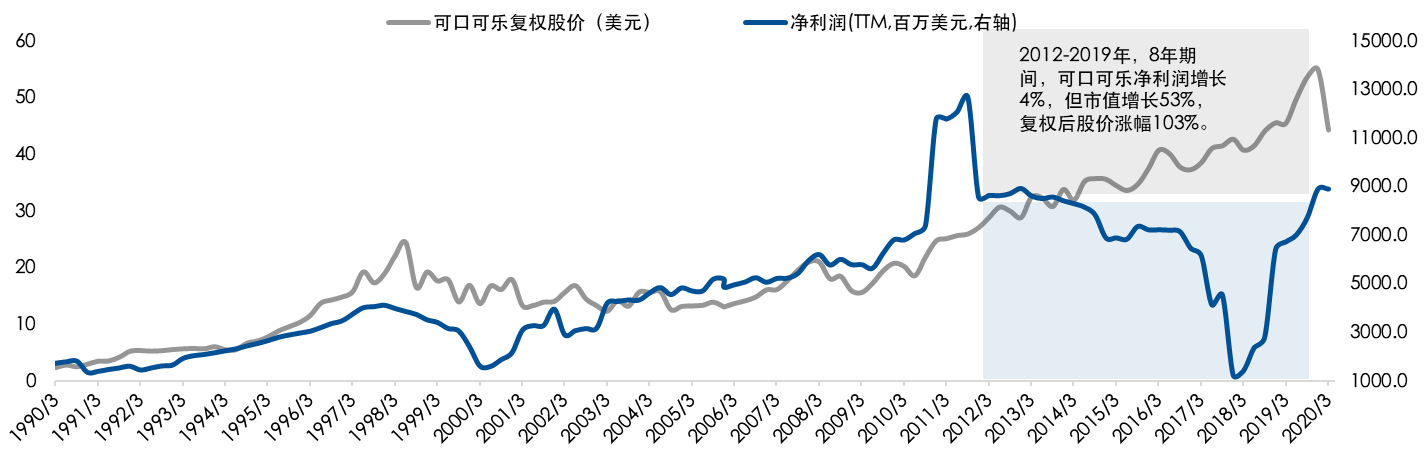

想要回答这个问题,我们可以参考海外成熟市场的历史经验,我们通过对可口可乐公司的股价进行历史复盘,发现可口可乐在度过了高速发展期后,在进入到成熟价值模式后,利润的增长逐渐趋缓,但股价的表现依旧亮眼。通过拆分其股价的表现我们发现,自2012年以来,可口可乐股价上升的驱动力已明显转向内在质量的提升,股价的上涨主要依赖于回报率(ROE)的提升。2012年至2019年,可口可乐的ROE由28%增至51%,在这过程中股价上扬并非直接受利润驱动,而源自持续高位的ROE,而持续高位的ROE正是受到了股东回报行为的回购行为的作用,可口可乐为股东实施的回购行为,显著提升了股东价值,并在推动股价上升中发挥了至关重要的作用。

图3:可口可乐长期的股价与净利润——2012年后发生背离

数据来源:Bloomberg

图4:2012年之后可口可乐股价上涨的驱动力来自ROE

数据来源:Bloomberg

注:2012-2019年,ROE的细分项中:净利率由19%到24%,负债率由37%到51%,周转率由59%到44%。

与此同时,在这些年间,分红率与回购率也持续较高的水平,分红率(分红金额/期末市值)平均为3.5%,回购率(回购金额/期末市值)平均为1.7%。

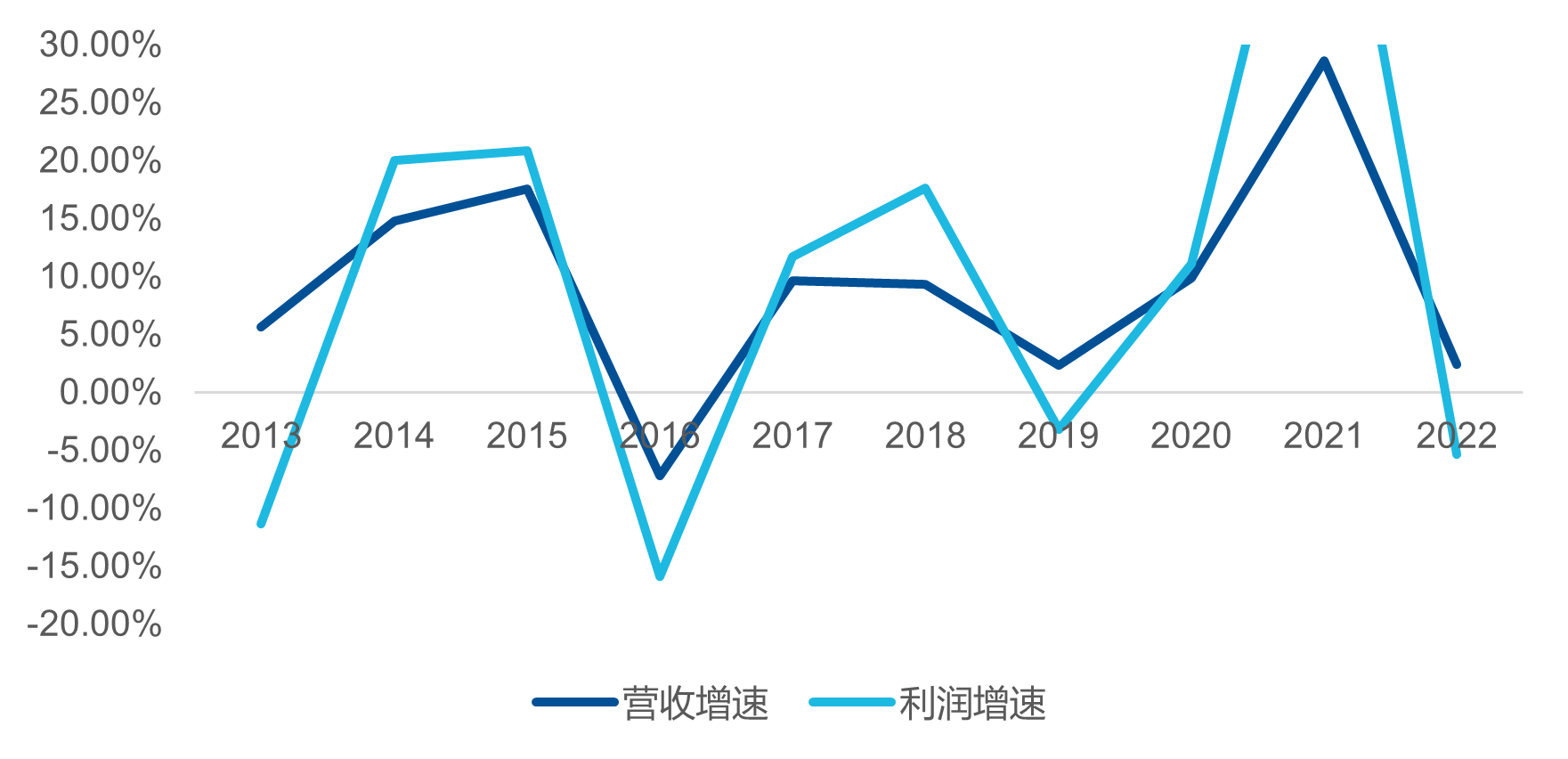

我们也可以参考同样进入稳定阶段的高科技公司苹果的发展案例,随着公司规模不断扩大,其营业收入和净利润增速逐渐稳定,苹果在这时将每年大部分赚取的利润投入股票回购和分红,在过去十年共投入5500亿美元进行回购,年均回购500亿美元。而这一行为恰恰成为了其后成长期股价上涨的重要驱动因素。

图5:盈利增长趋缓,回购成收益重要贡献(苹果)

数据来源:Bloomberg

正如上图所示,苹果在步入稳定期后,回购成为了其收益的重要贡献。为了更客观全面地分析其影响程度,我们对苹果过去十年间的股价区间增长进行了拆分,发现股息和回购行为为股价成长贡献了429.25%的收益。

图6:苹果股价2013-2022区间增长拆分

数据来源:Bloomberg

随着市场渗透率的达到饱和点,企业正从高速增长阶段平稳转向成熟稳定发展期。在此转型阶段,股东价值的稳定回报将逐步取代之前的高速增长,成为支撑公司市值的关键驱动力。标志这一阶段的最显著特征是,企业开始主动调整资本支出策略,优化资本结构,减少非核心领域的资本投入。这一策略转变通常在企业的财务报表上表现为自由现金流的显著增长,这不仅反映了企业运营效率的提升,也意味着更多的现金可以用于股息发放、股票回购或其他为股东创造价值的措施。简言之,在企业发展的新阶段,资本开支(CAPEX)的优化和自由现金流的增长将为股东价值的增长提供坚实的基础。

【股东回报成为后续国内互联网公司股价上涨的重要因素】

在进行海外成熟市场的历史复盘后,我们可以观察到,国内领军的互联网公司也正朝着提升股东价值的方向迈进。这一点在阿里巴巴和腾讯这样的行业龙头中表现得尤为显著。阿里巴巴在去年12月6日发布的一项公告中明确表示,该公司将为普通股和美国存托股(ADS)持有人发放2023财年的首次年度股息。这一行动具体细节为每股普通股分配0.125美元,每股美国存托股分配1.00美元,均以美元结算。值得注意的是,据其财务报告披露,此次派发的总金额将高达25亿美元,约合178.94亿元人民币。这是自阿里巴巴2014年首次在美股上市以及2019年回归香港交易所以来的首次大规模股息分配。

而从具体的数据端来看,也同样如此,以腾讯为例的互联网龙头企业通过剥离非核心业务,实现了自由现金流的历史性增长,为可持续的股东利润分配奠定了坚实的财务基础。展望未来,公司为股东持续提供回报,这不仅是保持股东信心的关键,也将成为推进股价持续上涨的主要动力之一。未来,我们将继续关注这一趋势如何在全球市场展开,以及它将如何进一步塑造公司的市场估值和投资者情绪。而投资者可通过易方达中证港股通互联网ETF(代码:513040,场外联接A类:019313;C类:019314),一键布局港股互联网龙头企业,共同见证这一趋势的发生!

评论