文丨直通IPO 孙媛

今天,小米收获了2024年第一个IPO。

3月1日,龙旗科技正式在上交所主板挂牌上市,发行价为26元/股,开盘价为59.99元/股,直接开盘即高涨,高出发行价130%。截至午间休市,其股价为51.95元/股,较发行价涨超99.81%,根据股价计算,其市值为241.62亿元。

来源:百度股市通截图

作为消费电子ODM(原始设计制造商)龙头,龙旗科技是小米、荣耀、OPPO、vivo等手机厂商的代工大户,曾交付Redmi 9A/9C、Redmi Note 10等累计出货量超千万台的“爆款”产品。

根据Counterpoint数据,龙旗科技2022年智能手机出货量达1.38亿台,占全球智能手机ODM/IDH出货量的28%,位居全球第一位。

而现在随着龙旗科技成功上市,继闻泰科技2016年借壳上市、华勤技术去年8月登陆上交所主板后,国内ODM三强已齐聚A股。

51岁浙大学霸,身家增值72亿

龙旗科技的故事,还得从浙大毕业的浙商杜军红谈起。

1973年,杜军红出生于浙江东阳的一个普通农民家庭。他从小就是学霸,后因优异的成绩被保送至浙江大学混合班1990级电机工程专业就读,随后相继取得工业自动化专业学士和电机与电器专业博士学位。

1999年,年仅26岁的杜军红入职中兴上海研发中心担任工程师职务,后续又快速晋升为中兴通讯产品总经理。

当时,中兴通讯被誉为国产手机界的“黄埔军校”,为行业发展培养了很多专业人才,其中不少人都走上了创业道路。在中兴通讯历练一番后,杜军红也萌生了创业想法。

在中兴工作仅3年后,杜军红从中兴通讯辞职,拉来部分中兴同事,来到上海莘庄镇,在一间200平米的办公室开启创业之旅,投资100万元创立了手机设计公司——上海龙旗通信技术有限公司。

此时,手机厂商为了追求更高的效率,开始选择手机设计外包,给进入者以广阔的市场,从事智能产品研发设计、生产制造、综合服务的龙旗科技可谓应运而生。

在杜军红的带队下,龙旗科技在20余年的业务布局与持续发展中,业务覆盖多个国家和地区,为全球头部消费电子品牌商和全球领先科技企业提供专业的智能产品综合服务,主要客户包括小米、三星电子、联想、荣耀、OPPO、vivo、中邮通信、中国联通、中国移动、 中国电信等。

2020-2022年,龙旗科技营收分别为164.21亿元、245.96亿元、293.43亿元,三年营收近704亿元。2023年上半年,龙旗科技营收108亿元。

据Counterpoint最新的全球智能手机ODM追踪报告显示,2022年上半年龙旗科技的市场占有率为25%,超过闻泰科技,仅次于华勤技术。自此,外界将龙旗科技与华勤技术、闻泰科技并称为“全球三大ODM厂商”。据招股书显示,三者覆盖全球70%主要智能手机ODM业务。

值得注意的是,2004年,上海龙旗科技公司被重组为龙旗控股有限公司(简称:龙旗控股),同时杜军红还引进了国际知名创投、基金作为策略投资者。第二年,公司便在新加坡上市。

当时年仅32岁的杜军红,已坐拥一家上市公司。只不过,龙旗控股最终于2020年12月选择从新加坡退市。

从某种意义上说,龙旗科技的此番上市对于现年51岁的杜军红来说是第二次收获IPO。按照当前市值242亿元,IPO后,杜军红通过昆山龙旗、昆山龙飞合计持股29.72%计算,其持股价值为71.92亿元。

来源:龙旗科技招股书

今年首个IPO“净赚”35亿,“雷军投资”涌向二级市场

龙旗科技的快速发展,自然也离不开资本助力。

成立至今,龙旗科技共进行了5次增资,10次股权转让,早期投资方包括IDG资本、招商局资本、小米科技、顺为资本等。其中,2020年至2022年,公司经历3次增资、6次股权转让,深创投、摩尔基金、三一集团等知名企业与投资机构跑来押注。

而这其中,当属小米最为“显眼”。

龙旗科技与小米自2013年开始达成了业务合作。招股书显示,2020年-2022年,小米集团及其关联方始终为龙旗科技的第一大客户,龙旗科技向小米集团的关联销售金额占营业收入的比例分别为41.96%、57.66%和45.52%。

而身为大客户的小米还是龙旗科技第一大机构股东。

2015年3月,天津金米、苏州顺为向龙旗科技增资9000万元,占增资后总股本的20%,对应其增资后估值为4.5亿元。期间,2021年7-8月天津金米、苏州顺为还以22.80元/股的价格转让了部分股份,持股分别从2021年4月的9.66%、9.66%降至8.89%、7.97%。

来源:龙旗科技招股书

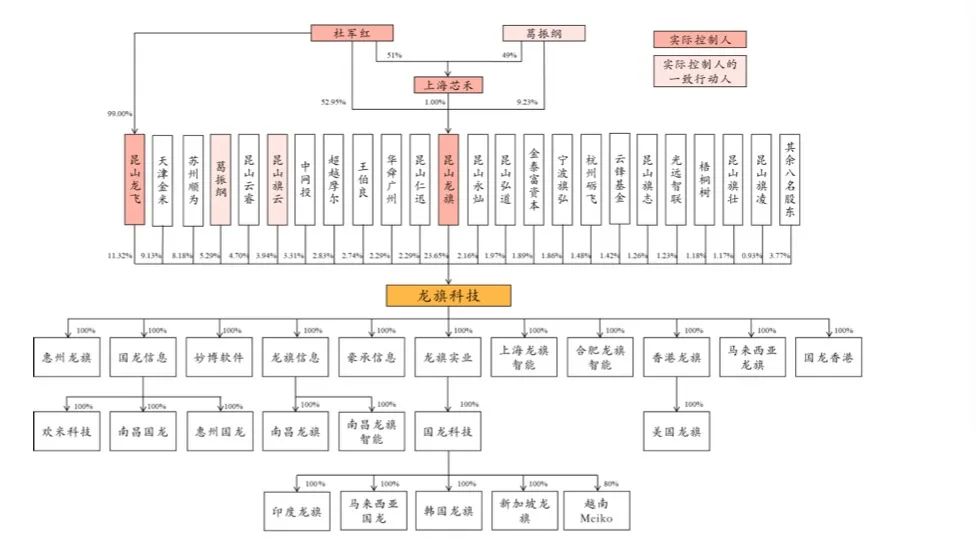

股权结构图显示,IPO后,小米集团创始人雷军实控的天津金米、苏州顺为分别持有龙旗科技7.76%、6.95%股份,合计持股14.71%。按照当前市值242亿元计算,持股价值达35.6亿元。

除去股权转让的获利不计,仅目前持股价值除去2015年增资金额来看,小米这笔投资“净赚”34.7亿元,收益达38.6倍,为2024开了个好头。

事实上,小米投资的企业正在陆续踏上IPO征途。

2022年11月,自动驾驶初创企业纵目科技科创板IPO申请获受理,拟募资20亿元。截至IPO前,小米持股比例4.73%,是纵目科技第五大股东。而入股纵目科技是雷军官宣造车后首次在造车领域的投资。

2023年3月,锂电隔膜龙头之一的中兴新材向上交所递交上市申请,IPO前,小米长江曾投资1亿元持股近4%。再到9月,智慧停车赛道头部玩家智慧互通办理了上市辅导备案登记,其最后一轮融资的资方就是小米集团。

据公开资料,在官宣造车的半年后,小米把橄榄枝拋向了智慧互通。2021年8月,智慧互通完成小米投资的战略融资。彼时,小米战略投资部董事总经理蒋文表示,“期待爱泊车的进步,进而与小米智能生态多场景业务产生更多协同。”

伴随着被投企业冲向二级市场,2024小米或将收获更多IPO。

评论