文|子弹财经 立莉

编辑|蛋总

美编|吴宜忠

审核|颂文

保险业深度调整的当下,中介市场也正经历大浪淘沙的过程。

作为行业最为市场化的参与主体,保险中介起步明显晚于保险公司,真正的发展始于本世纪初。经过了二十年的发展,中介渠道也逐渐成为国内除个险和银保之外的第三大渠道。

2021年,《保险中介机构信息化工作监管办法》正式出台,野蛮生长的保险中介市场开启“清虚提质”。

此后,市场经历大洗牌、机构离场成浪潮、新势力争先入局……而头部保险中介机构动作频频,上市成为频现的热词,车车科技成功登陆纳斯达克,恒光保险、众淼创科、致保科技、圆心科技、手回科技等头部保险中介接连冲击IPO。

今年春节假期刚过,保险中介头部企业泛华控股集团(以下简称“泛华”)以一份公告向行业扔出两颗“重磅炸弹”:新加坡华德集团及其合作伙伴将以5亿美元投资入股泛华;与此同时,创始人胡义南卸任联席董事长出任副董事长,华德集团创始人白振华任董事长。

作为“亚洲保险中介第一股”,泛华的资本运作一向为市场称道。

2007年10月,泛华在美国纳斯达克主板成功上市,高光时刻股价一度超过30美元/股。但近年来,泛华业绩承压,资本市场的表现同样不容乐观,当前市值不足3亿美元。

在外资财团大手笔注资、掌舵人更迭后,泛华能否走出低股价困境重回巅峰?

获大手笔注资,外资董事长掌舵

华德集团5亿美元的注资,已超过泛华当前市值。

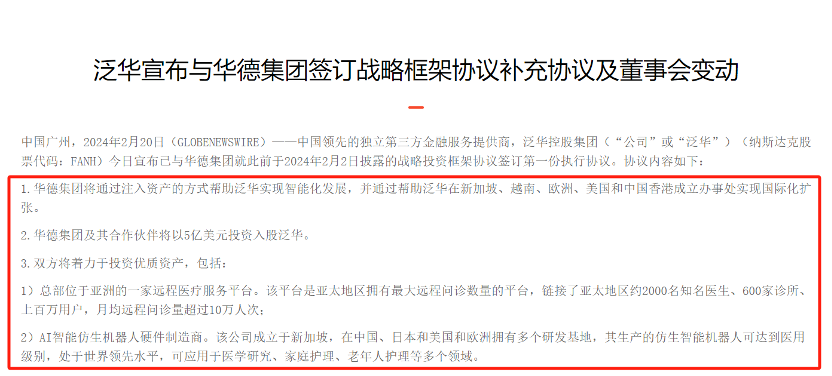

2月20日,泛华发布公告显示,2月2日,泛华与华德集团签署了战略投资框架协议。18天后,双方签署了第一份执行协议。

从协议内容来看,主要包含三方面:华德集团及合作伙伴将以5亿美元投资入股泛华,帮助泛华实现智能化发展、国际化拓张,以及双方在医疗服务和AI仿生机器人制造方面的资产合作。

图 / 泛华官网

公开资料显示,华德集团成立于2005年,是一家位于新加坡的投资开发公司,专注于收购、投资和管理开发房地产、技术和医疗保健等领域解决方案的企业,主要聚焦于中国和东南亚市场。

此外,备受外界关注的还有这家成立26年的头部保险中介机构,迎来首位外资董事长。

泛华公布的一项人事信息显示:经董事会批准,白振华加入董事会出任董事长一职。

图 / 泛华官网

白振华是华德集团的创始人、现任执行主席兼总裁。泛华披露信息显示,白振华曾是新加坡国会议员,活跃政界13年,从事社区和政治活动长达29年,并于1984年荣获新加坡共和国总统颁赐公共服务奖章。卸任议员后,白振华考获新加坡国立大学企业管理硕士。

他曾是新加坡胜利书业集团董事经理,也曾是新加坡主板上市公司龙置地集团创办人兼执行主席,同时也曾是美国TFC银行控股公司副董事长和新加坡佳能控股私人有限公司主席。

胡义南及林创斌辞任联席董事长,胡义南将出任泛华副董事长,并继续担任首席执行官一职,而林创斌将继续担任泛华董事及首席战略官。

“泛华在资本市场一直是长袖善舞,曾获得美国国泰财富基金、鼎晖投资基金等机构的投资。泛华引入华德集团,可为当前公司的发展提供资金和业务支持。但是这么一大笔资金进入,华德作为大股东派高管入驻也是常规操作。未来会不会影响胡义南的控股权,还有待更多合作细节披露。”一位保险领域资深从业人士向「子弹财经」透露。

值得一提的是,在2月2日,泛华还披露了一则董事会变动信息,Stephen Markscheid因个人原因已提呈辞任独立董事,也将不再担任董事会下辖审计委员会、公司治理及提名委员会及薪酬委员会的职务。

总体来看,伴随着5亿美元注资,该公司高管团队的变动也不小。

两度私有化未果,股价持续低迷

对于泛华来说,创始人胡义南是泛华的灵魂人物,他的“让位”也让业内颇感意外。

泛华2022年年报显示,胡义南是泛华最大的股东,持股比例达到18.6%。

1966年出生的胡义南,研究生毕业后,先后当过教师、办过汽车俱乐部,后逐步向汽车保险代理、汽车消费贷款业务等金融业务拓展。1998年至2017年9月期间,胡义南曾担任泛华集团董事会主席。

图 / 泛华官网

2017年9月,掌舵泛华多年的胡义南正式卸任集团董事会主席,任公司执行董事,而泛华的创业元老之一汪春林任董事长。

彼时,国内车险保费增长进入瓶颈期,这家以财险起家的保险中介机构正在经历从财险到寿险的战略大转型。

2017年8月,泛华宣布进行财险平台化转型,确立“以销售组织建设为核心,大力发展寿险”的发展战略。2018年,泛华正式将旗下的车险业务板块售与车车科技。

时间来到2021年,胡义南重新掌舵泛华,并宣布私有化。

2021年12月,泛华发布一则重磅公告称,汪春林向董事会递交辞呈,卸任董事长及首席执行官一职,由胡义南继任。泛华同时发布公告称,胡义南计划以每股美国存托股9.8美元价格收购泛华全部已发行股份,进行私有化。

事实上,在泛华发展26年的时间里,曾两度传出私有化消息。

早在2011年,泛华金控就曾传出私有化的消息,但是却不了了之。而10年后的这次重启,最终也是以撤销收场。

2021年年底,泛华宣布撤销私有化邀约。胡义南曾对外表示:“目前中概股退市风险已经缓解,同时公司的战略调整也已经得到了确立,我认为保留泛华在美国的上市地位更符合公司的长远发展利益。”

“一般而言,私有化是大股东筹集一笔资金将小股东的股票赎回,赎回后公司为大股东所有。一家公司的私有化,比较重要的一个原因是该公司认为其价值被资本市场低估因。私有化可以让公司行为不再以股价为中心方便战略调整,还能提高公司在股市外其他市场的融资能力。”前述保险领域资深从业人士向「子弹财经」表示。

事实上,泛华屡提私有化的背后是泛华股价下跌、市值难回高光时刻的尴尬处境。

2007年10月,泛华在美国纳斯达克主板成功上市,其发行价为16美元/股,开盘价为25美元/股。但此后泛华股价低迷,长期在个位数徘徊。

直到2018年6月,泛华股价达34.71美元/股的历史高点。此后股价震荡,2019年7月,泛华股价重回30美元/股,但在此之后泛华股价一路下跌。

截至2024年3月3日,泛华收盘价为4.5美元/股,总市值为2.55亿美元。

业绩承压下,泛华在下什么棋?

在泛华股价低迷的背后,不乏投资者对其经营业绩的担忧。

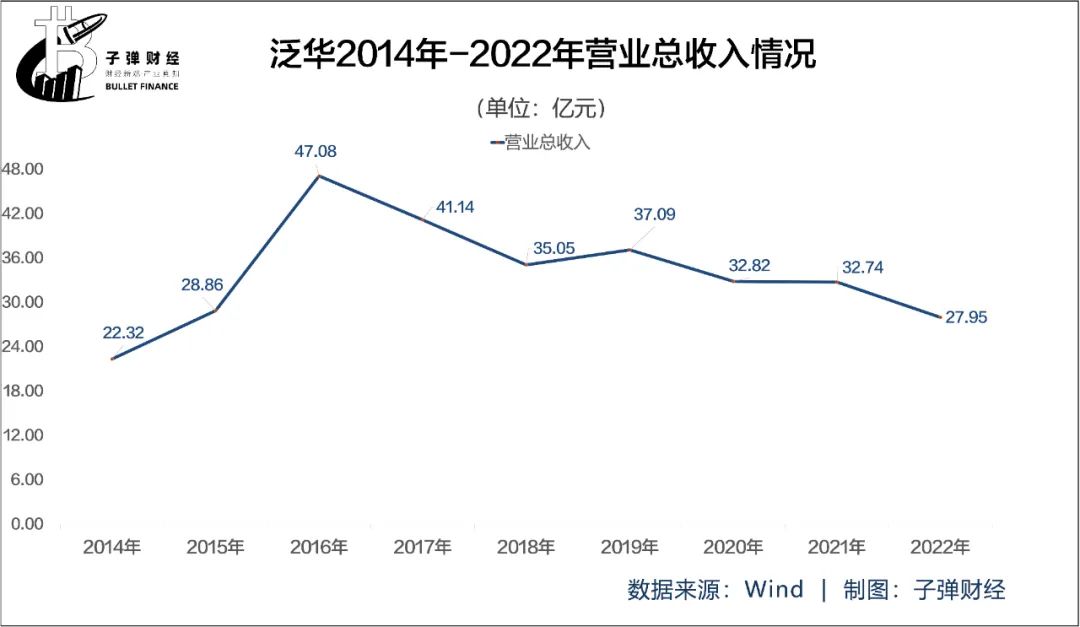

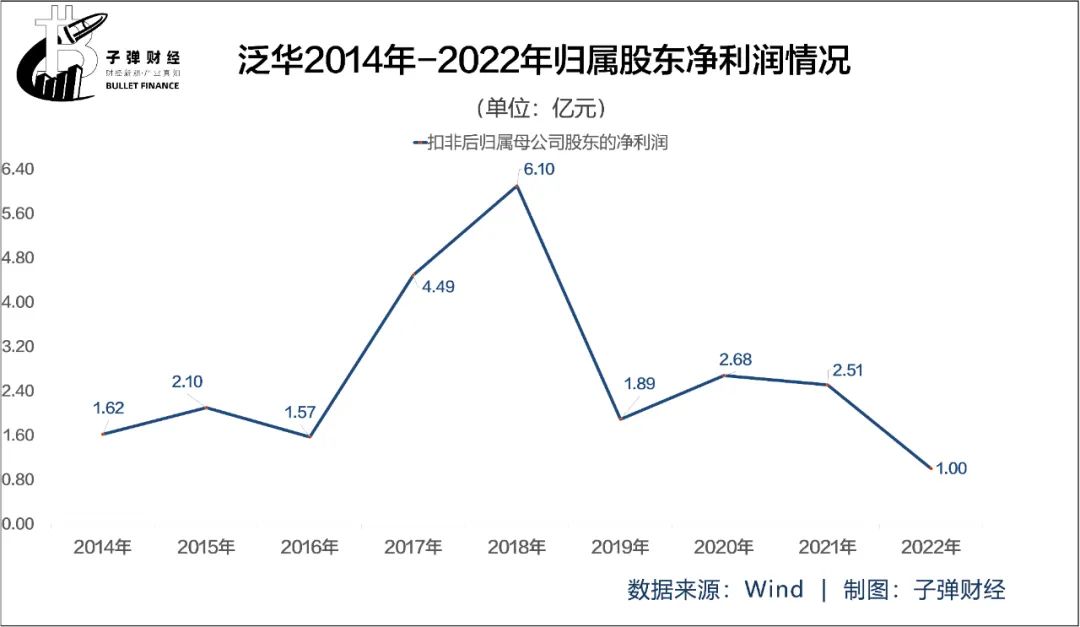

从近年经营数据来看,2015年至2016年,泛华迎来高速发展。

在2015年,这家保险中介其销售队伍突破20万人,保险销售规模突破100亿元。2016年,泛华就实现47.08亿元的营业总收入,同比增长63.14%。在这一年,泛华更是提出“千亿泛华”的目标,提出“百万扩军、万店计划”。

然而事与愿违。2017年-2018年这两年间,泛华营业总收入分别为41.14亿元、35.05亿元。虽然营收下降,但泛华净利润大增,分别实现4.49亿元、6.1亿元,增速高达186.05%、35.77%。

此后的三年,泛华营业总收入一直在30亿元上下徘徊。净利润方面也未能实现更大突破,2019年-2021年分别实现1.89亿元、2.68亿元及2.51亿元。

2022年,泛华出现营收和净利双降,营业总收入27.95亿元,同比下滑14.62%;净利润1亿元,同比骤降60.05%。

进入2023年,泛华业绩有所回暖。泛华控股集团日前披露2023年第三季度未审计财务报告:今年前三季度,泛华累计实现净利润3.1亿元,同比增长9.37倍;累计总保费规模达124亿元,同比增长35%。

泛华在三季报中提及,公司的战略重点将继续放在执行既定核心战略上,即提升销售团队专业能力,推动开放平台和数字租户的增长,并探索能推动价值增长的整合机会。

从泛华近年来整体动向来看,平台化和海外市场成该公司战略的两大抓手。

2022年11月,泛华推出“开放平台战略”,拟全方位赋能保险中介机构及个险销售主体。此后,泛华开启“买买买”模式,2022年末,泛华收购业内MGA平台中融慧金后。

2023年以来,泛华又先后收购了吉林世安、武汉泰平在线两家保险代理公司。泛华还透露,计划在未来几年内投资或收购20-30家中小型保险机构,并通过与中融慧金的MGA平台融合,链接300-500家中小保险代理机构渠道。

至于海外战略方面的布局,可从此次华德集团的战略投资中窥见一二。

公告中提及,华德集团将向泛华注入资产,旨在通过在新加坡、越南、欧洲、美国和中国香港设立办事处,协助泛华推动人工智能发展与国际扩张。

2023年10月,泛华宣布与亚洲保险有限公司建立战略合作,共同组建两家合资企业,包括一家保险经纪公司和一家保险科技公司,两家公司总部均将设在香港。泛华将作为大股东,持有这两家合资公司60%的股权。

值得注意的是,无论是开放平台还是海外布局,泛华在战略谋划的同时资本运作也在进行。

除上述5亿美元的大笔注资之外,2023年12月,泛华宣布泛华包括胡义南在内的部分股东与中国第三方财富管理服务提供商普益集团签订股票置换协议。交易完成后,泛华参与股东将持有普益76.7%股权,普益将持有泛华约50.1%的股权。

种种迹象显示,这家传统保险中介机构似乎正在酝酿新的资本故事。但需注意的是,当前保险市场无论是预定利率下调还是“报行合一”的政策落地,在短期内无疑会对行业带来巨大挑战。

在此背景下,泛华近期的种种举措能否有效提振股价、重回高光时刻并为企业未来的发展开新局?仍有待时间和市场检验。

评论