文|览富财经 独孤青苍

编辑|念可

维生素“巨头”新和成(002001.SZ)似乎正在走下坡路。

受维生素市场价格波动的影响,新和成从2022年开始盈利能力有所下降,2023年全年的业绩也存在变数,基本面的变化导致其股价持续下行。

不过,新和成借助新项目和新产品,实现了香精香料、新材料等业务的突破。未来,公司能否换个“活法”,越来越受到投资者的高度关注。

维生素“巨头”开始走下坡路

公开资料显示,新和成是一家从事营养品、香精香料、高分子材料、原料药生产和销售的国家级高新技术企业。公司专注于精细化工,并以“化工+”和“生物+”两大核心平台不断发展各类功能性化学品。

在所有业务中,新和成的营养品业务做得最为出色,公司现已发展成为世界四大维生素生产企业之一,堪称精细化工维生素行业的龙头。

具体来看,新和成的营养品涵盖维生素类、氨基酸类和色素类产品,主要包括维生素E、维生素A、维生素C、蛋氨酸、维生素D3、辅酶Q10、维生素B5等。

经过多年发展,新和成的主导产品市场占有率已经位居世界前列,很多产品都具有较强的市场地位和定价权。

2022年以前,新和成发展得顺风顺水,经营业绩稳步增长,股价更是持续上行。

2013年至2022年,新和成的营业收入从42.38亿元增长至159.34亿元,年复合增长率达到15.9%;归母净利润也从8.82亿元增长至36.20亿元,年复合增长率达到17%。在这个阶段,新和成的成长过程虽有波折,体现出一定的周期性,不过其成长性已展露无遗。

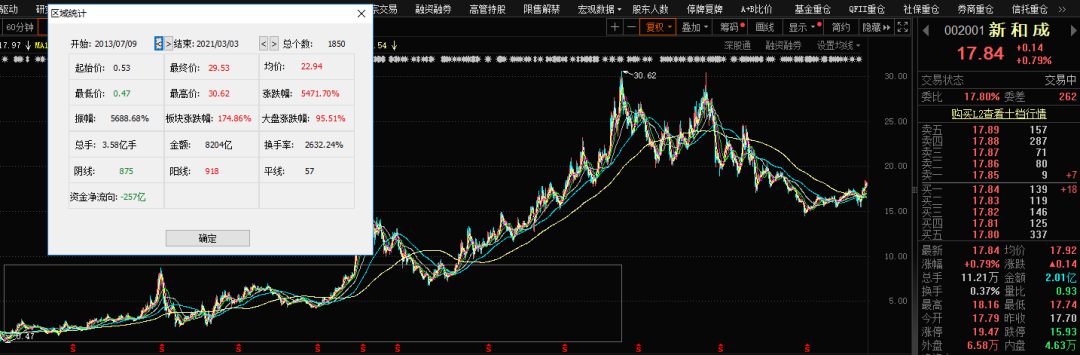

基于良好的基本面,新和成的股价一直在稳步向上,从2013年的0.47元/股开始缓慢爬升,一步一个脚印,到2021年已涨至30.62元/股,创下历史新高。在此期间,新和成的股价累计上涨超过50倍。

但是,所有的趋势在2022年发生了扭转。首先是新和成的盈利能力有所下滑,公司的归母净利润从2021年的43.56亿元下滑至2022年的36.20亿元。

2023年前三季度,新和成实现营收110.1亿元,同比下降7.54%;归母净利润为21.01亿元,同比下降30.22%。如果第四季度的数据不出现较大波动,公司2023年全年的盈利增速大概率还是下降的。

基本面的波动对公司股价也造成了影响。新和成的股价在2022年3月构筑“M头”后,开始震荡下跌,至今已累计下跌超过37%。期间虽偶有反弹,但是都无功而返,并未扭转其颓势。这一切似乎都预示着,新和成正在走下坡路。

维生素产能过剩,公司业绩受拖累

究其原因,新和盈利能力的下滑,或与维生素价格的调整有关。

从2021年开始,新和成的主要产品维生素A、维生素E的价格就一直在下跌。根据中国饲料工业协会的数据,2022年5月,中国维生素A的价格已下跌至187.5元/kg,维生素E的价格已下跌至88.5元/kg。

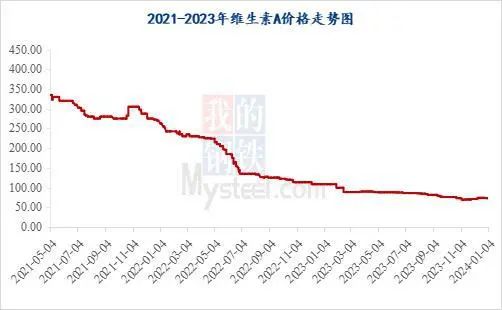

根据我的钢铁网数据统计,2023年全年维生素A的市场均价为85.1元/kg,较上年同期均价下降了84元/kg,跌幅达到49.67%。维生素A的产能过剩,其价格也一直在低位运行。

2023年全年维生素E的市场均价为69.8元/kg,较上年同期均价下降了12.9元/kg,跌幅为15.6%。需求端持续走弱,维生素E的价格也呈现下行趋势。

更为不利的是,化工龙头万华化学(600309.SH)也来搅局。

其实在2022年以前,全球维生素A的供应很稳定,全球长时间都只有6家公司生产该产品,总产能接近40000吨,其中新和成的产能最大,在10000吨左右。而万华化学刚一入局,便是10000吨的产能

维生素E亦是如此。新和成的产能为20000吨,本来应该是更多的,但是浙江地区的老生产线陆续退出,现在主要依赖的是山东园区的产能。而万华化学维生素E的产能同样是20000吨。

由于当时维生素E行业的总产能大概是15万吨,而市场需求则只有10万吨多一点,产能已经过剩,对维生素E的价格造成压力。

2024年,维生素市场的产能扩张现象依然存在,随着维生素产品的陆续投产,预计该市场仍将维持产能过剩的局面。

在此背景下,以新和成为代表的供给端议价能力较弱,公司需要寻找“破局”之策。

未来能否换个“活法”?

新和成在2023年半年报中指出,面对维生素类产品的市场变化,公司已采取措施积极应对,创新营销管理,提升产品销量,努力克服各种不利因素,推进新投产项目的正常销售,发挥板块联动的优势,实现了香精香料板块和新材料板块的营收增长

据其披露,新和成的新项目和新产品开发建设都在稳步推进。除了营养品板块蛋氨酸二期25万吨/年项目其中10万吨装置平稳运行,15万吨装置基本建设完成准备试车外,公司的香精香料板块,年产5000吨薄荷醇项目实现正常生产销售,新材料板块年产7000吨PPS三期项目也实现正常生产销售,己二腈项目中试顺利,项目报批有序推进。

新和成表示,未来公司的原料药将根据市场需求对产品结构进行升级,逐步发展成为解热镇痛类、营养类药品以及特色原料药中间体生产商。

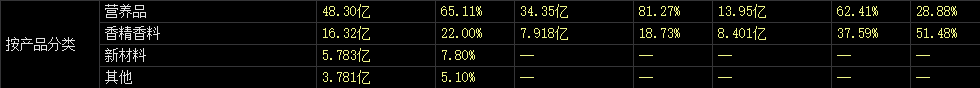

根据新和成2023年半年报披露,公司在营养品、香精香料、新材料等产品实现营收分别为48.30亿元、16.32亿元、5.78亿元,占营业收入的比重分别为65.11%、22%、7.8%。

览富财经网注意到,新和成的香精香料产品毛利率为51.48%,明显高于营养品的28.88%。此外,公司新材料业务实现的营收也有所增长,从2022年上半年的5.53亿元增长至2023年上半年的5.78亿元,营收占比也从6.73%上升至7.8%。

未来,新和成如果把这两块业务努力搞好,公司也许能换个“活法”。

不过需要注意的是,新和成在生产经营过程出现的环境保护问题仍然需要多加重视。根据官网介绍,山东新和成主要生产芳樟醇、柠檬醛、PA等香精香料系列产品。

由于异味污染,新和成位于山东潍坊的两家子公司曾在2018年、2019年被群众多次投诉至中央环保督察组和山东省环保督察组。

根据潍坊市滨海经济技术开发区官网披露的《2019年1月行政处罚信息一览表》显示,因厂界异味污染,新和成位于山东的两家子公司分别于2019年1月被责令改正违法行为,两家公司也因此分别被罚款3万元。

需要说明的是,良好的生态环境和充足的自然资源是企业发展的基础,良好的环境条件也是高质量发展的必要条件,环境污染和生态破坏有悖于促进经济增长的初衷,严重的环境污染也会反过来制约企业的发展

一家企业在做大做强的同时,也要对环境保护问题予以高度重视,唯其如此,公司才能获得经济效益和社会效益的协同发展,同时也更符合国家“双碳”目标。

评论