文|动脉网 牟磊

2023年1月4日,一笔大额募资很快吸引了整个投资界的关注——全球私募巨头黑石宣布完成40亿美元的募资。不过钱并不是此次交易的唯一重点,背后的LP——UC Investments更为引入注目,这是加州大学旗下的投资公司,同时也是美国最大的大学捐赠基金之一。

当然,不仅是海外高校,2023年国内高校基金也开始在LP领域疯狂“下注”。据FOFWEEKLY统计,2023年我国高校总计新成立7只基金,整体规模近50亿元,包括上海交大、复旦、浙大、武汉大学、中南大学等多所高校均有参与。

而进入2024年,这一热闹仍在延续。1月15日,东莞清水湾二期创业投资合伙企业(有限合伙)新增多名股东,其中就包括香港大学,新增之后,该基金注册资本已达7.275亿元。一周之后,出资50亿的天开九安海河海棠科创母基金也正式成立,天津大学北洋教育发展基金会是发起方之一,未来将兼顾投资子基金和直投。

透过现象看本质,在这批高校基金中,一些共同点引起了动脉网的注意:一是出资力度都空前大,出手便是十亿百亿级别;二是基本都瞄向了前沿领域,其中医疗健康是重中之重;三是在出资策略上,都特别强调了市场化运作和长期主义,并且目光都开始跳出本校,放眼全球。

不过在热闹之外,一个不容忽视的事实是:相比于海外,我国高校基金起步较晚,并且在过去很长一段时间内,也主要是站在幕后。但近一两年,随着行业变化,国内高校基金在资本市场上已经愈发活跃,并且有不少都选择了亲自下场,开始争着做LP。

那么,这种“从幕后到台前”的变化从何而来?大量高校基金下场做LP,又将为整个资本市场以及医疗行业带来哪些显著改变?在当前募资寒冬之下,解开这些疑问,对于医疗人来说已经尤为重要。

高校基金扎堆做LP,是凑热闹还是主动求变?

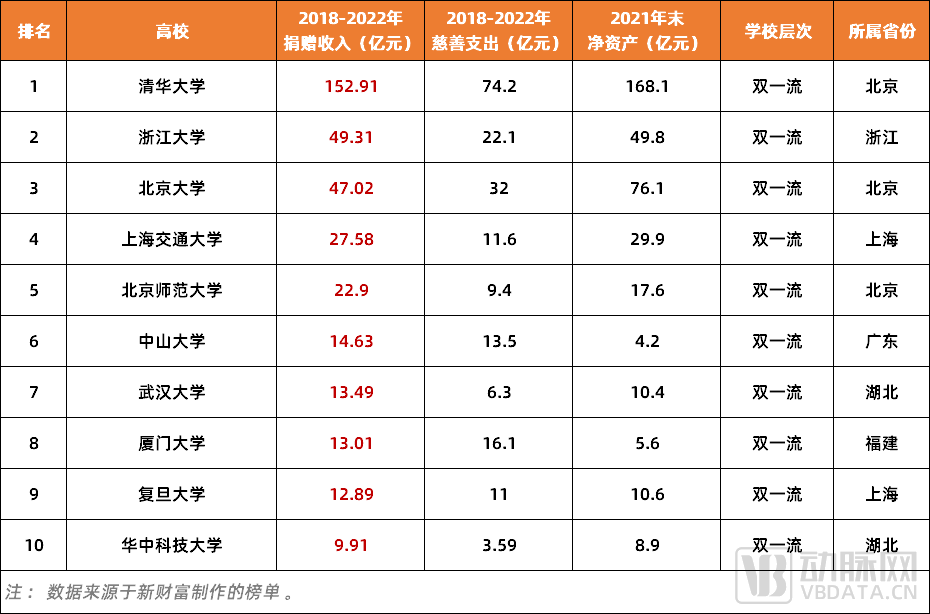

刚刚过去的2023年,其实是很多国内高校的校庆年,也因此发生了多起大额捐赠事件。

在这之中,比较重磅的是在2023年11月,正值武汉大学130周年校庆之际,小米集团创始人雷军向武汉大学捐赠13亿元,刷新了武大建校以来单笔最大捐赠额。无独有偶,同年9月,深圳大学也迎来了40周年校庆,通过两期捐赠,共获捐赠总额超10亿元;而到了年底,浙大校友、步步高集团创始人段永平又向浙江大学教育基金会进行捐赠,同样合计10亿元。

图1. 2018-2022年获得捐赠收入TOP10的国内高校(数据来源:新财富)

在过去,校友捐赠基金多用于学校基础建设以及人才培养等,在投资端其实并不抢眼,这是因为其规模普遍较小,并且大部分为限制性捐赠等原因,所以唯一的小部分投资也多是以短期投资、债权投资为主,很少涉及低流动性、高风险的长期投资和权益类投资。

不过这一趋势正在发生改变。近几年,高校基金开始越来越多地参与到股权投资行业中,并且参与形式多样,包括下场做VC,直接出资GP,发起设立母基金等。其中出资GP备受关注,这是因为高校基金做LP的故事在当下已经成为一股潮流,据基金会中心网数据记录,我国目前已有27%的高校成立了基金会,高校基金会数量为747家,其中有近200家是在最近一年半成立。

那么,原因是为何呢?

先从内看,主要是高校基金自身的“盈利需求”。以向黑石出资40亿美元的UC Investments为例,双方在收益分配上,约定了一个“瀑布式”结构,黑石将确保UC Investments在6年持有期内实现11.25%的最低年化净回报率,如果没达到,黑石将自己补足。

国内其实也是如此,虽然明面上并没有海外这么直接,但同样也有隐藏指标。同济校友基金创始人徐勇明就曾表示,国内高校基金大多追求稳定,专注财务回报。因此在基金三大使命上,徐勇明也将“盘活母校捐赠基金存量资产,实现财富长期的保值增值”放在了第一位。

然后再从外看,原因就相对多元了。首先以整个大环境来说,科技创新已经成为中国创投的核心主题,而在医疗领域,这一趋势更加明显,近几年,随着产业逐渐向纵深迈进,整个医疗行业对于原始创新技术及成果转化的关注愈发强烈。而高校作为创新源头,本身就拥有人才资源和科技研发的项目优势,因此在成果转化的大浪潮中,高校基金必然会扮演重要角色。

然后是从资本市场来看,随着一批美元基金的退出以及不少上市公司的减持,再加上整个资本行业遇冷,近几年募资已经愈发艰难。而在此背景下,高校基金与政府国资一样,出于战略层面的考虑,会在市场寒冬中率先站出来,成为一部分社会资本的主要出资方。

最后则是从产业生态链层面来看。高校本身就是一个巨大的资源池,这其中既有上市企业,同时也有头部资本,再加上高校本身的研发优势,可以很好地形成产学研联动,然后再通过高校基金,最终产生1+1大于2的协同效应。这在当前市场寒冬下尤为重要,不仅可以更精准地寻找标的并赋能项目,同时还可以减少尽调成本,以一种更经济有效的方式来兑现当前“投早投小投科技”的战略目标。

所以,回过头来看,当前高校基金其实都希望能够建立一个闭环,而在这个闭环中,先是资金通过校友捐赠流向高校系LP,然后LP再出资GP来支持校友创业,随即获得回报,产生现金流,最后再反哺新的校友项目。一套流程下来,高校基金不仅盘活了资产,扶持了更多校友创业项目,同时也很好地链接了各路校友,实现了科研专家、创业者与优秀社会资本更为顺畅的市场化合作。

不再坚持“保守主义”的胜利,开始更激进更市场化

清华大学教育基金会秘书长袁桅曾表示,“因为缺乏专业能力,以及其它各方面的原因,我国高校基金普遍保守,大多其实都更希望做一个合格的LP,不成为主导,同时也不干预GP决策,整体的特点就是参与率偏低。”

也就是说,大家都更追求于一种“稳稳的幸福”。但随着行业和资本市场的变化,高校基金当前也开始在做一些新的尝试。

比如在出资策略上,更强调“长钱使命”。2023年12月,由复旦大学联合地方政府、国企及市场化机构等共同发起设立复旦科创母基金正式成立,首期规模总计10亿元,其在秉承“投早、投小、投硬科技”理念的同时,也特别提出了要做潜力项目的“耐心资本”和“长期资本”。

事实上,这正是当下所需要的,一方面是基于行业属性,以医疗领域为例,在当前聚焦科技创新的大背景下,项目的成长本身就需要冒更大的风险,同时也需要更长的时间周期;另一方面则是在于市场环境,整体遇冷,因此也更需要有耐心的LP。对此,某专业人士谈道,“市场缺钱,但更缺长钱,在资本寒冬之下,有足够耐心和远见,不过于关注短期回报的市场化LP已缺位多年。”

而高校基金的第二大改变则在于开始更聚焦,同时也更精细化。以某家高校基金为例,其明确表示,2024年除了会持续关注头部GP之外,也会重点关注一些小而美或者团队虽新但有自己特色投资理念的GP,比如会垂直于一些特定细分领域,包括人工智能、脑科学、合成生物学、医疗机器人、创新药等专项基金。

而之所以会如此,主要是因为这些细分领域硬科技属性普遍较强,再加上都还处于早期,因此更需要一批专业人士加持。以今年热搜不断的人工智能为例,某专注于该领域的基金负责人谈道,“当前人工智能已经到了一个新的产业阶段,而要继续往前走,就需要投资人能够对行业本身有更深的理解能力,并能从中找到更多确定性。”

最后要提到的一大改变则是高校基金开始注重产业生态圈的建设。以上海交大未来产业母基金为例,作为交大系LP中的核心力量,其诞生于2021年,首期规模高达10亿元。2023年7月,上海交大未来产业母基金正式出资交大未来小苗基金,首期规模1亿元,据悉,该基金将结合复旦优势学科,并优先支持复旦科技成果转化项目和校友创新创业项目。

在此链接下,该高校基金拥有诸多优势,比如在项目源方面,交大雄厚的科技领域核心技术积累以及庞大的校友群体,能够为基金提供充沛的优质项目来源。而在之后的评估与筛选环节,交大各领域院士、专家、教授以及校友企业负责人和资深投资人,都能够对基金投资项目的技术领先性、技术风险进行充分甄别,同时也能够为技术提供研发支持。对此,其负责人谈道,“经过上述一套流程后,最终会留下三到五家企业,淘汰率高达95%以上。”

不过,这只是高校基金与生态圈链接的其中一环。事实上,在“卡脖子”技术的创新与突破,以及企业创始人和专业投资人培养方面,高校基金也在探索更多的可能性,正在推动不同维度的合作。

高校基金如何挑GP,选专业的还是选熟悉的?

当前,不少高校基金已经成为了PE/VC行业的忠实LP。

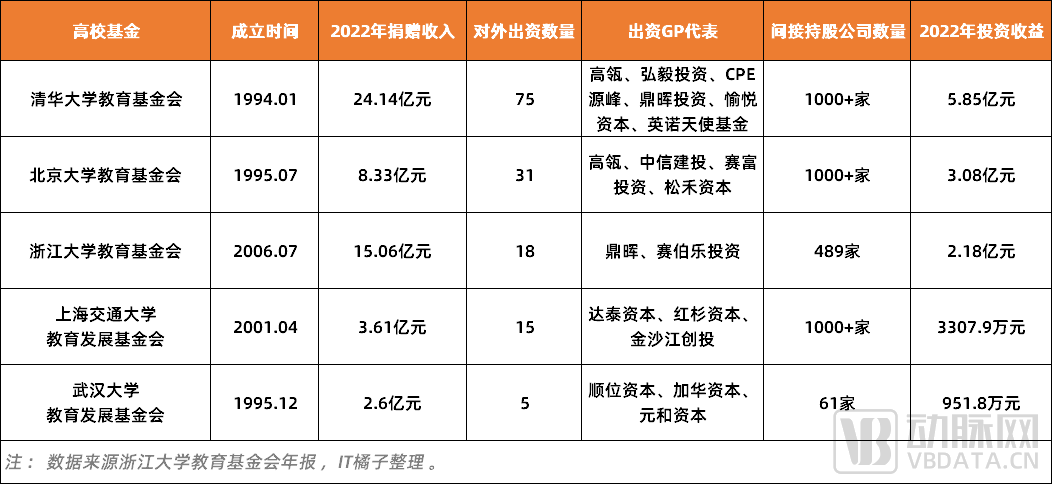

图2. 中国顶尖大学对外出资情况整理(数据来源:IT橘子)

以清华大学基金会为例,这是我国成立最早的高校基金会,目前已作为LP出资超过50次,投资几乎覆盖了大半个VC/PE圈,包括高瓴、鼎晖、英诺天使基金、弘毅投资、CPE源峰等。北京大学教育基金会也是其中的典型代表,目前已对外出资31起,先后对中信建投、赛富投资、松禾资本等机构进行出资。

而从这些实际案例中,大致也能看到当前高校基金挑选GP的逻辑,即要么选“自己人”,要么就选市场之中最好的,一般是头部管理人。

比如清华大学教育基金会,在其众多GP中,银杏华清投资基金、英诺天使基金等都是清华系基金,而高瓴、鼎晖等则是非清华系的头部机构。对此,清华大学教育基金相关人士谈道,“我们选GP主要有两类,一类是选择知根知底的校友机构,还有一类是行业龙头,基本上track都比较清晰,在行业里有比较明确的投资理念和投资策略。”

而基于这种策略,也让不少高校基金已经在医疗领域兑现了一些成绩。以清华教育基金为例,目前在医疗领域共收获近10个IPO,包括第四范式、艾美生物、圣诺医药等明星项目。北大教育基金会同样如此,据公开资料显示,其通过被投基金收获了宜明昂科、盟科医药等多个IPO项目。而复旦教育发展基金和上海交大教育基金会则分别在生物医药和医疗器械两大方向孵化了多个IPO以及独角兽项目。

但放眼当下,随着行业遇冷,以及高校基金相对同质化的出资策略,竞争也随之而来。据业内人士透露,随着越来越多的高校基金开始广泛扎根于创投圈中,一些以上市企业和头部资本加持的优质GP当前正处于多方争抢的态势。

这意味着,抛开情感因素,高校基金在现阶段还应该拿出更多的“硬实力”,即在具备专业能力的同时,也要按照市场化来运作。

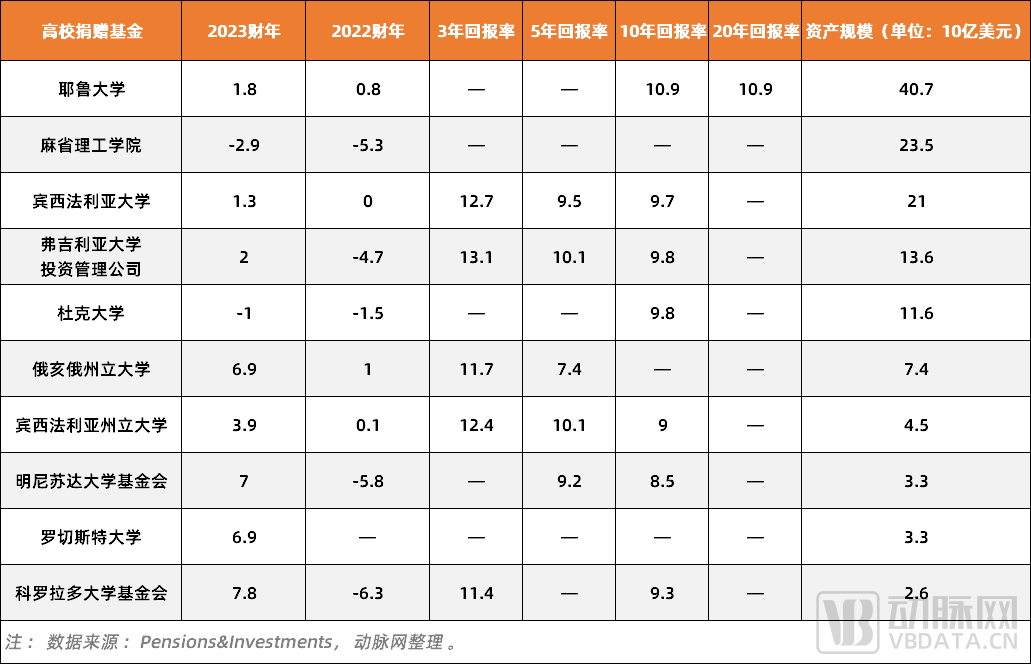

以具体案例为参考。成立于1718年的耶鲁大学捐赠基金是美国大学中表现最佳的校管基金之一,到2023年6月,耶鲁大学捐赠基金规模已经增长到约407亿美元,而谈及其做LP,最知名的案例莫过于高瓴资本。2005年,时任耶鲁大学首席投资官大卫·斯文森从耶鲁投资基金拨出2000万美元投给张磊,后者带着这第一桶金回到中国创办了高瓴,到2020年,高瓴管理资产已超过600亿美元,15年间快速增长近3000倍。

而耶鲁之所以会在早期出资高瓴,主要有三方面的原因:一是人,其始终致力于成为全球最佳投资者的首选合作伙伴;二是关注长期,聚焦获得更高投资回报的机会;三是独立思考,习惯以不同的方式思考问题,或者“开辟新天地”,以生物医药领域为例,高瓴从2015年开始抢先布局,到2020年,高瓴在二级市场上持有的91只中概股中,一半以上都是医药医疗股。

图3. 美国高等院校捐赠基金投资回报及资产规模(数据来源:Pensions&Investments)

不过,由于全球市场持续低迷,以耶鲁为代表的一批海外高校基金当前正在走下神坛,收益已经大不如前。但在另一边,中国的大学基金却在逆势高速发展,这些手握百亿校友捐赠的基金会们,已经成为了投资机构们募资的一团活水。这对于正处于转型升级的整个医疗行业来说,无疑隐藏了巨大的机会。

参考资料:

1.《中国高校LP正在崛起》——母基金研究中心;

2.《靠校友捐赠撑起千亿规模,高校基金已成VC/PE背后的超级LP》——融资中国;

3.《国内高校加速做LP,何时出现中国的“耶鲁捐赠基金”?》——FOFWEEKLY;

4.《出资百家GP,持股千家公司,看清北交浙等高校基金会如何布局创投圈》——IT橘子。

评论