界面新闻记者 |

界面新闻编辑 | 陈小同

从2023年开始的汽车业价格战还在持续,今年开年以来有不少于9家汽车公司宣布不同程度的降价措施。但咨询公司麦肯锡最新报告指出,价格竞赛对刺激消费的作用相当有限。

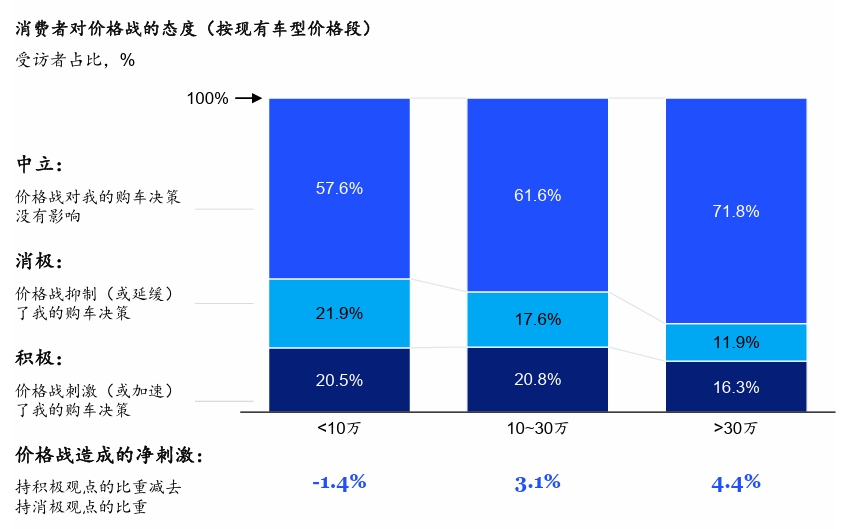

3月12日,麦肯锡发布2024年中国汽车消费者洞察报告指出,超过8成的消费者表示价格战对自身购车决策未起到积极作用,尤其10万元以下的车型价格战甚至会带来得不偿失的效果。这部分购车人群多数认为价格战抑制了购车决策。

尽管价格战没有对消费者起到正面作用,但多数汽车公司依然积极投入此中。麦肯锡全球董事合伙人、中国区汽车咨询业务负责人管鸣宇接受界面新闻等媒体采访指出,中国车市正在经历结构化转型阶段,中国品牌市场份额三年间猛增20%。在此期间,价格调整是每位市场参与者为获取市场份额所利用的重要手段。

价格战也并未影响到中国消费者消费升级的需求,持再购车“降级”观点的受访者显著减少。其中,15万元以下价格段消费者再购车型升级的比例超过一半。

麦肯锡认为,一方面消费者在疫情后的购车热情和信心得到了相对恢复,另外中国车市不断推出极具竞争力的新款智能电动车型,对消费者的吸引力逐步扩大,使其注意力不断向高价位车型转移。

今年1月,瑞银中国汽车行业研究主管巩旻同样接受界面新闻采访指出,整体来看,中国消费者购买的车型正变得更贵、更大也更加智能。尤其中国自主品牌正在向高端化发展,平均售价稳步提升。

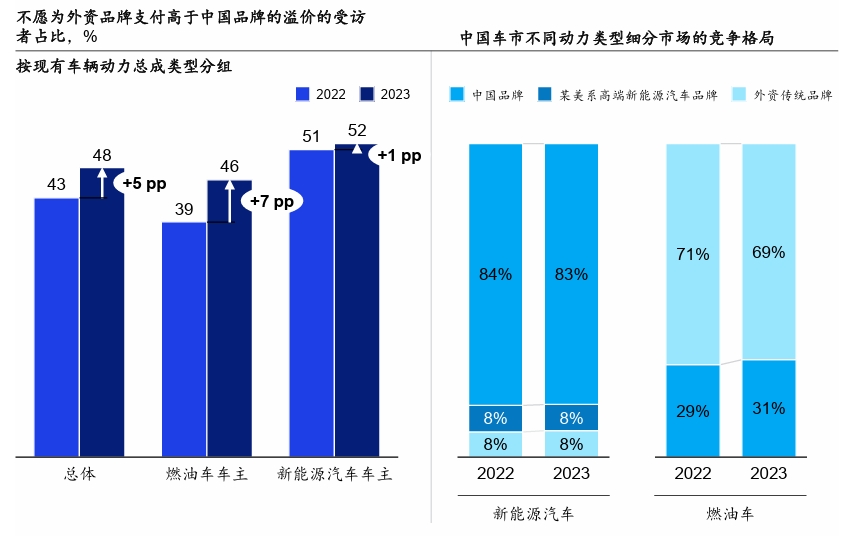

智能电动汽车时代的到来正在深入影响消费者对中国汽车品牌的观感。麦肯锡报告指出,中国高端新能源汽车品牌通过智能化等技术优势成功赢得了消费者青睐,传统外资高端品牌车主正以近乎“单向流动”的形式被转化为中国高端新能源汽车品牌的消费者。

更先进的自动驾驶功能和智能座舱体验,是消费者选择中国高端新能源汽车品牌的前两大原因。而选择外资传统品牌的核心原因则在于品牌效应,消费者认为外资高端品牌质量更可靠,且折扣后的价格非常吸引人,并担心新势力存在倒闭风险。

与此同时,外资品牌在中国市场的品牌溢价能力正在逐渐消失。麦肯锡数据显示,48%的受访者表示不愿意为外资品牌支付溢价,高于去年调研的43%。即便是愿意支付溢价的消费者,也仅有3%的相关受访者能够接受高于中国高端品牌售价20%的溢价。

麦肯锡认为,如果外资传统高端品牌能够克服技术劣势,推出技术领先车型,约三分之二的中国高端新能源汽车车主会考虑转购。麦肯锡全球董事合伙人彭波表示,中国高端新能源汽车品牌尚未建立足够的品牌忠诚度,需要持续做好消费者运营、保持车型和技术研发领先。

根据乘联会数据显示,2023年中国新能源汽车渗透率已经超过了35%。这离不开消费者对新能源汽车在使用成本、智能化等方面的实用性能优势高度认可。中国新能源汽车市场已经从补贴政策驱动转向市场驱动。

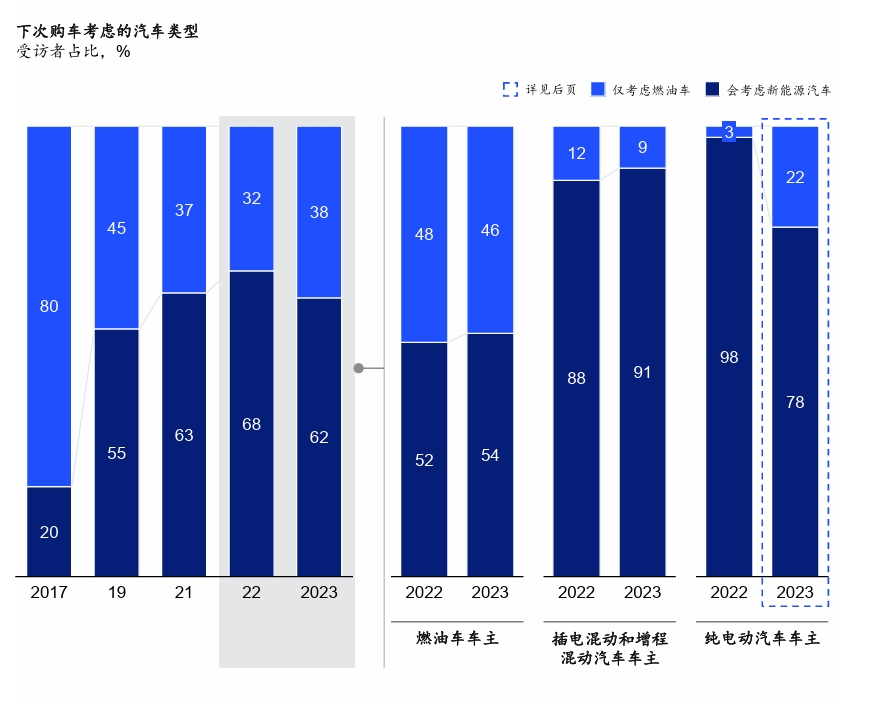

不过,麦肯锡报告发现,中国消费者对新能源汽车接受度首次出现下滑,即下辆车考虑购买新能源汽车的受访者比例,下滑了了6个百分点。其中,有22%的纯电动汽车车主表示下一辆车将不再考虑新能源汽车,而该比例在之前的调研仅为3%。

麦肯锡全球董事合伙人方寅亮分析认为,消费者“后悔率”的飙升关键在于三四线城市充电设施建设不足,导致消费者在补能体验上的不满。

“一方面这说明中国新能源汽车发展已经从一二线城市推进至三四线城市腹地,但另一方面三四线城市布充电桩的速度远未跟上新能源车增速,这需要配套的生态建设需要进一步发展。”

另外,麦肯锡发现,消费者对各类自动驾驶功能的兴趣提升,但支付意愿却出现了下降,一线城市消费者尤为明显。部分汽车公司将高级自动驾驶方案作为标配或一次性选装包提供给购车者,对消费者的付费倾向产生了潜移默化的市场“教育”。

评论