文 | 独角金融 姚悦

编辑 | 付影

达华智能(002512.SZ)参股的持牌支付机构——卡友支付服务有限公司(下称:卡友支付)遭15亿元索赔诉讼事件,再现“反转”。

继2023年10月被华夏银行(600015.SH)厦门分行起诉,今年2月18日被撤诉后,近日,卡友支付再次被华夏银行厦门分行提起诉讼,索赔金额还是15亿元,增加了一位被告。目前,该案处于一审阶段,尚未开庭审理。

卡友支付放下的心又悬了起来,但达华智能似乎早已“死心”。早在2023年12月,出于对“卡友支付市场变现价值远不及上述诉讼涉及金额”的判断,达华智能不惜2023年归母净利润减少3.1亿元,宣布将卡友支付股权投资账面彻底“清零”。

遥想当年,看中A股稀缺的支付牌照,达华智能将卡友支付作为“公司发展互联网金融的中心”,在拿下卡友支付30%股权后,就紧锣密鼓推进全资控股。但不到2年时间,卡友支付却又被“摆上货架”,而后还滋生出“倒贴转让未果”等事端。

卡友支付的牌照为何突然就“不香了”?与此同时,卡友支付所属的收单行业又经历了什么?

1、遭15亿元巨额索赔

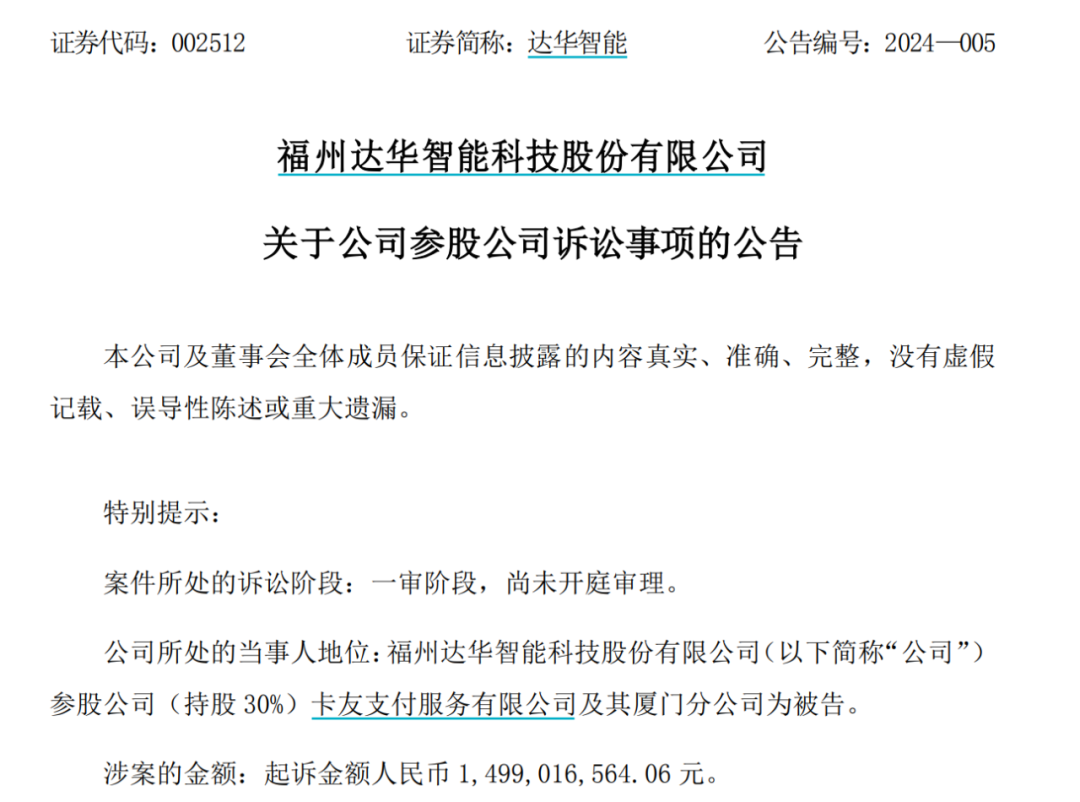

达华智能公告称,此次诉讼金额和之前一样为14.99亿元,此前,被告方包括卡友支付、卡友支付厦门分公司(下称:卡友厦门),以及卡友支付股东兼法定代表人上官步燕,此次增加了上官步燕配偶王红雨。

华夏银行厦门银行认为,王红雨作为上官步燕的配偶,因上述债务发生于两人婚姻关系的存续期间,属于夫妻共同债务,王红雨应当对上述债务承担连带清偿责任。

据天眼查显示,上官步燕持有卡友支付9.05%的股权,为第5大股东,公司受益所有人,担任公司董事兼总经理;王红雨持有卡友支付9.12%的股权,为第4大股东,还担任公司监事。

而上官步燕与王红雨合计持股18.17%,超过了公司现第3大股东广州银联网络支付有限公司持有的12.5%股份。

图源:达华智能公告

华夏银行厦门分行在起诉理由中提及,上官步燕作为卡友公司的股东兼法定代表人以及卡友厦门公司的负责人,其滥用卡友公司法人独立地位和其股东有限责任,以虚构交易等方式套取原告代付资金逃避债务,严重损害华夏银行厦门分行作为卡友公司的债权人的合法利益,要求其对卡友公司及卡友厦门上述债务承担连带责任。

诉讼缘由还要从2016年说起。2016年8月,华夏银行厦门分行与卡友厦门签署协议,约定华夏银行厦门分行为卡友厦门特约商户提供T+0结算业务。该业务的模式为,华夏银行厦门分行为卡友厦门提供T+0垫款资金,卡友厦门于T+0的下一个工作日(即T+1)向华夏银行厦门分行划付等额T+0交易的资金及手续费。

简单理解,就是华夏银行厦门分行需要先为卡友支付垫资,卡友支付再向华夏厦门银行支付相应钱款。

2018年9月13日,华夏银行厦门分行随即停止了前述的T+0代付业务。2018年9月12日发生的交易资金14.99亿元,而卡友厦门未能按时返还华夏银行厦门分行于9月12日代付的14.99亿元,华夏银行厦门分行因此提起诉讼。

2、已被达华智能“放弃”

当前,达华智能是卡友支付第一大股东,持股30%。不过,在华夏银行厦门银行首次对卡友支付提起诉讼之后,达华智能对卡友支付已经决定“放弃”。

2023年12月,达华智能发布公告称,“卡友支付此次涉诉事项,诉讼涉及的金额远超卡友支付的市场变现价值。”拟将公司持有的卡友支付的股权相关投资列支为其他非流动金融资产部分,账面价值减至0元,列支为其他非流动资产部分剩余账面价值全额计提资产减值准备。

达华智能此番处理将影响公允价值变动收益约-1.1亿元,计提减值约2亿元,合计影响2023年归母净利润约-3.1亿元。因为卡友支付的股权涉诉事宜,达华智能在1月31日发布业绩预告称,预计2023年归属于上市公司股东的净利润为亏损2.2亿元至3.2亿元,未能实现扭亏为盈。

中国企业资本联盟副理事长柏文喜表示,达华智能此次的决定反映了公司对卡友支付股权价值的高度谨慎态度,显示出公司对这部分投资的悲观预期和对未来潜在风险的防范。

8年前,卡友支付还是达华智能的“小甜甜”。

达华智能的主业本是生产销售非接触IC卡等相关产品,而在所谓“外延式扩张”战略的支撑下,达华智能近年来开启“疯狂收购模式”。

2015年,达华智能以约1亿元的价格通过竞标的方式拿下了卡友支付30%股权,将卡友支付作为“公司发展互联网金融的中心”。当时卡友支付为超过20多家银联分公司及100多家商业银行提供支付服务,拥有A股稀缺的全国性线下支付收单牌照、第三方支付牌照及保理资管牌照。

随后,达华智能继续推进收购卡友支付100%股权,但没有成功。2017年,达华智能就又因转型开始“去金融化”,卡友支付也就要找“下家”。

2017年前,支付牌照还是市场的稀缺资源,“下家”找得也快。2018年,达华智能与南京铭朋的实体签订资产转让协议,将其持有的卡友支付100%股权转让给后者,股权作价7.38亿元。签订协议后,达华智能收到南京铭朋支付的股权转让款共计3.46亿元。

值得注意的是,达华智能持有卡友支付70%股权虽签署转让协议,但监管还没审批。所以,达华智能要向南京铭朋出售的卡友支付100%股权,内含70%期权。

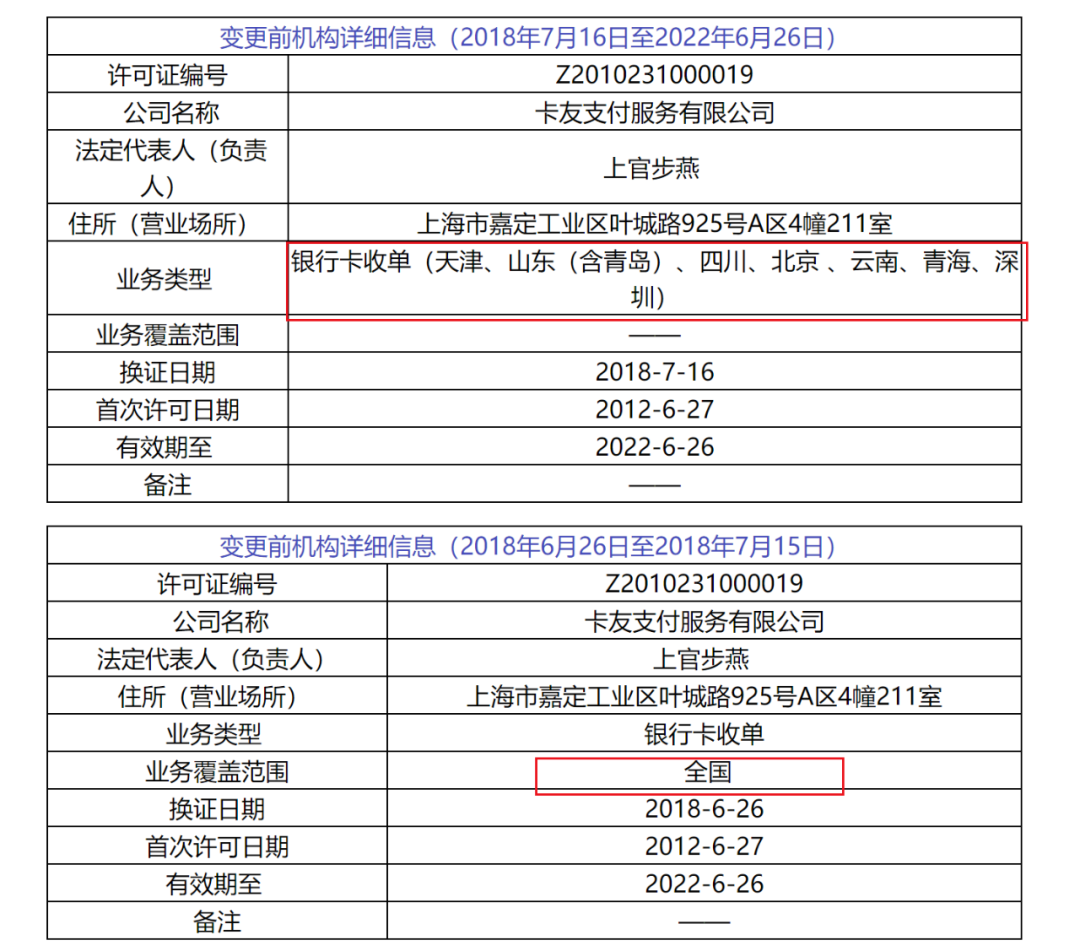

同时,2018年,还发生了一件致使转让出现重大变数的事情。当年,卡友支付因为重大违规问题被央行处罚并责令退出贵州、海南、甘肃等25个省/自治区/直辖市的银行卡收单市场,合计处罚金额2582.5万元。卡友支付就此从一家全国银行卡收单机构,变为地方性收单机构,支付牌照的价值大打折扣。

图源:央行官网

处罚下达时,对南京铭朋转让还没有完成。于是,南京铭朋见此情形,立马提起仲裁,请求解除购买卡友支付的协议,并要求达华智能返还其已支付的股权转让款,同时支付违约金。

签约时,达华智能已经交出卡友支付经营权,双方一度还在为谁为卡友支付被罚事情负责。不过,最后以和解收场。但达华智能需要向对方支付包括原预付的股权转让款、资金利息及违约金等款项,共计3.88亿元的和解款。

达华智能2023半年报显示,2022年6月,公司已向南京铭朋退还收到的股权转让款3亿元,尚有 0.88亿元未支付完毕。卡友支付现由南京铭朋继续经营管理,而关于卡友支付股权转让事项双方正在沟通中。

也就是说,达华智能出售卡友支付未果,不仅提前交出经营权,还“倒贴”了利息和违约金。

3、收单行业浮沉

卡友支付成立于2003年,前身为中国银联控股子公司,2009年进行了股份改制。可以说,卡友支付是伴随着收单行业的爆发而兴,又在行业趋向规范有序发展中而衰。

卡友支付主要从事银行卡收单业务,收单业务是指消费者通过POS刷卡以及扫码支付等方式付款后,专业机构向线下商户提供的非现金支付收款及结算服务。

早期收单市场为银行所垄断,收单机构仅通过POS业务拓展市场。2010年,支付宝首推支付二维码,移动支付在消费端“迅猛”普及,线下商户对于收单业务的需求随之“暴增”,银行供给“告急”。

紧接着,央行就颁布《非金融机构支付服务管理办法》放开收单市场,认同非金融机构进驻支付领域,并对第三方收单机构实施牌照化管理。据《证券日报》报道,在2011年—2015年,央行共发放271张第三方支付牌照。

2012年6月,卡友支付从央行手中拿到第三方支付牌照,进而在全国范围内开展银行卡收单业务。

一个行业的爆发式增长,往往会伴随着乱象丛生。收单行业也滋生了一系列违法违规现象,如套现、二清机等。这也随即引来监管重视。

监管先是对行业“收口”和“清退”。2016年支付牌照发放开始按下“暂停键”,一边是牌照的收紧,另一边则是支付牌照被注销名单的不断增加。这也一度造成牌照更加稀缺,价格飙升。

很快,2017年,监管开始对收单支付机构下重拳,卡友支付在此期间收到了监管罚单。

该罚单显示,2017年10月至2018年1月,央行对卡友支付进行的支付结算业务执法检查中发现,该公司存在违反收单交易信息管理规定、违反收单外包业务管理规定、违反备付金管理规定、违反变更事项管理规定、违规留存银行卡敏感信息、未落实商户现场检查制度、违反收单结算账户设置管理规定等违规问题。

检查还发现,卡友公司存在未按规定完整保存交易记录、严重违反商户实名制管理规定等违规行为,且存在消极配合人民银行检查监督的情况。

不仅如此,为引导行业长期健康发展,自2017年起央行通过“直连切断、备付金上缴”等手段持续收严管制,明确了第三方支付机构在交易过程中产生的客户备付金,今后将统一交存至指定账户,由央行监管,支付机构不得挪用、占用客户备付金。

柏文喜解读,此前,支付机构可以利用客户备付金产生利息,但新规的实施使得这部分利息收入不再归属于支付机构,从而减少了支付机构的利润来源。

艾瑞咨询《2021年中国线下收单行业研究报告》认为,从产业链分润模式来看,线下收单业务可获得的利润微薄,断直连及备付金全额上缴等措施进一步挤压盈利空间。

对于卡友来说,重罚之下业务急剧收缩,加之备付金上缴,影响不小。据达华智能财报显示,2016年卡友支付为达华智能贡献净利润31.75亿元。2017年,卡友支付影响达华智能净利润就变成了-1413.78万元。

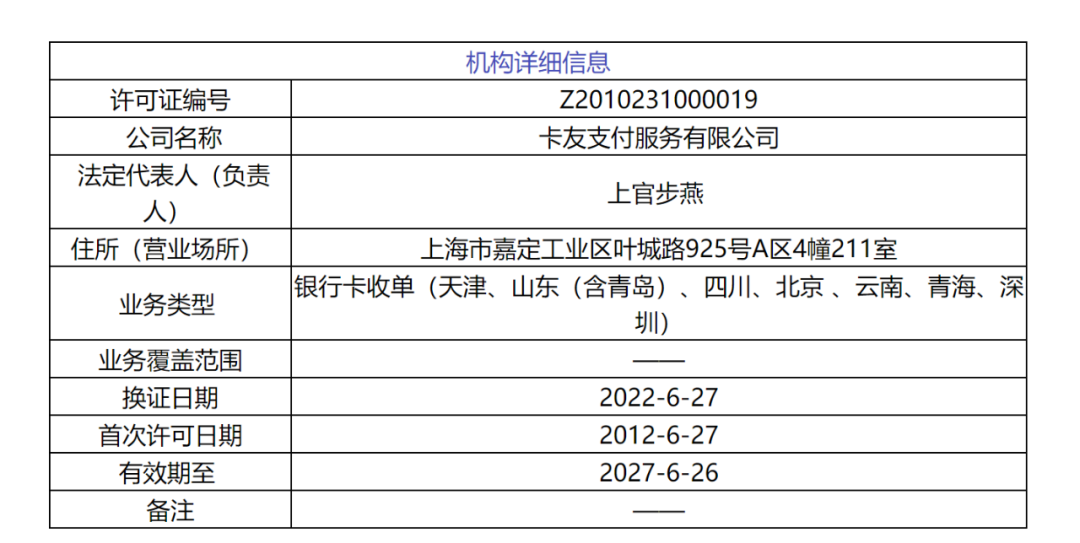

央行官网查询显示,卡友支付已于 2022年6月完成支付牌照的续展工作,有效期至2027年6月26日,业务覆盖范围为天津、山东(含青岛)、四川、北京、云南、青海、深圳。但相比此前,其业务覆盖范围减少了贵州、海南、甘肃等25个省/自治区/直辖市。

图源:央行官网

“总的来说,2017年这一政策有效地防止了支付机构对客户备付金的挪用或非法占用,提高了资金的安全性。对支付行业产生了深远的影响,不仅改变了支付机构的运营模式,还促进了整个行业的规范化和健康发展。”柏文喜强调。

行业严监管趋势不减,中小支付机构最具生存压力。而对于一些行业头部企业来说,尚有宽阔的回旋之地。以第三方收单机构龙头拉卡拉(300773.SZ)为例,2023年上半年,归母净利润5.11亿元,同比增长54.69%。拉卡拉在财报中提到,主要源于数字支付业务毛利率回升带动了公司整体毛利率提升。

当前,拉卡拉不仅有规模优势分摊成本,另外也在通过技术创新吸引客户增加竞争优势,并加速向支付综合服务商转型。而无论是规模还是投入,对于当前的卡友支付来说,都有些力所不及。

2023年,央行在加强支付受理终端及相关业务管理工作会,再提规范支付行业发展,强调要坚持问题导向,从落实监管要求和防范风险的角度出发,推动收单业务归本位、清风险、稳发展。

博通咨询金融业资深研究员王蓬博曾对《北京商报》分析,人民银行在上述会议传递了三个信号,其一是监管机构将继续加强对收单行业的管理;其二在于人民银行明确市场上仍有不合规机构需要整改,这也为展业机构敲响了“警钟”;其三在于引导收单机构回归本位,支付机构要做到服务真实商户,让市场环境持续出清。

你了解“收单”业务吗,你经常使用什么支付方式?欢迎留言评论。

评论