文|天下财道 孙曼

近日,华泰人寿高管变更,因为浓重的友邦烙印格外引人关注。

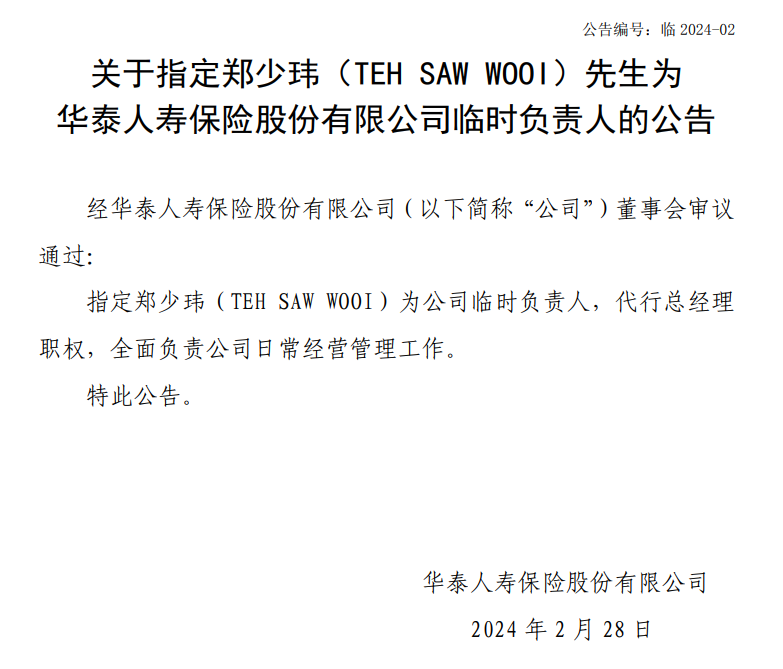

华泰人寿官网日前公告称,友邦人寿江苏分公司原总经理郑少玮出任华泰人寿临时负责人,代行总经理职权。

事实上,该职位自2022年7月刘占国辞职后就一直处于空缺状态,期间虽有各种关于新任总经理的传言流出,但官方始终没有明确表态。

在此之前,同样来自友邦人寿的另外两位高管——姚乃伟和王文旭,已在2023年底加盟了华泰人寿。

姚乃伟曾任友邦人寿四川分公司总经理,王文旭曾是友邦人寿北京分公司副总经理。

那么,华泰人寿到底是一家怎样的保险公司?新领导班子又将面临哪些挑战?

友邦烙印

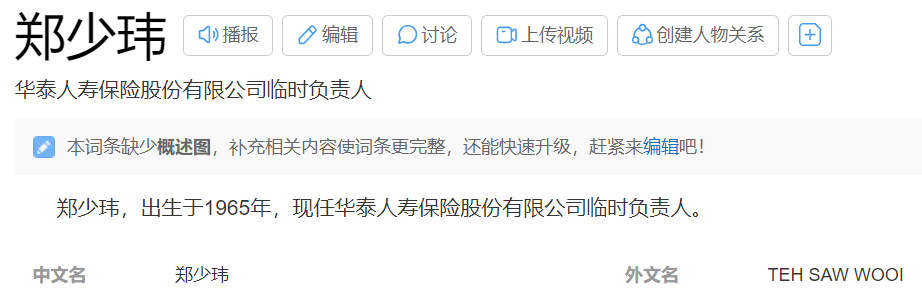

公开资料显示,郑少玮于1991年投身保险业,曾服务于马来西亚友邦保险和马来西亚保诚保险。从2004年起,郑少玮先后担任信诚人寿(现中信保诚人寿)广州分公司、湖北分公司、上海分公司高管。

(来源:百度百科)

郑少玮出任信诚人寿湖北分公司总经理时期,由于表现出色,友邦保险向他抛出橄榄枝,郑少玮于2011年重回老东家,先后担任友邦保险北京分公司总经理、友邦人寿江苏分公司总经理。

在执掌友邦北京分公司期间,郑少玮更加注重营销队伍建设,截至2020年上半年,其营销员团队本科及以上学历占比超过73%,远高于市场平均水平。业绩方面,郑少玮将这家分公司的保费从2013年的16亿元,持续提升至2022年的134亿元。

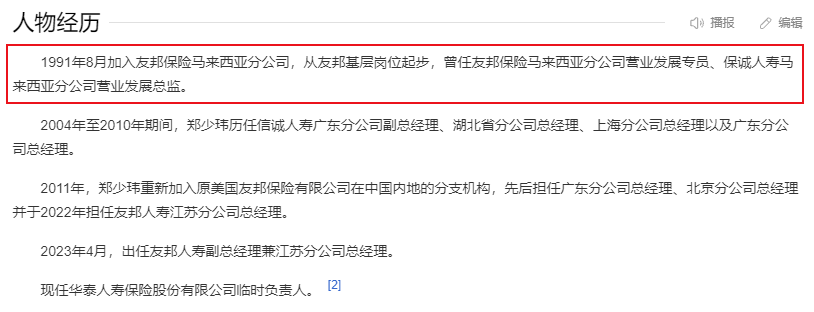

2020年郑少玮摘得“中国寿险年度经理人”白金奖项。但同时,其执掌的友邦北分也受到来自监管方的行政处罚,理由是产品培训课件违规。

(来源:公司公告)

郑少玮在保险行业耕耘了30年,前后两次入职友邦保险,从基层岗位一直做到分公司负责人。他不但是个资深保险人,而且身上有着鲜明的“友邦”烙印。

1992年,友邦人寿率先将个人代理人制度引入国内保险业。

经过30年发展,友邦当下采用的“通过提高代理人质量、增加代理人人均产能、增加高价值保单占比实现代理人转型”做法被业内总结为“友邦模式”。

华泰人寿如今一口气招募友邦保险三名高管,其意图不言自明。

那么,华泰人寿又是一家怎样的保险公司呢?

难题待解

华泰人寿全称是华泰人寿保险股份有限公司,成立于2005年,现有注册资本43亿元,主营业务包括人寿保险、健康保险、意外伤害保险等各类人身保险业务。

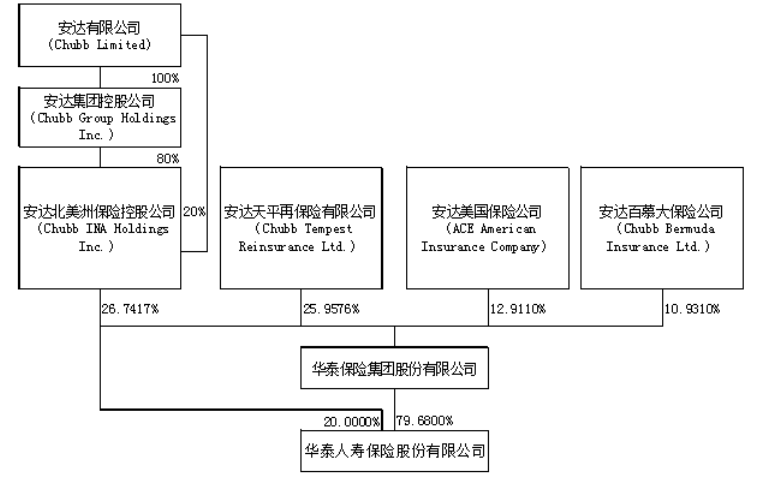

2020年8月,华泰人寿发布公告称,安达北美洲保险正式成为公司股东。目前,安达北美洲保险和“安达系”旗下另外3家公司还通过控股华泰保险集团间接持有华泰人寿近80%的股权。

(来源:公司公告)

被“安达系”实控之后,华泰人寿成为不折不扣的外资险企。

但是,华泰人寿近年来的经营业绩显然不太理想。

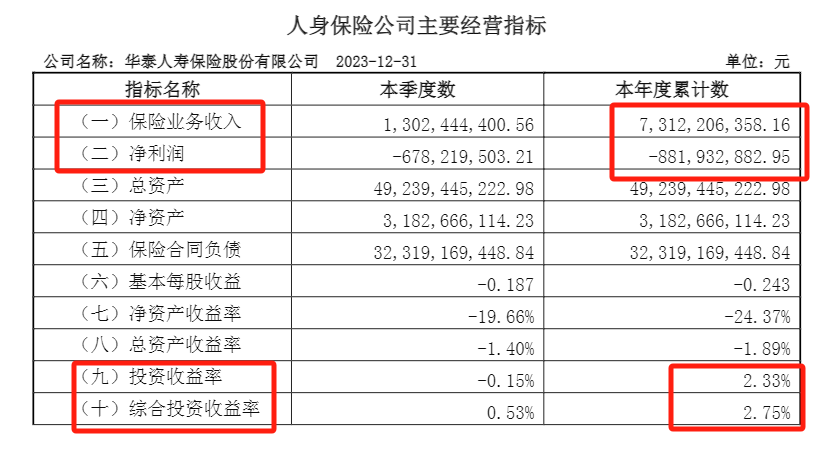

根据华泰人寿近期披露的2023年四季度偿付能力报告,2023年还在延续此前增收不增利的趋势,虽然全年保费收入达73亿元,同比增长约3%,但是亏损大幅扩大至近9亿元,创下历年亏损最大纪录。

(来源:公司公告)

华泰人寿亏损扩大的原因主要可以归结为两个方面。

2023年权益市场的震荡,在很大程度上拖累了人身险行业的整体利润,2023年华泰人寿投资收益率为2.3%,远低于三年平均水平4.8%。

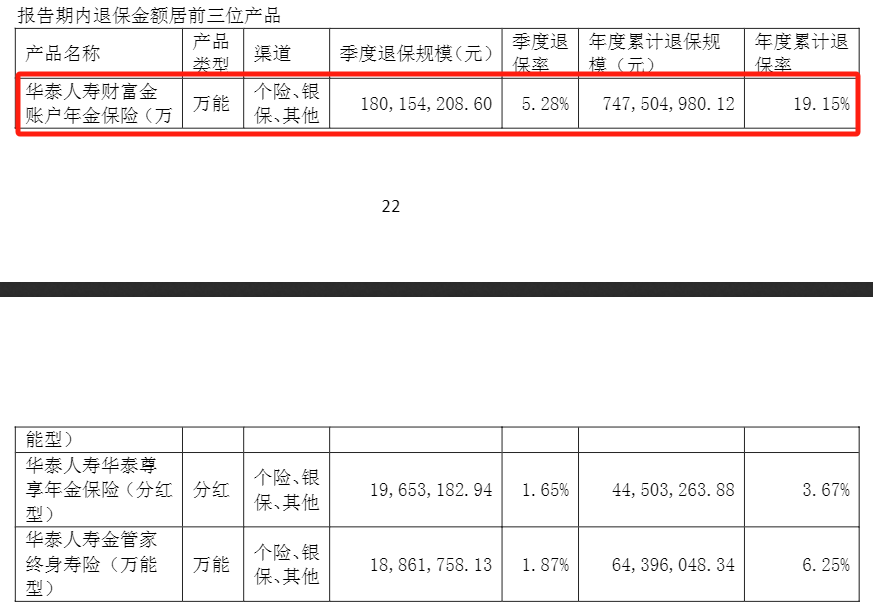

除此之外,持续上行的退保规模,也是华泰人寿业绩大跌的重要原因。

2023年华泰人寿位居前三产品的总计退保金额约8.6亿元,相比2022年的5亿元,同比增长70%,退保总额几乎与2023年的亏损值相当,其中,“华泰人寿财富金账户年金保险(万能型)”产品在去年累计退保金竟达到7.5亿元。

(来源:公司公告)

数据显示,2022年华泰人寿亏损2亿多元,连年的持续亏损,也影响到华泰人寿的偿付能力。2019年末,华泰人寿的核心、综合偿付能力充足率均为162.6%。到了2022年,其核心偿付能力充足率降至127%,综合偿付能力充足率为156%。

2023年第三季度末,华泰人寿的核心偿付能力充足率和综合偿付能力充足率分别为136%、170%。

虽然相比2022年年末均有所提升,但据国家金融监督管理总局披露,2023年第三季度末,人身险公司核心偿付能力充足率平均为108.6%,综合偿付能力充足率平均为184.1%,华泰人寿综合偿付能力充足率仍低于行业平均水平。

亟待转型

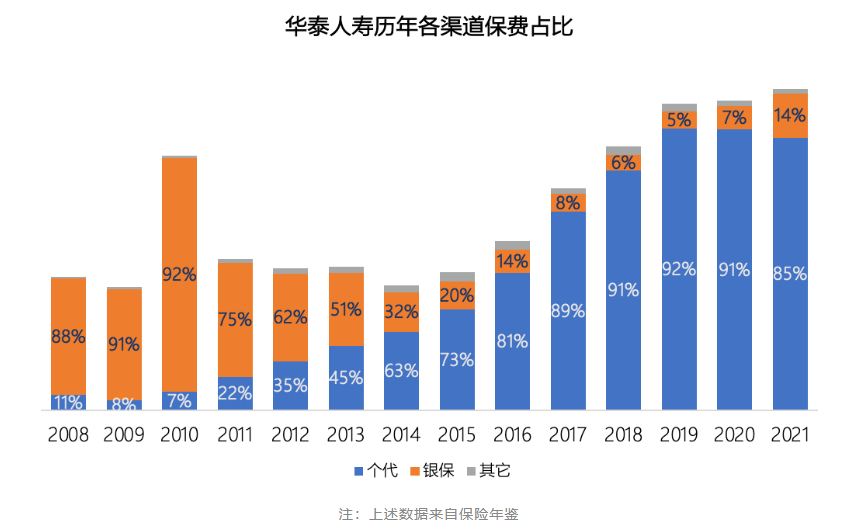

华泰人寿凭借早期在银保渠道的布局成功站稳脚跟,在2010年收获近47亿元的保费,银保渠道贡献了92%的份额。

同年华泰人寿调整战略,个险渠道开始全面铺开,经过几年调整,在2014年,其个险渠道保费占比首次超过银保渠道,至此个险渠道业务成为业务重心。

(来源:公司公告)

然而随着保险行业从高速度发展阶段步入高质量发展阶段,传统的个险业务模式日渐衰落。

就华泰人寿自身而言,其个险新单标保从2019年近12亿的水平,在2020年腰斩到6.5亿,且个险总保费也受到影响出现了负增长,个险人力也从1.6万人下滑到1.2万人。

对于寿险公司来说,保持一定规模的人力资源是做好个险业务的必要条件,也是度过行业调整期的重要筹码。如果规模基础维持不住,一旦发生核心团队出走、高产能人员跳槽等事件,都将对整个个险业务产生巨大震荡,越小的人力盘子,容错空间越小。

此外,转型优化的迫切性,也表现在公司管理上。

公告信息显示,2023年华泰人寿领取了多张罚单,处罚原因包括:唆使、诱导保险代理人进行违背诚信义务的活动及编制虚假业务资料,给予投保人保险合同约定以外利益,存在未严格审核代理人学历信息导致执业登记信息不真实的行为等。

(来源:公司公告)

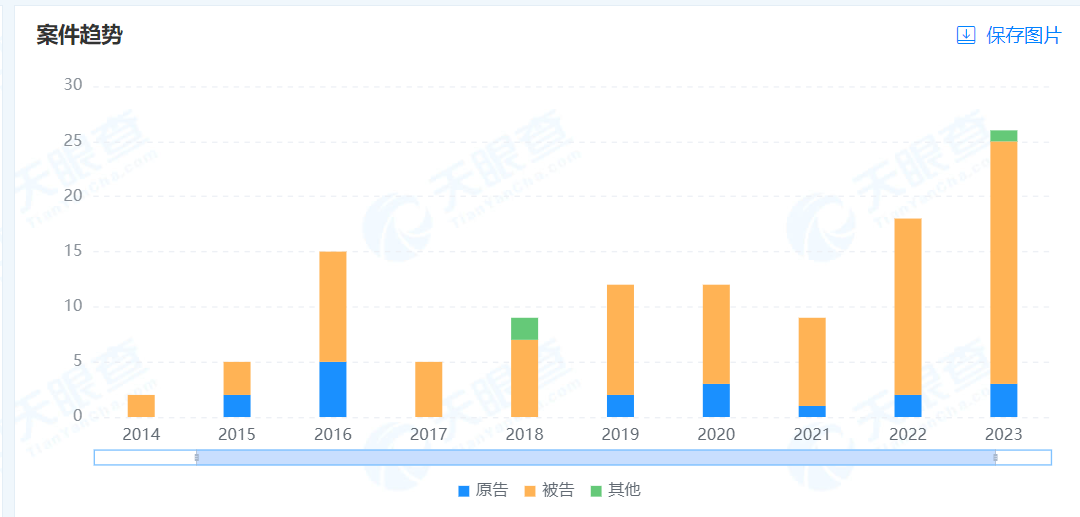

天眼查平台信息显示,华泰人寿周边风险高达3000余项。从诉讼情况来看,2021年以来,华泰人寿作为被告,所牵涉的案件也在明显增长。

(来源:天眼查)

当然,《天下财道》注意到,华泰人寿也有其自身优势,依托实力雄厚的股东,公司目前已在国内20个省市开设了500余家分支机构和营业网点,保费收入也在持续增长。

但是,新领导班子能带领华泰人寿完成逆袭吗?郑少玮作为“空降兵”会不会水土不服?友邦的成功经验好使吗?这些都有待时间的检验。

免责声明:文章信息不构成投资建议

评论