文|聚美丽 飘 飘

2024年伊始,The Body Shop(中文名:美体小铺)破产、贝玲妃或将败退中国、KIKO可能被LVMH收购等消息,引发热议。

其中,The Body Shop的颓势仍在恶化。日前,据外媒道,The Body Shop美国业务已全部关停,加拿大业务也遭遇了一定的危机,当地子公司表示正在评估新的战略替代方案和研究重组方法。

据该子公司公告称,The Body Shop 加拿大业务负债330万美元(约合人民币2368.61万元),105家门店中有33家计划清仓销售,同时加拿大的线上业务将暂停。

而在此前(2月中旬),The Body Shop英国总部已因资金困难而申请破产重组。

这一消息传出后,The Body Shop在德国、比利时、爱尔兰和奥地利等地的业务也开始破产重组进程。不过,The Body Shop在中国台湾、中国香港和马来西亚等地业务,暂未受到影响。

不仅如此,The Body Shop仅纳入私募股权公司Aurelius麾下近4个月,又再度传出易主的消息。

接连的破产重组、3度易主……这一系列的背后,又是何原因造成了昔日纯素美妆先锋掉队了? 纯素美妆先锋,曾风光无限

The Body Shop曾是纯素美妆的代表以及首个提出永久禁止动物实验的品牌,有着极其浓墨重彩的印记。

据悉,The Body Shop成立于1967年,创始人为英国环境和动物权利活动家Anita Roddick,产品以“纯素美妆”(注:即为产品中不包含任何来自动物的成分,且研发过程不采用动物实验)为特色,运营模式主要为线下单品牌店。

早在1989年,The Body Shop开展了反对化妆品动物实验的运动,这在当时全球美业仍普遍采用动物实验之际,具有一定的先锋性。

得益于纯素美妆的概念,The Body Shop在上世纪吃到了环保的红利,一度曾风光无限。

在70、80年代,The Body Shop推出的接骨木花眼胶、生姜洗发水等产品热销,还受到了英国女王伊丽莎白二世、戴安娜王妃的追捧。

在当时的受捧下,The Body Shop在1984年于伦敦交易所上市,估值为8000万英镑(约合人民币7.36亿元),股价一度狂飙,涨幅超500%,被称为“反重力的股票”——上市后的前八年,股价上涨了 10944%。

The Body Shop的成功,也让创始人Anita Roddick成为英国最富有的5大女性之一,个人净财产达3.5亿美元(约合人民币25.16亿元)。 3度易主,身价降了3倍

好景不长,随着纯素美妆的“新鲜劲”过去后,The Body Shop陷入了不停被买卖的困境。

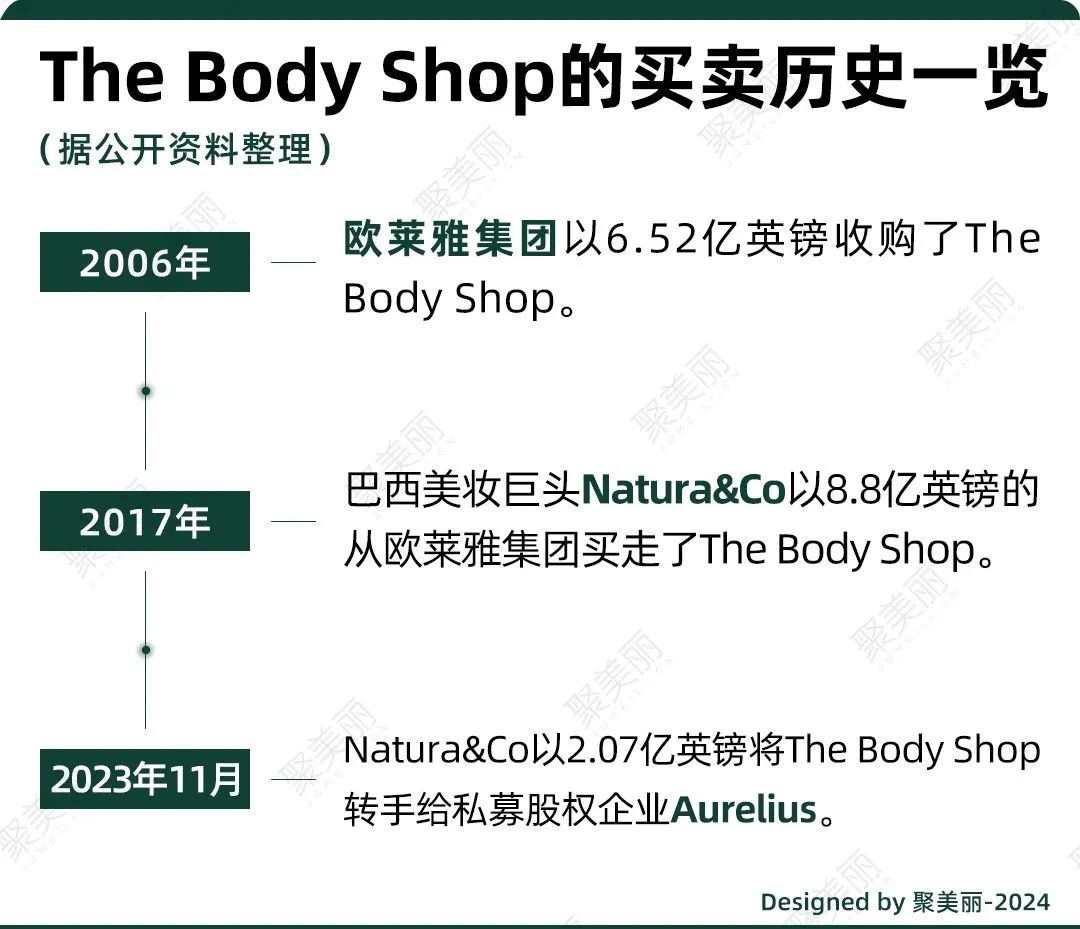

2006年,The Body Shop以6.52亿英镑(约合人民币60.01亿元)出售给欧莱雅集团,创始人Anita Roddic也在这笔交易中得到了受益,达到1.3亿英镑(约合人民币11.95亿元)。

但是,这笔交易在当年也引发争议,矛盾点在于欧莱雅集团为了进入中国市场,进行了动物实验(注:当时国内法律规定,化妆品出售前需做这项实验),而欧莱雅集团早在1989年就宣布了停止动物实验。

不过在争议中,Anita Roddic表示了对收购案的信心,她分享道:“通过收购The Body Shop,可以帮助欧莱雅集团提高在动物试验和环境问题上的标准。”显然,欧莱雅集团看中了The Body Shop在纯素美妆市场的声量及经验。

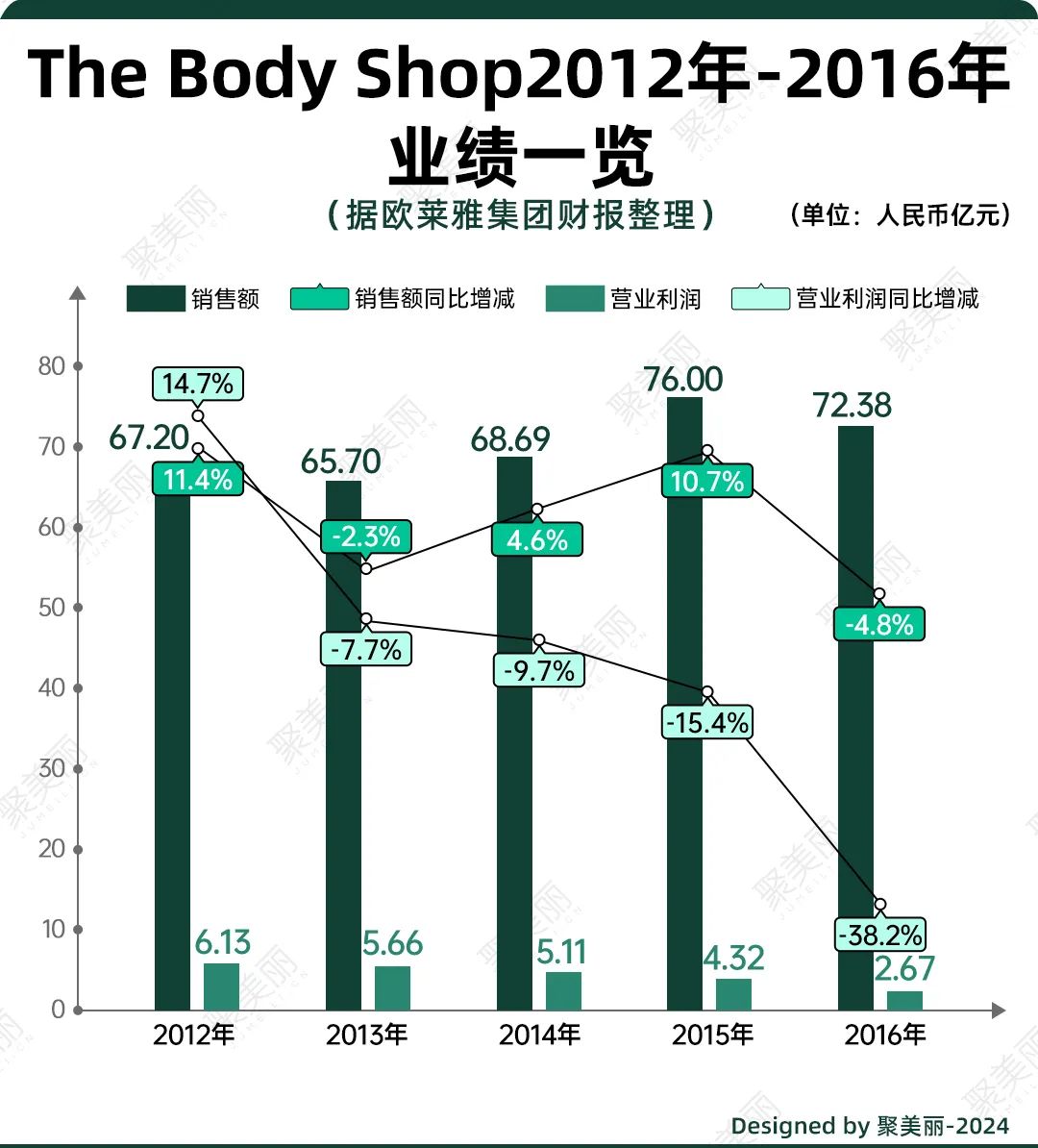

只是双方的合作并不尽如人意,The Body Shop纳入欧莱雅集团麾下十年来(2007年-2016年)收入仅增长了17%,且2013年-2016年间盈利逐年收缩。

业绩持续的低迷,让The Body Shop成为了欧莱雅集团的“弃子”,2017年被转卖给了巴西美妆巨头Natura&Co,收购价格为8.8亿英镑(约合人民币80.99亿元)。

值得注意的是,在此次收购中,The Body Shop仍是市场上的“香饽饽”。据了解,高盛集团、复星国际、私募基CVC Capital Partners Ltd、意大利私募基金Investindustrial和马云家族基金都曾表达过竞购意愿。

Natura&Co完成收购后,便对The Body Shop进行了业务调整,在门店、产品等方面进行了改造和创新迭代。

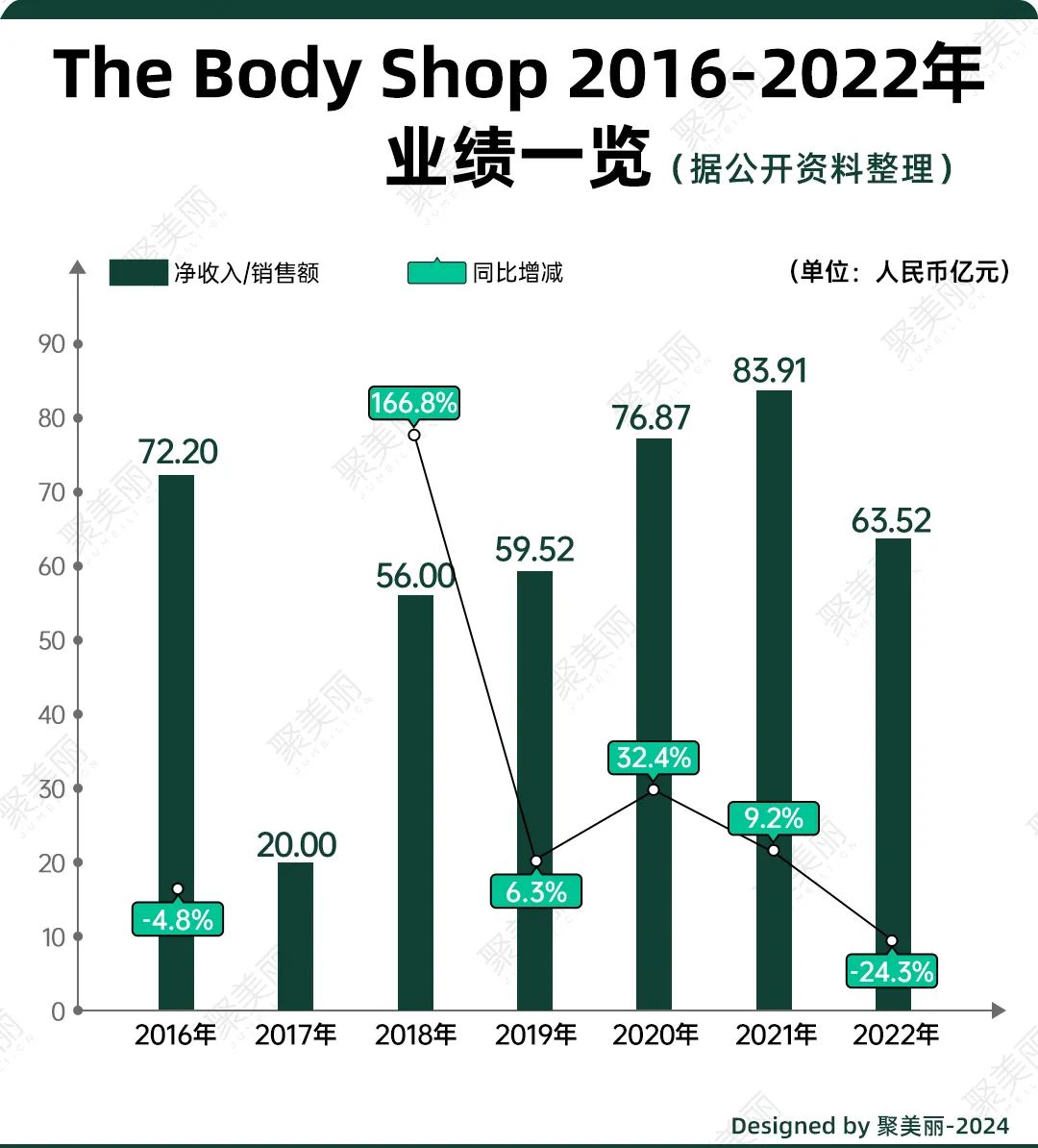

从财报来看,The Body Shop的业绩曾一度好转,2017-2021年净收入持续增长,最高涨幅达166.8%。

不过,自2022年始,The Body Shop又出现了危机,当年净收入暴跌24.3%。

更为严重的是,颓势持续恶化,2023年前9个月,The Body Shop的净收入下降14.6%,此时也传出了品牌将再次被弃的消息。

最终,2023年11月,The Body Shop身价缩水,仅以2.07亿英镑(约合人民币19.05亿元)卖给了私募股权企业Aurelius。

不得不提的是,在外媒报道中,有传闻称,负责该收购案的Peter Wood离职原因,或是Aurelius发现The Body Shop的财务状况比预期严重,内部质疑收购过程存在失职行为。

另外,值得注意的一点是,经历3次买卖后的The Body Shop,其身价已经比首次出售时的价格下降了约3倍。 为何会风光不再?

那么,昔日纯素美妆先锋,又是为何跌落神坛,逐渐平平的呢?或是品牌老化、错失新兴市场良机和未能赶上电商红利等原因。

1、品牌老化、竞品增多,明星单品失去用户心智

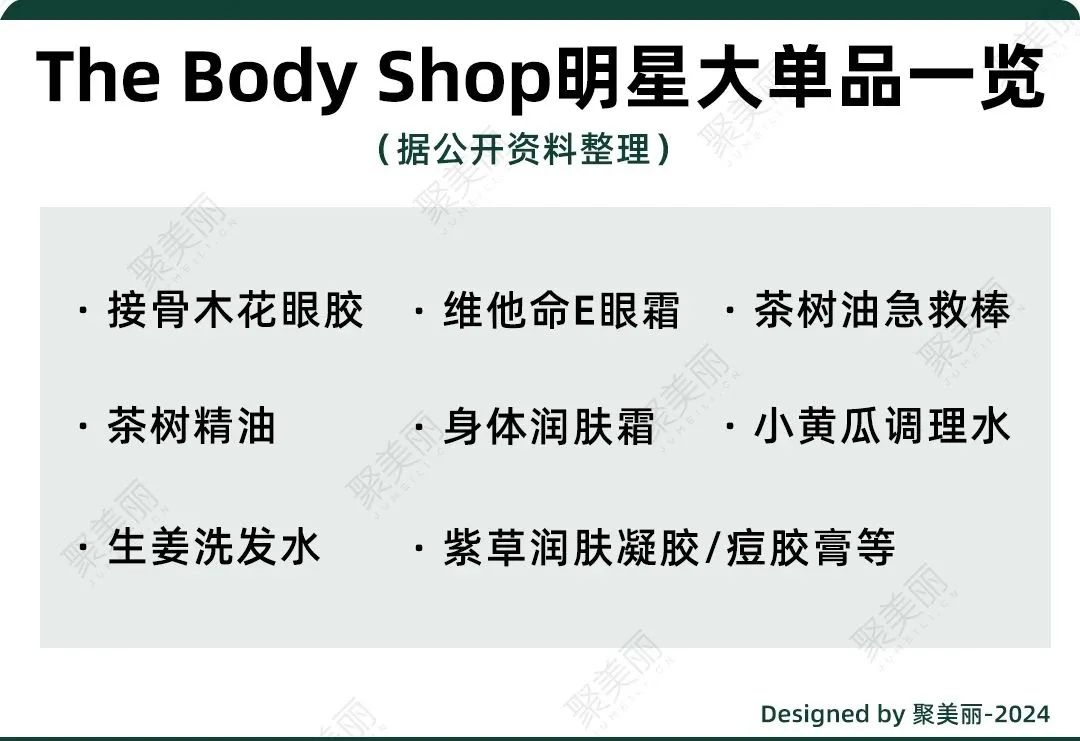

从The Body Shop的产品来看,诞生近50年来,每个阶段都有不少出圈的明星大单品。

譬如,接骨木花眼胶曾是戴安娜王妃爱用之物,生姜洗发水曾被美国时尚杂志Cosmopolitan(注:全球5大时尚刊物之一)评为全球十佳洗发水之一。

但是,这些明星大单品在多年来仍旧坚持传统配方、原本包装,未能及时进行迭代升级、创新成分等,最终逐渐被消费者抛弃。

虽从小红书平台来看,The Body Shop的声量尚在,但如今随着消费者对产品功效、成分的重视,该品牌的产品却被部分“忠实用户”评价无效,如生姜洗发水有“我用了差不多十瓶,也是不管用”、“我一直都用,但其实作用不大”、“我用了应该有10年,没什么明显效果,无功无过”等讨论。

图源:小红书

多年受抄袭质疑和竞品挤压

随着纯素美妆的兴起,诸多品牌加入这一赛道,The Body Shop的”纯素“光环不再一家独大。

Data Bridge数据显示,预计2027 年纯素美妆估值为236 亿美元(约合人民币1696.32亿元),预期年增长率为 6.52%。这意味着,市场规模的扩大下,The Body Shop的竞品在增多。

譬如,岚舒Lush、德玛依Derma E、怡式Rituals、欧舒丹L'OCCITANE等都是有力的竞争者。此外,还有其他品牌通过收购向纯素美妆赛道转型的,如彩妆品牌E.l.f. Beauty母公司在2023年8月以3.55亿美元(约合人民币25.52亿元)收购了纯素护肤品牌Naturium。

且2017年欧莱雅集团转卖The Body Shop之际,彼时首席执行官Jean-Paul Agon曾向《财富》杂志表示过该品牌独特性的消亡,他坦言:“出售The Body Shop也许是因为,纯素美妆变得越来越主流,该品牌也就不那么独特了。”

另外,聚美丽还发现,The Body Shop曾多次卷入抄袭竞品等争议。

1994年9月,美国《商业伦理》杂志(注:英文名Business Ethics)发表了一篇题为《破碎的形象:The Body Shop 是否好得令人难以置信?》的文章。该文指出,The Body Shop创始人Anita Roddick从早期的American Body Shop中窃取了名称、商店设计、营销概念和大多数产品线创意。

不仅如此,今年2月27日,《荷兰时报》报道称,海牙上诉法院裁定The Body Shop多年来抄袭竞品怡式Rituals的护肤产品,其应向对方赔偿损失。

2、失去新兴海外市场机会

从品牌属性来看,多年来因永久禁止动物实验,让The Body Shop错失了许多拓展新兴市场的机会。

The Body Shop目前仅在中国香港、中国台湾开设线下门店,但并未曾正式进入中国大陆线下美妆市场。而在电商平台上,品牌也仅是以海外旗舰店的形式跨境运营。

如今,国际美妆巨头频繁加码新兴市场,特别是中国市场,反对动物试验反倒成了The Body Shop未能及时开拓潜力市场的“软肋”。

3、未能赶上电商的红利

从The Body Shop的销售渠道来看,其长期坚持线下单品牌店的策略,数字化渠道(如电商等)的占比并不大。

据了解,The Body Shop自被Natura&Co收购后,仍将销售重心聚焦在线下门店。

Natura&Co在2023年半年报中指出,The Body Shop上半年线下零售收入占总收入的比重增加至81%,而数字渠道的收入占比仅为12%。

此外,The Body Shop似乎在线上也并不“吃香”,以跨境形式运营的天猫海外旗舰店中,也仅有2款产品月销过万,且并未上热销榜单。

结语

纵观全球市场,跌落神坛的外资品牌The Body Shop并非个例,露华浓、欧舒丹L'OCCITANE和La Bouche Rouge等都曾申请破产。

其中,去年8月,法国高奢纯净彩妆品牌La Bouche Rouge申请破产,引起了一阵唏嘘。该品牌曾被誉为“口红界的爱马仕”,还于2021年被“口红一哥”李佳琦在直播间推荐。

而这些品牌的没落,或多或少都与The Body Shop有一定的相似之处,也许因为明星单品迭代慢而过时,或是因为渠道受阻等影响。

对于这些品牌成为“时代的眼泪”,我们除了慨叹外,还应有警醒。品牌若想在时代的洪流中实现长期主义,还要加大科研创新,来实现增强产品的核心竞争力,从而倒逼品牌生产出新的能力。

评论