文 | 子弹财经 立莉

编辑 | 蛋总

2001年,中国保险业迎来本世纪第一场“大扩军”。

伴随着中国加入世贸组织,金融业对外开放不断迈出新步伐。世界级的保险巨头纷纷涌入中国市场,合资企业迅速发展扩容。

中英人寿保险有限公司(以下简称:中英人寿)便是在这一背景下诞生的。中英人寿是中国入世后成立的首批中外合资保险公司之一,由世界前10保险集团之一英国英杰华集团与大型国有骨干企业中粮集团合资组建,双方各占50%的股权,被业内戏称为“混血贵公子”。

成立20年之久的中英人寿,长期以来以经营稳健、管理团队稳定而著称。

然而,在保险业进入高质量转型期的当下,寿险整体增长放缓,“增收不增利”成为行业的普遍难题,部分以经营稳健著称的头部合资险企同样难逃这一困境。

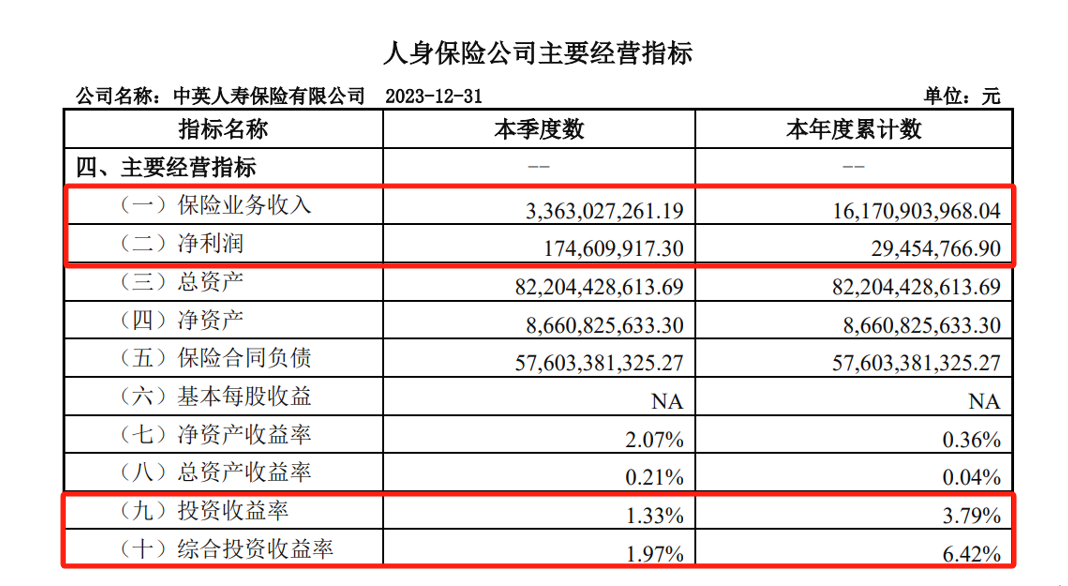

近日,中英人寿披露2023年四季度偿付能力报告,该公司累计保险业务收入161.71亿元,同比增长42.68%;累计净利0.29亿元,同比下滑96.86%。

在业界惊讶于其净利润骤减幅度之大外,「子弹财经」还注意到中英人寿在去年罕见地迎来总经理职位变动。成立20多年,中英人寿仅变更过两任总经理。在此次高管变动后,中英人寿将如何突围业绩困境?

1、保费增长43%,净利下降97%

在一众非上市险企2023年第四季度偿付能力相继出炉的当下,中英人寿业绩大幅下滑无疑引发了行业较大的关注。

中英人寿2023年第四季度偿付能力报告显示,中英人寿第四季度实现保险业务收入33.63亿元,同比增长29.5%,全年度累计实现保险业务收入161.71亿元,同比增长42.68%。

在净利润方面,中英人寿2023年累计净利0.29亿元,同比下滑96.86%。分季度来看,2023年一季度至四季度,该公司分别实现净利润-4.17亿元、5.85亿元、-3.11亿元及1.75亿元。仅二季度及四季度实现盈利。

此外,偿付能力报告显示,中英人寿综合投资收益率表现亮眼,2023年综合投资收益率为6.42%,高于近三年平均5.93%的综合投资收益率。投资收益率为3.79%,较2022年投资收益率5.36%下降1.57个百分点,较近三年平均投资收益率6.04%下降了2.25个百分点。

提取保险责任准备金、手续费及佣金支出的急剧增长,也是其净利下滑的重要原因。

今年1月,中英人寿中方股东中粮资本公布了未经审计的中英人寿2023年度财务报表。报表显示,中英人寿营业支出2023年累计182.59亿元,同比增长39.67%。

其中,2023年中英人寿提取保险责任准备金110.52亿元,同比大增44.62%。手续费及佣金支出为24.31亿元,较2022年同比增长100.91%。

偿付能力方面,截止2023年第四季度末,中英人寿的综合偿付能力充足率为273.46%,较上季度的261.45%上升12.01%,核心偿付能力充足率167.09%,较上季度的158.83%上升8.26%。上一期风险综合评级为AAA。

按照保险监管要求,综合偿付能力100%、核心偿付能力50%以及风险综合评级B类,是偿付能力达标的三个底线要求。

根据2024年1月国家金融监督管理总局披露的信息,保险业2023年末综合和核心偿付能力充足率分别为196.5%和127.8%。以此标准衡量,中英人寿偿付能力超过了格线,且超过行业平均水平。

2、“混血贵公子”的业绩瓶颈

与很多合资险企一样,中英人寿源自于外资老牌保险运营专业户与中国大型国有企业集团的“强强联姻”。

其中,英杰华集团成立于1696年,拥有327年历史,理赔过震惊全球的“泰坦尼克号”沉船事件,总部设在伦敦,英国皇室唯一指定的保险公司。

而中方股东中粮资本是中粮集团旗下运营管理金融业务的专业化公司及投资平台,中粮集团是与新中国同龄的中央直属大型国有企业,是中国农粮行业的领军者。

成立之初,中英人寿力推“经代模式”制定“10×10×10”发展战略,即“2010年前,选定10个省或直辖市设立分公司,并使新业务标准保费平均达到当地市场份额的10%”。

中英人寿成立第7年(即2009年),便实现盈利目标。数据显示,当年中英人寿取得净利润1.56亿元。

虽然先天条件优良,在保险市场上“小而美”往往也是一把双刃剑。在当前激烈的市场竞争中,长期以来以稳健经营的中英人寿显得进取不足。

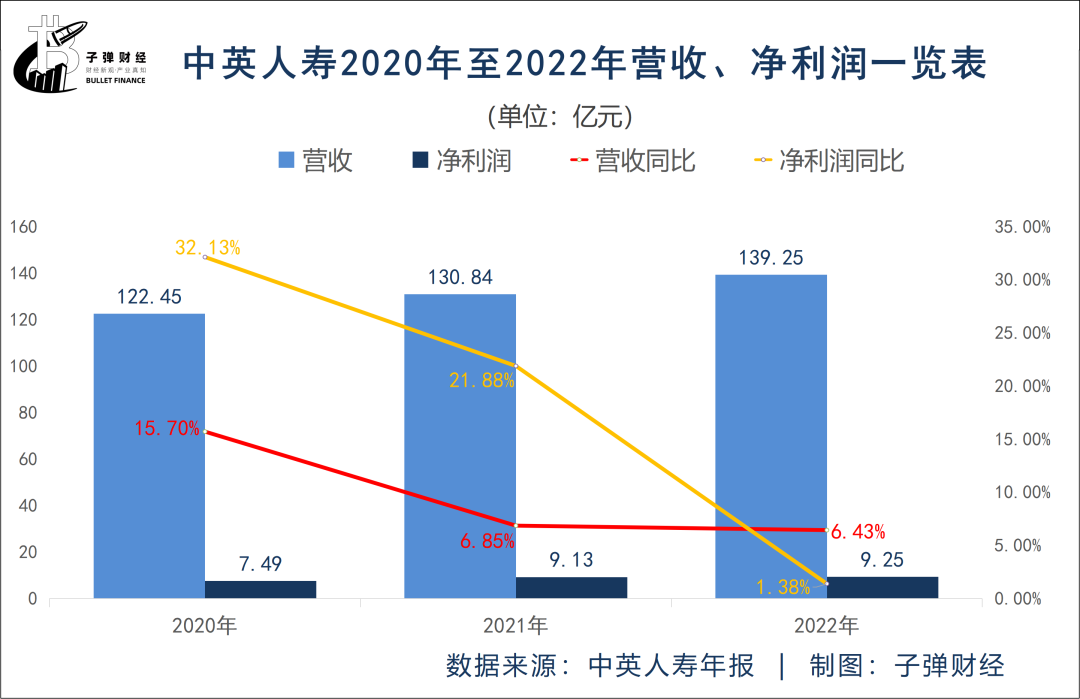

近几年来,中英人寿的营业收入增速连续下滑。近三年年报数据显示,2020年至2022年,中英人寿的营业收入依次为122.45亿元、130.84亿元、139.25亿元,同期增长速度分别为15.70%、6.85%、6.43%。

净利润增速则下滑更为明显,2020年至2022年,中英人寿利润分别为7.49亿元、9.13亿元、9.25亿元,同期增长速度分别为32.13%、21.88%、1.38%,2022年的增速下滑尤为明显。

中诚信国际在中英人寿2023年度跟踪评级报告中评价,受行业环境及监管政策等因素影响,保费规模略有下降。2022年以来,在复杂外部环境下中英人寿展现出经营韧性,承保业务稳步发展,净利润保持增长,但需要注意到综合收益总额明显下降。

「子弹财经」发现,在业绩承压之外,中英人寿在合规方面建设也同样有待加强。

开年以来,在监管部门对2023年度的人身险产品情况通报中,中英人寿就因产品设计违背“报行合一”原则而被点名。

通报指出,在产品设计方面,2023年,在全行业共同规范产品“报行合一”,明确产品的附加费用率即为可用的总费用率上限,产品定价费用假设与利润测试费用以及其他相关假设应保持内在逻辑一致性的要求下,个别公司产品设计违背精算原理,存在明显问题。

其中,中英人寿报送的经代渠道终身寿险产品,在产品报备时,对费用描述出现严重的概念混乱和总量水平混乱,销售费用本应是总费用的一部分,但产品设计的销售费用率却为预定附加费用率的两倍左右。

3、75后崔巍任总裁,迎“职业经理人”时代

中英人寿成立以来,股东股权方面未曾生变,高管团队相对稳定。

成立20年来,中英人寿仅历经两任董事长和总经理。董事长均出自中粮集团。第一任总经理张文伟出自英杰华集团,第二任总经理俞宁出自中粮集团。

2023年,担任总经理亦有十年的“老将”俞宁辞任。2023年7月,中英人寿发布临时信息披露公告称,俞宁因个人原因,辞去公司总经理职务。董事会同时指定崔巍担任公司临时负责人。

俞宁是中英人寿老将,参与了中英人寿筹办建立。曾任中粮集团下属中国玉米出口有限公司财务经理、中粮集团财务部资金运作部(深圳)投资部总经理。2009年6月至2014年9月任中英人寿财务负责人,2004年5月至2014年7月任中英人寿副总经理,2014年8月起任中英人寿总经理一职。

中英人寿在公告中表示,俞宁带领公司在复杂跌宕的外部环境下,实现了业绩的持续增长和经营的长期稳健,夯实了公司继续前行的根基;公司董事会对俞宁表示衷心感谢。

历年年报数据显示,在俞宁任中英人寿总经理近十年的时间里,2019年中英人寿营业收入首度突破百亿元,达105.84亿元;实现保费收入93.92亿元,净利润5.67亿元。但在其任职后期的2020年至2022年期间,中英人寿业绩放缓。

这也成为了新上任总经理崔巍所面临的一大难题。

出生于1975年的崔巍保险从业经验丰富,毕业于南开大学金融学专业,获硕士学位,具有中国精算师协会正会员、北美精算师协会正会员资格。

崔巍曾在多家国内外保险公司任职。历任平安人寿团险产品开发部精算助理、中宏人寿精算部高级精算主任、慕尼黑再保险北分资深精算师、英国标准人寿亚太发展部国际精算师、恒安标准人寿产品开发部总经理、韬睿惠悦管理咨询(深圳)有限公司北京分公司韦莱韬悦保险咨询业务部中国区董事总经理、英国佰仕富人寿再保险公司新加坡分公司大中华区总经理、中信保诚人寿副总经理。

“新任总经理崔巍既非出自英杰华集团,也不是来自中粮系统,其具有丰富的合资、外资险企工作经验,职业经理人属性非常明显。当前寿险改革仍在深水区,不少险企通过引入外脑来突破营业绩困境。”一位保险业资深从业人士向「子弹财经」透露。

据偿付能力报告显示,2023年11月,崔巍中英人寿总经理任职资格已获监管批准。

总经理更迭的同时,中英人寿的重要岗位也进行了大“换血”。2023年7月,北京银保监局还核准了陈雪萍、赵湛滨独立董事任职资格。2023年10月,王巍辞任副总经理、首席投资官,郭卫东任中英人寿副总经理,贾宏伟任总经理助理。2023年12月,杨屹任中英人寿副总经理、首席投资官。

随着新任高管层的上任,中英人寿将未来打出怎样的“组合牌”?是否能改善净利润现状、突围业绩瓶颈?「子弹财经」将持续关注。

美编 | 倩倩

审核 | 颂文

评论