文 | 略大参考 小葵 杨知潮

编辑 | 原野

电商平台与酒企之间的相爱相杀,是白酒市场中的重要切面。双方曾经抱团取暖,又在白酒恢复和电商壮大的进程中,围绕话语权展开拉扯。

尽管五粮液的市值已经不到茅台的三分之一,但在格调上,五粮液还是在努力与茅台进行对标。

最容易对标的当然就是价格。2022年3月,五粮液把明星产品,第八代五粮液52度(简称“普五”)的市场指导价上调100元,看齐53度飞天茅台(以下简称“普茅”)的1499元。

其次是打法。茅台在2016年曾经发布声明称,低于860元的普茅可能涉及低价倾销及假冒伪劣,建议谨慎购买。矛头直指当时正热的白酒垂直电商。8年之后,五粮液也发布了类似声明。

“老二”对“老大”的跟随,在很多行业都属常态。只是,依靠复制实现地位跨越的成功案例,似乎也并不多见。

01 敲打经销商?

最近的风波是在3月13日这天由五粮液主动掀起来的。

这天,五粮液在官网发表声明称,拼多多上多家店铺销售的五粮液产品为假冒。且目前五粮液未在拼多多平台开设官方旗舰店,也未授权任何商家在平台店铺中使用“五粮液”的名称。

拼多多对此的回答是:对于商家售卖假冒品牌的行为,会进行严肃的处罚,处罚措施包括但不限于商品下架、全店下架、清退等。

风波背后,暗流涌动,五粮液通过这样的高调维权,想要敲打甚至整顿的对象,或许不是拼多多这样的电商平台,而是经销商们。

这涉及到一个问题:谁在拼多多售卖五粮液?很难说其中没有经销商参与。

以拼多多的苹果产品为例,“晚点LatePost”曾整理过苹果产品与拼多多的供应关系,通过各类经销商渠道,拼多多可以在苹果官方未向拼多多供应过一件产品的情况下,每年销售数百亿的苹果正品。同理,五粮液的经销商数量超过2000家,他们未必就是铁板一块。

五粮液对渠道实行强管理政策,对销售的区域、渠道都有着严格的规定。如果有经销商跨区域,或者跨渠道卖酒,轻则减少供给量,重则会直接失去经销商资格。这在白酒行业,也算是大酒厂通行的做法。

不过,这套体系,也可能在重压之下变形。

2022年年初,五粮液将其核心产品“普五”的建议零售价上调100元至1499元,和“普茅”保持一致。跟风的信心,很大程度或许是当时还在疯狂的白酒市场所赐予的。当时,酒厂越涨价,酒就越好卖。一场囤酒的盛宴,在涨价声中愈演愈烈,从经销商到消费者,参与者越来越多,其中不少都赚了个盆满钵满。

五粮液没有错过这场“好戏”——至少在涨价的部分。

不过,打脸来得也很快。如今,在五粮液官方电商平台,“普五”的售价已经“优惠”到1099元,在五粮液官方合作渠道,“苏宁易购”的天猫官方旗舰店里,“普五”的价格为1059元。在拼多多上,百亿补贴里的“普五”更是仅需876元。

同时,当年的疯狂销量,已经转化为当下的市场库存,成为包括经销商在内的囤酒人的累赘。

酒厂也没能绕过库存的坑。

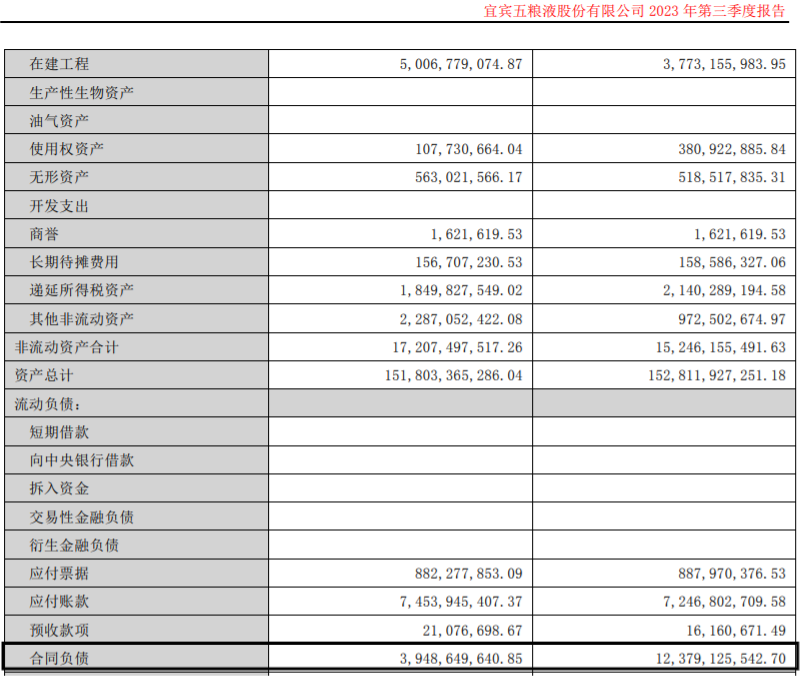

根据五粮液2023年半年报,五粮液产品库存量为2062吨,同比增长7.73%。与此同时,财报显示,最近几年,五粮液的合同负债呈下滑趋势。

所谓合同负债,即经销商预定、但还未供货的货款。它在一定程度上反应了经销商进货的积极性———如果供不应求,大量订单无法满足,公司账面上的合同负债自然水涨船高。

2022年末,五粮液的合同负债为123.79亿元,同比减少近7亿元。2023年三季度末,五粮液的合同负债为39.49亿元,虽然同比增长,但只有2022年末的约三分之一。往好了说,这是五粮液生产目标完成的好。往坏了说,则是需求不足。

落到经销商身上,他们一边是积压的库存,一边是新一年需要完成的销售任务。一位白酒业内人士提到,在这种情况下,经销商需要巨大的现金流,去完成新一年的打款拿货,压力会更大。

于是,经销商寻找“马甲”,灵活开拓销售渠道,尽可能多地把货卖出去,也就不足为奇了。——即使有些方法会触及酒厂的红线。但在生存面前,这些规则显然是可以往后排一排的。

但对于五粮液,这是它无法容忍的局面——无论是经销商体系的失控,还是价格体系的失控,都是酒厂大忌。

先看价格。

白酒市场的一个特别现象是,除了茅台的部分产品,市面上多数白酒的市场成交价都会低于同期的市场指导价。于是,酒厂控价的主要方式,是规定经销商的最低售卖价格,即,某款酒的售价不能低于多少钱,以此来维系自己的品牌价值。

几乎所有的大酒厂,都有一套严格的控价体系。但有时候,酒厂划定的最低售价,并不能满足经销商清库存的具体需求。隐形的“二选一”难题就摆在了他们面前:听话,以保持长期合作?还是先顾好眼下生存?

这就涉及到另一个问题:经销商体系。

前面我们提到,白酒大厂都会严格管理自己的经销商管理体系。而处罚,是酒厂用来维系这套系统的常规手段。

比如,2012年,五粮液对11省市的14家经销商“低价、跨区、跨渠道违规销售五粮液”行为,给予扣除违约金、扣除市场支持费用等处罚。2013年,茅台对违反最新限价令(普茅不低于1519元,团购价不低于1400元)的经销商进行过处罚。——不过,两位白酒“大哥”都为此吃到了罚单,因为涉及纵向垄断,两家分别被处以2.02亿元、2.47亿元的罚款。

但酒厂们强硬的管理风格并未消失。2020年,因为跨渠道、跨区域销售的原因,五粮液取消了杭州一家经销商五粮特曲的经销资格,并对相关责任人进行了追责。

02 猫和老鼠

如今,五粮液的经销商们,应该很羡慕隔壁茅台的同行。如果要用一段虚构对话来呈现差异,大概是这样的:

茅台:普茅要卖1499。经销商:1499我没货。

五粮液:普五要卖1499。经销商:1499我卖不掉。

可以说,五粮液和茅台都想把明星产品的价格控制在1499元,但它们的愿望都没有达成。

只是,“不听话”的经销商,有着不一样的境遇。而决定差异的关键,在于品牌力。换而言之,就是不同白酒品牌对应的市场价格区间,在最近这些年形成了足够明显的差距,

其实,茅台和五粮液曾经是一个段位的选手,但在2012年之后,售价双双下跌到过千元以下的谷底,不过,后来在反弹行情中,茅台实现了遥遥领先。它推出生肖酒、纪念会等特色产品,以及越陈越香的“年份概念”,在电商平台大火——相比之下,五粮液就显得有些老实了。同时,随着人气高涨,茅台进一步巩固了自己在商务宴请中的地位,是否有茅台,成为评判酒局规格的关键。

图:茅台酒部分产品,图源小红书

差距就此拉开。对经销商而言,同样如此。

2023年12月,五粮液在总部为经销商举办了一场大会。大会当天,五粮液门口打出了大大的标语“欢迎经销商家人们回家”。

“家人”的称呼绝不夸张。从90年代确立经销商制度以来,几十年里,五粮液与经销商之间早已组成了利益共同体。庞大的经销商体系,为五粮液提供了销售渠道、库存缓冲、以及更充盈的现金流,许多经销商也依靠五粮液赚得盆满钵满。

经销商大会上,五粮液董事长曾从钦重点提到:要全力推动渠道利润提升,“合理的渠道利润是我们必须下功夫解决的首要问题”。

不过,比利润提升更早落地的,是出厂价上调。

2023年临近年底,茅台时隔六年提高了“普茅”的出厂价格,提价幅度为20%。五粮液紧随其后,在2024年1月30日宣布,从2月5日起,“普五”出厂价从969元上调为1019元。

50元的涨幅看似很少,但很快掀起轩然大波。

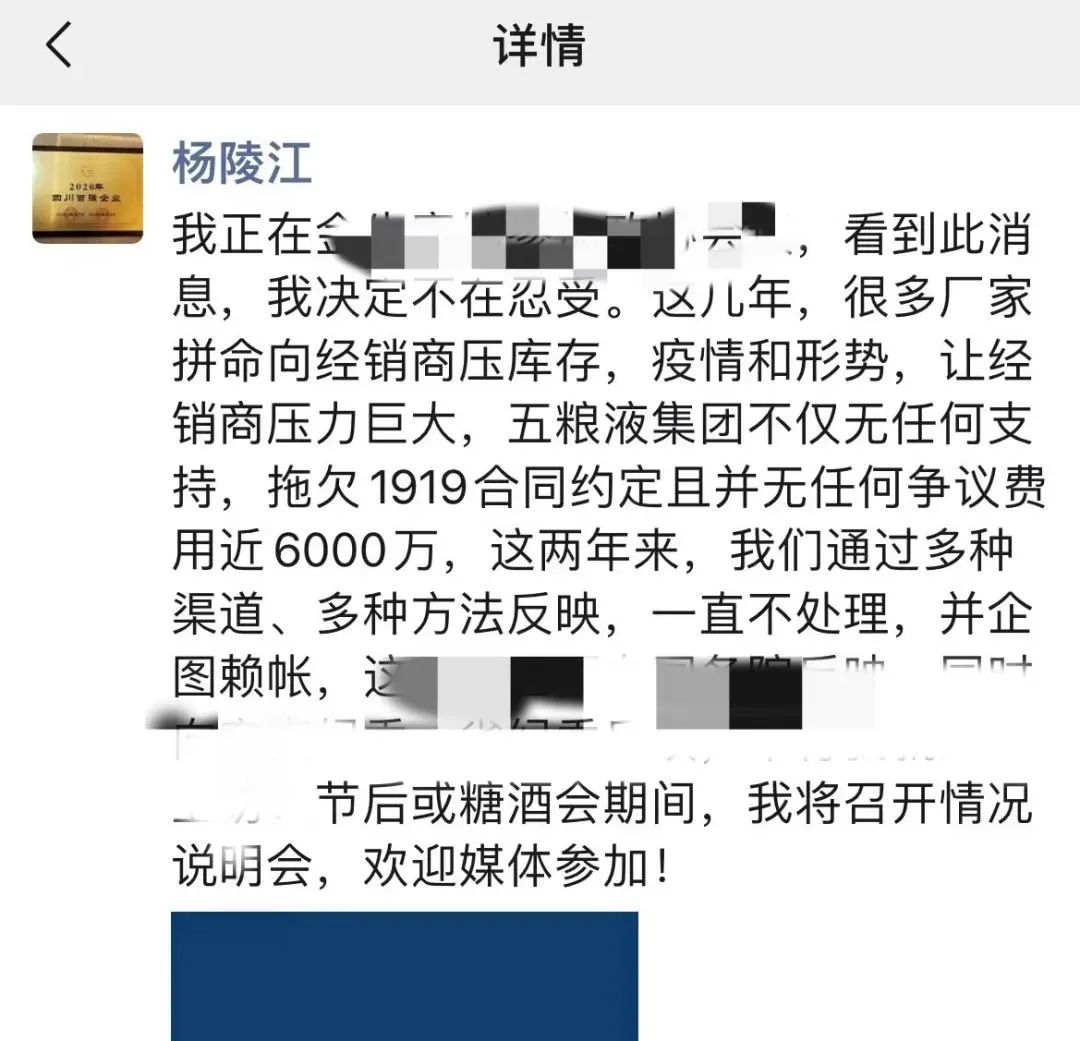

酒类网络零售平台1919董事长、同时也是作为五粮液重要经销商的杨陵江亲自下场,在朋友圈怒斥,称最近几年很多厂家拼命向经销商压库存,让经销商压力巨大。他还提到,“五粮液集团不仅无任何支持,拖欠1919合同约定且并无任何争议费用近6000万”。

据红星资本局报道,部分五粮液经销商称,酒厂的调价之举,一定程度也是催促其订货及汇款单。如果不在执行日期前打款,结算金额就会高出很多。——就像直播间里的逼单一样。

相比之下,隔壁茅台经销商,对“普茅”出厂价的上调,整体反应平淡。

他们也有一套“猫和老鼠”的游戏玩法。从2018年至今,茅台多次出台控价措施——避免零售价格过高,但经销商们各展身手,落到消费市场的现状就是:1499元的普茅,还是要靠足够的运气才能抢到。而实际售价在2000元以上的普茅,让多数经销商有了足够的利润空间。

当然,茅台经销商也有自己的烦恼。甚至说,他们所面临的压力,不亚于五粮液的同行们。

危机来自茅台直销渠道的崛起。

丁雄军在2021年8月出任茅台集团党委书记、董事长之后,茅台开始重点发力直销渠道,推动价格体系改革。

在此之前,庞大的经销体系构成了茅台传奇的基础,落到财报数据中,2018年至2020年,贵州茅台的批发代理收入占比分别为 94.05%、91.51%、86.04%。但过于集中单一的销售渠道,叠加茅台不断上涨的市场价格,这套经销体系也成为贪腐温床。

丁雄军到任后,茅台开始大幅削减经商商,将收回的份额投入到自营、i茅台等直销渠道,后者收入在占比明显提升。2022年年报显示,贵州茅台直销渠道收入493.79亿元,同比增长105.49%,毛利率为96.2%;直销收入在营收中占比提升至39.2%。

与此同时,茅台批发渠道(社会经销商、商场、电商等渠道)2022年实现营业收入743.94亿元,同比减少9.31%。

从整体营收数据来看,销售渠道的改革是起到增益效果的。

贵州茅台2022年实现营业收入1241亿元,同比增长16.87%;净利润627.16亿元,同比增长19.55%。两项指标的同比增速,都是近三年中最高,还超过了疫情前的2019年。

到2023年,落在数据上的变化更加明显。

根据贵州茅台2023年报,其营收和净利润双双创下新高,同比增幅均超过17%。——超过它在年初定下的经营目标,即,全年营收较上年度增长15%左右。其中,截至2023年三季度末,贵州茅台直销收入462.07亿元,较上年同期增加143.25亿元,直销收入占比44.92%。其中,i茅台实现酒类营收148.71亿元。

“茅台的各个渠道之间要维持在一个最佳平衡点,让不同渠道的价值都充分发挥。”丁雄军曾经在2022年贵州茅台股东大会中提到。但很显然,正在经历“被削权”的茅台经销商们,还需要好好适应变化。

都是敲打经销商,茅台与五粮液的方式也不尽相同。

03 拥抱还是抗拒?

白酒市场在最近十几年里的起伏变化,堪称刺激。

而电商平台与酒企之间的相爱相杀,是其中的重要切面。双方曾经抱团取暖,又在白酒恢复和电商壮大的进程中,围绕话语权展开拉扯。

故事始于2010年前后。

以酒仙网、酒便利、1919为代表的交易平台逐渐涌现,开启了酒类的新零售时代。几家平台相继拿到了联想控股、红杉资本等大资本的融资,逐渐发展壮大。但白酒市场在2012年进入下滑周期,就连尊贵的茅台、五粮液也面临转型问题,它们需要走进更多属于寻常百姓的宴会酒席里。C端用户为主的电商平台,无疑是个好选项。

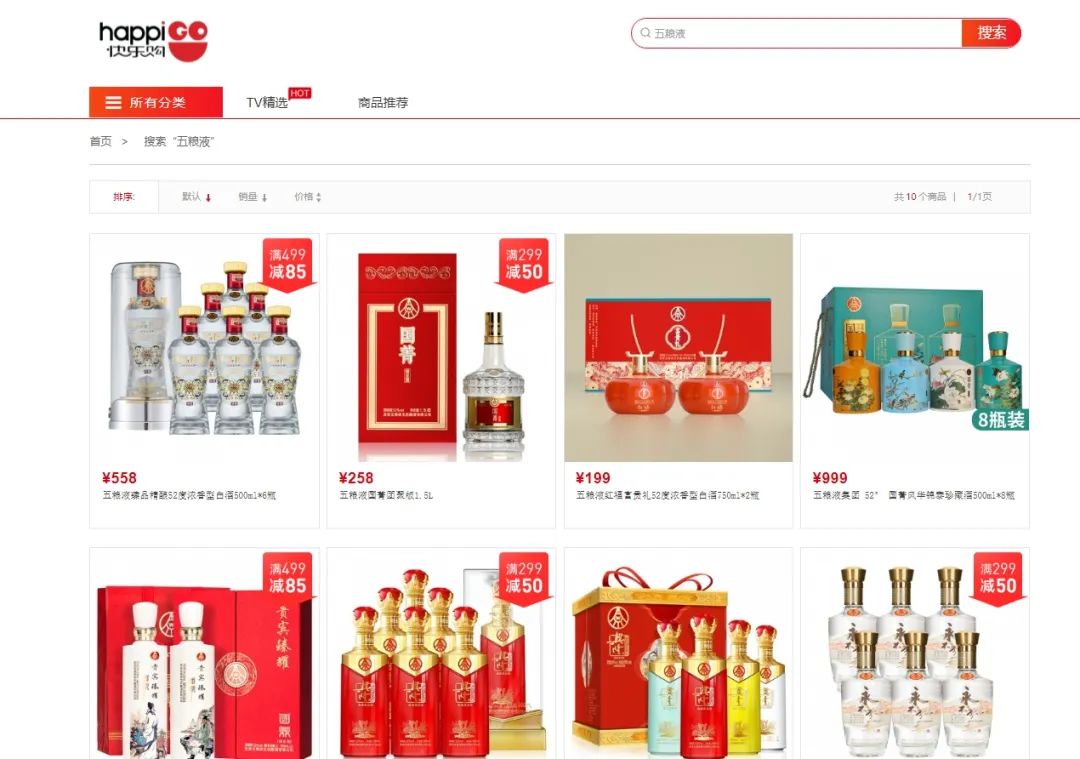

双方很快一拍即合。很多电商平台把茅台的海报放在首页,五粮液还很超前地与电商平台“快乐购”搞起了直播带货。到2013年双十一时,五粮液在天猫的成交额就达到了1597万元。

摩擦也很快出现。

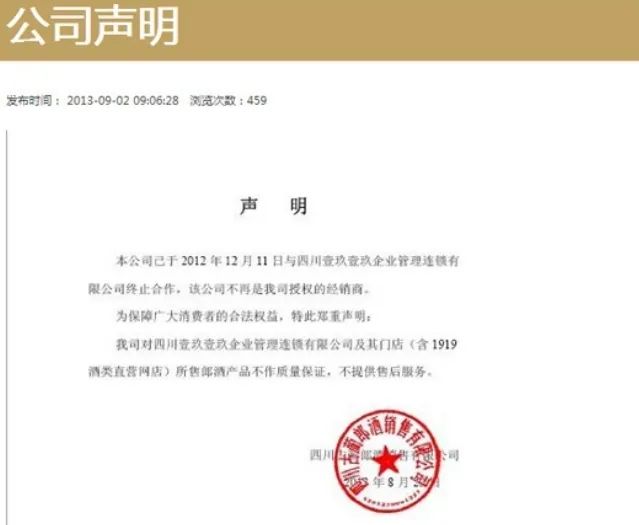

毕竟,在多数酒企的经销体系里,电商是与社会经销商一起,被归为批发渠道的。惯性之下,酒企的强硬管理风格还在延续。比如,五粮液在2013年针对某经销商的查处通报还是这样写的:

“(涉事经销商)我行我素、不按规则、不顾大局、不识大体,低价、跨区、跨渠道违规销售五粮液,给公司和整个市场环境产生了极大的消极因素,造成了极大的负面影响。”

新与旧的交锋,在这一刻无比鲜明。

此后的剧情,跌宕起伏。

2014年,白酒进入新的下行周期,量价齐跌。贵州茅台在2014年、2015年的营收增长率分别为2.1%、3.4%。五粮液在2014年的营收和净利润双双同比下滑,分别为-15%、-26.81%。

与此同时,白酒电商平台的竞争逐渐进入白热化,并于当年双十一爆发。酒仙网与1919开启价格战,争相促销抢夺用户,在大额补贴优惠之下,各类白酒的价格被打出新下限,比如普茅酒来到了千元以下的价格区间。

期间,很多白酒爱好者涌向电商平台“当时我们都有群,哪里有‘漏’,大家都会在群里喊,一起去冲。”杭州的白酒爱好者小姜告诉“略大参考”,那两年,他花了几十万买白酒,行话叫“撸酒”。

随着电商平台体量增长,销量变大,这直接影响到酒企的价格体系,也冲击到区域经销商的利益。随后,多家酒企联合封杀酒仙网、1919两家平台,停止向其供货。

习惯掌握主动权的头部酒企,其实很早就在尝试自己搭建电商体系。

2014年,茅台集团四家成员单位注资1亿元,成立茅台电子商务。然而,2015年亏损458.79万元,到2015年底时,其净资产为6099.16万元,相比本金缩水接近40%。没办法,货卖不动,茅台也只能亏损。

但它也不愿意把生意拱手让给垂直电商。2016年,茅台在官网发布声明,称当时的“普茅”统一出厂价为819元每瓶,若市场终端价格低于850元每瓶,“可能涉嫌低价倾销及假冒伪劣等违法行为,要谨慎购买。”——跟此次五粮液炮轰拼多多,有异曲同工之处。

五粮液也在2016年7月上线了自己的电商平台“五品库”,区别于茅台的垂直电商模式,它的野心更大,要建立五粮液+第三方公司(互联网)+经销商的厂商一体化模式,即,通过PC端和APP为交易载体,以经销商网点为配送渠道。

不过,这个原计划要在2018年完成18亿销售目标再独立上市的项目,最终也没太大声响。

倒是酒企与电商平台的关系,后来又缓和了许多。一个重要原因可能是,双方达成了价格共识,基本实现线上线下同价,至少,相差不大。

但有些时候,平衡不得不打破。比如电商平台的大促期间。它需要构建足够强势的价格力,去争抢客户。

2022年双十一期间,五粮液、泸州老窖纷纷向京东出手,一个要扣除当年市场支持费用365万元,一个要暂停合作。

其中,泸州老窖明确在《暂停合作函》中提到,京东近期多次低价销售公司52度国窖1573系列产品,“对市场价格、物流秩序带来巨大冲击”。而一位酒厂人士向“市界”透露,五粮液的处罚,通报,也主要是针对京东在双11期间低价销售普五产品。但在他看来,酒企的这些动作,主要是为了向线下经销商表态。

不难发现,价格,始终是白酒企业与电商平台的拉扯核心。

究其根本,是扁平化的电商渠道,与传统白酒的多级分销之间的矛盾。

前者是要让利给消费者,继而留住客户;后者是要确保经销商的收益,继而稳住销售大盘。——在传统渠道贡献营收占比90%的时代,这确实是酒企保业绩的关键。

但是,时代在变。

消费端,白酒市场整体进入低靡行情,但这个品类依然是电商角逐的重点。魔镜数据显示,2023年各大平台都在加大酒类补贴,其中,茅台、五粮液、洋酒、汾酒分别位列酒类百亿补贴销售额的前四品牌,茅台的百亿补贴相关商品销售额,同比增长超30倍,占其整体销售额的近30%。

更加灵活的身段,或许是茅台最近十几年保持“遥遥领先”的密码。

不论是酒局上的社交货币,还是卓见成效的直销体系,对互联网的积极拥抱,乃至茅台冰激凌、酱香拿铁这些话题性的跨界产品,茅台,把自己活成了白酒行业最特别的存在。

回头来看,那场始于2012年的危机,正是茅台改运的开始。它放下高贵身份,走出舒适圈,打破持续数十年的经销体系,最终,“变”带来了“运”。——除了看齐出厂指导价,白酒“老二”五粮液,其实还可以从“老大”身上学习更多。

评论