文|科技说

千呼万唤中小米SU7终于要在3月28日正式登场,自技术发布会至今也已经三月有余。在这段时间行业也在以各种形式来迎接小米SU7的到来:

1)春节后高合汽车宣布停工停产,为行业蒙上重重阴影;

2)小鹏,理想等车厂继续降价,3月3日小鹏G6宣布降价2万,理想在3月12日对2024款车型序列进行调整,理想L7Air、L8Air售价下调1.8万元;

3)极氪001入门的WE版从30万元降至26.9万元,被业内解读为这是对小米的精准打击。

篇幅原因,我们不需要一一列举,仅上方所罗列事项都已将新能源汽车赛道的“卷”勾勒的淋漓尽致,即便是特斯拉也在2024年初官宣中国市场Model 3和Model Y降价,“内卷”的压迫感扑灭而来。

在此之前我们曾此有过分析:

车企供应增速超过总需求(表现为行业产能利用率开始下行),市场由此迫使车企价格再平衡,在此过程中又遇到三大汽车央企将新能源汽车作为KPI这一新现象,在现金流,市场占比等指标压力之下,价格战成为必选模式。

另一方面作为资本驱动型产业,价格战比拼的又是利润、资本对亏损的容忍度以及企业的经营效率等等,过程又极为残暴,战役尚未打响就有企业退出,这也可视为提前止损。

小米SU7即将上市,市场已然是这样凶残了,等待小米的究竟是什么呢?

本文核心观点:

其一,对比赛力斯,小米SU7的创业环境要优于前者;

其二,受外部环境影响,小米基石业务呈现回暖迹象,给SU7提供了更大的容忍空间;

其三,小米SU7定价宜激进要市占率,不宜保守稳财务。

同样造车,赛力斯胜在魄力大

当前市场尤其关心小米SU7的定价问题,20-25万这一价格区间已经被小鹏、极氪、银河等厂商“卷”得一塌糊涂,意味着初入新手村的小米未实现打怪升级,就要进入“恶人谷”厮杀,压力可想而知,如果小米选择在20万以下,固然可以避开竞争,但配置拉满的SU7极有可能面临“卖一辆亏一辆”的窘境。

往低价走,利润单薄,销量越大亏越多,往高价走,又要面对残忍的丛林法则。

站在财务角度,我们会为小米SU7选择怎样的参照企业呢?

我个人倾向于赛力斯,主要原因为:

其一,在与华为智选合作发布问界系列汽车之前,赛力斯(彼时名为“小康股份”) 主要业务核心三电、传统汽车(部分出口),在业内并无太大知名度,2021年与华为合作发布问界M5之后,才暴得大名;

其二,新旧业务交接,从财务角度更便于观察赛力斯的财务信息,如在城市门店销售中,赛力斯主要依托于华为渠道(给予后者8%的渠道提成,2%技术服务费用)。较之蔚小理为代表的新势力初期选择昂贵的自建直营销售网络,小米与赛力斯更为接近,汽车门店可以兼卖小米,穿戴以及智能家居,可以最大效率利用坪效;

其三,问界M5在2022年销售量大概在56000台左右,近期有机构对小米SU7首年销售预估在4-5万台之间,在规模效应方面两者更为接近。

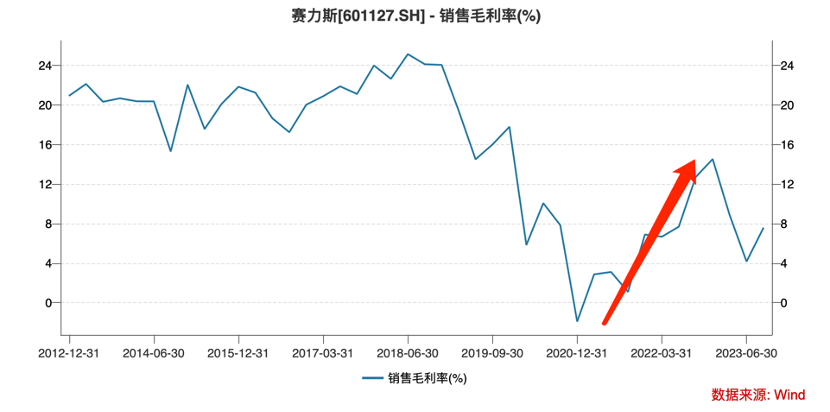

赛力斯在与华为合作之前,其实是面临巨大的生存压力的,不仅总营收连番下降,且彼时燃油车行业的产能过剩已经让企业失去了定价能力,毛利率连续下降,在2020年甚至出现了负毛利率(亏钱卖)。

2022年正式销售问界M5之后,毛利率出现了明显改善,虽然初代问界M5在产品以及销量方面并不令人满意,但其定价还是比较慎重的(后驱标准版24.98万元,四驱标准版26.98万元)。

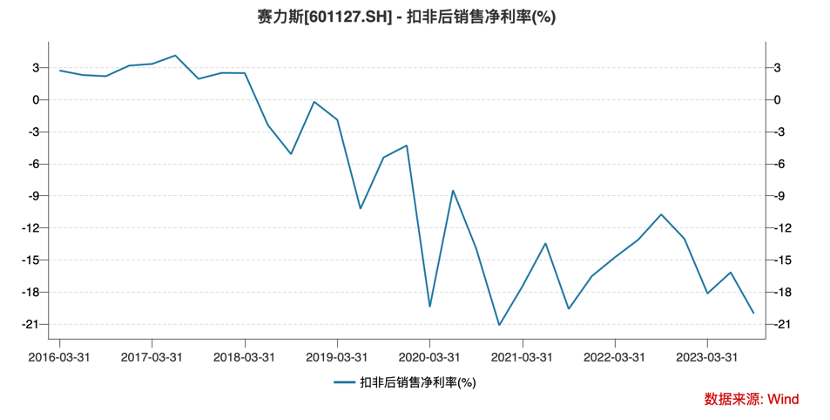

尽管如此,扣非后的赛力斯净利润仍然是亏损的,自2021年至今赛力斯均未能摆脱亏损的阴影,2023年推出问界M7后亏损还出现了放大的趋势。

原因也比较简单,如前文所言华为以销售渠道和技术投入问界,从销售额中拿到了2%的技术打包服务和8%的销售服务费。如果将问界系列视为一个独立公司,其销售费用占比大概在8%上下,假如2021年款问界M5要达到财务平衡,销售费用占8%,技术打包扣去2%,此外亦有行政,财务等方面费用,其毛利率不应该低于15%,如此才不会对母公司业绩带来太大影响。

从前文图表以及上述分析中,显然2022年的问界M5并未达到上述目标,产品在财务方面并未实现平衡。

我们之所以用如此多篇幅去回顾2021版问界M5对赛力斯的影响,只是希望可以在分析小米SU7时有所借鉴:

1)问界M5(亦包括其后的M7)之所以迟迟难以给赛力斯贡献净利润,主要原因并非许多人所声称的“钱都让华为赚了”,更为重要的乃是定价。国内新能源汽车赛道已经相当拥挤之时,企业要考虑的重中之重乃是“市占率”,只有高市占率才有高美誉度的可能,否则造车只能是自娱自乐;

2)虽然问界M5定价较之小鹏和蔚来要有较高溢价(后者初期毛利率经常为负,典型的卖一台亏一台),但还是偏于保守,加之彼时宏观经济仍在面临严峻的“输入性通胀”,毛利率仍未能与期间费用打平;

3)小米SU7之于赛力斯最大的不同在于起点不同,如其市场渠道乃是与小米原有业务共享,销售市场占比应该是可以低于8%的,且此时大宗商品价格仍处于下跌通道中,对缓释成本压力大有裨益。

综上,我们认为小米SU7扭亏的毛利率平衡线应该在10%-15%之间,取中间值12%。

小米汽车要温故“不服就干”

如前文所言,20万之所以是小米SU7定价分水岭,主要在于这是“保量”还是“保值”的分界线,市场便于从中读取小米经营的侧重点。

赛力斯和华为在问界系列的经营中倾向于“保量”,希望可以用定价撬动竞争力,而赛力斯在风光无限的销售增长中承担了亏损,市场对此仍然较为宽容,给予其极高的溢价能力。

在经济学中,产业发展往往有“萌芽-速增长-过剩-淘汰-剩者为王”这一周期,在消费互联网到各大传统行业无不在循环往复,这也是市占率往往被市场重视的主要原因,只有高市占率才具有定价能力,在市场淘汰期后掌握定价权。

去年至今停止营业的汽车公司,并非仅仅陷入亏损,市场不再输血,而是在市占率的竞争中已经难以翻盘,注资就是无底洞,这也就是虽然蔚来备受争议,但市场仍然愿意融资给企业的主要原因。

赛力斯背靠华为,尽管短期内有承担的亏损压力,但市场对其仍然是非常乐观积极的,大厮杀之后赛力斯大概率是幸存者,届时盈利自然都不是难题。

小米亦是如此,SU7的技术发布会已经充分展示了产品的高品质,在商业上的成功就应该忽视短期的利润,要从长期的市占率和定价能力入手。

基于此,我个人倾向于小米SU定价策略继续观察“性价比优先”原则,由于极氪001将入门款价格锚定在了26.9万,那么小米SU7定价就应该在20-25万之间。

假若年销售额5万台,届时总销售额将在110亿元上下,参考赛力斯的定价策略以及扣非利润情况,预计小米汽车2024年经营性亏损大概在10-15亿元之间(扣非经营亏损在10%上下)。

2023全年,小米集团经营利润超过200亿元,就此来看上述亏损数字尚在小米的安全阈值之内。

问界无异是再造了赛力斯,问界的强弱兴衰关乎赛力斯根本,这就使得赛力斯对问界的运营非常积极,也因此在M5不尽如人意之后,有了M7和M9的销售高点。

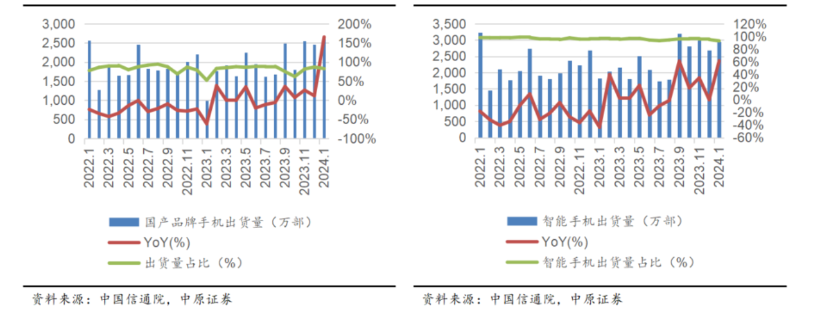

小米则相对不同,原业务的手机,AIOT等业务仍为集团贡献着利润和现金流,2023年手机业务实现营收1575亿元,且第四季度无论是营收还是毛利率都改善中(智能手机业务毛利率达到了14.6%的高点)

整体来看,我国乃至全球智能手机都出现了明显的复苏迹象,此前行业低沉的市场情绪得到一定程度舒缓。

2024年1月,国内市场手机出货量3177.8万部,同比增长68.1%,增速创自2021年3月以来新高,以AI为驱动的新一代换机潮正在到来,小米的内部环境正在改善。

如果小米当前对汽车抱以激进经营理念,当前应该忽视业务短期的亏损,集团对汽车的兜底能力应该是放大的,以“放马过来”的心态去竞争市场,对于小米汽车集团是有储备力量的,但如果是非常保守的经营做法,在定价中就要偏高,入门款在25万以上,但显然这并不适合行业。

兼具“面子”和“里子”的做法,小米SU7不妨将入门价格定在20万偏上,高端款在25万以上,前者贡献里子,后者负责面子。

尽管新能源汽车赛道越发拥挤,市场很多声音对小米入局造车并不看好,不过客观说今日小米处境较之2022年的赛力斯仍然要幸运许多(毛利平衡点都要低于赛力斯)。而彼时赛力斯与华为仍然可以采取低价定价策略去争夺市场,在手机与AIOT等业务正在回暖之时,小米不妨在汽车定价中再激进一些,重试”不服就干”的魄力。

这一切都要在3月28日揭晓。

评论