01、AI+的场景变得越来越多

过去1年多,英伟达通过为包括OpenAI、Meta等人工智能企业提供包括H200、H100、A100等不同规格的GPU,成为生成式AI技术爆发的“卖水人”。

这也让英伟达的GTC人工智能大会,成为科技界“春晚”的势头。在大会召开前,市场上关于架构、双芯片设计等已经有不少传闻,关注点在于:黄仁勋会把芯片的性能提升多少。

在大会上,英伟达给出了答案——基于Blackwell架构的B200采用双芯片设计,也就是在同一个芯片上集成了两个GPU,这让B200晶体管数量达到2080亿个。上一代的H100,晶体管数量只有800亿。

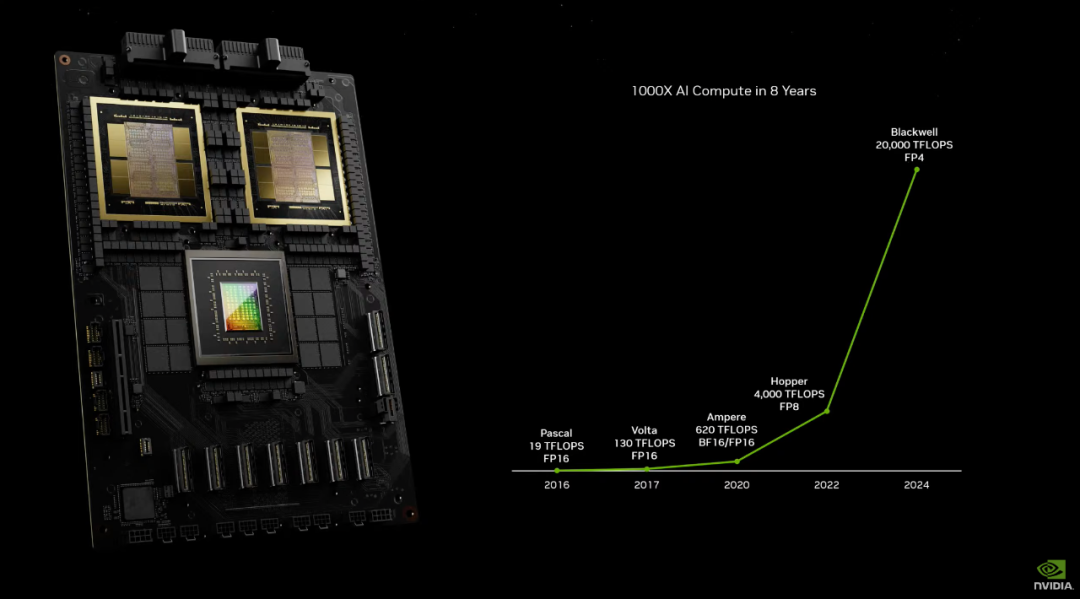

图:英伟达AI芯片算力8年提升1000倍 来源:英伟达

这个新的B200GPU,能提供高达20petaflops的FP4性能;而H100仅为4petaflops。

而将两个B200与单个GraceCPU相结合的GB200,则可以为LLM推理工作负载提供30倍的性能,同时大大提高效率。比起H100,GB200的成本和能耗降低了25倍。

简单说,B200、GB200的运算能力不仅比H100强得多,还比H100降低了成本、耗能。

英伟达不仅给客户提供新的芯片,也开始做自己的机器人大模型、AI推理服务器、智能驾驶平台。

例如,在机器人方面,英伟达推出一款用于机器人领域、名为GROOT的通用基础大模型,以及适用于机器人的全新计算机Thor。

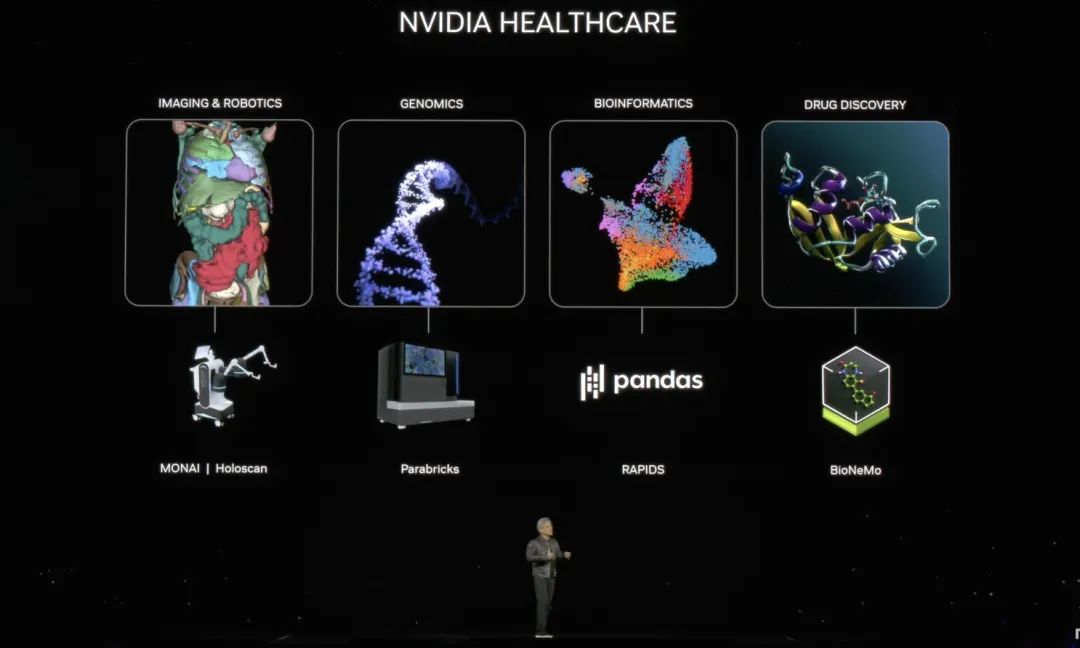

又如,在AI推理服务器,英伟达本次一口气推出了25个基于医疗场景的AI推理服务,包括一系列药物发现模型,如用于生成化学的“MolMIM”、用于蛋白质结构预测的“ESMFold”、帮助研究人员了解药物分子如何与靶标相互作用的“DiffDock”等。

再如,在DRIVEThor车载计算平台上,提供全新的Blackwell架构,目前比亚迪、广汽、小鹏等多个厂家与之达成合作。

图:英伟达AI推理服务器的医疗应用场景 来源:英伟达

就这次发布会的内容来看,英伟达新一代芯片B200、新一代平台Blackwell的影响已经深入到诸多行业中。如果说H100更多还是大模型公司、科技公司的“军火”,那B200、Blackwell已经可以让普通人在驾驶、诊疗等场景中直接感受到人工智能威力。诸多相关行业的效率、发展速度很可能进一步加快。

02、芯片,兵家必争之地

芯片对科技行业、人工智能竞争的重要性已经是常识了。而对投资者来说,要把握这场“科技军备竞赛”的要害,自然也离不开寻找研发力量最突出的芯片环节。

在这方面,科创芯片ETF(588290)尤其值得关注。

自创立以来,科创板就承担着辅助新兴产业和高新技术产业融资、推动中国科创行业与专精特新公司快速发展的任务,从研发投入的力度来看,科创板的公司也可谓“不辱使命”。

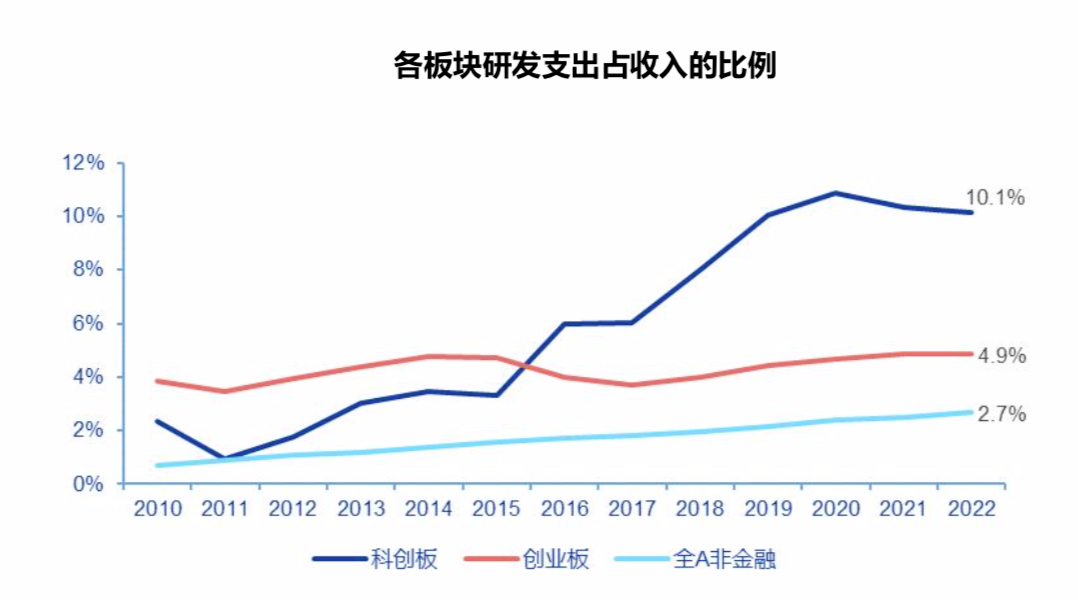

自开板以来,科创板企业研发支出占收入比例快速提高,显著高于创业板和全A非金融企业。例如,在2022年,科创板企业研发支出占收入比重已经达到10.1%,而同期创业板为4.9%,全A非金融为2.7%。对于科技行业来说,研发投入是源头活水,只有保持投入,才可能支撑未来产品与业绩的高增长。(数据来源:Wind、中证指数公司)

来源:Wind,中证指数有限公司,截至2022.12.31

在这个背景下,科创芯片ETF(588290)也成为科创板高新技术产业发展的缩影与“优中选优”的指数。

该指数从科创板上市公司选取代表性芯片产业标的,其中研发支出占营收比例自2019年指数成立基日至2023年底,一直显著高于同期科创50、创业板、沪深300、中证500成分股研发支出占营收比例(数据来源:WIND)。

强大的研发,保障了业绩增长,也让该指数跑赢了中华半导体指数、中证全指半导体指数、国证芯片指数——

在2019年底-2023年底,科创芯片指数跑赢中华半导体指数6.0%;跑赢中证全指半导体指数9.0%;跑赢国证芯片指数5.8%(数据来源:WIND)。

03、数字产业链的向上拐点

当AI技术进入越来越多的细分行业,从生产到生活必然出现爆发性的新商业机会。

在基础设施层面上,不管是5G基建陆续落地,还是“东数西算”工程正式全面启动,为网络、云计算、大数据之间的协同建设、提升资源使用效率打下坚实基础。

凭借良好的基础设施,在生产端,互联网、大数据、人工智能和实体经济已经深度融合。从即时物流、自动驾驶,到企业协同办公、高端制造,从互联网公司到传统制造业,数字化帮助企业实现了卷不出来的经济效率和商业增长。

根据华为与牛津经济研究院联合发布的报告《数字溢出》,过去30年,数字投资每增长1美元,就会使GDP增加20美元,而非数字投资的平均回报率仅为1∶3。这一结果表明,就每1美元的平均回报率而言,数字技术投资比非数字技术投资高6.7倍,这就是数字经济、现代技术的力量。

在消费端,数字经济的“存在感”更加强烈,大家早已习惯了网络购物、外卖、在线教育等便捷的服务,近年短视频、直播电商的浪潮又再次拓展了商业模式和下沉市场。

毫无疑问,在诸多传统产业的增长速度进入瓶颈期甚至停滞期之后,数字经济的增长空间不仅巨大,而且活力十足,在未来很长一段时间内都具有高增长、高确定性的稀缺品质。

这也意味着,数字化不仅能够推动中国经济进入下一代增长奇迹的轨道,也将为投资者带来新时代的发展红利。

面对这样前程远大、短期路径又带有未知色彩的领域,数字经济ETF(159658)提供了很好的投资工具。

这只产品是跟踪中证数字经济主题指数的ETF产品,聚焦数字经济基础设施和数字化程度较高的应用领域上市公司。在基础设施方面,主要投资于通信设备、电子设备、电脑与外围设备、半导体等行业;在应用方面,主要投资于线上购物、快递物流、影视娱乐、网络游戏、视频直播、在线教育、远程医疗、车联网等细分领域。

此外,汇聚大批互联网巨头的恒生科技ETF(513580),跟踪软件行业的软件ETF(561010),都是跟进应用场景发展的好选择;AI推理服务器、DRIVEThor本次的应用也说明,创新药、智能汽车也是重要的落地方向,新能源车ETF(516660)、生物医药ETF(159508)是值得关注的标的;直接配置英伟达等科技公司的纳斯达克ETF(159632)至2023年以来涨幅超过50%(截止2024年3月20)。

文章来源:猫头鹰

评论