文|达摩财经

增利不增收成了横在银行面前的一道关卡。

3月21日,中信银行发布2023年业绩报告。数据显示,2023年中信银行营业收入2058.96亿元,比上年下降2.60%;实现归属于本行股东的净利润670.16亿元,比上年增长7.91%。

在LPR利率持续下调、市场信贷有效需求不足的环境下,中信银行的表现还算尚可。从规模上看,截至报告期末,中信银行资产总额突破9万亿大关,达到90524.84亿元,比上年末增长5.91%。

不过,中信银行营业收入的同比下滑也实属罕见。通过梳理过往年报发现,自从2009年,中信银行营业收入录得-2.11%的同比下滑后,其营业收入每年均能保证一定的增长,本次也是中信银行14年内首次出现营收同比下降的情况。

此外,中信银行虽净利润有所增长,但增速上已明显放缓不少。2021年和2022年,中信银行的归母净利润分别为556.41亿元和621.03亿元,其中,2021年净利润同比增长13.6%,2022年则略有下降,降至11.61%。

如今,中信银行净利润增速再缩减至7.91%,从三年连降的净利润增速不难发现,在规模突破9万亿后,中信银行也遇到了增长乏力的难题。

增长乏力 营收十四年来首次下滑

中信银行营业收入的下降主要是来自利息净收入的下滑。年报显示,2023年,中信银行实现利息净收入1435.39亿元,同比下降4.72%,实现非利息净收入623.57亿元,比上年增长2.65%。

参照中信银行过往业绩表现来看,持续下滑的净息差或仍为收入下降的主要原因。

2019年到2022年,中信银行净息差从2.12%降至1.97%,2023年一季度进一步降至1.87%。2023年三季度,其净息差再度较年初下降0.15个百分点至1.82%,同比则下降0.14个百分点。年报显示,截至2023年末,其净息差已降至1.78%,在9家上市股份行中也处于下游。

面对净息差的持续下滑,中信银行也只能采用“以量补价”的策略来提高利息净收入,即通过扩大生息资产来弥补利息下行引发的收入下滑。

截至2023年12月31日,中信银行贷款及垫款总额为54983亿元,对比2022年的51528亿元增长6.71%,比2022年6.11%的增长率再度提高0.6个百分点,但是仍低于10%以上的行业平均增长水平。

因此,低于行业的贷款规模增速再叠加同样低于行业平均水平的净息差,中信银行业绩承压也就不足为奇。

值得一提的是,2023年度,中信银行大幅进行了拨备调节,因而在营收下降的同时才出现利润的反向上涨。

年报显示,2023年中信银行信用及其他资产减值损失合计622.04亿元,比上年减少92.亿元,同比下降12.88%。其中,计提贷款及垫款减值损失498.4亿元,比上年减少59.46亿元,下降10.66%。

2023年全年,中信银行的拨备前利润为1370.91亿元,对比2022年来看,同样呈下降趋势,同比下降5.34%。也正是因为信用及其他资产减值损失的减少,才使得中信银行2023年的利润总额勉强实现2%的增长,达到748.87亿元。

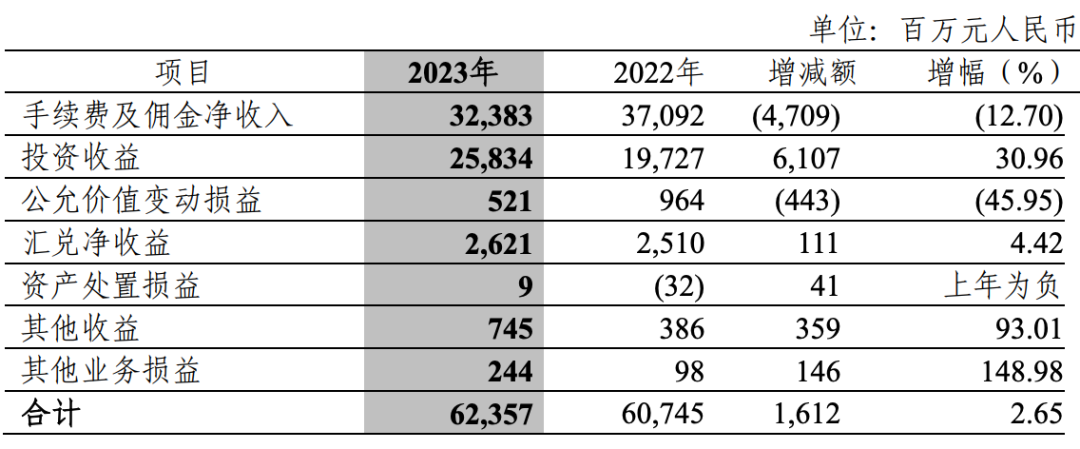

从中信银行的非利息净收入上看,2023年的表现似乎也稍逊于2022年。截至2023年末,中信银行实现非利息净收入623.57亿元,比上年增加16.12亿元,增长2.65%。

但是从收入组成上看,2023年中信银行非利息净收入中,受投资收益变动影响极大,全年投资收益同比上涨30.96%。手续费及佣金净收入却从2022年的370.92亿元下降12.7%至323.83亿元。也就是说,剔除投资收益带来的收入增长,中信银行2023年非利息净收入也比2022年下降不少。

零售业务难以扛起增长大旗

在2021年报发布会上,中信银行首次系统阐述了新零售全景图,表示正在构建以财富管理为主体的“财富管理—资产管理—综合融资”价值链,试图将曾经“短板”的零售金融业务变成新的发展引擎。

在本次年报中,中信银行也披露了零售金融业务所带来的成绩。2023年,中信银行零售管理资产为4.24万亿元,较上年末增长8.32%,信贷规模2.2万亿元,私行管理资产也站上万亿台阶。

中信银行年报显示,截至2023年12月31日,该行个人贷款余额22838.46亿元,较上年末增加1669.36亿元,同比增长7.89%。

截至报告期末,该行个人贷款(不含信用卡)余额17109.01亿元,较上年末增加1573.58亿元,增幅10.13%。其中,个人住房按揭贷款全年仅新增年增270.83亿元,大多数贡献则来自于经营贷和消费贷。2023年,中信银行全年个人普惠贷款余额新增866亿元,其余的增长部分则全来自于消费贷款。

比起个人信贷业务的增长,中信银行信用卡业务则显得相形见绌。

在2023年之前,中信银行信用卡发卡量增速已逐步放缓。2019年至2022年,该行信用卡累计发卡量同比增速分别为24.26%、11.16%、9.40%以及5.21%。至2023年,发卡量增速才有所好转,为8.37%。

但是,随着中信银行信用卡发卡量增速的回升,其交易量却出现反向的下滑。2023年,中信银行信用卡交易量为27159.95亿元,同比下降2.73%。此举也直接导致信用卡业务2023年全年收入594.21亿元,同比下降0.67%。

不仅收入没有上涨,中信银行信用卡的不良率却节节走高。2019年至2023年,该行信用卡不良贷款余额分别为89.48亿元、115.61亿元、96.50亿元、105.20亿元、131.98亿元,不良贷款率分别为1.74%、2.38%、1.83%、2.06%、2.53%。

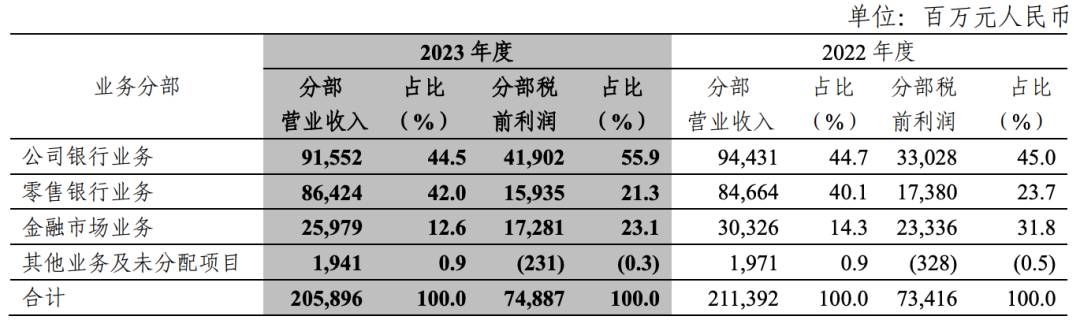

从中信银行的零售金融战略上看,经过近几年的调整,确实有着明显的增长。2023年全年,中信银行零售银行业务营业收入达到864.24亿元,对比2022年的846.64亿元增长2.07%。

但是,从利润的贡献上来看,零售银行业务贡献的利润仅有159.35亿元,同比下降8.31%。且利润占比仅有21.3%,在收入占比提升的同时利润占比反而下降不少,利润尚不足公司银行业务的一半,甚至都不及金融市场业务所带来的利润。

不仅如此,对比公司业务来看,个人贷款有着更多的不确定性,也增加了个人不良贷款的占比。2019年,中信银行的个人不良贷款总额为151.94亿元,占不良贷款总额的23%。截至2023年末,其个人不良贷款总额已增加至276.68亿元,占不良贷款总额的42.7%.

如此来看,一味的提高个人贷款规模并不能为中信银行的业绩起到制胜的关键,在提高零售业务的同时,如何能够保证利润的增长以及控制不良率,或许才是中信银行新零售战略的重中之重。

评论