3月22日,常熟银行披露2023年年报,该行实现营业总收入98.7亿元,同比增加10.62亿元,增幅12.05%;归母净利润32.82亿元,同比增加5.38亿元,增幅19.60%;扣非净利润32.71亿元,同比增长19.57%。

在发布年报的同时,常熟银行业披露了2023年的分红预案:拟每10股派发现金股利2.50元,以资本公积向全体股东每10股转增1股。

业绩增长下分红比率变低

虽然此次有送股方案,但是现金分红6.85亿元与2022年现金分红数额基本一致,但2023年归母净利润比去年高,也使得2023年的现金分红比率比之前更低。

规模上,截至2023年末,常熟银行资产总额3344.56亿元,较上年末增长16.18%;贷款总额2224.39亿元,较上年末增长15.00%。负债总额3073.25亿元,较上年末增长16.51%;总存款2479.39亿元,较上年末增长16.16%。

资本金方面方面,截至2023年末,常熟银行资本充足率、一级资本充足率、核心一级资本充足率分别为13.86%、10.48%、10.42%,分别较上年末下降0.01%、增长0.21%、增长0.21%。

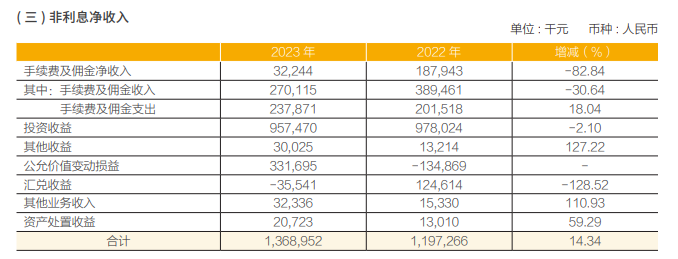

非利息净收入结构变化大

常熟银行近百亿的的营业收入主要分为利息净收入与非利息净收入,分别为85.01亿元和13.69亿元,分别较2022年增长了11.69%和14.34%。

但是具体来看,该行非利息净收入中的"手续费及佣金净收入"约为0.32亿元,较2022年1.88亿元同比下降了82.84%。

其中,手续费及佣金净收入包含了理财业务、代理业务、结算业务等等,其中变化较大的为理财业务,同比-62.83%;银行卡业务仅为18.1万元,同比-88.1%。

一方面是收入减少,另一方面是成本增加手续费及佣金支出合计上升了18%,最终导致整个板块出现了大幅下滑。

这样的情况下,之所以整体非利息净收入还能保持增长主要是由于公允价值变动损益由2022年的-13.5亿元增至33.1亿元。而公允价值变动损益主要为交易性金融资产以及衍生金融工具,如果不是这部分变动,该行非利息净收入将下滑较严重。

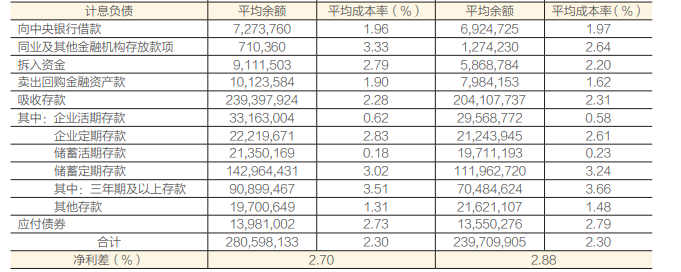

净息差一路走低降至3%以下

另外一点值得关注的是,虽然净利润在增长,但常熟银行的净息差在一路走低,2021年-2023年该项数据分别为3.06、3.02和2.86。

从业务角度来看,常熟银行的业务主要分为公司银行业务、零售银行业务、金融市场业务和村镇银行业务。

截至2023年末,企业活期存款和储蓄活期存款分别为283.17亿元、224.39亿元,分别同比下降3.64%和10.67%,而定期存款则出现大涨,企业定期存款和储蓄定期存款分别为242.68亿元和1505.29亿元,分别同比上涨15.97%和30.09%。

但从平均成本率来看,企业活期、定期存款均由不同成都上升,而储蓄活期、定期反而有所下降。

在该行生息资产中,2023年发放贷款及垫款的平均收益率为5.81%,低于2022年的6.09%。其中,企业贷款平均收益率由2022年的4.84%下降至4.76%,个人贷款平均收益率由7.09%下降至6.73%,票据贴现由3.07%降至2.57%,金融投资由3.57%降至3.52%。

从贷款金额来看,截至2023年末,常熟银行投向1000万元以下的贷款规模占比达75.03%,其中100万元、100-1000万元以下贷款占比分别为41.64%、33.39%,这两块的不良率为0.78%,较去年有所下降。总体不良率为0.75%,去年为0.81%,处于行业领先水平。

截至3月22日收盘,常熟银行报收6.77元/股,下跌2.45%,在银行股里跌幅靠前。

评论