界面新闻记者 |

对于没有公募牌照的券商资管而言,旗下参公改造大集合产品到期后的去留仍是一道选择题。

3月22日,天风资管发布《关于天风六个月滚动持有债券型集合资产管理计划新增份额可能触发持有期不满一个运作期情形的提示性公告》。

“本集合计划合同于2021年9月22日生效,至2024年9月22日满三年。因此2024年3月22日后新增份额可能触发持有期不满一个运作期情形(即投资者于2024年3月22日后申购的份额持有期至终止日不满足6个月)。本集合计划存续期届满,若未能延期,本集合计划的终止而进入到清算期,投资者持有的份额届时按照清算期安排进行。”

在上述公告中,天风资管如此告知投资者。

2024年,券商资管大集合参公改造产品将迎来史上最大规模到期。按基金转型生效日计算,今年将有79只产品将面临在“延期”、“清算”和“变更管理人”之间三选一。

若产品未能延期,天风资管旗下清算的大集合参公改造产品将达到两只。

相比之下,选择“延期”的券商/券商资管仍为多数。界面新闻记者注意到,本月以来,已相继有信达证券、光大资管和中信资管发布旗下共计4只产品存续期延长公告。

至此,年内已有十只参公大集合产品到期,除前述三家外,还包括海通资管、方正证券、申万宏源资管、招商资管的产品。

招商资管去年已获批公募管理人资格,按照既定程序,在完成相应手续后,相应大集合产品也将一并转为正式公募基金。

信达证券、光大资管、申万宏源资管和中信资管均选择了对到期产品“延期”,但方正证券旗下“方正证券金港湾A”则在到期后直接进入了清算。该基金也是方正证券首支选择到期后终止合同的基金。

值得一提的是,去年8月,方正证券曾将“方正证券金立方一年持有A”管理人由方正证券调整为旗下控股公募子公司方正富邦基金。由此首开了参公大集合产品变更管理人延长存续期的先河。

同一发行人,为何“方正证券金立方一年持有A”可以转旗下公募,“方正证券金港湾A”却面临清盘?

“监管之前指定了券商大集合产品在到期后公司可以视具体情况在‘延期’、‘清盘’和‘变更管理人’之间三选一,但最后都由监管拍板各个产品的转型问题。”有券商资管工作人员向记者透露。

Wind显示,截至2023年12月31日,“方正证券金立方一年持有A”和“方正证券金港湾A”的基金资产净值相差悬殊,前者作为偏股混规模达到6.39亿元,后者则只有0.88亿元。

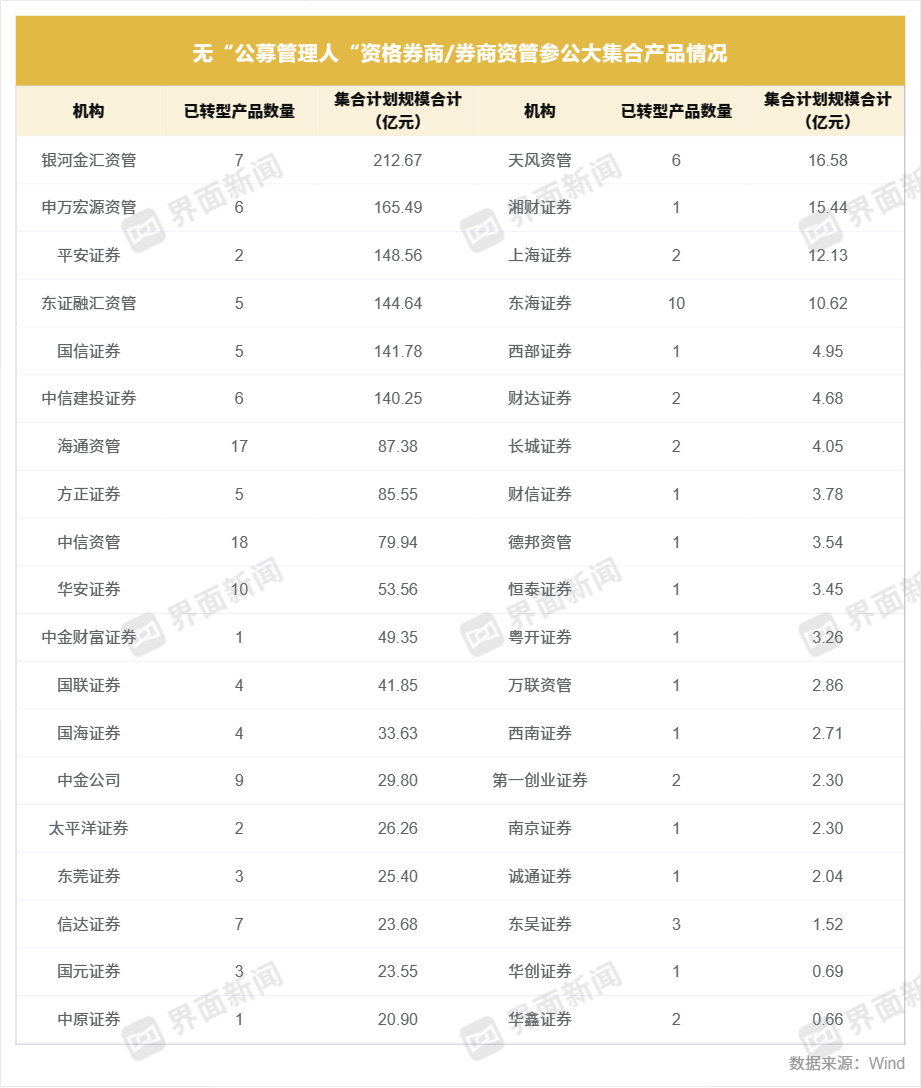

Wind显示,截至2023年末,43家券商及其资管子公司管理大集合参公改造产品规模约2500亿元,其中,近六成产品规模为货基产品,其次为债基类产品。

根据政策要求,券商资管的大集合产品改造有两条途径:1)利用“一牌”,将大集合合理转化为公募基金规模;2)利用“一参一控”,将大集合转化为子公司公募管理人旗下的公募基金,否则只能从延期走向清盘。

但在43家机构中,仅招商资管和兴证资管已获批公募管理人资格,光大资管、广发资管、安信资管三家递交公募管理人资格申请。

其余机构中,除6家机构管理的集合计划在百亿元外,28家机构管理规模不足50亿元,其中15家机构不满5亿元。

有业内人士分析,拿不到公募牌照的中小券商而言,清盘或是最优解。

某券商资管人士此前向界面新闻记者表示,规模较小的大集合出于对投资者负责的态度、投研成本考虑,清盘后可以引导投资者转投更适合的合规产品,券商也有更多精力专注于资管产品投研和管理。

就收益而言,截至3月22日收盘,券商大集合公募化改造产品(A/B/C/D份额分开统计)成立以来的平均收益率为-2.6%,中位数为2.3%,产品之间收益分化较大。

近7成产品实现正收益,但收益率10%以上产品仅27只,且“中金新锐A”为唯一收益率超50%产品;35只产品成立以来收益率在-20%以下,其中,6只产品收益率甚至低于-50%。

评论