文|全球财说 高珊

不久前,横琴人寿保险有限公司(以下简称“横琴人寿”)发布公告称,公司临时股东会会议批准了增资预案,将新增注册资本7.53亿元,由股东珠海铧创投资管理有限公司(“珠海铧创”)出资15.81亿元全额认缴,变更后注册资本将由23.85元增加至31.37亿元。

这是继2022年单一认缴增资后珠海铧创的再一次单一认缴。

横琴人寿成立七年,业绩却由盈转亏,并在2023年前三季度亏损进一步扩大,四季度偿付能力报告摘要中甚至未披露净利润情况。

珠海国企背景股东的进一步加码,以及新总经理的上任,横琴人寿如何在变局中寻求破局?

增资提升资金实力,降低问题股权影响

仅按照当前公告透露出的信息,此次增资或是一场“突破规定”之举。

2022年6月,珠海铧创曾向横琴人寿增资8.69亿元,持股比例由20%增至32.9%,此次增资,预计珠海铧创的持股比例将增至49%。

而另外四股东,亨通集团有限公司(“亨通集团”)、深圳市珍珠红商贸有限公司(“珍珠红”)、苏州环亚实业有限公司(“环亚实业”)、中植企业集团有限公司(“中植集团”)的持股比例则将均由16.775%进一步下降至12.75%。

根据《保险公司股权管理办法》(“《办法》”),单一股东持股比例不得超过保险公司注册资本的三分之一,此次增资后,珠海铧创的持股比例将超过这一限制。

不过《办法》同样规定,保险公司因为业务创新、专业化或者集团化经营需要投资设立或者收购保险公司的,其出资或者持股比例上限不受限制。

此外,经中国保监会批准,参与保险公司风险处置的,或者由指定机构承接股权的,不受《办法》关于股东资质、持股比例、入股资金等规定的限制。

关于此次增资的目的,横琴人寿相关负责人曾向媒体表示,主要是为“资本补充,缓解偿付能力压力”。

2023年四季度末,横琴人寿综合偿付能力充足率为153.98%,核心偿付能力充足率为119.68%,相较于上季度末分别下降9.72、9.42个百分点。

根据国家金融监督管理总局,2023年末保险业平均综合偿付能力充足率和核心偿付能力充足率分别为196.5%和127.8%,其中人身险公司分别为186.2%和110.3%,横琴人寿综合偿付能力充足率略低于平均水平。

另一方面,处置股权被质押、冻结产生的风险或也是原因之一。

目前,中植集团持有的4亿元股份中,有0.95亿被冻结,珍珠红持有的4亿元股份则全部被质押。

2023年8月,在中植集团兑付危机爆发后,横琴人曾向相关方发布过一份《关于横琴人寿与中植集团有关情况的说明》,并表示,中植集团对公司为财务性股权投资,不具有控制或共同控制影响。

目前公司与中植集团及其关联方无任何存量关联交易,也未以任何形式,直接或间接将资金投向中植集团及/或其关联方的资产。

并且2022年5月时,中植集团曾计划出清股权,截至目前尚未看到有接盘方的公开报道信息。此前横琴人寿表示,公司正在推进增资引战工作,积极协助股东寻找投资者以推进股权转让,以尽早完成公司股权优化工作。

在短期内无法有效推进中植集团处置股权的情况下,此次增资,也能有效稀释中植集团、珍珠红的持股比例,降低公司的经营风险。

在《全球财说》看来,横琴人寿尚属幸运,遇到曾经的大股东爆发危机后,还有大股东挺身而出增资,一方面体现出珠海铧创对横琴人寿继续看好,另一方面也有对横琴人寿“维稳”的作用,不至于走向持久的股权动荡。

2023年收入降速,亏损扩大

2020年,成立仅四年之际,横琴人寿曾打破了保险公司“七平八盈”的规律提早盈利。但到2022年却急转直下,在营业收入同比增长19.79%的情况下,净利润却由盈转亏。

2023年,在成立后的第七年,即大部分保险公司触达盈亏平衡的时期,其盈利水平进一步降低。

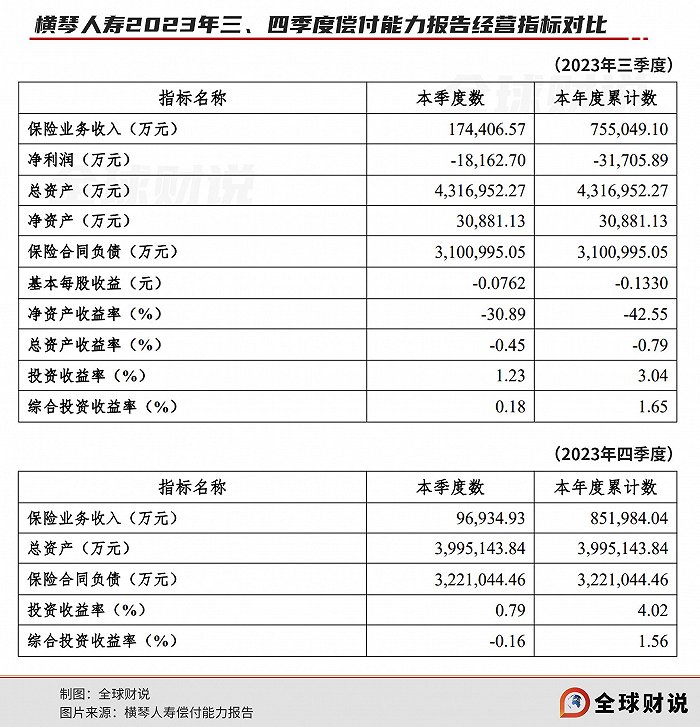

2023年第三季度横琴人寿营业收入22.16亿元,其中保险业务收入17.44亿元,环比下降7.19%,同比增长10.04%,亏损达到1.82亿元,环比二季度扩大771.43%,相较于上年同期净利润1234.09万元同比转亏。

前三季度,横琴人寿营业收入86.89亿元,其中保险业务收入75.50亿元,净利润-3.17亿元。

横琴人寿的经营状况与“中植系”风险爆发或有一定关系。

2023年6月,中植集团首次被曝旗下产品出现逾期兑付。11月,“中植系”所属财富公司因涉嫌违法犯罪案件被公安机关立案,中植集团发布致歉信,明确旗下产品陆续发生实质性违约。

市场上“‘中植系’暴雷了,横琴人寿的产品还能买吗?”的情绪也同步蔓延。

四季度偿付能力报告显示,2023年第四季度,横琴人寿保险业务收入9.69亿元,同比下降10.32%,环比降幅则达到44.42%。

2023全年保险业务收入85.20亿元,较2022年增长6.88%,增速仅高于2021年。

值得注意的是在日前发布的四季度偿付能力报告摘要中,横琴人寿并未如往常一样披露净利润、净资产等经营指标,详细情况究竟如何,或需等到年度报告发布才能得知。

不过,前三季度净利已大幅亏损,第四季度保险业务收入无论是环比还是同比均下降,看起来全年净利情况也不容乐观。

产品问题被通报批评,新总经理能否力挽狂澜

2月1日,国家金融监管总局通报了2023年度人身保险产品情况,14家公司因产品问题被通报批评。

其中横琴人寿“报送的医疗保险产品,既往症表述为合同生效之前被保险人应该知道的有关疾病或症状,缺乏判断的客观依据”。

此前,横琴人寿也曾多次因产品问题被通报。

2020年12月,因报送的某疾病保险,条款约定可根据指定机构基因检测结果调节费率水平,不符合《健康保险管理办法》要求被通报。

2021年7月,被通报其报送的某终身寿险,现金价值计算不合理,存在长险短做风险。

2022年1月的通报则显示,横琴人寿报送的增额终身寿险增额利率超过3.5%,易与产品定价利率混淆,存在噱头营销风险。

此外,在“大本营”大湾区的部分地区,横琴人寿的投诉量也高居前列。

根据国家金融监督管理总局深圳监管局关于2023年上半年保险消费投诉情况的通报,2023年上半年,该辖区内人身保险公司万张保单投诉量中位数为0.18件/万张。横琴人寿万张保单投诉量1.12件/万张,在人身保险公司中排第四位。

2023年四季度,横琴人寿的综合退保率大幅上升至5.04%,较三季度上升0.4个百分点,较2022年四季度上升2.34个百分点。

据统计,截止2月1日披露四季度偿付能力报告的62家非上市人身险公司中,有17家退保率超过5%。

横琴人寿近期也有喜讯传来。

2月8日,在空缺了近9个月后,公司总经理一职终于尘埃落定,据横琴人寿公告,国家金融监督管理总局广东监管局已核准凌立波担任公司总经理的任职资格,其任职自2024年2月4日起生效。

凌立波也是保险行业从业近20年的老将,此前历任恒安标准人寿总经理助理、多元行销渠道总经理、战略部总经理、精算与战略部总经理等职务。

新鲜血液的注入,能否带领横琴人寿摆脱“中植系”的影响,扭亏为盈,《全球财说》将持续关注。

敬告读者:本文基于公开资料信息或受访者提供的相关内容撰写,全球财说及文章作者不保证相关信息资料的完整性和准确性。无论何种情况下,本文内容均不构成投资建议。市场有风险,投资需谨慎!未经许可不得转载、抄袭。

评论