文|阿尔法工场

2024年1月12日,手回科技启动上市计划,向港交所递交招股说明书。中金公司、华泰国际为其联席保荐人。如今两个月过去了,经查港交所网站,还在“处理中”。

自泛华(FANH)2007年10月上市至今,过去的16年时间中,保险中介领域成功上市的公司只有两家:慧择(HUIZ)、水滴(WDH),且这两家都是在美国上市。经查港交所保险板块,目前只有14家保险公司,还没有看到保险中介公司的身影。

01 科技成色不足,市场竞争激烈

根据招股书,手回科技对公司的描述:中国领先的线上人身险中介服务提供商,致力于通过以保险客户为中心的数字化人身险交易及服务平台,为保险客户提供定制保险服务解决方案。

根据上述描述,提炼出如下关键点:

1、手回科技是一家保险经纪公司。

2、销售险种:人身险

3、销售途径:线上

4、平台:数字化交易及服务平台

在收入模式上,手回科技表示,是按照已促成的保费收入的一定百分比向保险公司收取佣金。

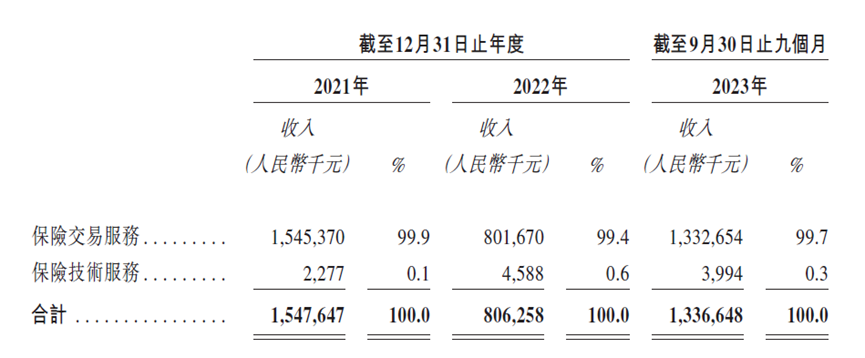

从招股书提供的财务数据来看,手回科技的营收包括保险交易服务与保险技术服务,从收入占比来看,保险交易服务的营收占比超过99%。保险技术服务营收占比仅0.3%,科技成色不足。

从营收的角度来看,手回科技的商业模式还是与传统的保险经纪公司一样,营收主要靠佣金。

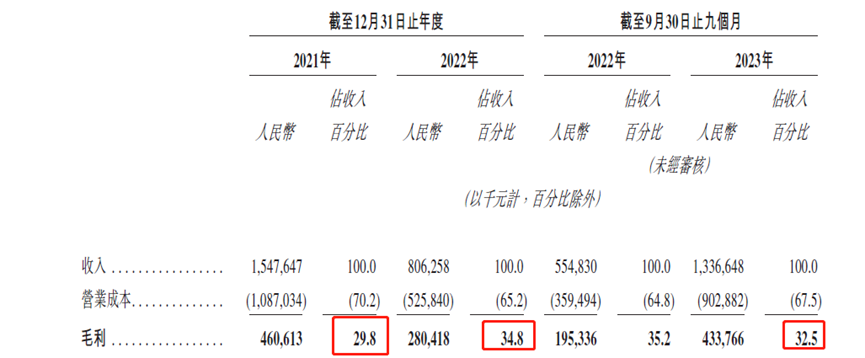

从毛利率水平来看,手回科技2023年前三季度的毛利率为32.5%。经查,国内老牌保险中介公司泛华控股2023年毛利率为32.9%。在毛利率方面上,手回科技没有超越传统的保险经纪公司。

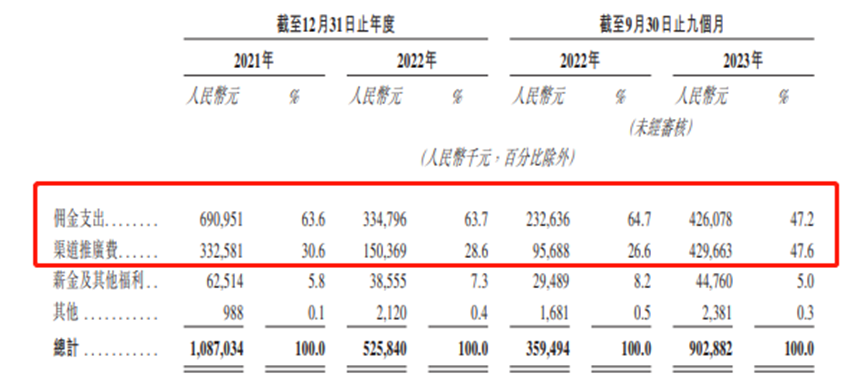

从营业成本来看,2023年前三季度,公司向保险代理人等支付的佣金占营业成本的比例为47.2%,向自媒体等流量渠道支付的渠道推广费占比47.6%,合计占比94.8%。

这表明,手回科技虽然是线上销售,但是还是依赖人工推销、购买流量等营销手段。这也说明手回科技在保险交易服务方面,科技赋能不足。

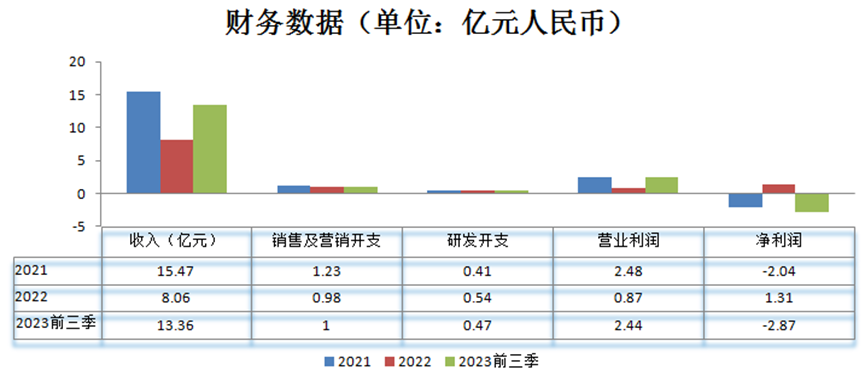

从营业费用来看,公司研发开支2022年达到5400万元,2023年前三季4700万元。研发开支在营收中的占比约3.5%。销售及营销开支方面,每年基本在1亿元人民币左右。

销售及营销开支从金额上基本上是研发开支的翻倍。可以推测,公司的营收主要还是靠营销拉动,科技赋能的作用低于营销。

这一点再次验证了其业务模式科技成色不足。

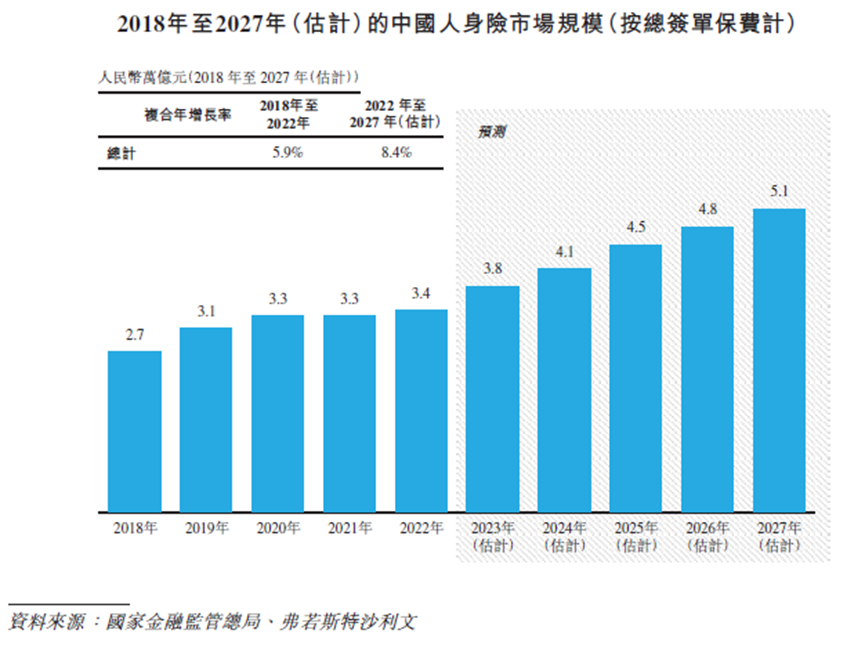

在市场前景方面,根据招股书描述,按照总签单保费计算,中国的人身险市场规模从2018年的人民币2.7万亿元增至2022年的3.4万亿元,复合年增长率5.9%。预计到2027年,中国人身险市场规模将达到5.1万亿元,2022年至2027年的复合年增长率为8.4%。

2022年在线人身险占中国人身险市场的11.1%,预计到2027年将达到29.6%,复合年增长率32%。2022年,线上中介占中国人身险中介市场总签单保费的87.5%。

以上数据有两个地方值得注意,第一,这里的“市场”指的是总签单保费的规模,也就是保险公司所收取的部分,而保险经纪公司拿的是佣金。第二,中介市场除了保险经纪公司,还有保险代理公司。

据统计,截至2022年国内保险专业中介公司数量达到2577家,其中具有全国性的保险中介集团5家,保险专业代理公司1716家,保险经纪公司488家,而保险公估公司则达373家。

另外,根据A股上市险企2023三季报,2023年上半年,中国人寿、中国平安、中国太保、中国人保、新华保险五家险企代理人合计约150.4万人。

所以,这是一个竞争非常激烈的市场。从当前的市场份额来看,根据弗若斯特沙利文的资料,手回科技在中国人身险中介市场排名第九,市场份额为仅为2.4%。

总的看来,在业务模式与前景这一项,手回科技拿不到高分。

02 营收未显示成长性,亏损有扩大迹象

根据招股书提供的财务数据,手回科技2021年营收15.47亿元人民币;2022年8.06亿元,同比下降48%,手回科技表示,这主要是由于2021年10月发布的《关于进一步规范保险机构互联网人身保险业务有关事项的通知》,影响了保险公司及线上保险中介机构的产品供应、销售策略及佣金率。

2023年前三季度,手回科技营收13.36亿元人民币。

以近三年营收数据来观察,还看不出手回的成长性。

从公司净利润来看,2021年手回科技净亏损2.04亿元;2022年扭亏为盈,净利润为1.31亿元;但2023年前三季度再度出现2.87亿元净亏损,净亏损有扩大的趋势。

手回科技表示,“往期记录期间,公司财务业绩出现波动,且日后可能无法保持盈利。”

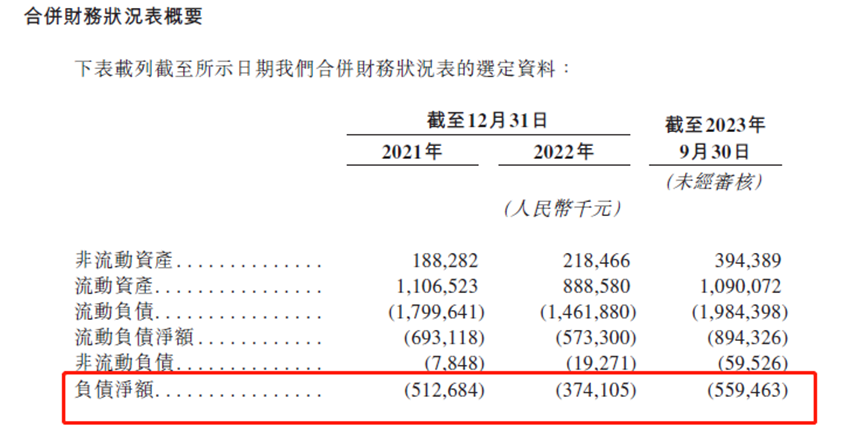

值得注意的是,合并财报上显示,近三年来公司一直处于负债净额的状况,这表示公司的资产不足以偿还债务,也就是我们通常所说的“资不抵债”。而且,招股书还显示公司的流动比率为0.6,这表示公司短期偿债压力较大。这些都意味着公司面临着较大的财务风险。

03 合规有待加强

在公司治理方面,业内对手回科技在2020年发生的“抢公章”事件记忆犹新。

2020年5月14日,深圳木成林科技(手回科技前身)董事长徐瀚在微信朋友圈公开指责CEO光耀夺权。

徐瀚在朋友圈表示,光耀趁其滞留香港之际,移除自己在公司内部的相关权限,并在内部宣称徐瀚将专注海外及投资管理,相关工作汇报给光耀。以及指出光耀派人以胁迫威逼的方式,控制了财务负责人,占据公司财务章和营业执照。

虽然后来徐瀚退出了手回科技,但是这种内部纷争无疑会对公司声誉和形象造成一定的负面影响,从而可能会影响到投资者对公司的信心和兴趣。

另外,在公司合规方面,手回科技旗下公司有多次行政处罚的记录:

2023年12月12日,创信保险销售有限公司于深金罚决字〔2023〕68号案件中,因“未按规定使用银行账户;部分互联网人身保险业务不符合监管要求;未按规定建立或者管理业务档案”,被国家金融监督管理总局深圳监管局,处以“警告并处罚款5万元”。

2022年05月30日,小雨伞保险的总经理陈德涛于津银保监罚决字(2022] 28号案件中,因“对公司违法行为承担相应责任”,被中国银行保险监督管理委员会天津监管局列为被执行人,处以“警告并处罚款人民币1万元”。

2022年5月30日,小雨伞保险于津银保监罚决字(2022] 27号案件中,因“互联网保险信息披露不充分”,被中国银行保险监督管理委员会天津监管局处以“警告并处罚款人民币1万元”的行政处罚。

2020年6月28日,小雨伞保险于津银保监罚决字(2020]43号案件中,因“给予投保人保险合同约定以外的其他利益”,被中国银行保险监督管理委员会天津监管局处以“处12万元罚款,予警告”。

从以上信息可以看出,手回科技在公司内控、业务合规上面还有很大的改进空间。

近10年来,保险中介IPO历程,困难重重。A股至今没有成功者,早期登陆新三板的保险中介机构也在近两年接连摘牌退幕。

此后,保险中介机构便将目光聚焦在港股和美股。港股至今也没有闯关成功者,而已在纳斯达克上市成功的机构,更是连遭破发。业内人士分析,保险中介缺少高成长高收益的特征,投资者对其意愿不高,所以即使满足基本上市标准,也很难得到预期的估值。

近年来,保险中介机构为了冲刺IPO纷纷提出了保险+科技的概念。但是,科技加持未必能使企业讲好发展故事、优化商业模式,最终保险与科技能否深度结合,最终产出又能否被市场和投资者认可,都还要再细究。

评论