界面新闻记者 |

3月26日,港股上市信托公司山东国信(1697.HK)年报出炉。

截至2023年末,公司资产总计141.69亿元,较期初下滑2%;股东权益合计110.89亿元,较期初增长1.42%。

2023年,山东国信实现营业总收入11.91亿元(人民币,下同),同比下降21.1%;其中,信托业务同比下滑22.01%至7.68亿元;固有业务下滑19.38%至4.24亿元;净利润1.59亿元,同比下降43.43%。

Wind显示,自2018年以来,山东国信已连续6年录得净利润同比下跌,且最近两年净利润同比跌幅均超40%。

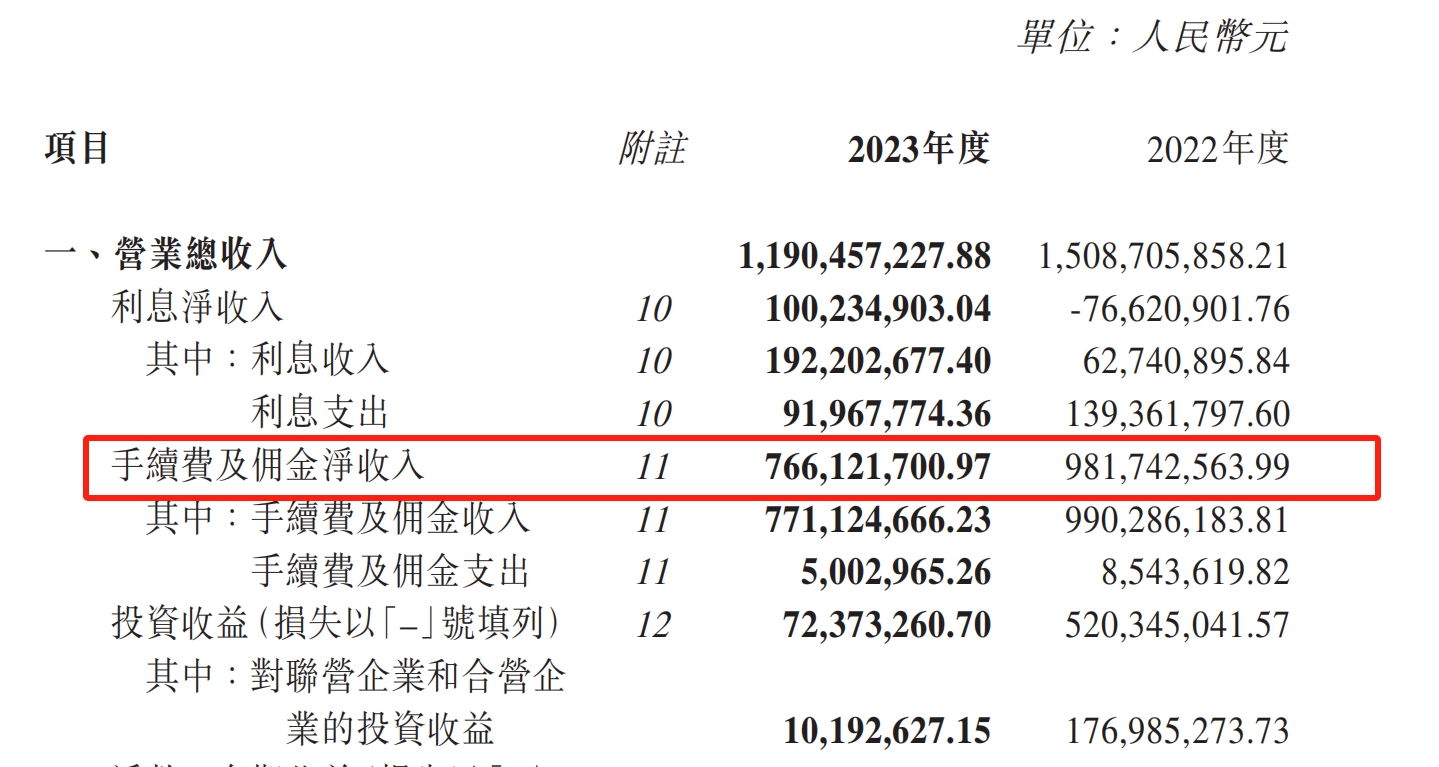

对于上述业绩表现,山东国信认为主要系报告期内(i)手续费及佣金净收入同比减少;(ii)利息净收入同比增加;(iii)投资收益同比减少;及(iv)公允价值变动收益同比增加。

作为信托业务中的创收主力,报告期内,山东国信全年手续费及佣金净收入实现7.66亿元,同比下降21.96%。

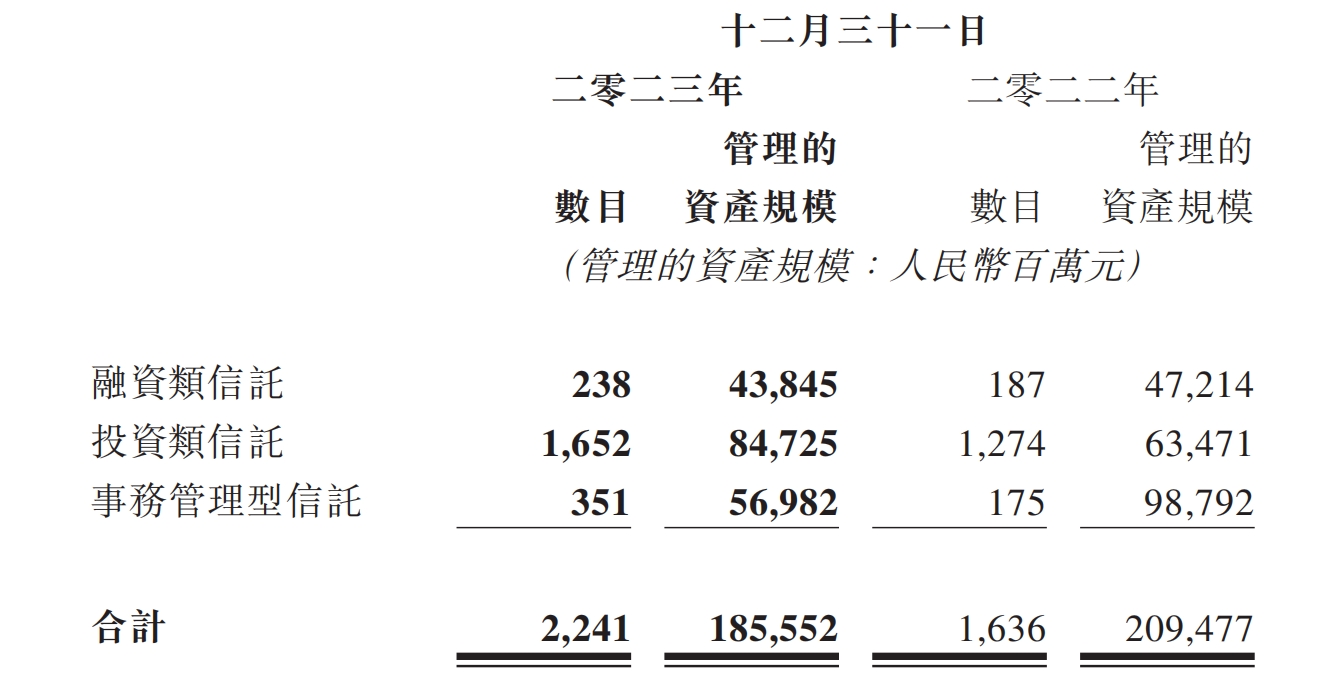

截至2023年末,公司信托资产管理规模1855.52亿元(不含保险金信托),较2022年末收缩11.42%。

就管理的信托资产结构看,报告期内,主动管理信托项下的投资类信托的管理资产规模实现增长,同比增幅达到33.49%,但受累于事务管理类信托大幅缩水(同比下滑超过4成),集团整体管理资产规模出现下降。

信托专家廖鹤凯向界面新闻记者表示,事务管理类信托的范围涵盖广泛,除包含传统的通道类业务之外,同时也是资产证券化业务、风险处置受托服务信托、家族信托以及预付类资金管理服务信托等资产服务信托业务的重要构成部分。

据其分析,资产服务信托为行业转型方向,从年报披露的数据看,过去一年山东国信也在该领域发力明显,但盈利能力尚不稳定,而通道类业务又是监管要求行业主动压缩方向,一内一外均对山东国信的事务管理类信托规模产生了影响。

年报介绍,截至2023年末,山东国信已累计设立家族信托、家庭服务信托、保险金信托等各类业务超3100单,存续规模接近400亿元(含保险金信托158.69亿元)。其中,家族信托业务管理信托资产规模同比增长47%。

此外,截至期末,公司管理的法人及非法人组织财富管理信托存续数量也已达到105个,信托规模约为256.86亿元。

另在资产管理信托业务上,截至2023年底,公司存续证券投资信托业务规模582.80亿元,但这一数据较2022年报中提及的“资本市场业务规模突破800亿元”缩水明显。

此外,截至期末,山东国信存续工商企业信托规模514.70亿元,同比下降18.46%;基础设施信托也较期初的111.11亿元下降至106.95亿元。

整体上看,对于信托业务所面对的金融市场环境,山东国信在年报中提到,公司能否有效应对整体经济及金融市场状况的变化仍存在不确定因素,而且公司创新业务的增加可能不能够抵销传统业务的下滑,因此公司的信托业务将持续受到中国整体经济及金融市场状况的重大影响。

相比较于信托业务遭遇“滑铁卢”,报告期内,山东国信部分固有业务则表现尚可。年报显示,山东国信的固有业务分部收入主要包括利息净收入、公允价值变动收益、投资收益等。

投资资收益虽较往年大幅下滑超过8成,但过去一年,山东国信在利息净收入一项上却同比增长了2.31倍至1亿元;公允价值变动收益则实现同比增长4.29倍至2.13亿元。

年报显示,报告期内,山东国信贷款及债权投资两大业务利息收入都放量明显,由此带动了利息净收入的增长。此外,期内公司持有的股票等交易性金融资产公允价值变动收益也实现大幅增加。

山东国信提到,2023年,为合理优化自有资金配置,提高自有资金运作水平,公司坚持长中短期结合的策略,稳妥运用自有资金进行投资:一是充分发挥固有业务与信托业务的协同效应,大力支持标准化产品等转型创新产品;二是进一步优化资产结构,积极处理低效资产,提高固有资产质量;三是积极开展多元化投资,高效运用流动性资金进行国债逆回购、投资货币基金及现金管理类信托计划等短期运作,着力提高资金使用效益。

评论