文|消金界

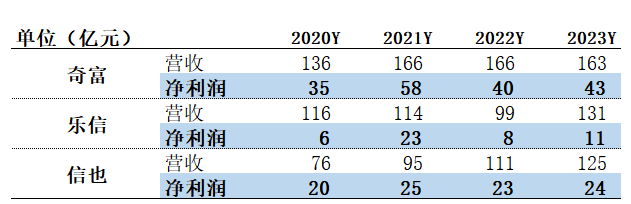

近期信也科技(NYSE:FINV)、乐信(NASDAQ:LX)、奇富科技(NASDAQ:QFIN)等多家在美上市的金融科技公司公布了2023年财报。

消金界发现,概览各家财报,仅从财务端数据来看,三家平台都延续了2022年的盈利水准。奇富营收较去年虽有微降,但净利润却不降反升,净利率也进一步提升;信也净利保持稳增态势的同时,营收自2020年以来首次突破120亿元关口,继续缩小与奇富的差距;而乐信也摆脱了2022年营收、净利双双下降的困境,2023年营收反超信也,同时净利润也重新提升至两位数水准。

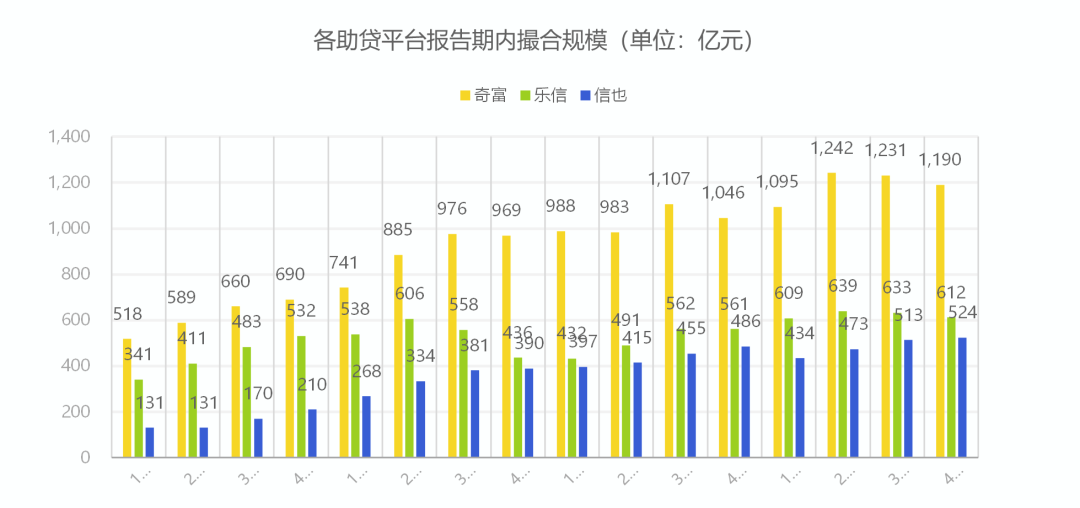

2023年,经济平稳运行仍面临诸多挑战,而全年稳健的货币政策精准有力。据官方数据显示,人民币贷款增加22.75万亿元,同比多增1.31万亿元。分部门看,住户贷款增加4.33万亿元,其中,短期贷款增加1.78万亿元。这些数据表明,2023年资金流动性合理充裕,用户消费信贷市场保持信心。头部三家平台的交易规模增长,也印证这一趋势。

奇富:2023年全年交易规模达到4758亿元,同比新增15.4%;在贷余额1865亿元,同比新增14.1%;

乐信:2023年全年交易规模达到2493亿元,同比新增21.8%;在贷余额1240亿元,同比新增24.5%;

信也:2023年全年交易规模达到1943亿元,同比新增10.8%;在贷余额674亿元,同比新增4.3%。

三家平台合计交易规模突破9100亿元,而在2019年,消金界发现彼时才刚刚突破4000亿元,尚不及奇富2023年交易规模的90%。

交易规模离不开用户数的增长,但由于获客成本上升,市场早已成为存量竞争市场(详见《奇富、信也、乐信、小赢、嘉银重点做了什么?》)因此,在交易规模增长的背后,用户量与用户活跃度是关键。

消金界通过财报数据比较发现,当前的交易规模上升,不应仅是关注用户数。从“交易规模=期间交易用户x用户平均交易次数x平均每笔交易金额”这个等式可以看到,影响交易规模的因子还有交易次数与笔均交易金额等。为此,消金界梳理了三家平台2020年以来的注册用户、授信用户、借款用户等指标。观察这些指标的变化,或许可以了解平台运营思路上的变化。

01、“涨不动”的借款户

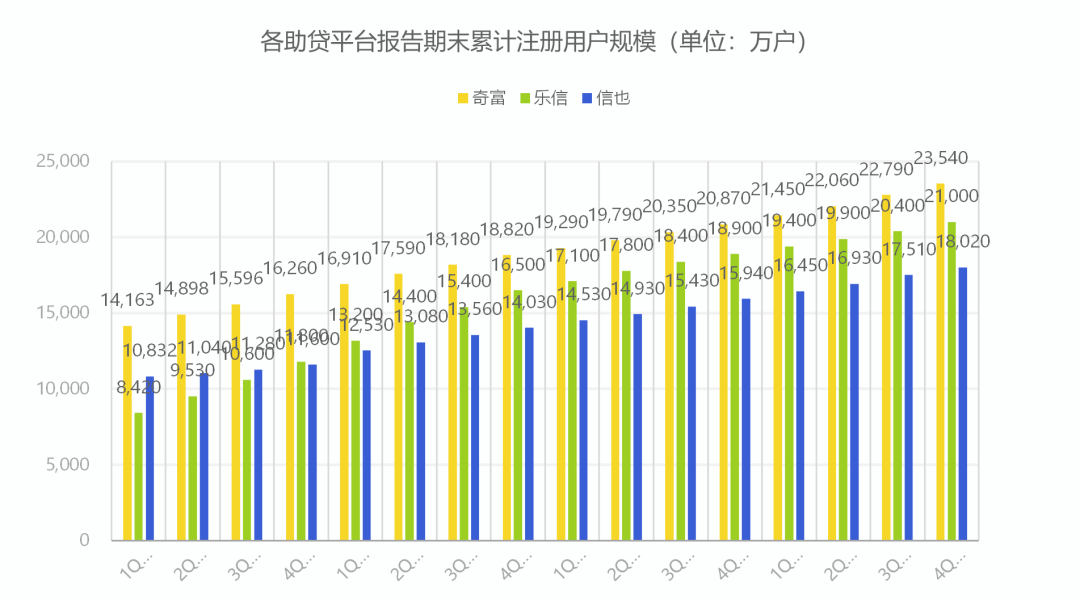

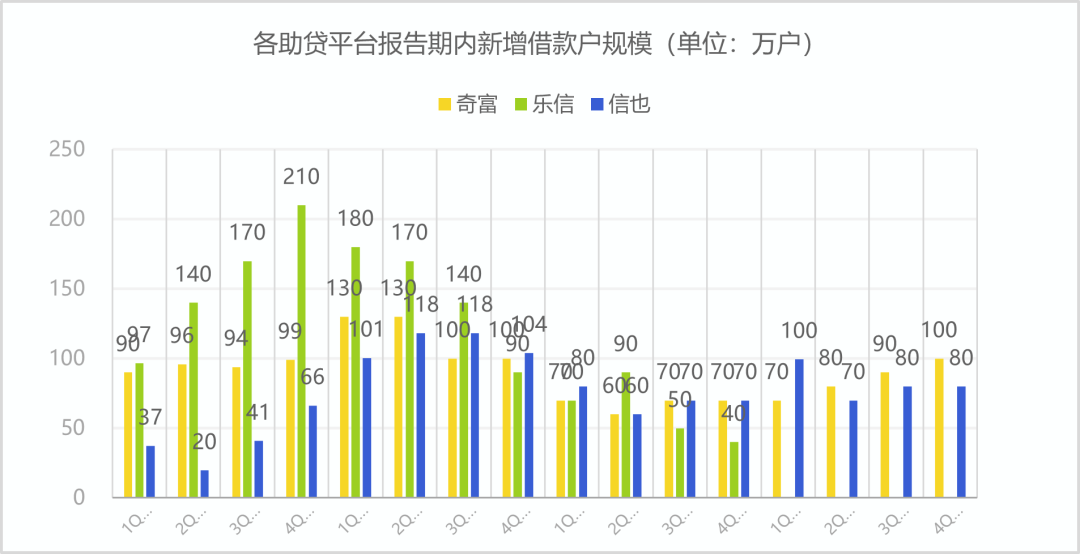

首先,我们来观察下各平台拉新端用户表现,如下图所示:

如图所示,头部三家平台各报告期内在新户获取层面依然保持了增长的态势,截至 2023年末:

奇富累计注册用户达到2.35亿,同比新增12.8%;累计授信户5090万户,同比新增14.4%;

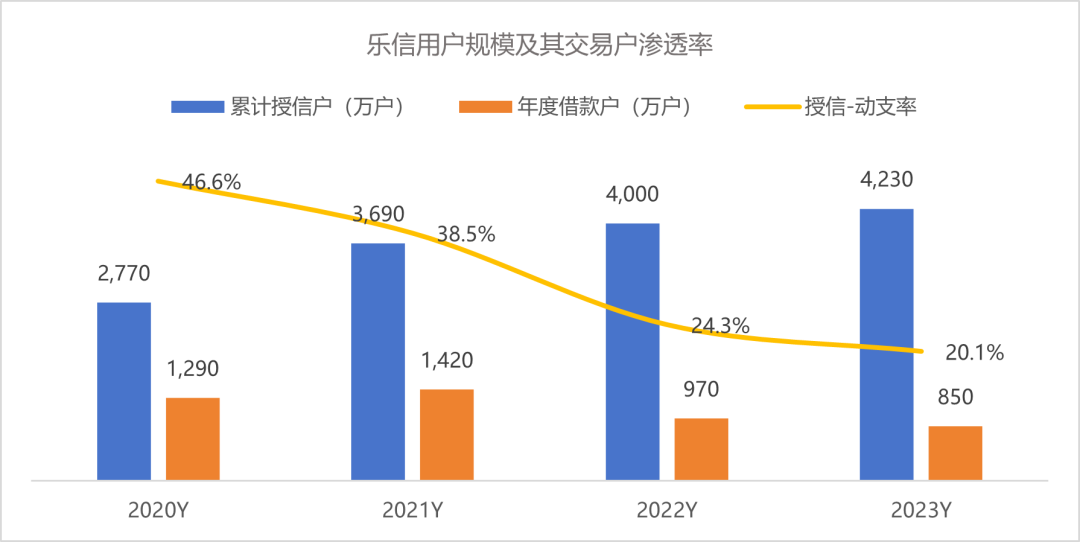

乐信累计注册用户达到2.10亿,同比新增11.1%;累计授信户4230万户,同比新增5.8%;

信也累计注册用户达到1.80亿,同比新增13.0%(未披露授信户,估算在3000万以上)。

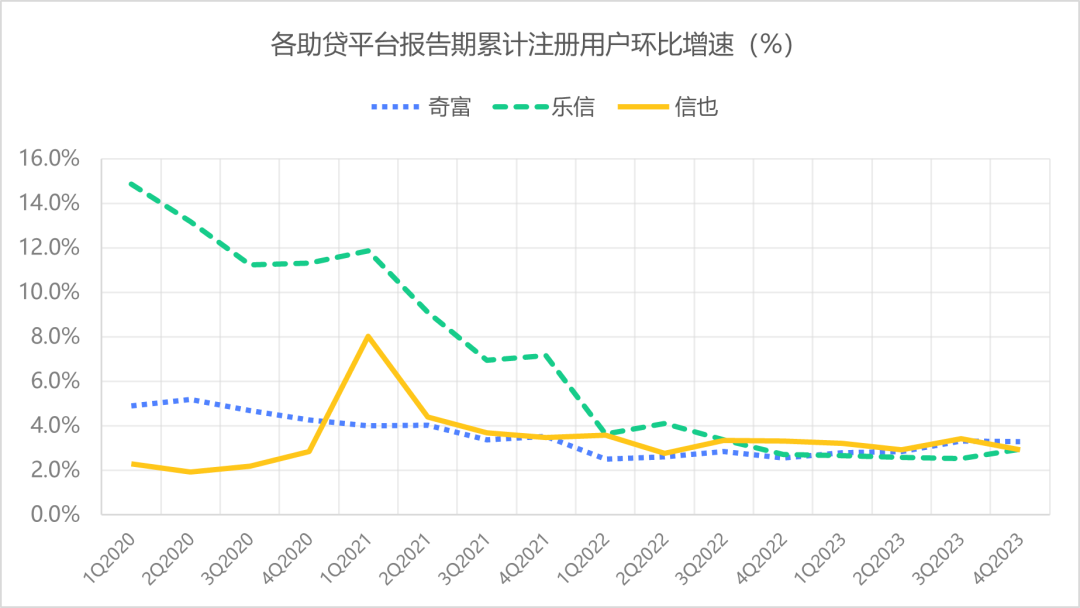

可以看到,三家平台新户增长趋势仍在。不过,在线上流量红利消失的背景下,新客获取的难度呈现出指数级增加,这点可以从三家平台累计注册用户季度环比增速得到验证。如下图所示:

图中可以看到,平台拉新增速从2020Q1的两位数增幅,到最近连续6个季度增速维持在4%以下。

消金界发现,新户获取难度的增加,导致新增交易用户规模这一指标增长乏力——从2022Q1开始,头部三家平台连续8个季度,新增交易用户单季度内不再超过100万户。

从这一趋势也可以得出结论——由新户驱动的交易快速增长模式,成为行业的“过去式”。

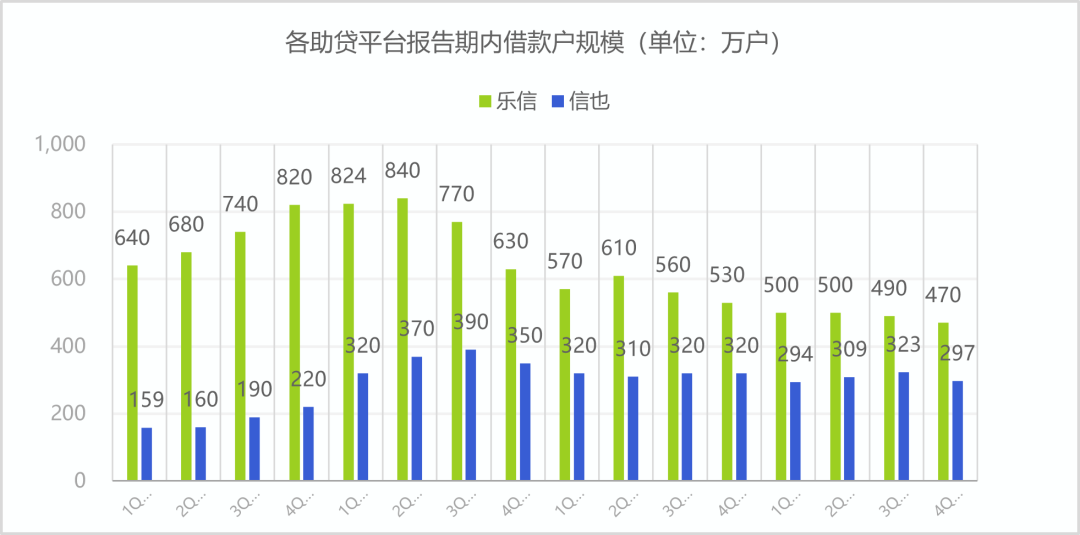

那么,存量用户的表现又如何呢?我们从头部两家平台的数据来看,结论也并不是那么明确。如下图所示:

以2020Q1为起点观察,乐信、信也季度交易用户(包含新户与老户)均呈现了“先增后降”趋势,结合同期间的新增交易用户“先降后稳”的趋势,可以看到,期间交易用户并没有明显提升,不论是增量还是存量,从用户交易数量上来看,都撑不起来交易规模近年来的快速增长。

而交易规模=期间交易用户x用户平均交易次数x平均每笔交易金额,因此我们更相信这样一个事实,那就是平台近年来规模增长,一来不是依靠新户驱动的交易增长,二来不是依靠存量用户的全面唤活,更可能的是部分忠实用户借款频次提升与提额的结果。

更进一步讲,当前平台增长驱动不再依赖重视用户规模,而是通过精细化运营实现忠实用户的深度绑定,以实现更多新老用户借款频次与额度的增加。

分析来看,这背后有宏观经济运行承压的影响,有线上流量见底的影响,当然还有平台顺势更改运营策略的影响。而通过数据分析可以看到,虽然千方百计搞增量用户必不可少,但头部平台已通过“白名单”等方式,正在施行精细化运营模式,且已取得显著成效。

02、要到哪里寻“增量”

搞清楚了运营策略之后,回到企业的发展上,还是会落在“增量”上来。而这里说的“增量”,就不仅仅只是用户新增量了,它包括了用户新增,也包含了存量挖掘价值等其他的增长方式。

从这个分析视角来看,我们建议两个方向:一是横向“扩广度”;二是纵向“拓深度”。

先聊横向“扩广度”,从本质上看还是寻找新用户。观察头部经营数据,有平台把目光瞄准了海外这个市场,更准确点说是与我们相邻的东南亚市场。目前已上市的平台里,信也无论是在规模还是经验层面,都在出海方面取得了成效。

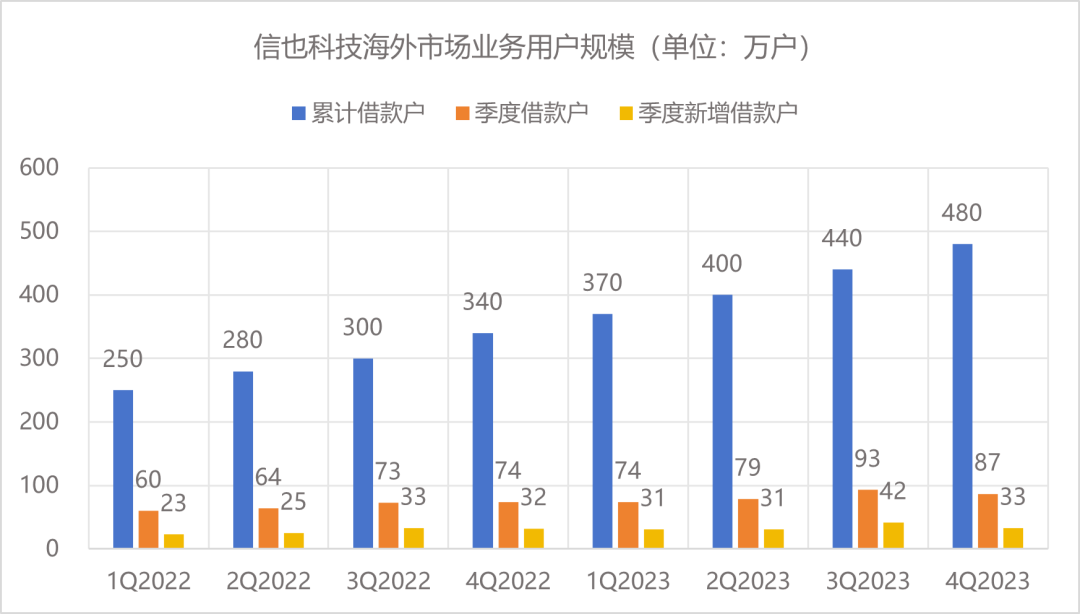

事实上,自从2021Q1开始,信也就把海外市场业绩单独拿出来做披露,而从海外市场的表现来看,其的确已成为信也的第二增长曲线。

用户层面,财报显示,信也海外累计注册户从2022Q1的1010万户,增至2023Q4的2460万户;累计借款户从同期的250万户增至480万户,其中季度借款户从60万户增至87万户。

而在用户规模快速积累的情况下,交易规模也在快速扩大,其季度交易规模规模已经2021Q1的7.6亿元增至2023Q4的23亿元,三年时间翻了两番;在贷余额在最新报告期也突破13亿元。

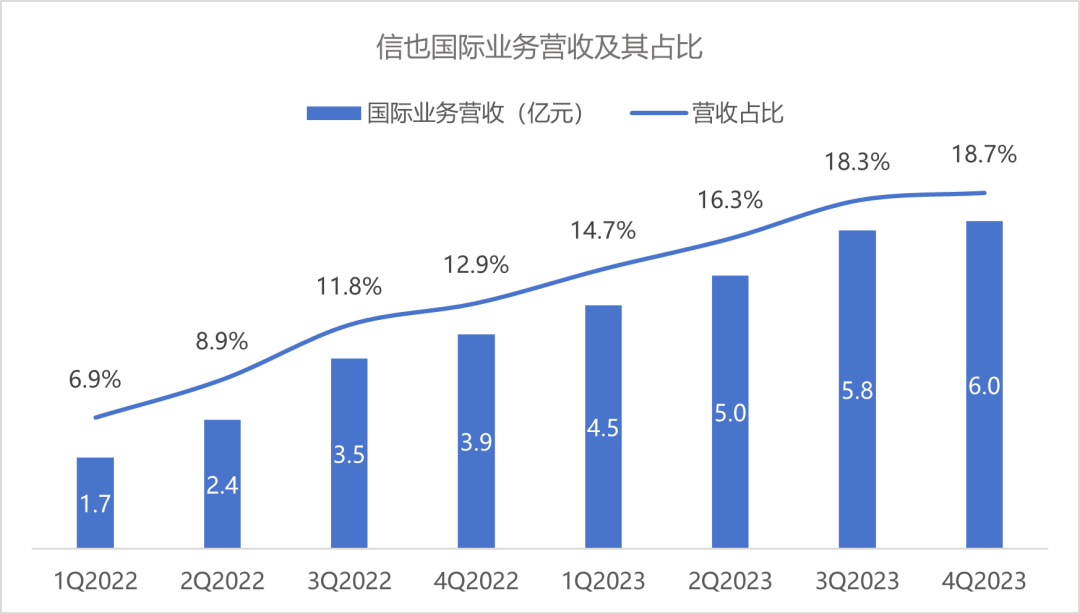

业务起量的同时体现在财务端,信也海外市场业务贡献的营收占比在2023Q4已经来到了18.7%,营收规模突破了6亿元,而在2020Q1,其营收占比不过仅为6.8%,营收规模也不过仅为1.7亿元。

除了信也,已上市平台中的乐信、嘉银等也在布局海外市场,而未上市平台中,如洋钱罐、印闪、摩比神奇都在海外市场深耕已久,且均已成为当地市场TOP5级别的玩家。

经历了洗牌之后,目前东南亚庞大的年轻用户、明朗的监管环境及更大的利率空间,对于国内平台而言,依然是个不错的“增量市场”。

再聊下纵向“拓深度”,更准确的的描述应该是如何提高现有市场的“渗透率”?

在消金界看来,应该从两个视角去考虑,即宏观视角与微观视角。

宏观视角,也叫行业视角,即如何从现有目标市场拓新客——

1、提升产品丰富度;如果依据定价将用户划分为优质用户(产品定价4-6%)、次优用户(7%-18%)、大众用户(18%-24%)三个层级;抛开优质用户已经被国有大行及股份行所瓜分完毕的情况下,助贷平台就是针对次优用户、大众用户推出更符合客户所在层级的产品;如针对次优用户提供高额度、低定价、多期限、频提额的产品。这里需要助贷平台结合客群特征进行“个人定制化”贷款产品的设计,做到“同层不同贷”、“同户不同价”。

2、提高用户触达率;现有助贷平台的营销方式80%以上仍集中在线上营销,无论是信息流投放、同业及异业导流、应用市场的投放优化、营销短信发送等等;从触达方式看,依然是一种“非面对面接触式”营销。这种营销方式在流量蓝海时代,无论是从定价还是转化,都是大大优于线下地推,然而在流量见顶的今天,在信息流端一个新增借款户的获客成本增至1500元、回本周期长达18个月的情况下,线上是否还比线下香,这是个值得用“损益视角”去计算的问题,而不是拍脑袋的决定。

微观视角,也叫公司视角,简单说就是“如何平台从现有存量找增量”,提高存量客户的“渗透率”。

从已上市的平台最新季度披露数据看,固然奇富、信也两家平台的累计借款户都以突破了3000万户,但季度活跃借款用户数却不高。比如,信也季度活跃借款用户(即在季度内有过一次交易的用户)仅为累计借款户的1/10;奇富未披露季度借款用户,从同业来看,应该也不会比同业高出许多;乐信未披露累计借款用户,但其季度活跃借款户数据从峰值的800万降至现在的不足500万,叠加持续的拉新,存量未促动的用户规模也是千万级的。

在此背景下,如何将企业真金白银找到的“有意向”用户(即授信户)转化为“有动力”用户(即交易户),提升现有金矿的“产出率”,或许比“抱着金矿找金砖”寻找新市场,更有性价比。

评论