文|天下财道 孙曼

这家以银保渠道起家的寿险公司,终于要投向个险怀抱了吗?

近日,幸福人寿董事长换人消息不胫而走。有报道纷称,原复星保德信人寿总经理陈国平将“空降”幸福人寿任董事长。

不过这些消息,目前尚未获得幸福人寿的官方回应。

如果陈国平真的空降而来,将面对一个怎样的幸福人寿?这是否意味着幸福人寿在业务模式上将出现转折?

依赖银保渠道

对业内来说,陈国平并不是新人。他起初在平安广东分公司任职,从基层一步步做到中支总经理、分公司总经理助理。

2002年转战新华保险,曾带领浙江分公司两年保费合计超过100亿元,麾下个险人力过万。

从这些履历看,陈国平“有两把刷子”。不过,他真正掌管一个企业的大局,又经历了若干年的磨炼。

2019年8月,陈国平加盟复星保德信人寿,出任该公司第四任总经理,带领复星保德信人寿连续两年实现个险新单正增长。

(来源:复星保德信人寿官网)

业内对陈国平的评价是:个险经营经验较丰富,擅长管理。

不过,一方水土养一方人。陈国平就算真能执掌幸福人寿,能带领公司业务模式完成转型吗?

幸福人寿全称为幸福人寿保险股份有限公司,成立于2007年11月,注册资本金101亿元。公司主要经营人寿保险、健康保险、意外伤害保险等各类人身保险业务。

实际上,它是中国信达在2007年为救助问题金融机构,进行问题机构托管过程中组建的。

或许和出生基因有关,幸福人寿在业务模式上一直高度依赖银保渠道。在资产驱动负债发展最为盛行的2015、2016年,其银保渠道占比超90%,新单趸交占比更是超98%。

根据公告信息,2019-2021年,幸福人寿银保渠道保费收入占全部保费收入的比例分别为67%、71%、78%。2022年这一指标进一步升至83%。

反观其个险渠道,2019年幸福人寿个险保费占比也就26%,到2023年则仅剩13%,活动代理人数量更是不到千人,活动率甚至已低至10%。

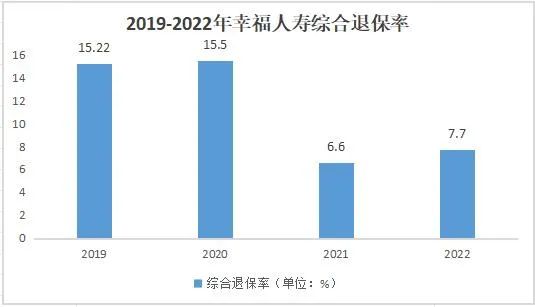

过于倚重银保渠道,既在某种程度上带来公司的快速发展,但也导致幸福人寿退保率偏高。2019-2021年,幸福人寿的综合退保率分别为15.2%、15.5%、6.6%,2022年四季度末为7.7%。

(来源:公司公告)

幸福人寿的退保率高于同业平均水平。据统计,2022年四季度60家人身险公司的退保率平均值为4%,32家人身险公司的退保率在3%以下。

2022年幸福人寿退保金约50亿元,同比增长70%,2023年为77亿元,同比增长54%。

市场上有一种说法是,银保渠道在销售保险时,银行客户经理会根据自身业绩指标,帮助客户调整理财方案,推荐不同保险公司的产品,甚至引导客户在适当时候退保。

当然,也有一些储户在不清楚保单功能的情况下被动购买的保险产品,当面临长期不可控风险时,可能会选择退保,以回笼现金规避风险。

有业内人士向《天下财道》分析说,保险公司过度依赖银保渠道可能会面临两个风险。

一个是销售误导风险:银行销售人员可能对保险产品了解不够深入,存在销售误导的风险,影响客户的购买决策和后续满意度。

另一个是渠道依赖风险:过度依赖银保渠道可能使保险公司在渠道管理上变得被动,一旦银行合作出现问题或政策变化,可能对保险公司的业务产生较大影响。

那么,在这样的业务模式下,幸福人寿到底经营的如何呢?

累计亏损91亿

幸福人寿成立16年来,发展之路比较坎坷。在最初8年间,幸福人寿通过快速铺设机构,保费收入增长较快,但盈利方面却一直处于亏损状态。

2009-2014 年,幸福人寿累计亏损超过 33 亿元。

在度过前7年的亏损阶段后,幸福人寿终于迎来盈利,2015年净利润超过3亿元。

可惜好景不长,在2015-2017年维持短期盈利后,2018年转头向下,以68亿元的巨额亏损成为当年行业之最。

对此,幸福人寿解释称,因2018年资本市场大幅下行,公司权益类投资出现较大规模损失。

这次巨额亏损给幸福人寿带来不小打击,也给股东造成不小麻烦,在幸福人寿拖累之下,中国信达当年净利润下滑超3成。

到了2023年,公司保险业务收入225亿元,虽同比增长13%,但全年净亏损2.7亿元。

(来源:公司公告)

从2009年到2023年,总体来看幸福人寿亏多盈少,累计亏损已超过91亿元。

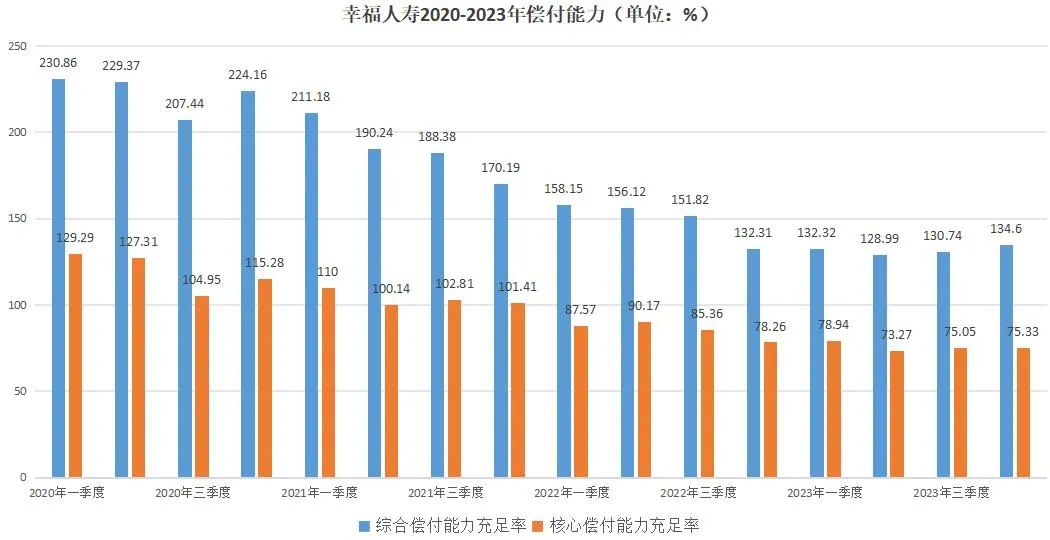

另外,从偿付能力看,幸福人寿也在走下坡路。相比较2020年初,其综合/核心偿付能力充足率下降了42%。

(来源:公司公告)

前述业内人士向《天下财道》表示,保险公司出现亏损的原因可能多种多样,常见的因素有:

风险评估不准确:保险公司的盈利状况在很大程度上取决于对风险的准确评估。若低估风险,可能导致保费增长无法覆盖赔付成本,从而引发亏损。

投资收益不理想:保险公司通常会将部分资金用于投资,若投资收益低于预期,将对公司的财务状况产生不利影响。

成本控制不佳:运营成本过高也会压缩保险公司的利润空间。

公司治理短板

业绩不佳的背后,幸福人寿在公司治理上也存在需要弥补的短板。

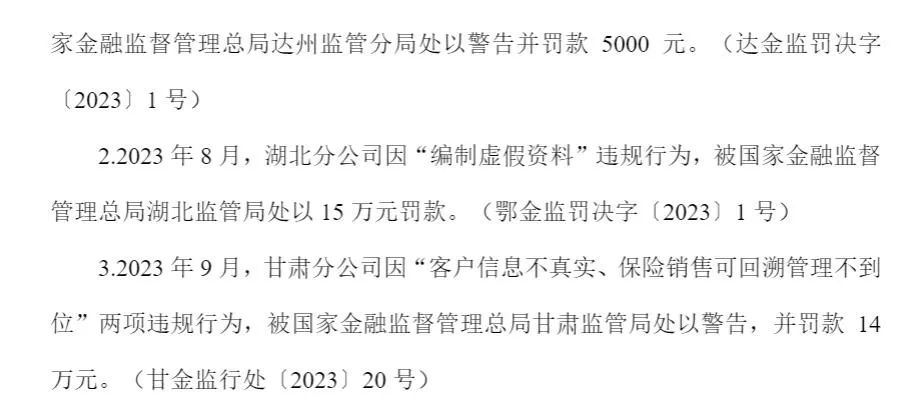

偿付能力报告显示,2023年幸福人寿遭到监管部门5次处罚,原因包括编制虚假材料、未按照规定使用经批准或备案的费率等。

(来源:公司公告)

同时,幸福人寿还存在较大规模的非标投资。截至2023年末,幸福人寿所投资的非标资产涉及违约的账面余额约为54亿元,针对违约投资合计减值计提比例约为47%。

天眼查还显示,幸福人寿周边风险高达3500多项。

当然,这些风险很多也和幸福人寿股东相关。

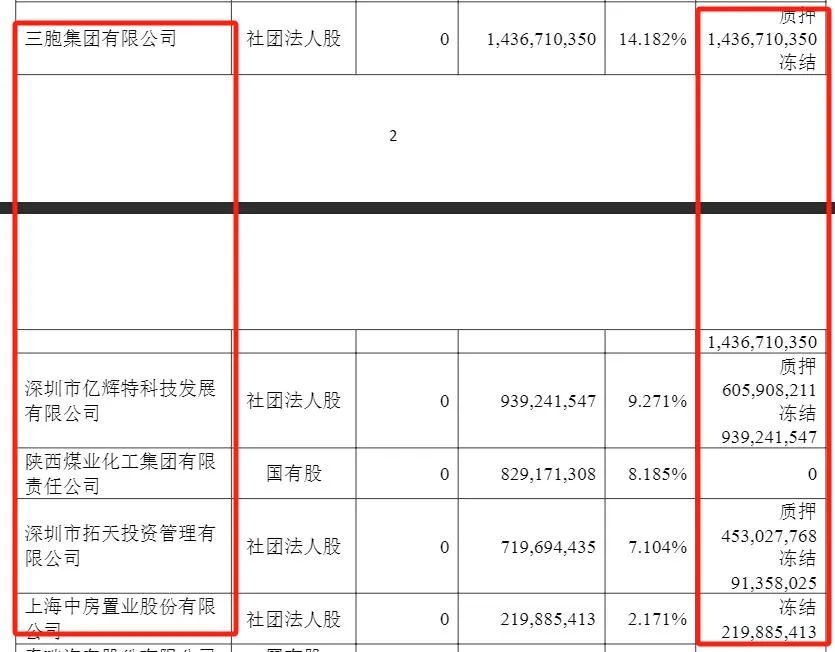

幸福人寿目前持股5%以上股东共有6家,其第一大股东诚泰财险和第二大股东东莞交投都是紫光集团旗下公司。

(来源:公司官网)

2020年,紫光集团因大规模扩张导致危机暴露,当年6月末,总负债规模达2029亿元,继而多只到期债券违约。

幸福人寿第三大股东三胞集团也曾因大规模扩张引发流动性危机,在2021年开启重组进程,去年初其实控的宏图三胞被南京中院受理了破产清算。

此外,幸福人寿第四、六大股东亿辉特、拓天投资拍卖幸福人寿合计16%股份和其背后与“明天系”的关联,也曾是幸福人寿负面舆情的爆发点。

(来源:同花顺IFInd)

目前幸福人寿有超过3成的股权处于质押或冻结状态。2023年第4季度偿付能力报告显示,幸福人寿被质押、冻结股权合计约52亿股。

(来源:公司公告)

(来源:公司公告)

在人事安排上,从2018年一季度万鹏辞任至2020年廖定进的加盟,幸福人寿总裁一职曾出现长达约两年的空窗期。

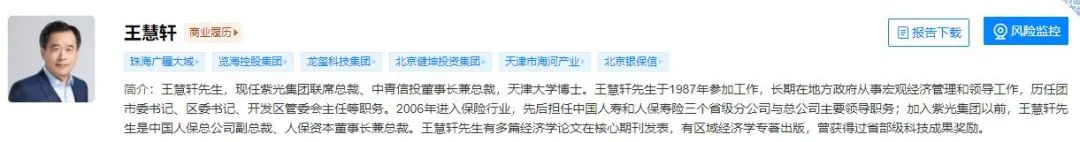

2020年9月份,王慧轩成为幸福人寿董事长并任职至今。在他任内,幸福人寿盈亏相抵大约盈利4亿元,总体表现还算稳健。

(来源:天眼查)

但是,王慧轩今年已有58岁,接班人问题无可回避。

另有业内人士向《天下财道》表示,幸福人寿更换董事长可能意味着公司战略方向的调整或变革。新任董事长可能会带来新的管理理念、经营策略和发展重点。

同时,董事长的更换也可能反映出股东对公司业绩有新的期望和要求。以幸福人寿目前的状态,谁来接手都难免有“烫手的山芋”的压力,新的领导者需要制定和实施有效的新战略,才能让幸福人寿真正“幸福”。

评论