记者|张乔遇

山东京阳科技股份有限公司(简称:京阳科技或公司)近日在上交所主板的上市申请审核终止,结束了长达一年的IPO等待期。

就在不久前,另一家同行业巨头山东益大新材料股份有限公司(简称:益大新材)也撤回了深交所主板的IPO申请,同样经历了长时间的等待。两家公司接连撤回IPO申请,其背后隐藏着怎样的市场考量?

针状焦因其独特的针状结构和纤维纹理,成为生产高端负极材料的理想选择。近年来,随着新能源汽车市场的快速发展,针状焦的下游需求呈现出阶段性增长的态势。然而,这种增长并非一帆风顺。受新能源汽车补贴政策到期、燃油车降价促销等多重因素影响,新能源汽车的销量出现了阶段性下滑,进而影响了负极材料的需求。

值得关注的是,璞泰来作为京阳科技的主要客户之一,曾在报告期(2020年至2022年)以低价入股的方式成为公司股东。

大客户低价入股

京阳科技为针状焦行业的参与者,专注于该产品的研发、生产与销售,其业务处于产业链的上游原材料环节。针状焦是一种优质碳素材料,具有针状结构和纤维纹理,主要用于生产高端负极材料,在产业链中属于上游的原材料环节。

公司下游负极材料和石墨电极领域的生产企业数量较少,市场集中度相对较高。报告期,公司来自前五大客户收入占比分别为44.44%、44.00%和49.35%。璞泰来(603659.SH)、贝特瑞(835185.BJ)、中科电气(300035.SZ)等锂电池负极材料领域龙头企业是公司主要客户。

据悉,京阳科技与璞泰来(603659.SH)2019年6月正式开始合作,2021年3月,璞泰来及其控制的福建庐峰通过自韩吉川(替崔滨代持)受让股权的形式入股公司,发行前持股4.52%。

需要指出的是,2018年5月,公司外部股东入股价格为8.00元/股,2021年11月外部股东入股价格为15.00元/股,2021年3月璞泰来入股价格为4.14元/股,入股价格较低。

公司表示:璞泰来以往优质针状焦主要系进口为主,经过与公司业务合作和产品验证,认可公司针状焦品质,看好公司的发展前景,同时为了加深合作,保障其原材料供应稳定,有意投资公司。

由于当时市场较为低迷,璞泰来方面给出的估值未达到公司预期,因此增资入股事项一直未实质落地。后公司了解崔滨认为公司未来盈利状况及其本人的股权未来变现方式和时间均存在较大不确定性,有意转让股权,因此居间撮合璞泰来方面和崔滨达成股权交易,经双方协商确定了此次股权转让价格。

公司实际控制人为王爱平和王振父子。王爱平担任京阳科技董事长,直接持有京阳科技40.61%的股份;王振系王爱平之子,担任京阳科技副董事长、常务副总经理、董事会秘书,通过阳信京创间接控制京阳科技0.99%的股份。综上,王爱平和王振通过直接或间接方式控制京阳科技1.58亿股股份,合计控制的股份比例为41.60%。

国内市场规模不到300亿元

国外针状焦发展时间长,品质相对较好且较为稳定,产品受到下游广泛青睐,2017年之前长期以来占据市场主导地位,随着京阳科技和山东益大等国内油系针状焦代表性企业发展壮大,国内针状焦的进口依存度下降。

截至2023年1-6月,我国进口油系针状焦4.56万吨,油系针状焦产量28.62万吨,国产化率为86.25%。进口煤针状焦4.45万吨,煤系针状焦产量6.36万吨,国产化率为58.83%。

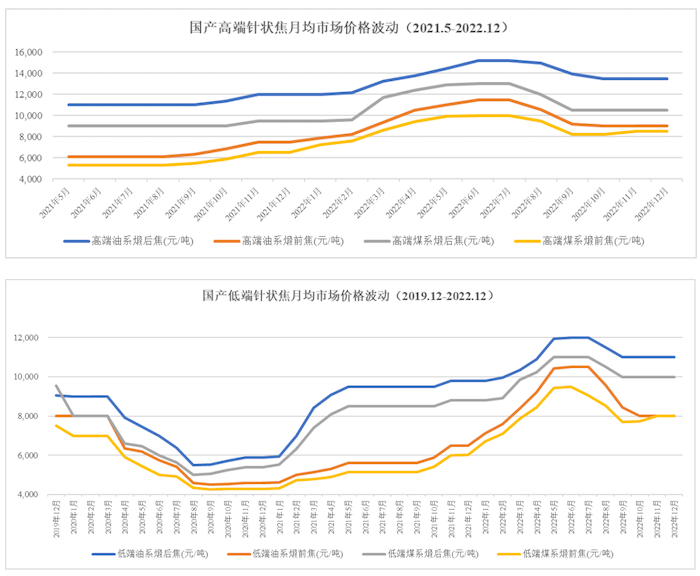

然而,尽管针状焦行业近年来市场规模有所扩大,但整体而言,其市场天花板相对较低。根据百川盈孚的统计,2016年-2022年,国产针状焦市场规模从14亿元增长至278亿元,复合增长率高达64.56%。尽管增长迅速,但预计2023年针状焦市场规模仅为373亿元,相较于其他行业,其市场规模仍显有限。

在全球范围内,美国Phillips 66公司在针状焦领域占据领先地位,而在国内市场,山东益大新材则是产量和市场占有率最高的企业。

根据山东益大披露招股书,其2020-2022年油系针状焦销量分别为6.41万吨、15.31万吨和16.50万吨,在油系针状焦领域的市场占有率分别为19.44%、19.13%和19.57%,在整个针状焦(包含油系与煤系)领域市场占有率分别为11.65%、14.18%和13.75%。

然而,即便是作为行业龙头企业的山东益大,其市场占有率也未能超过20%,2022年油系针状焦市场占有率排名第二、第三和第四的对应企业分别是宝来生物、京阳科技、锦州石化,这些公司的市场占有率分别为17.47%、15.09%和12.04%,与益大新材差距较小,行业集中度较低。

目前,除山东益大已披露招股说明书外,A股市场尚无其他以针状焦为主要产品或主营业务的上市公司。

受下游需求影响较大

京阳科技核心产品包括负极焦和电极焦等产品,负极焦终端应用于新能源汽车、消费电子和储能,电极焦终端应用于电弧炉炼钢等。报告期,公司实现营业收入9.28亿元、14.58亿元和17.93亿元,扣非后的净利润3563.26万元、2.73亿元和3.02亿元。

近年来,公司负极焦销售收入快速增长,从2020年的1.89亿元增长至2022年的7.61亿元,占主营业务收入的比重从22.33%增长至45.21%。

负极焦销量主要取决于两个方面:一方面下游负极材料需求是否能够持续稳定增长;另一方面针状焦行业供给是否大幅超过负极需求,导致行业整体产能过剩,进而影响公司销量。

2021年度,受新能源汽车销量快速增长的影响,下游负极材料对针状焦的市场需求快速增加,以璞泰来、贝特瑞、杉杉股份、凯金新能源为代表的主要负极材料生产商与京阳科技的业务合作规模迅速扩大,公司负极焦在下游负极材料领域的销售额、销售毛利增长迅速,2021年度,公司实现负极焦销售额、销售毛利分别为4.42亿元、1.25亿元,同比分别增长134.05%、830.11%。

2023年初以来,受下游需求阶段性疲弱的影响负极材料行业普遍处于排产不积极的阶段性过剩局面。一方面,受2022年底新能源汽车补贴政策到期、2023年初部分燃油车企为消化库存对燃油车大幅降价促销等因素影响。

根据中国汽车工业协会数据,新能源汽车2023年1月和2月销量同比分别下降6.3%和增长55.90%,相较2022年12月销量分别下降49.88%和35.50%,动力电池是负极材料最主要的增量需求来源,新能源汽车销量阶段性下滑将会影响负极材料需求。

另一方面,锂电池成本占比较大的碳酸锂价格自2022年高点的每吨60万元一路持续下跌至十几万元每吨,碳酸锂价格及成本占比相对较高,其价格持续下跌,电池厂家为降低采购和生产成本,降低因在高位购买大量碳酸锂导致存货减值的风险,拿货及排产计划并不积极,影响了负极材料的销售。

2023年上半年,受负极材料行业阶段性去产能的影响,公司负极焦出货量有所减少,同比下滑28.21%。

评论