文|子弹财经 孟祥娜

编辑|胡芳洁

美编|吴宜忠

审核|颂文

生长激素业务触到“天花板”了吗?

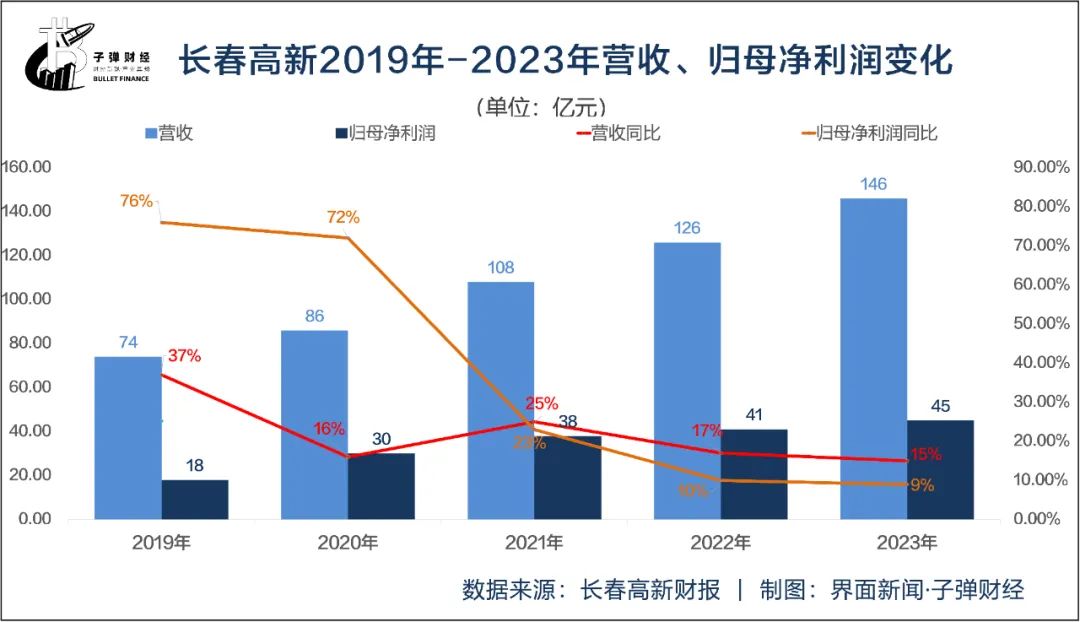

3月19日盘后,“东北药茅”长春高新公布了2023年报数据。2023年,长春高新营收145.7亿元,同比增长15%;归母净利润45.32亿元,同比增长9.47%。

长春高新业绩再创新高,但从增速上来看,却降至近八年最低水平。作为“生长激素第一股”,长春高新的增长疲态引发了市场的广泛关注。财报发布后,长春高新股价连跌六天。截至3月29日收盘,长春高新报120.19元/股,相较3月19日132.5元的收盘价,下跌9.3%。

近年来,长春高新子公司金赛药业的生长激素业务,正面临市场竞争加剧和集采推进的双重压力。业界普遍担心的是,金赛药业的生长激素是否还有上涨空间?

1、业绩创新高,增速降至近八年最低水平

1996年,长春高新在深交所上市,是东北地区最早的一批上市公司之一。

公司成立之初以高新区基础设施建设为主,后逐步转型。目前,长春高新旗下拥有金赛药业、百克生物、华康药业、高新地产等子公司,业务覆盖基因工程、生物疫苗、现代中药、房地产等。

依靠这四大业务板块,十年间,长春高新的营收实现了稳定增长,由2013年的20.49亿元,增长至2023年的145.7亿,同期归母净利润也由2.8亿元增长至45.32亿元。

虽然长春高新业绩创新高,但是业绩增速却放缓了。2023年,公司营收、归母净利润增速分别为15%、9%,为近八年最低水平。

纵观长春高新的发展,离不开子公司金赛药业大单品生长激素的贡献。

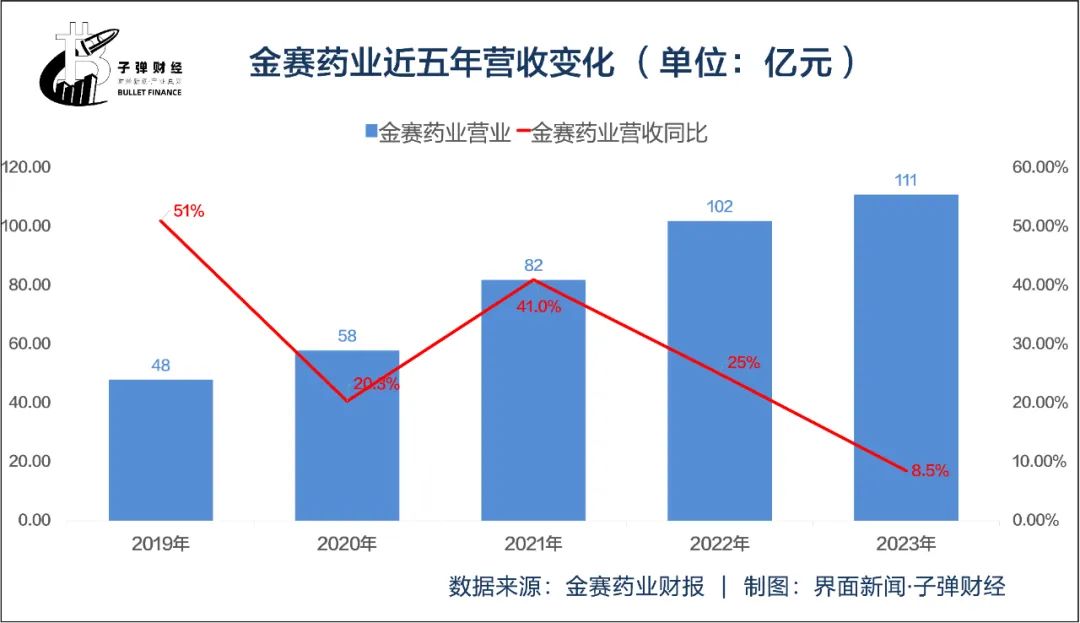

从营收来源上来看,金赛药业为长春高新贡献了绝大部分收入及利润。2023年,金赛药业营收110.84亿元,占长春高新营收的76%;归母净利润为45.14亿元,占长春高新净利润的94.5%。

但从近五年来看,金赛药业的营收增速呈现下滑趋势。2023年,金赛药业实现营收111亿元,同比增长8.5%,增速较去年同期的25%下降了16.5个百分点。

金赛药业是长春高新的生长激素经营主体,也是长春高新的业绩“奶牛”。金赛药业业绩增速放缓,造成了长春高新增速下滑。

2、集采影响下,生长激素涨不动了?

作为长春高新的核心子公司,金赛药业正面临不小的挑战。

生长激素的用途,主要是刺激人体发育,尤其是儿童群体。按照给药频率,可分为长效和短效。

短效需每天给药,产品分为粉剂和水剂,水剂在生物活性、稳定性、安全性等方面优于粉剂。长效则是每周给药,主要是水剂,患者的耐受性、依从性、疗效等指标优于短效。

金赛药业是国内唯一拥有完整的粉针剂、水针剂、长效水针剂全产品线的生长激素厂商。

1998年,金赛药业上市了国产第一支重组人生长激素粉针剂;2005年,上市了亚洲第一支重组人生长激素水针剂;2014年,又成功推出全球第一支PEG(聚乙二醇)长效重组人生长激素水针剂。

目前,粉针剂是竞争厂家最多的一款产品,共有6家企业获批生产,水针剂国内有3家企业获批生产,包括金赛药业、安科生物和诺和诺德。

金赛药业的生长激素上市早且以水针为主,具备一定的价格优势,目前占据了大部分的市场份额。

但是,近年来,生长激素产品被纳入集采。

2022年2月,以广东省带头的地方联盟集采中,金赛药业的短效粉针生长激素中标,相对最高有效申报价的降幅为52.46%。当时,金赛药业中标粉剂,但放弃水剂的投标。

此后,河北、浙江等地方联盟先后带量采购生长激素。据信达证券研报,金赛药业中标河北的粉剂、浙江的粉剂和水剂。

水剂相比粉剂具有不需要加水溶解可直接注射使用的优势,同规格下价格较粉剂也更高,是金赛药业人生长激素产品中营收占比最大的剂型。

2023年,在金赛药业的营收中,水针占比59%左右,粉针占比11%左右,长效水针占比在29%左右。毫无疑问的是,集采降价将会压缩利润空间,从而对公司的利润产生冲击。

核心产品集采后,长春高新的毛利率有所下滑。2023年毛利率为85.97%,较上一年减少了2.03个百分点。其中,生长激素所在的基因工程/生物类药品板块毛利率由2022年的92.93%下滑至2023年的91.9%。

目前,金赛药业的主要优势是长效水针剂,它是国内首个也是唯一的长效生长激素品种。但长效生长激素在国内正面临两个竞争对手,安科生物的长效生长激素处于报产前准备阶段,特宝生物的怡培生长激素注射液上市申请获国家药监局受理。

集采加上竞品追赶,长春高新的生长激素并不能让公司业绩持续“长高”,公司需要寻找新的增长点。

年报中,长春高新表示,公司主要产品生长激素相关的医保支付范围由原来的“限儿童生长激素缺乏症”调整为“限生长激素缺乏症”,意味着成人生长激素缺乏被纳入医保目录范围。同时,公司还组建全球商业团队,推动实施国际化项目引进和现有产品及技术出海工作。

不过,与2022年相比,国外市场长效生长激素的研发没有最新的进展。在2023年年报中,长春高新表示,公司已向FDA(美国食品药品监督管理局)提交IND(新药临床试验)申请,并根据FDA的审评意见,更新项目策略。

而早在2022年,长春高新就在年报中表示,长效生长激素获得FDA豁免Ⅰ、Ⅱ期临床试验的意见,可在美国直接进行Ⅲ期临床试验。

那么,除了生长激素外,长春高新手里还有哪些好牌可以打?

3、带状疱疹疫苗是下一个“王炸”产品吗?

目前,金赛药业主要产品除生长激素外,也布局了成人内分泌、皮科医美、肿瘤、女性健康、儿科综合等业务板块。但这些业务目前规模并不大,占金赛药业营收的比例仅在10%左右。

不过,除了金赛药业外,长春高新的业务还包括华康药业的中成药板块、百克生物的生物疫苗业务板块以及高新地产的房地产业务板块。

从资产运营的角度来看,长春高新的总资产周转天数和存货周转天数较长,资产利用效率并不高。

2023年,长春高新的总资产周转天数为701.6天,总资产周转率为0.513次,存货周转天数为846.3天,存货周转率为0.425次。

房地产业务占据了长春高新约53.3亿元的运营资金,占总资产的比例约17%,但房地产业务并没有带来较高的效益,反而拖了后腿。2023年,房地产收入9.15亿,净利润仅为0.74亿元。

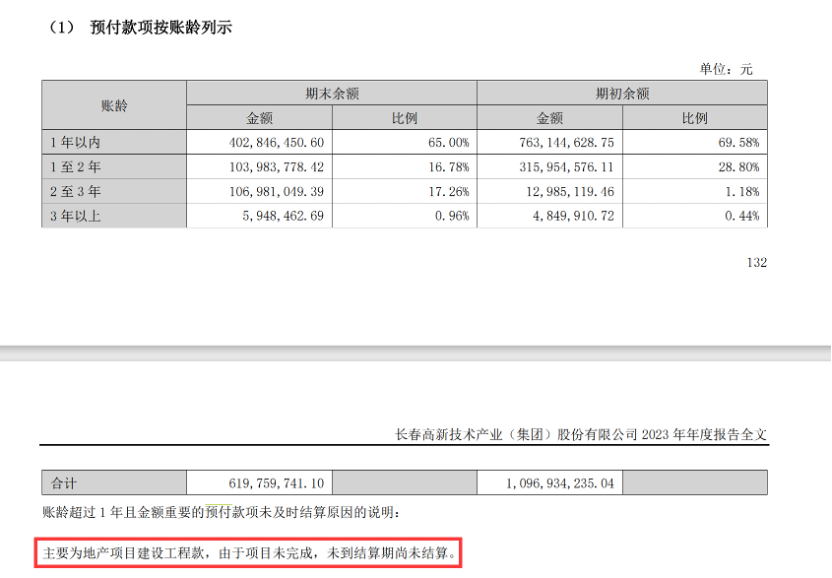

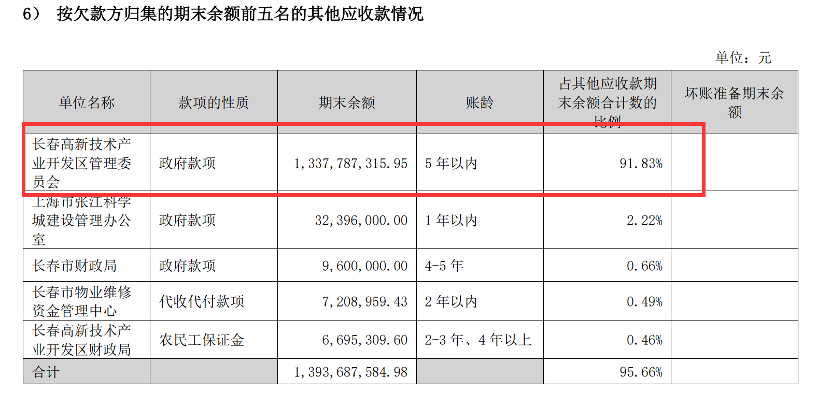

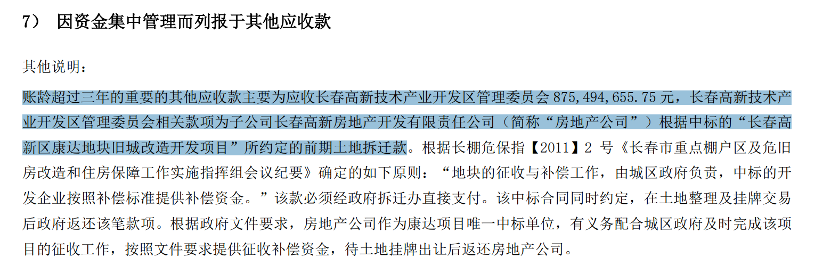

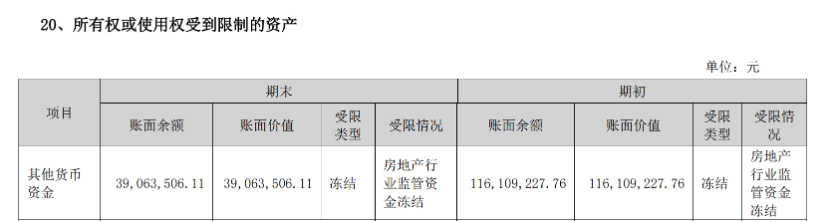

具体来看,2023年,房地产运营资金涉及53.3亿元。其中,地产业务存货36.5亿元,投资性房地产8984.23万元;预付款中,账龄超过1年的预付款2.16亿元,主要为房地产项目建设工程款;其他应收账款中,有13.37亿元政府款项,而在这其中,账龄超过三年的其他应收款就达8.75亿元;3906万元的货币资金因房地产行业监管被冻结。

图 / 长春高新2023年财报

为此,长春高新也打算剥离房地产业务,但是尚未成功。

2023年3月,长春高新公告称,公司拟向超达集团转让所持有的高新地产100%股权,对应价格约24.2亿元。但是,最终结果却以“流产”告终。

2023年11月,长春高新公告称,超达集团决定不再收购高新地产100%股权。

房地产之外,疫苗板块则表现亮眼。

2023年,子公司百克生物实现营收18.25亿元,同比增长70%,归母净利润为5.01亿元,同比增长176%。

这主要源于公司自主研发的国内首个40岁及以上人群的带状疱疹疫苗上市销售,打破了国内带状疱疹预防产品由进口疫苗垄断的局面,成为公司新的利润增长点。

但即便如此,百克生物带状疱疹疫苗面临的竞争压力也不小。

目前,我国仅有两款带状疱疹疫苗获批上市,除了百克生物的感维外,另一款即智飞生物代理的葛兰素史克(GSK)欣安立适。

2023年,百克生物的带状疱疹疫苗销售量为66.35万人份,实现收入8.83亿元。

再来看智飞生物的情况,2023年10月,智飞生物成为葛兰素史克(GSK)在中国大陆区域重组带状疱疹疫苗的独家进口商和经销商,并且签署了未来三年的最低年度采购金额200亿元。其中,2024年度的最低年度采购金额为34.4亿元。

这意味着,百克生物的感维将面临智飞生物代理的欣安立适强有力的竞争。

除此之外,国内还有包括万泰生物、沃森生物、绿竹生物等在内的多家疫苗企业正在研发不同技术路线的带状疱疹疫苗,市场竞争十分激烈。

显然,长春高新还需要更多的“好牌”。

2023年,长春高新也在加大研发方面的投入,寻求多元化发展,其研发投入为24.19亿元,同比增长45%。其中费用化研发投入为17亿元,资本化研发投入为7亿元。

在研项目方面,重要的资本化研发项目包括注射用金纳单抗、金妥昔单抗、长效促卵泡激素项目、注射用醋酸曲普瑞林微球等。

但是,这似乎并未提振投资者的信心。

二级市场上,长春高新的股价跌跌不休,其股价自2021年5月触达最高点516.6元/股后,便走上了下滑通道。

截至3月29日收盘,长春高新报120.19元/股,较历史最高点下跌近8成,总市值为509亿元,较最高点已蒸发1000亿元。

诸多困扰下,长春高新的股权结构也发生了变化。2024年1月,金赛药业总经理金磊与王思勉离婚事件让公司陷入了股东变相减持的舆论中。

根据离婚协议,金磊将所持的7.42%长春高新股份分割至王思勉名下,分割股票的价值超过40亿元。这使得王思勉一跃成为上市公司的第二大股东。分割完成后,金磊仅剩1.14%股份,不再是持股5%以上的大股东。

公告发出后,受此事件的影响,长春高新的股价应声大跌。业界普遍担心的是,不再是大股东的金磊是否会对公司发展尽心尽责,也担心他是否会离开金赛药业。毕竟,他是金赛药业的创始人和主要管理人员,而长春高新又高度依赖金赛药业的生长激素业务。

长春高新正面临内外交困的局面,从内部来看,金赛药业的生长激素业务虽然稳坐市场第一的位置,但伴随着集采的影响,加上国内厂商不断投入和加大研发力度,市场竞争变得愈发激烈,金磊离婚导致的股份变动也将影响公司的战略决策。

从外部来看,生长激素的增长天花板逐渐来临,公司需要寻找新的增长点维持业绩的增长。房地产运营效率不佳,带状疱疹疫苗“内卷”的情况下,长春高新仍需要制定合适的战略来应对挑战。

评论