文 | 巨潮 谢泽锋

编辑 | 杨旭然

煤炭之后,石油雄起。

在“中特估”及高股息双重光环加持下,中国石油股价再次刷新阶段新高。自2020年的历史低点已经反弹超过两倍,创下九年来的新高。

此前A股上市的中国海油更是气势如虹,上市后涨幅超1.8倍;而中国石化的股价则已经逼近2010年的高点。

传统能源似有一雪前耻之势。此前,A股投资者对石油股的关注有限,也有不佳的回忆——中国石油上市即巅峰,那些48元买入站岗的股民,留下了“问君能有几多愁,恰似满仓中石油”的老段子。

虽然石油企业的业绩受国际油价周期波动性呈现震荡走势,但2023年中国石油利润创出历史新高,公司分红也颇为慷慨。可是中国石油的股价却从上市首日至今遭遇71%的巨大回撤,市值从8.89万亿元的缩水至1.81万亿,相当于7万多亿市值灰飞烟灭。

经历了近些年的能源危机、拉闸限电等黑天鹅事件,全世界才幡然醒悟——过度高估了能源市场的短期趋势,却大大低估了煤炭和石油的长期重要性。光伏风能将在长期不断发展逐步替代,但短时间内暴增的能源需求仍需要大体量的传统能源去满足。

近些年,在全球范围内石油投资不足,开采成本却在上涨,加上地缘政治问题,以及美联储进入降息通道的预期,其价格易涨难跌,各国用油成本都在增加。沙特阿美就发出警告,石油需求远没有见顶,巴菲特也重仓西方石油和雪佛龙,并不断加仓。

石油作为国家经济命脉的战略资源,其资本市场的地位也正回到原本的位置。

01 被低估的“黑金”

早在一千年前,宋代科学家沈括就在《梦溪笔谈》中对石油进行了大胆的预测:“此物后必大行于世,自予始为之,盖石油至多,生于地中无穷。”

时至今日,乌黑粘稠的石油构建了现代社会的基石,推动了人类历史上前所未有的进步,改写了世界经济政治格局。

进入21世纪第二个十年,全球将“低碳绿色”奉为圭臬,“减碳运动”席卷全球,风能光伏锂电等可再生能源迅速崛起。

尤其是欧洲充当起能源转型的急先锋,此前,欧盟批准过“2035年起禁售燃油车”的法律。欧洲多国已承诺早日淘汰煤炭能源,承诺到2030年将二氧化碳排放量减少至少55%。其中意大利承诺到2025年淘汰煤炭,荷兰承诺到2030年、德国也承诺到2038年逐步淘汰煤炭。

欧盟主席冯德莱恩甚至认为化石燃料是一种“肮脏的能源”,强调“欧洲绝不能倒退”。理想很丰满,但现实却扇来了结结实实的巴掌。能源危机中的欧洲多国,已经重新启用煤炭。

甚至,连燃油车禁令也出现了松动迹象。有消息称,很多党派或国家正在考虑推迟原定于2035年实施的燃油新车禁售令,有些人甚至认为应该禁止这项禁令。

在过去很长时间里,欧洲电力基础设施老化,充电桩铺设更加缓慢。据测算,到2030年欧盟需要约680万个公共充电桩,但目前只有约37.4万个,缺口巨大。迟缓的基建速度,根本无法适配欧洲全面零碳的雄心壮志。

况且,欧洲是全球汽车工业大本营,汽车制造业员工高达350万人。如果禁售令正式实施,大量工人将被迫下岗,因此德国、意大利、捷克和波兰并不同意彻底的禁售。

欧洲在新能源道路上亡命狂奔,如今被迫折返,更凸显出传统能源在当下的重要性。沙特阿美CEO阿敏·纳赛尔警告世界:目前,风能和太阳能占全球能源供应的比例不到4%,电动汽车的总普及率不到3%。应该放弃淘汰石油和天然气的幻想,因为未来几年化石燃料的需求将继续增长。

这样的判断绝非危言耸听,美国当前的发电结构中,天然气、煤炭、石油等化石燃料占比依然高达60%,是绝对的主力。

我国是石油消费大国和进口大国。近年来,我国和中东石油大国贸易关系日益升温,尤其是去年3月,沙特阿美豪掷246亿元成为荣盛石化战略股东,并承诺每天为浙石化供应48万桶石油,为期20年。这一事件,标志着中沙关系站上了新的台阶。

兜兜转转,如今全世界正回头看向传统能源,尤以石油最为重要。

02 起舞的巨无霸

尽管营收下降7%至3.01万亿元,但中国石油在2023年依旧大赚1611.46亿元,同比增长8.3%,创历史新高。

2023年国际油价要低于2022年,布伦特原油均价为82.17美元/桶,比2022年下跌17%。中国石油原油平均价格也随行就市,下降16.8%至76.6美元/桶。

去年中国石化净利润为604.63亿元,同比下降9.87%,中国海油也不例外,净利润萎缩12.6%,减少到1238.43亿元。而中国石油营收下滑,利润却不降反增,体现出强大的韧性。

创造历史最高盈利记录,得益于天然气和成品油销售的高景气度。2023年,中国石油天然气销售业务实现经营利润430亿元,同比大增232%;成品油销售实现经营利润240亿元,同比增长67%,平衡了油气与新能源、炼化和新材料业务的利润下滑,最终导致毛利率上升到6年来的新高。

对于投资者来说,对中国石油的判断最终会落在其业绩是否持续之上。而石油公司未来业绩增长主要看两大要素——下游需求以及国际油价。

一方面,疫后国内出行强度持续恢复,2023年我国成品油市场呈现高景气度,表观消费量创近年来新高,全年汽油表观消费量达到1.49亿吨,同比增加11.63%。

2024年元旦、春节旅游市场火爆,飞猪的报告显示,甲辰龙年春节成为史上最火爆的春节旅游假期。随着社会经济活动恢复正常,石油需求继续回暖。

价格方面,2020年以来汽油批零价差均值为1778元/吨,成品油批零价差基本代表加油站理论毛利,理论上差价越大油站越受益。进入2024年,国际油价不断走高,成品油零售市场持续受益。

“欧佩克+”的减产政策、俄罗斯能源基础设施遭袭、美国开工钻井数量减少、红海危机令原油供应吃紧,油价又再次进入上行通道,最新的布伦特原油价格已经超过87美元/桶,创年内新高。

4月1日24时,国内新一轮成品油调价窗口即将开启。据测算,预计本轮油价格将迎来上调,每升92号汽油价将破8元。届时,2024年成品油调价将呈现“4涨1跌2搁浅”的格局。

如果国际油价持续走高,中国石油2024年业绩也有望继续挑战历史记录。

作为央企改革标杆,中国石油历来分红慷慨,2023年计划拿出利润的一半即805亿元来回馈股东,即便按照现在较高的股价计算,股息率也有4.45%。

去年整年,中国石油的现金流表现为历史最好,负债率降至近13年来最低,资本负债率15年来最低点。可以说,现在的中国石油是历史上最好的,但股价却基本还处于历史低谷。

03 改变刻板印象

2020年,我国向全世界庄严宣誓:力争于2030年前实现碳达峰,努力争取2060年前实现碳中和。

中国石油作为央企标杆,担当起能源低碳转型的重任。其策略大致可以为归结为全产业链低碳化和构建新能源体系,从油气供应商转向综合能源供应商。

比如,在上游开采端,中国石油青海油田低碳示范区以清洁能源替代化石能源进行开采和生产,平均每天节约电量657千瓦时、天然气量720立方,可替代此前40%的用电量。

原油开采和生产需要大量的电力和天然气,青海油田每年生产原油需用近12.96亿度电,1亿立方天然气。青海油田所处柴达木盆地拥有超长的光照时间,通过建设分布式光伏系统等措施,预计2028年底,每年节约630万立方天然气,712万度电,减少碳排放2.96万吨。

与此同时,中国石油利用CCS/CCUS(碳捕集、利用与封存)技术,实现原油采矿到炼化再到下游应用端的全面清洁化。比如中国石油吉林油田实施CCUS专项工程,截至2022年,累计注入二氧化碳277万吨,是国内最大规模的“碳”注入,原油采收率由此提高25个百分点,相当于发现一个同等规模的新油田。

在业务结构上,中国石油积极构建多元能源体系,通过三步走战略,到2025年左右实现碳达峰;2035年新能源新、油、气三分天下,基本实现热电氢对油气业务的战略接替;2050年左右实现近零排放、新能源新业务产能达到半壁江山。

中国石油是A股第四大市值的公司,央企的旗舰,更是肩负我国能源安全命脉的支柱。理解中国石油,要放在宏大的国家战略之下思考。

高层早已有清晰的定调:“石油战线始终是共和国改革发展的一面旗帜,要继续举好这面旗帜,在确保国家能源安全、保障经济社会发展上再立新功、再创佳绩。”

全球能源转型处于关键节点,但美国产油持续创历史新高,并不断指责中国及第三世界国家碳排放超标。

此前很长时间,美国长期位居世界产油第一大国,是第二名俄罗斯的两倍多,2023年更是成为石油净出口国,同时,美国也是世界第一大石油消费国,全球最大液化天然气出口国。

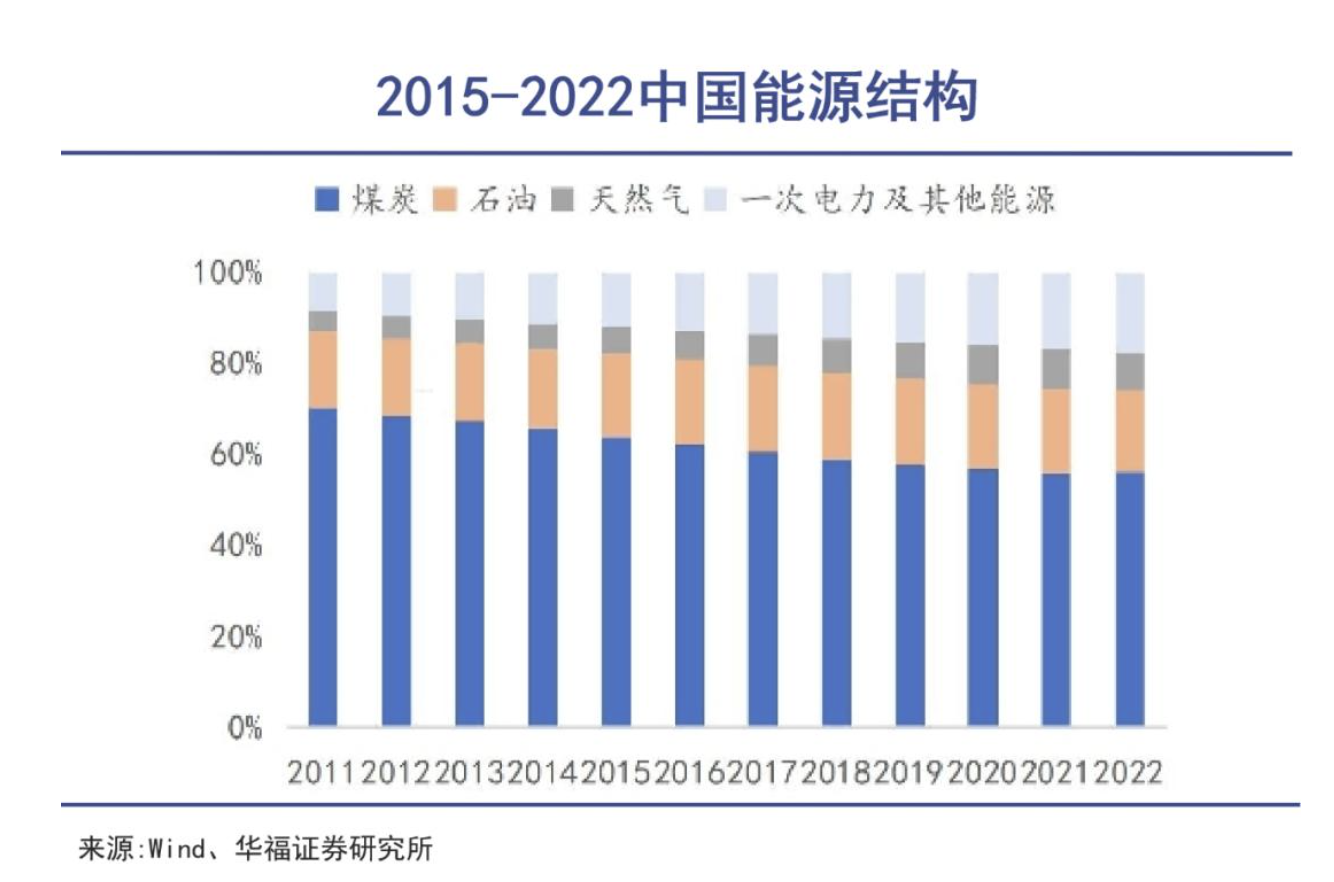

从世界大国的决策来看,短期内石油必不可少,依然扮演着举足轻重的压舱石作用,其在中国的主体能源地位于2040年前不会改变;

中期来看,石油在战略转型期完成清洁化,大规模推广实施CCUS和碳汇项目,持续降低碳排放;长期来看,中国石油计划在2036~2050年,完善“油气热电氢”五大能源平台,真正实现“近零”排放。

届时,中国石油将蝶变为综合能源供应巨无霸,这也将彻底改变资本市场对石油行业、传统能源的固有刻板印象,成为世界清洁能源重要一极。

04 写在最后

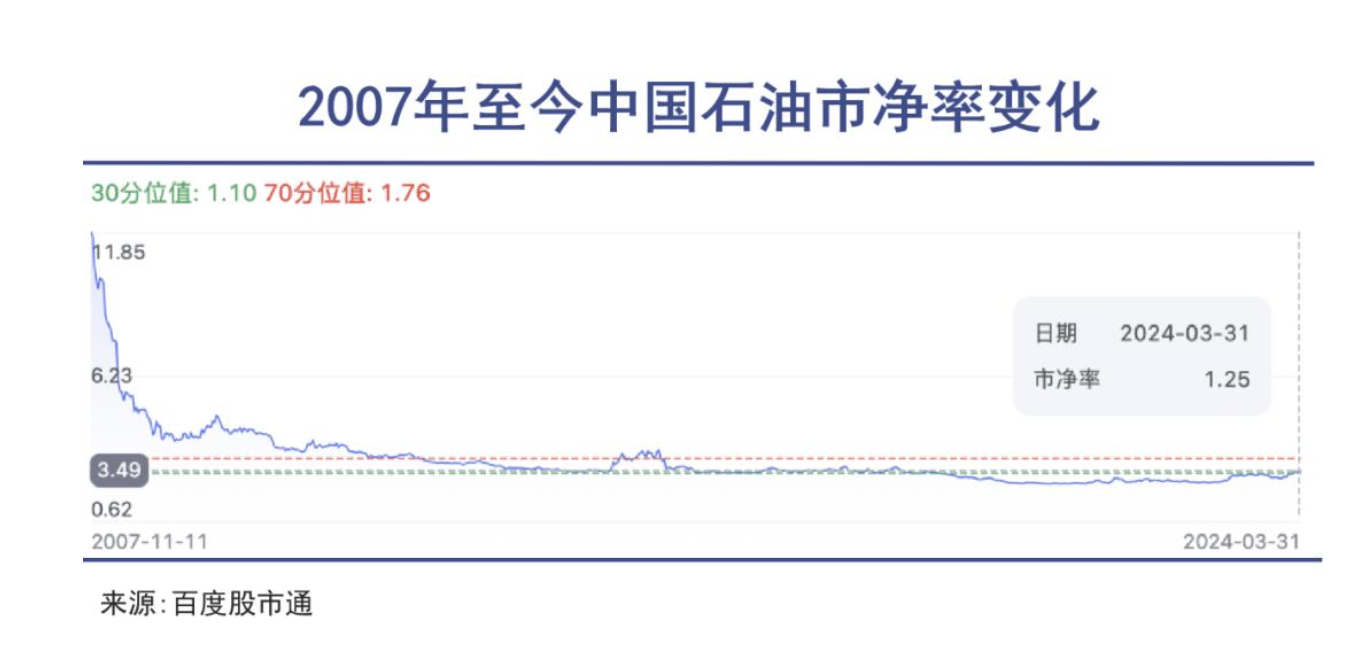

2007年在A股上市至今,中国石油市净率从12倍巨幅下滑到如今的1.25倍,估值低于埃克森美孚、雪佛龙等国际同行。

即便当下的中国石油是历史上最好的中国石油,但许多投资者仍心有余悸,毕竟消失的7万多亿市值,相当于瑞士一年的GDP。多少股民付出了真金白银的惨痛教训。

相比煤炭,由于周期波动剧烈,价格受美元、地缘因素、国际原油产业等影响巨大,石油股投资更难。

但站在当下的时间点,中国石油拥有需求和价格双重支撑,且清洁化转型卓有成效,估值仍处于历史低谷。资本市场改变石油公司长期固有认知理解的转折点,也许就在当下。

评论