文|览富财经

进入医疗领域后,三星医疗(601567.SH)不断在扩大连锁医院规模,不过近期的高溢价收购还是引起了监管的重点关注。

3月29日,三星医疗披露称,公司拟向多家关联合伙企业收购杭州明州姑娘桥康复医院有限公司等6家医院,合计对价为7.94亿元,溢价率高达228%至417%。

随后,监管立即向三星医疗下发了问询函,上交所表示,标的医院普遍设立开业时间较短,处于微利或亏损状况,但公司却以高溢价进行收购。上交所要求其说明,高溢价收购标的医院的必要性。

览富财经网注意到,三星医疗布局医疗服务领域已近十年,但该项业务的营收占比仍然相对较低。在巨大的市场需求下,如何实现快速增长是个值得思考的问题。

高溢价收购惹争议

据了解,三星医疗此次的收购存在高溢价现象,尤以收购杭州姑娘桥医院溢价率最高,达到417%,根据银信资产评估有限公司出具的《评估报告》,杭州姑娘桥医院的交易价格为16000万元,评估基准日净资产账面价值为3841.22万元,评估后股东全部收益价值为16030万元,评估增值率317.32%,动态市盈率为15.95倍。

其他5家医院的收购溢价率多数也在300%以上,只有收购泰州明州康复医院的溢价率相对较低,为228%。

事实上,三星医疗高溢价收购的康复医院,开业时间大多在2年左右,并且还普遍处于微利或亏损状态。以杭州姑娘桥医院为例,该医院开业时间为2022年3月17日,2021年至2023年,杭州姑娘桥医院实现营收约为0.72万元、552.26万元、4219.61万元;归母净利润分别为-1142.74万元、-1826.01万元、-742.47万元。

对此,三星医疗表示,新开业的医院往往都需要一定周期的培育,在此期间医院的收入通常会小于成本费用,所以一般会处于亏损状态。

针对上述情形,上交所要求三星医疗结合公司近年康复医院的经营情况、康复医院经营模式的可复制性,说明公司在自身经营康复医院多年的情况下,高溢价收购标的医院的必要性。

除此以外,上交所还要求三星医疗就公司是否存在经济利益等往来及潜在利益安排等,以及标的医院所做业绩承诺是否合理等问题进行详细说明。截至发稿,三星医疗暂未针对问询函予以回复。

业内人士分析称,高溢价收购的风险主要是企业业绩与成长性不能兑现,让企业未来出现经营困难或者重大损失。此外,上市公司应对标的公司所做的业绩承诺更加审慎,以免无法完成业绩承诺给公司带来负面影响。

布局多年,医疗营收占比仍然较低

览富财经网注意到,三星医疗原本是配用电设备的老牌企业,公司在2014年增加了康复医疗业务,现在主要依靠配用电+医疗服务双轮驱动。

公开资料显示,三星医疗的前身是2007年成立的宁波三星仪表公司,主营智能配用电业务,2008年实行股份制改革,2011年6月在上交所主板上市,当时的股票简称是“三星电气”。

2013年,三星电气设立奥克斯融资租赁公司,并进入融资租赁行业。2014年,该公司成立了奥克斯医疗集团,切入医疗领域。2015年,该公司收购了宁波明州医院,正式开始布局康复医疗服务业务,公司的股票简称也变更为“三星医疗”。可以看出,该公司还是更加看重医疗业务。

随着战略重心的转移,三星医疗在康复医疗领域实现快速扩张。2017年,该公司收购了浙江明州康复医院。在2021年收购了杭州明州脑康复医院和南昌明州康复医院,后又在2022年陆续收购了武汉明州康复医院、南京明州康复医院、长沙明州康复医院、常州明州康复医院及宁波北仑明州康复医院等5家康复医院。

目前,三星医疗仍然坚持智能配用电+医疗服务两大主业协同发展。从布局时间来看,三星医疗从2015年就开始布局医疗板块,至今已有将近10年时间,且近两年来该项业务的进步还是有目共睹的。

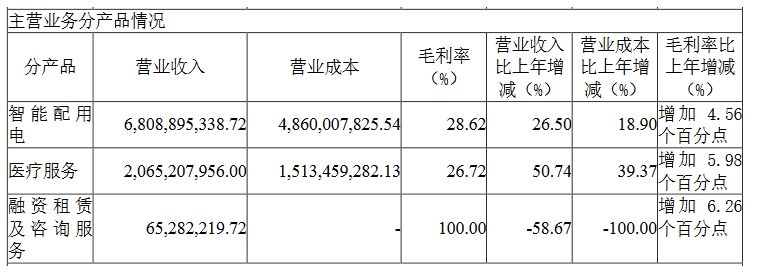

2021年至2022年,三星医疗的医疗服务板块实现营收分别为13.70亿元、20.65亿元,毛利率分别为20.74%、26.72%,多项数据均呈现出持续增长的良好态势。

但是,从营收占比来看,医疗服务板块的营收占比仍然较低。根据2023年半年报披露,三星医疗的电力板块收入为41.79亿元,占营收的比重达到75.31%,而医疗服务收入为12.61亿元,占比仅为22.73%。

虽然医疗服务板块受到三星医疗的足够重视,但与智能配用电板块的业绩贡献相比,仍有不小的差距。

令人稍感欣慰的是,三星医疗2023年的业绩预期较为良好。根据公司发布的业绩预告,三星医疗预计2023年实现归母净利润18.4亿元至19.8亿元,同比大幅增长94.07%至108.94%。

三星医疗表示,在智能配用电板块,公司重点发力配电、新能源等领域,同时进一步深化全球化战略,持续深耕海外市场,推进配电业务出海。在医疗服务板块,公司重点布局康复连锁,康复医疗业务并购整合取得成效。

潜在需求空间大,如何实现快速增长?

近年来,在人口老龄化大背景下,康复医疗的潜在市场正在不断扩大。

实际上,康复医疗兼具经济效益与社会效益。对于患者来说,康复医疗的意义更为直接,康复医疗可以帮助减少、管理或预防与许多疾病相关的并发症,从而最大限度降低各种疾病对身体的残缺影响。对于医院来说,将患者转往康复医院治疗,能够缩短患者的住院周期,进而提高床位的周转率。

在政策层面,我国出台了多项促进康复医疗产业发展的政策,包括鼓励、支持康复医院、老年医院等专科医院建设,加强康复人才培养,增加康复医疗服务供给等。

根据艾瑞咨询的测算,2021年我国康复医疗市场规模为1011亿元,预计到2025年市场规模将突破2600亿元,2020年至2025年复合增长率达到32.2%。

需要说明的是,国内康复医疗行业尚处于发展初期,民营医院是康复医疗行业的主力军。2021年康复专科医院中民营数量达到628家,占康复专科医院总数的77.5%,2011年至2021年机构数复合增速达到18.2%,对公立医疗持续起到补充作用。

近年来,三星医疗不断推进其康复医疗领域的布局。在18家医院的基础上,三星医疗在2023年上半年通过自建和并购新增了7家医院,床位数也由5300余张增加至7300张。

整体来看,三星医疗的医疗服务板块营收确实有所增长,但是该项业务的营收占比一直很低,在如此巨大的市场空间下,三星医疗如何实现快速增长,值得公司高层好好思考。

毕竟“双轮驱动”总是靠“单条腿走路”,似乎并不好看。

评论