文 | 子弹财经 王亚静

编辑 | 蛋总

股价下跌1.44%——这是歌尔股份(002241.SZ)公布2023年财报第二天,资本市场给出的反应。

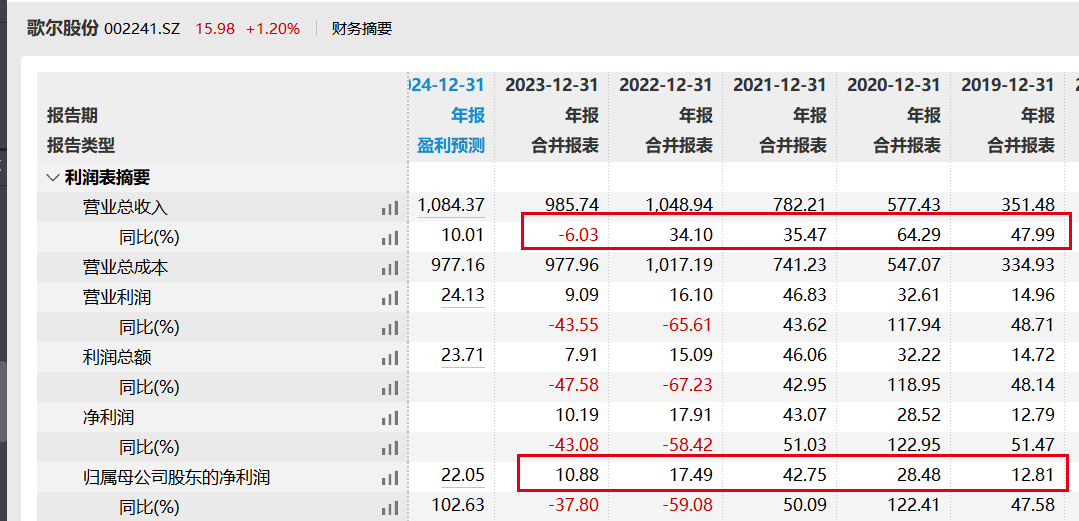

和业绩下滑幅度相比,这一数据还算平稳。财报显示,2023年,公司实现营业收入985.74亿元,同比下滑6.03%。

这是近5年来,歌尔股份交出的“最差成绩单”,令外界诧异。

Wind数据显示,2019年至2022年,歌尔股份的营收每年以超30%的速度快速增长,而2023年是这5年来第一次出现营收下滑的局面。不仅如此,营收更是直接跌破了千亿门槛。

图 / Wind(单位:亿元)

归母净利润甚至不如2019年的水平。2023年,其归母净利润较2022年下挫37.80%至10.88亿元,甚至比2019年的12.81亿元还要低15%。

2022年,歌尔股份的一款智能声学整机新产品暂停生产,这一产品被指是苹果的耳机,尽管歌尔股份在2022年财报中表示公司已充分反思、吸取教训,但在此之后,歌尔股份的业绩始终未见起色。

而在资本市场,股价的下滑要开始得更早。

Wind数据显示,2021年12月,歌尔股份股价达到盘中最高值57.79元/股,此后进入了下行期,截至4月2日,股价报收16.43元/股,和盘中最高点相比,总市值蒸发超1000亿元。

令投资者担忧的是,歌尔股份何时才能扭转颓势?

1、营收跌破千亿,利润含3亿政府补助

3月27日晚间,歌尔股份发布2023年财报。

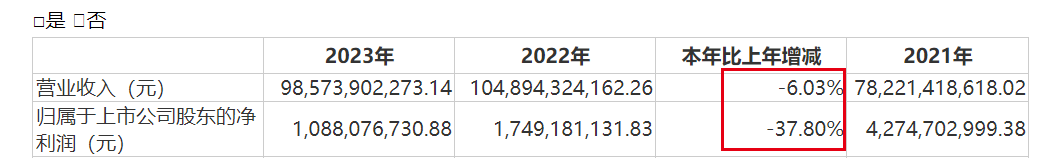

报告期内,企业实现营业收入985.74亿元,同比下滑6.03%;归母净利润10.88亿元,同比下滑37.80%。

图 / 歌尔股份财报

对此,歌尔股份解释称,报告期内,受到消费电子行业终端需求整体不足、VR虚拟现实等智能硬件产品出货量下降、公司业务结构变化等多重因素的影响,公司的整体营业收入和盈利出现了一定程度的下降。

次日,歌尔股份股价直接低开,最终报收15.79元/股,下跌1.44%。对于歌尔股份业绩的下滑,资本市场似乎已经相当淡然。

但于歌尔股份而言,2023年算是企业的一个转折点。

将时间拉长来看,2019年至2022年,企业营收一路突飞猛进,在2022年首次迈入千亿大关。然而,歌尔股份跨过千亿不过一年时间,就调头向下,跌破了千亿门槛。

而归母净利润也没有“逆风翻盘”。2022年11月,歌尔股份发布公告称,一款智能声学整机新产品暂停生产,公司为此计提了大额资产减值,因而导致2022年的归母净利润骤降59.08%。在这个本已经较低的基础上,其2023年归母净利润延续了下滑趋势。

即便是这样一份利润表现,还存在一定“水分”。

2023年财报显示,计入当期损益的政府补助高达3.32亿元。这也意味着,企业约3成归母净利润实际上是来自于政府补助。

图 / 歌尔股份财报

除此之外,歌尔股份的利润中,交易性金融资产、交易性金融负债、其他非流动金融资产的公允价值变动,合计贡献了1.16亿元的利润,而这些资产(或负债)的公允价值在没有变现之前,其实并未真正落在企业的口袋之中,只是“纸面利润”。

图 / 歌尔股份财报

而这些公允价值变动收益占了利润总额的14.65%。换句话来说,歌尔股份有超14%的利润总额存在于账面之上。

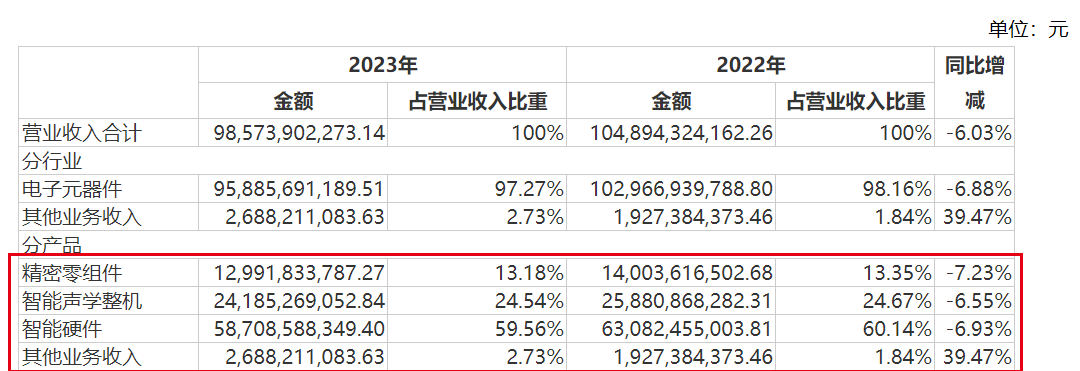

其实,歌尔股份2023年业绩的下滑,并非单项业务之过,而是精密零组件、智能声学整机、智能硬件等三大主力业务全方面的下滑,分别同比下滑7.23%、6.55%、6.93%。

图 / 歌尔股份财报

其他业务虽同比增长39.47%,但占营业收入的比例仅有2.73%,依然掩盖不了主力业务的颓势。

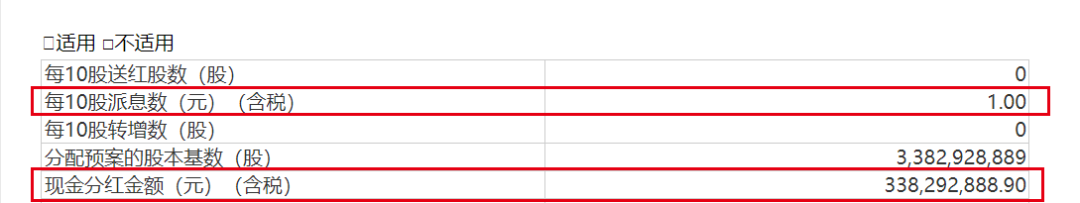

尽管歌尔股份2023年营收、利润双双下滑,但没有影响公司的分红。

按照规划,歌尔股份拟向全体股东实施每10股派发现金红利1.00元(含税),现金分红总金额为3.38亿元,占2023年归母净利润的31.09%。

图 / 歌尔股份财报

2、试图摆脱苹果,大客户依赖症难解

谈及歌尔股份,必然绕不开苹果,作为“果链”中的龙头企业,歌尔股份的业绩和股价深深绑定了苹果,这也时常被外界诟病。

为了摆脱苹果的桎梏,歌尔股份已经在有意识地转变,一个重要表现就是智能硬件业务占比明显提高。

财报显示,2023年,歌尔股份的智能硬件营收达到587.09亿元,占营业收入的比例达到了59.56%,相比之下,过去的营收“重头戏”智能声学整机业务(包括苹果产品)占比仅为24.54%,业务重心已明显偏移。

图 / 歌尔股份财报(单位:元)

只不过,歌尔股份没有踩对一个好的时机。

在歌尔股份,智能硬件产品主要包括VR虚拟现实、MR混合现实、AR增强现实、智能可穿戴、智能家用电子游戏机及配件、智能家居等。

而企业极力推进的与元宇宙产业高度相关的VR虚拟现实、MR混合现实、AR增强现实业务却遭遇“寒冬”。

根据咨询机构IDC的统计数据,2023年全球VR虚拟现实、MR混合现实、AR增强现实设备出货量约为670万台,同比下滑约23.5%。

即便是强如Meta(原名Facebook),都跑不动了。

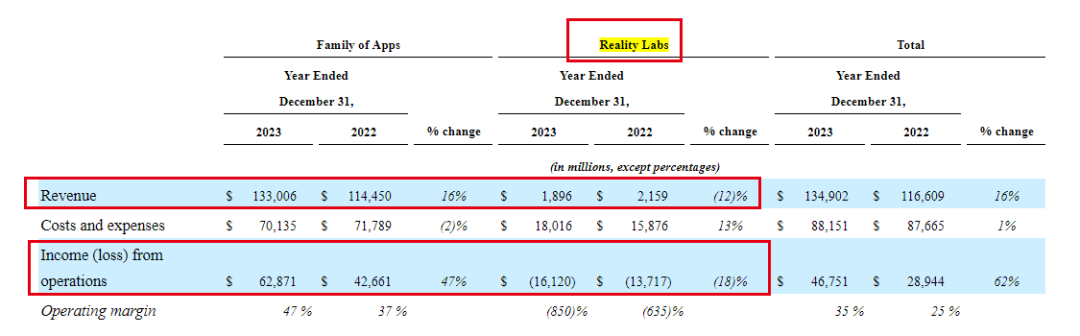

Meta发布的财报显示,截至2023年12月31日,被寄予厚望的元宇宙项目Reality Labs实现收入18.96亿美元,同比下滑12%;利润亏损161.20亿美元,同比扩大18%。

图 / Meta财报

而此前中泰证券在一份研报中表示,在VR/AR领域,歌尔股份为Meta、Pico、索尼等头部厂商的独家/核心代工厂商。也就是说,淡化与苹果的关联之后,歌尔股份调头冲向了其他大客户。

数据也佐证,歌尔股份始终没有走出对大客户的依赖。

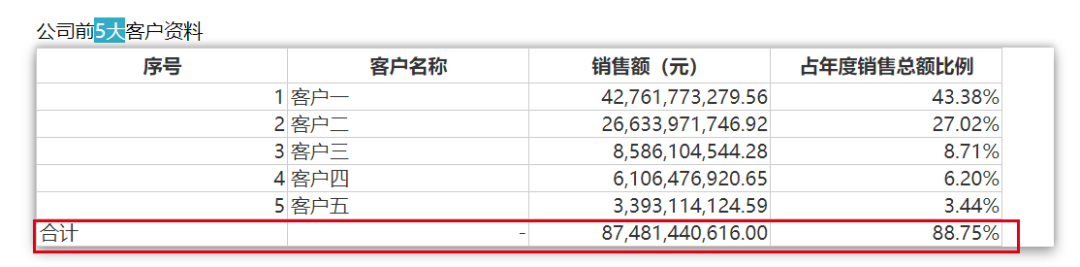

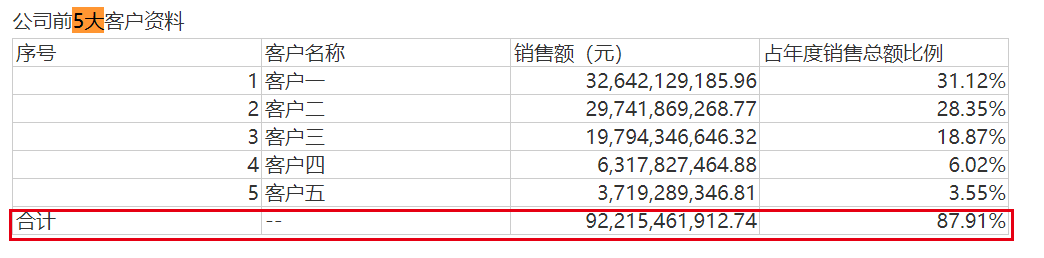

2023年,来自前五大客户的销售额达到874.81亿元,占年度销售总额比例高达88.75%,较2022年的87.91%比例更进一步。

图 / 歌尔股份各期财报(从左至右分别为2023年、2022年财报)

不过,歌尔股份似乎并没有想改变这一现象。在财报中,歌尔股份多次强调,继续实行大客户战略,继续坚持客户导向,持续维护好核心客户关系。

值得警惕的是,外界对于歌尔股份的担忧并非是与苹果、Meta抑或是索尼等某一家知名企业绑定,而是深度绑定大客户的行为传递出一种消极信息。因为,只要深度绑定大客户,就存在被“砍单”的风险,进而可能影响业绩。

3、手握百亿现金,押宝汽车

近两年,围绕在歌尔股份身上的争议不断,股价闪崩、踢出“果链”等言论从未断绝。

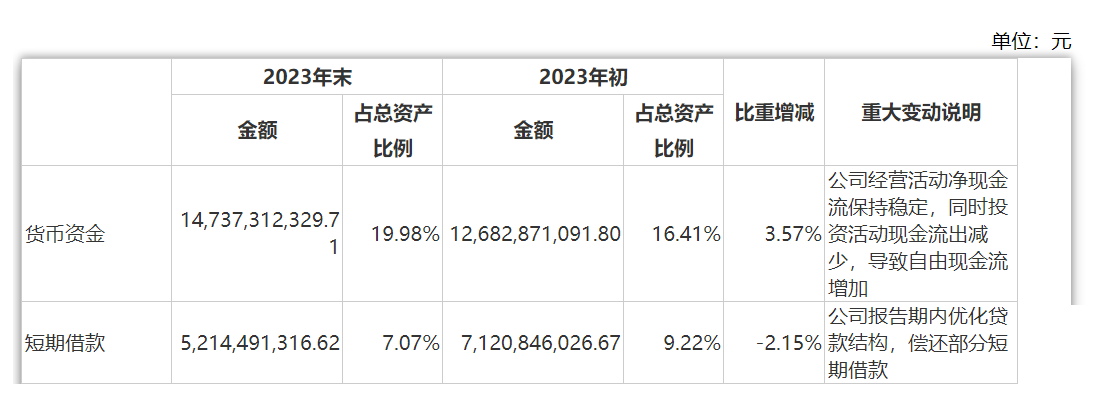

实际上,歌尔股份的家底仍然很厚。截至2023年12月31日,歌尔股份的货币资金高达147.37亿元、短期借款52.14亿元,即便为短期借款留出全部偿还额度,仍有近百亿资金在手。

图 / 歌尔股份财报

就在发布财报的同一时刻,歌尔股份还宣布,公司及子公司2024年度拟使用不超过30亿元的部分自有资金购买金融机构发行的安全性高、流动性好、低风险的理财产品。

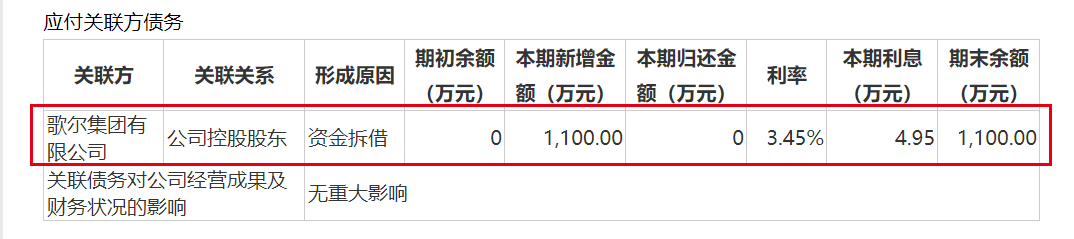

「子弹财经」注意到,当前歌尔股份手中有上百亿资金且有意将大额资金用来购买理财,却在报告期内向控股股东歌尔集团拆借了1100万元,利率为3.45%。

图 / 歌尔股份财报

「子弹财经」试图向歌尔股份了解,此举究竟为何?是否有为控股股东输送利益之嫌?

对此,歌尔股份方面向「子弹财经」解释,这笔资金并非歌尔股份所拆借,而是其子公司歌尔光学从歌尔集团处获得的财务资助。

2023年8月,歌尔股份曾发布公告称,拟向歌尔光学以借款方式提供财务资助额度不超过10亿元,直接持有歌尔光学约3.5%股权的歌尔集团拟按出资比例提供同等条件的财务资助。

歌尔光学对歌尔股份的意义有所不同。

在财报中,歌尔股份明确表示,继续积极拓展汽车电子相关业务机会,持续拓展汽车电子领域内新的业务增长点,而歌尔光学就是承接这一愿景的一个载体。

据悉,在2023年,歌尔光学主办的“2023VR&AR显示光学技术峰会”上,推出应用于车载AR-HUD的PGU模组PGU4620 Gen2,符合车规级要求。

在汽车电子方面,歌尔股份进行了多种尝试。

据澎湃新闻报道,2023年,歌尔股份还陆续推出可应用于AR-HUD的自由曲面镜及冷光镜,均已实现量产出货;在汽车座舱主动降噪方面,推出RNC(路噪主动控制技术)和ENC(高性能发动机/增程器主动降噪技术)等汽车智能声学技术方案。

众所周知,汽车行业以及上下游产业链都是极其内卷的赛道,既卷产品、又卷技术、还卷价格,尤其是“价格战”的打响,让车企以及上下游普遍面临盈利难的困境。

在这个竞争极其激烈的赛道,“后来者”歌尔股份真的能分一杯羹吗?

回头来看,歌尔股份踩中过风口,亦陷入过低谷。如何穿越周期,或许是任何一个企业都不能避免的考题。于歌尔股份而言,在这轮低谷期,更加要想清楚企业的立身之本究竟是什么,如何让业绩表现得更强劲,考验着管理层的手腕和眼光。

美编 | 倩倩

审核 | 颂文

评论