文|天下财道 孙曼

将帅齐缺阵,这家险企的状况引起市场关注。

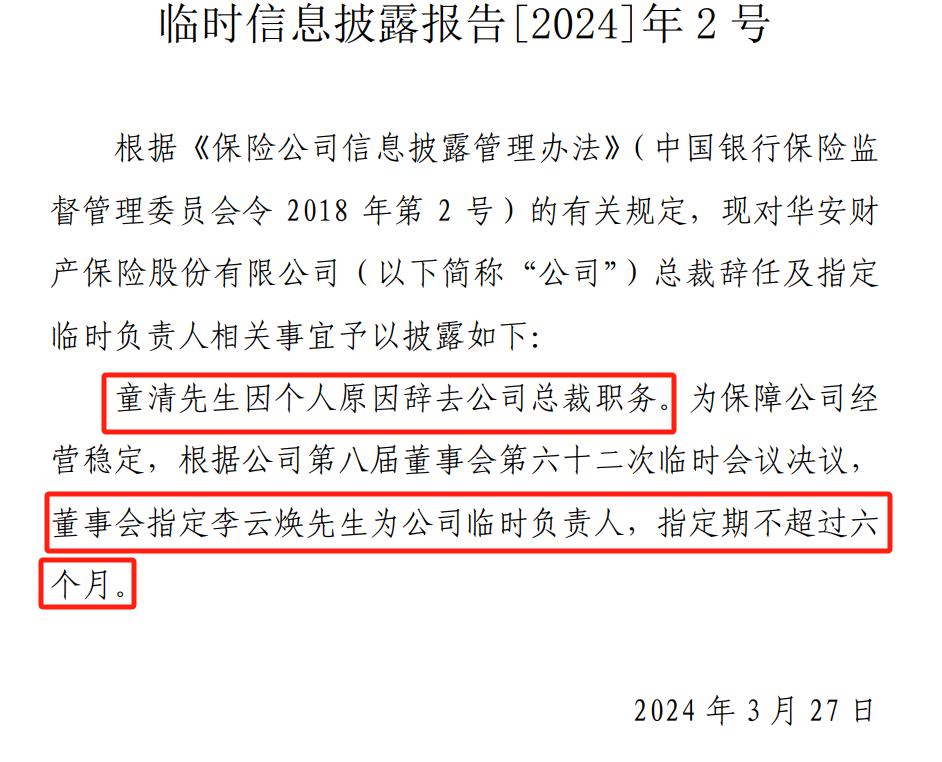

3月27日,华安财险发布公告,童清因个人原因辞去总裁职务,董事会安排李云焕为临时负责人。

这一来,华安财险董事长、总裁两大核心岗位均进入空缺状态。早在2019年,担任华安财险董事长已有10多年的李光荣就低调卸任,转任副董事长,而董事长一职至今悬而未决。

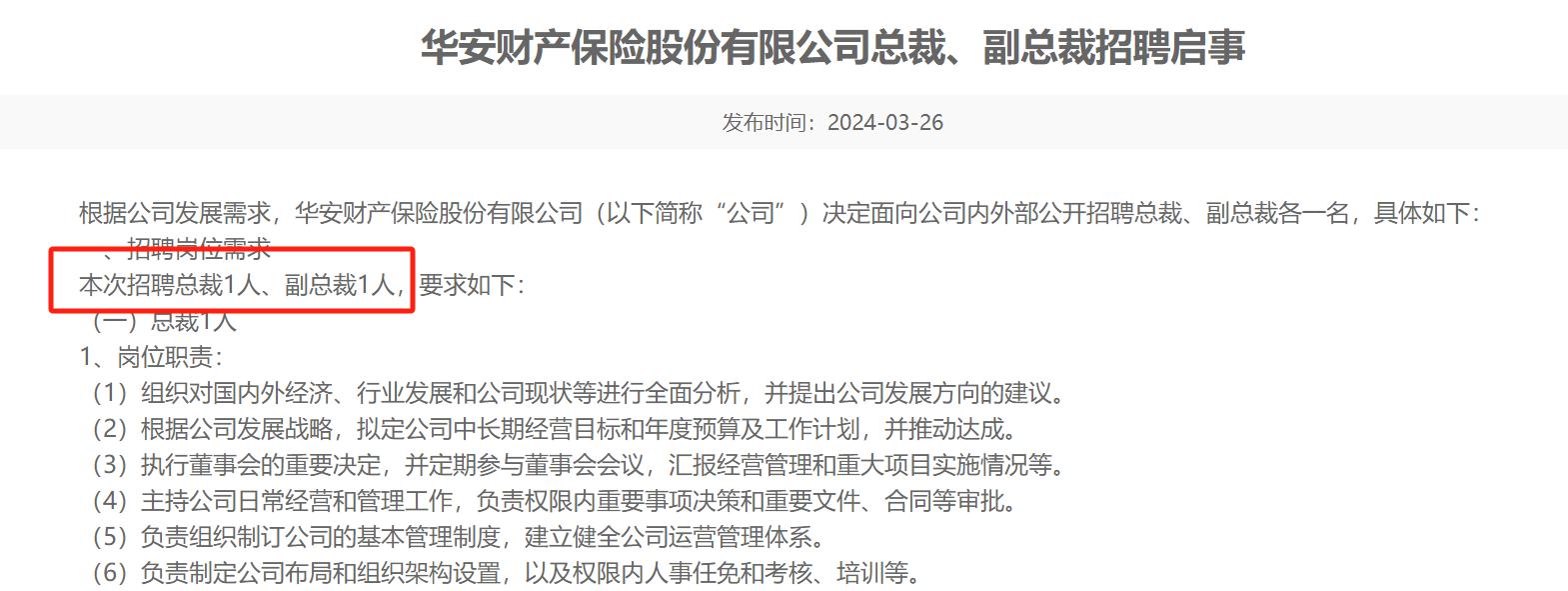

华安财险显然也意识到问题的严重性,3月26日,公司紧急发布了一则总裁、副总裁招聘启事,拟公开招聘总裁、副总裁各1人。

军不可一日无帅,更何况董事长、总裁两大职务都处于空缺状态。再放眼公司业绩、业务开展等方面的情况,华安财险面临的困境真不少。

去年大亏12亿

华安财险全称为华安财产保险股份有限公司,成立于1996年,总部设于深圳,注册资本21亿元,主要经营各种财产险、责任险、意外伤害险、短期健康险和再保险等业务。

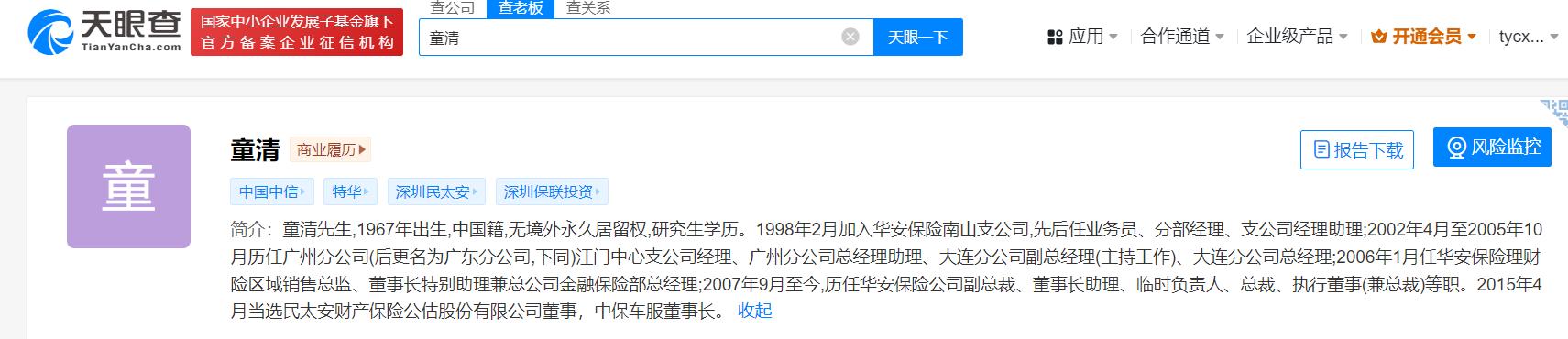

童清是华安财险的老将,1998年加入公司,见证且参与了华安财险的主要发展历程。他从业务员一路升迁,最终在2010年担任总裁,全面主持公司日常经营管理。

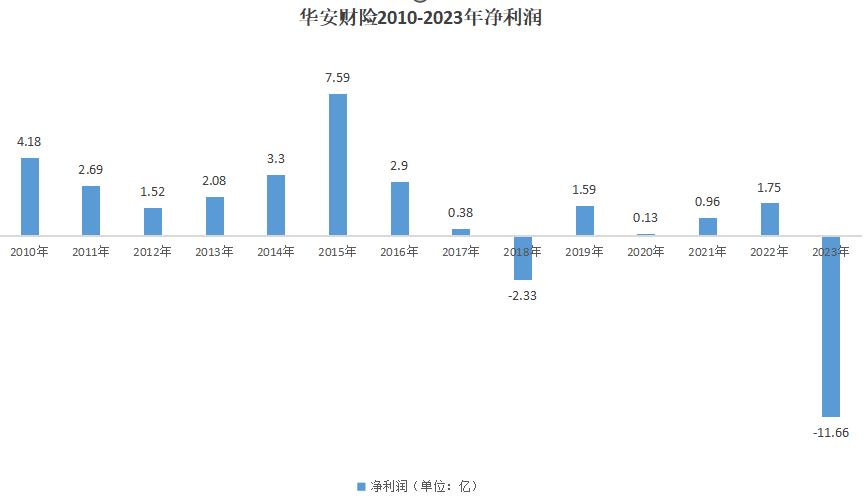

童清担任总裁期间,华安财险整体表现尚可,公司保费收入从2010年的40亿一路涨至2022年的1677亿元,多个年度盈利,2010年到2023年累计盈利超15亿元。

但是,这期间也出现过两次大额亏损。第一次是2018年亏损2.3亿元,成为童清担任总裁以来的首次亏损。

第二次就是刚刚过去的2023年,华安财险遭遇业绩滑铁卢,亏损近12亿元,不仅创造了开业以来亏损之最,也使公司成为2023年唯一亏损规模超过10亿的非上市财险公司。

这对华安财险来说,可以称为“滑铁卢”般的亏损,其原因主要可归结为投资端和承保的失利。

投资端“踩雷”房产债,华安财险于2020年、2021年期间多次购入碧桂园发行的“H20碧地3”等债券,合计投资余额4亿多元。

从承保端来看,虽然华安财险去年揽收保费近175亿元,同比增长5%,但其综合成本率超过100%盈亏线,为106.5%,实际上并不挣钱。

偿付能力不达标

业绩亏损的同时,华安财险2023年的偿付能力也堪忧。

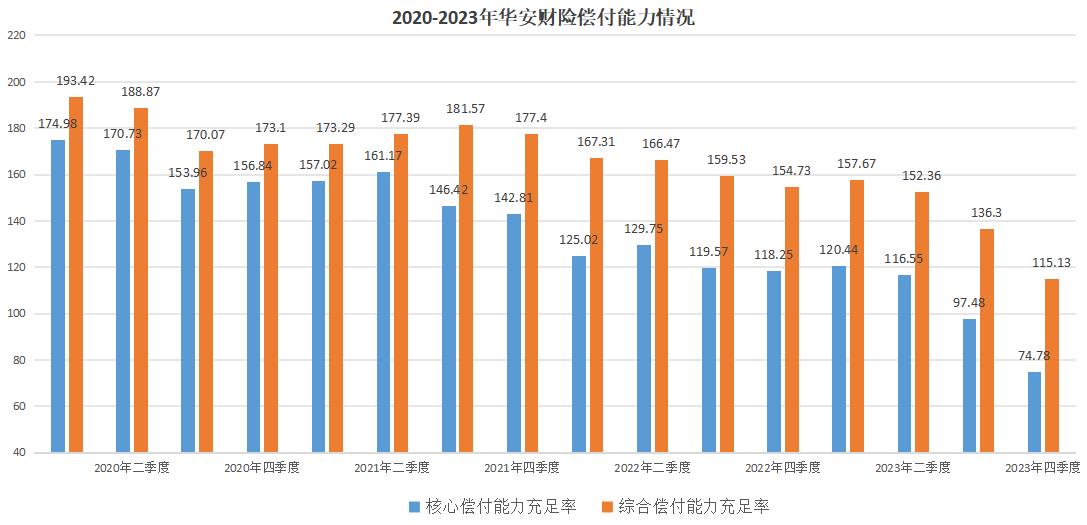

其2023年四季度偿付能力报告显示,核心/综合偿付能力充足率分别为75%/115%,环比下滑约23/21个百分点,同比下滑43/40个百分点。

根据国家金融监督管理总局公布的数据,2023年四季度财险行业的核心/综合偿付能力充足率分别约为206%/238%,华安财险的表现与行业平均水平相差甚远。

公告显示,预计下个季度其偿付能力将继续下滑。实际上,华安财险偿付能力已经持续下滑了较长时间,对比2020年初,如今的核心/综合偿付能力充足率已下降57%/40%。

值得注意的是,自2022年一季度风险综合评级从B类下降至C类之后,直至2023年四季度,华安财险每个季度均维持C类不变。

根据《保险公司偿付能力管理规定》,保险公司要同时符合核心偿付能力充足率不低于50%、综合偿付能力充足率不低于100%和风险综合评级在B类及以上三项监管要求,才是偿付能力达标公司,不符合上述任意一项要求的,均为偿付能力不达标公司。

也就是说,华安财险偿付能力已经连续八个季度不达标,加之2023年业绩巨亏,使得其在一众非上市财险企业中处于垫底行列。

公司治理有缺憾

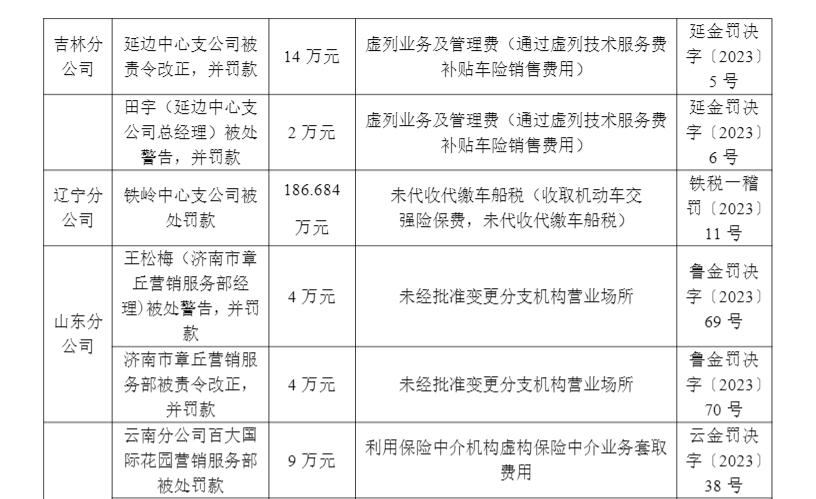

华安财险在业务经营规范化上也有欠缺。公司在2023年频繁收到罚单,原因多为编制或者提供虚假材料、直销业务虚挂个人代理人套取手续、虚构保险中介业务套取费用等。

据统计,华安财险各分支机构及其业务负责人2023年被罚总金额超552万元,其中包括一张180多万元的大额罚单。

事实上,华安财险2021年还曾被开出一张255万元的罚单,创下当年保险业的处罚纪录。

华安财险曾表示,公司高度重视在各地监管检查中发现的问题,并已经进行了积极整改。不过目前来看,结果差强人意。

尽管业绩大亏,屡次被罚,但似乎并不影响华安财险高管拿高薪。

据统计,2023年非上市财险企业中最高薪酬中位数为164万,平均值189万,而华安财险的童清薪酬却高达308万。

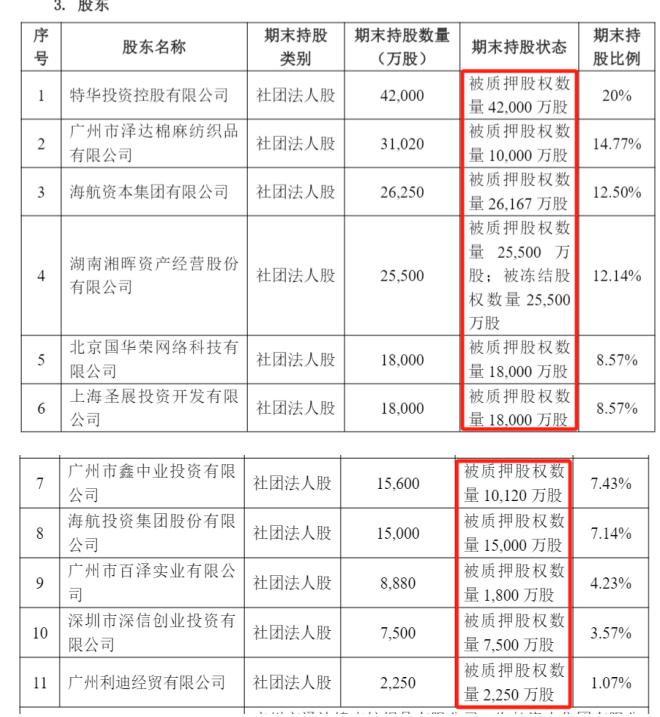

此外,华安财险长期存在的大比例股权质押同样引人注目。

早在2020年一季度时,华安财险的股权质押比例就已超过80%,到2023年底,华安财险11家股东均将其股份进行了质押,处于质押的股权高达84%。

其中包括第一大股东特华控股在内的7家股东更是将其全部股份质押,前四大持股比例10%以上的股东,合计股权质押比例接近5成。

《银行保险机构大股东行为监管办法(试行)》明确规定,银行保险机构大股东质押银行保险机构股权数量超过其所持股权数量的50%时,大股东及其所提名董事不得行使在股东(大)会和董事会上的表决权。

大规模股权质押除了会在一定程度上影响公司治理,也容易造成股权不稳和相关的纠纷。

湖南湘晖持有的华安保险股权就曾被法院拍卖,只是2023年底和今年1月底进行的两次拍卖,均以流拍告终。

以上种种问题也令华安财险成为风险较高的财险公司之一,天眼查显示其自身风险高达3800多项,周边风险更是超过20万项。

有业内人士向《天下财道》表示,保险行业竞争日益激烈,对中小保险公司来说,除了需要一个专业管理团队,更需要借助实力股东的力量。如果股权分散,股东实力有限,难免在竞争中处于劣势。

当然,华安财险也在有针对性地采取一些措施。《天下财道》注意到,华安财险曾表示,2024年将持续推动业务结构调整、增强盈利能力,同时积极引入战略投资者,提升偿付能力充足水平。

只是,这些举措能否见效?华安财险将帅齐缺的现象何时结束?今年能否扭转去年巨亏的情况?这些问题都尚未有确切答案。

评论