文|青眼 Luffa

一季度收官,国货美妆品牌卡位赛愈发激烈。

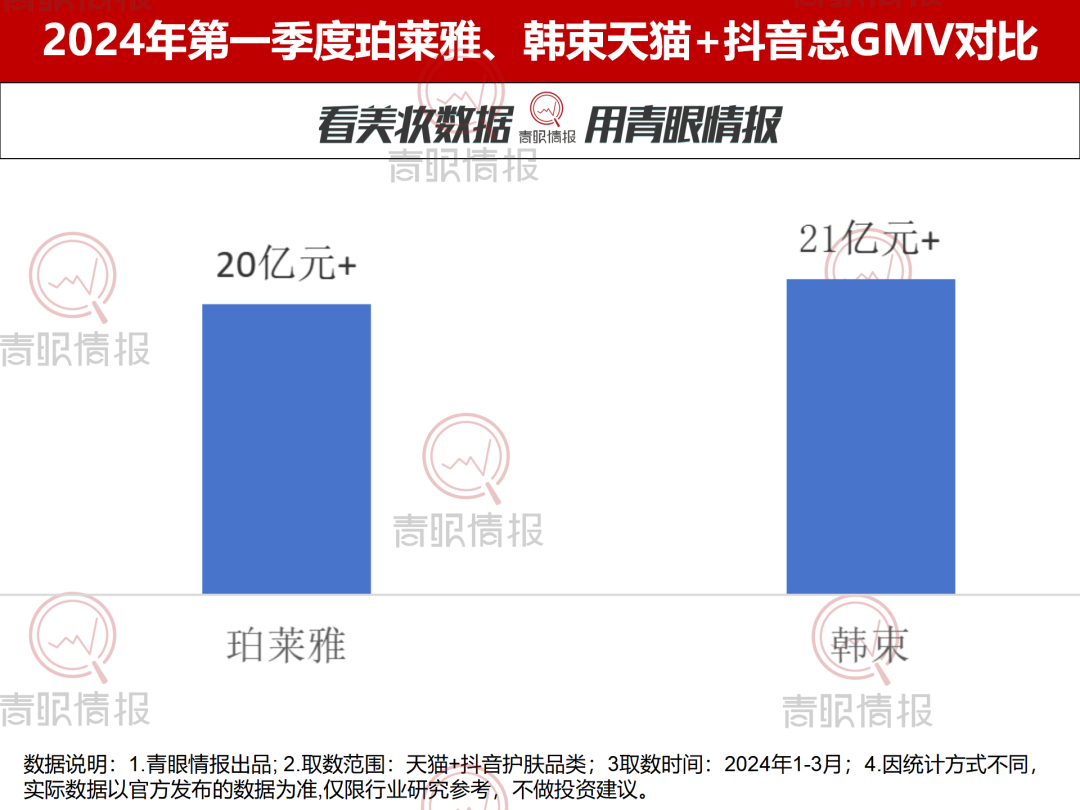

据青眼情报最新数据显示,2024年第一季度,韩束在天猫和抖音两大主要电商平台总GMV(商品交易总额)达21.86亿元,超过了珀莱雅的20.09亿元。其中,仅抖音平台就为韩束带来了20.07亿的GMV。

这也代表着,国货美妆正迎来新的品牌竞争格局。

超了珀莱雅

一季度落幕,两大备受关注的国货美妆代表品牌的GMV表现也随之出炉。

据青眼情报最新数据显示,2024年第一季度,韩束天猫平台GMV为1.79亿元,抖音平台GMV为20.07亿元,双平台总GMV为21.86亿元;珀莱雅天猫平台GMV为12.47亿元,抖音平台GMV为7.62亿元,双平台总GMV为20.09亿元。

不难看出,一季度韩束、珀莱雅在天猫和抖音双平台总GMV均突破20亿大关,取得了品牌“开门红”。但同时最新数据也显示,在今年一季度韩束以1.77亿元的优势超过了珀莱雅,成为双平台总GMV TOP1的品牌。

另通过月份来看,韩束2、3月整体GMV表现虽不及1月,但3月开始GMV已有重新上涨之势。同样,珀莱雅3月GMV占第一季度总GMV的45.1%,也反映出其强劲的增长势头。此外,分平台看,珀莱雅天猫GMV是抖音的1.64倍;而韩束抖音GMV则是天猫的11.2倍。

不过,韩束聚焦抖音也在意料当中。据上海上美化妆品股份有限公司(以下简称:上美股份)前不久发布的2023年财报数据显示,去年全年韩束通过抖音平台的GMV约达33.4亿元,较2022年同期增长约374.4%。

另据青眼情报出品的《2023年中国化妆品年鉴》数据,除韩束外,2023年抖音平台TOP5品牌GMV增幅均不到90%。其中,排名第二的欧莱雅品牌GMV为23.81亿元,同比增长71.14%;排名第三的珀莱雅GMV为22.88亿元,同比增长62.9%。

对比去年同期数据,韩束仅用一个季度就达成了去年抖音平台60%的GMV,甚至接近欧莱雅品牌去年全年抖音GMV,在抖音平台可谓“一骑绝尘”。同样,韩束所取得的成绩也赢得了资本市场的认可。截至4月2日,上美股份总市值为203.0亿港元,相比2022年上市当天的100亿港元,市值已然翻倍。

抖音增速快

在2023年财报中,上美股份还特别提到,韩束的成功来自于聚焦韩束红、韩束红礼盒及抖音渠道,以红蛮腰礼盒为主力,用短剧等形式打爆抖音渠道。就2023年全年数据来看,据青眼情报数据,去年韩束天猫GMV为4.79亿元,京东GMV为2.49亿元,和抖音33.4亿元的GMV差距明显。

且从今年第一季度GMV结构来看,韩束品牌也着重聚焦在抖音渠道之上,其抖音GMV占比约为92%,天猫平台仅占不到10%。

相较而言,珀莱雅的双平台表现似乎更加均衡。据青眼情报数据显示,今年第一季度,珀莱雅天猫渠道GMV为12.47亿元,抖音渠道GMV为7.62亿元,分别占双平台总GMV比例为62%、38%。

从这一数据来看,珀莱雅在天猫渠道更具竞争力,且抖音平台GMV量级也并不小。而珀莱雅在淘系平台的领先优势,也帮助其在天猫大促中获得了更强的爆发力。在今年天猫美妆38焕新周中,珀莱雅以强劲的势头超过了欧莱雅、兰蔻、雅诗兰黛、OLAY等外资品牌,位列美妆、美容护肤双榜TOP1。

青眼情报数据也显示,今年38大促期间(3.1-3.8),仅珀莱雅单品牌天猫GMV就达4.95亿,居护肤类目首位。大促期间优异的表现,也让珀莱雅今年3月双平台GMV达9.07亿元。由此可见,节日大促等仍能够为天猫平台带来相当大的流量和GMV增幅,这也凸显出珀莱雅双平台的运营能力。

总体而言,韩束凭借去年至今的抖音平台运营优势,并以聚焦抖音平台的强势姿态抓住了品牌的新一轮增长机遇;而凭借在天猫扎实的平台基础,珀莱雅则在大促期间展现了强劲的爆发力。这也反映出,韩束增长势头正猛,珀莱雅电商基础稳固,两大超20年的国货头部品牌实现了双雄齐头并进。

为何能赶超?

不可置否,虽然珀莱雅3月双平台GMV完成了反超,但韩束在今年一季度取得双平台GMV第一却是不争的事实。那么,韩束为何能在一季度超过珀莱雅?

毫无疑问,聚焦抖音是韩束实现赶超的关键。首先,抖音已然成为继淘系平台后的第二大美妆电商渠道。据青眼情报数据,抖音渠道2023年化妆品市场GMV为1683.7亿元,同比提升47%;而淘系平台GMV则下滑11.7%。从这一维度来看,抖音美妆大盘增速是国货品牌实现增长的天然沃土。

在此增速之下,越来越多的品牌开始入驻抖音,而如何玩转抖音的流量打法则成为竞争关键。韩束在这一方面采取了短剧及品牌自播的方式,不走KOL推广路线,用短剧打通抖音受众市场,用超具性价比的套盒产品作为主推爆品,弱化对于头部达人的依赖,打造自播号矩阵。

由此,在充分借助抖音大盘增速的基础上及时调整流量打法,韩束充分抓住了抖音平台带来的增长红利,不仅成为抖音增长最快的品牌,同时也在平台的基础之上取得了迅猛的发展。

不过,值得注意的是,虽然珀莱雅在抖音平台的增速和GMV不及韩束,但从打法来看,珀莱雅也采取了相似的策略,即强化品牌自播,同时把握好自播与达播之间的关系。典型如,当前珀莱雅已开辟了多个针对大单品的自播账号。而不少分析认为,品牌自播不仅能够帮助品牌方掌握更多的话语权,也能够建立起更扎实的品牌流量阵地。

总而言之,从韩束和珀莱雅第一季度的GMV表现来看,对于国货品牌而言,在线上渠道竞争之中,除了要打好产品自身的品质根基外,抓住平台优势、玩转平台打法无疑也是相当重要的运营策略和赢得市场认可的关键武器。或许,这也将会成为下一个国货品牌弯道超车的“制胜法宝”。

备注:因统计方式不同,实际数据以官方发布的数据为准,仅限行业研究参考,不做投资建议。

评论