文|创业最前线 胡芳洁

编辑|蛋总

2023年营收、净利润同比增幅均超40%——业绩表现优异的巨子生物,在美妆市场增量日益难寻的当下,仿佛存在于另一个次元。

然而,即使是像巨子生物这样的“优等生”,也有月之阴面。

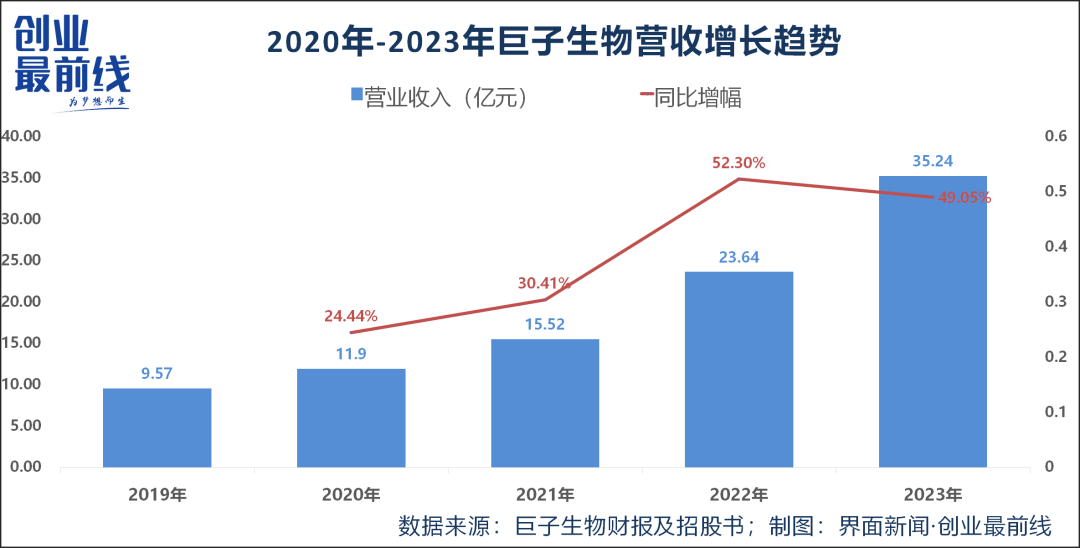

2023年,巨子生物虽然实现营收、净利润的高速双增长,不过,其营收增幅从2022年的52.3%下降至2023年49.0%,近五年首次出现下降。

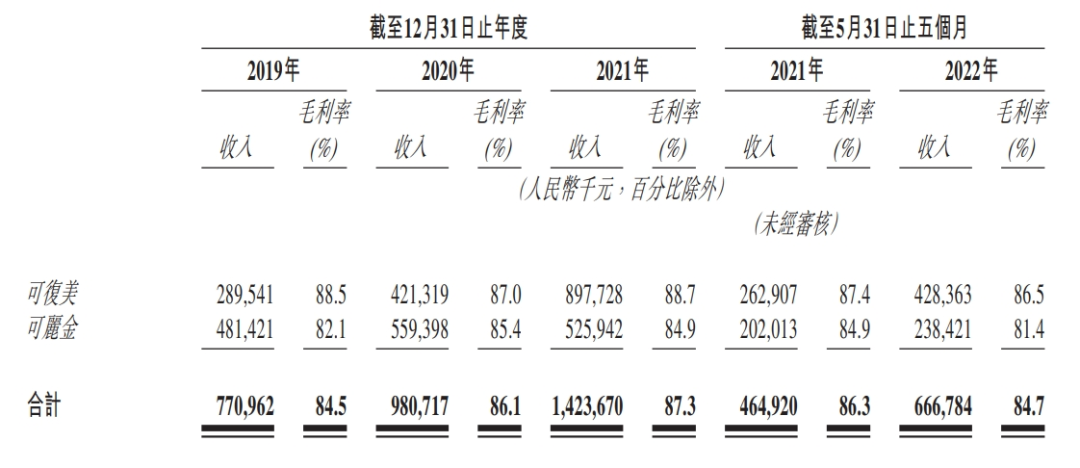

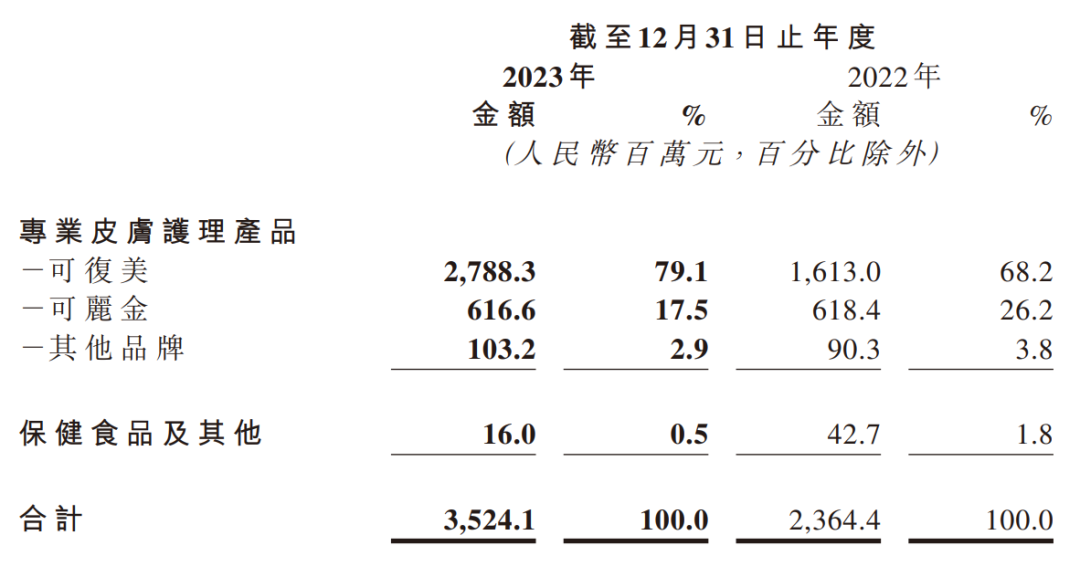

此外,可复美和可丽金作为旗下两大核心品牌,合计贡献了超过90%的收入。2023年,可复美收入快速增长,而可丽金实现营收6.17亿元,较2022年的6.18亿元,同比微降。

这也是最近三年来,可丽金收入首次出现下降。

实际上,伴随着营收、净利润的快速增长,巨子生物的毛利率和净利率也处于逐年下滑通道中。

上述种种表现,昭示着这家处于激进发展中的公司或已开始减速。

冰与火之间,巨子生物将走向何方?

01 增长进入转折期

巨子生物已经开始降速,这其中既有被动,也有主动。

根据财报数据,2023年,巨子生物实现营业收入35.24亿元,同比增长49.0%。归属于母公司所有者净利润为14.52亿元,同比增长44.9%。

业绩持续快速增长,巨子生物市值也一路攀升。

2022年11月,巨子生物登陆港股,发行市值约240亿港元。截至今年4月4日,公司市值已超420亿港元(约388亿元),超过国内美妆公司中营收规模最大的珀莱雅。

截至4月3日,珀莱雅市值约为384亿元。

不过,巨子生物的加速增长已进入转折期。

2023年,公司营收同比增幅49.0%,在2022年同比增速52.3%的基础上,下降了3.3个百分点。这是最近5年来,公司营收增幅首次出现下降。

而据巨子生物业绩沟通会透露的信息,预计2024年营收增速将进一步下降。

多家券商预测显示,预计2024年巨子生物营收增幅30%,扣除股权激励费用之后的净利润增幅22%-24%,考虑股权激励费用净利润增幅19%。

无论是营收还是净利润,增幅都将在2023年基础上大幅度回落。

这意味着,从2024年开始,巨子生物或将从此前50%左右的高速增长,回落至30%左右。

不仅如此,巨子生物已经开始主动控制费用增长——从2023年下半年开始降低销售费用增幅。

此前,巨子生物的高速增长,较大程度建立在销售费用更大幅增长的基础上。

2022年,公司营收23.6亿元,同比增长52.3%。同期销售费用7.06亿元,同比增长高达104%;2023年,营收增长49%,销售费用11.65亿元,同比增长65%。

2023年上半年,公司销售费用5.55亿元,增速更是高达110%。

整体而言,公司销售费用增幅,一直远高于收入增速。

不过,进入2023年下半年,巨子生物明显调整了节奏,开始缩减开支。下半年销售费用6.1亿元,同比增速约38%,只有上半年增速的三分之一左右。

实际上,在此前通过销售投放拉动增长的过程中,公司毛利率、净利率均处于逐年下降过程中。

据东方财富Choice数据,2021年至2023年,巨子生物毛利率分别为87.24%、84.39%、83.63%,同期净利率分别为53.34%、42.36%、41.09%。

而早在2020年,巨子生物净利率高达约70%。三年时间,下降约30个百分点。

02 一条腿走路

冷热不均背后,与巨子生物明显呈现“一边倒”的发展模式不无关系。

巨子生物的发展,主要依靠可复美和可丽金两大核心品牌。可复美专注于敏感肌修复,可丽金则以抗衰为主。

2023年,可复美和可丽金贡献了96.6%的收入,其中可复美贡献度高达近8成。

这两个品牌虽然是巨子生物的“左膀右臂”,但从发展态势上来看,可复美一飞冲天,可丽金却在原地踏步。

2019年-2023年,可复美收入从2.90亿元增长至27.88亿元,4年来累积增长了861%;而可丽金则从4.81亿元增长至6.17亿元,仅增长28%。

图 / 巨子生物招股书及财报

可复美和可丽金发展轨迹差别如此巨大,与巨子生物近年来,尤其是2022年上市之后快速向C端功效性护肤品市场的转型,以及由此引发的销售渠道大规模向线上转移有关。

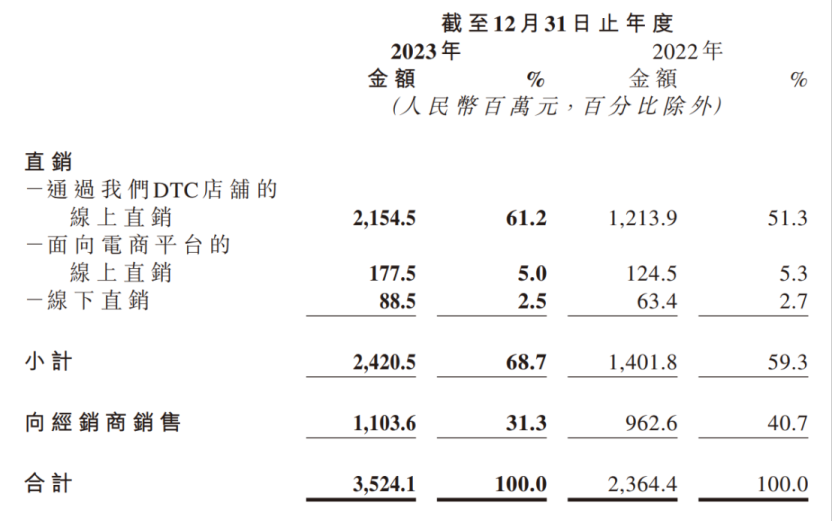

以DTC线上渠道为主的线上直销模式,已成为拉动巨子生物业绩增长的抓手,而可复美正是线上直销渠道的主力军,可丽金则主要依靠经销模式拉动销售。

2023年,DTC店铺的线上直销贡献了巨子生物61.2%的收入,而这部分业务,正是通过线上销售投放直接拉动的收入来源。

图 / 巨子生物财报

早在2019年,巨子生物线上直销比例仅有16.5%。而到了2023年,线上直销收入占比已高达66.2%。

随着销售阵地整体向线上转移,巨子生物的销售费用也水涨船高。

财报显示,2023年巨子生物销售及经销开支为11.65亿元,同比增加64.8%。该增长主要源于线上直销渠道快速扩张所导致的线上营销费用增加。

“不同品牌的护肤品,在原料、技术上确实存在区别,但是能不能跑出来、把规模做大,营销却是最关键的。”北京一家日化代工企业相关负责人对「界面新闻·创业最前线」说道。

他认为,国内做前端原料开发、护肤品研发的公司有很多,很多公司在技术实力上,与头部公司的差距并没有大家想象的那么大,但华熙生物、巨子生物能跑出来,一方面是因为他们较早转型自己做护肤品,另一方面,也是因为他们有足够的资金去做营销。

“研发一款产品并不难,但是让这款产品被消费者了解、并对品牌产生信赖,才是最难的。”他说。

相较于众多国内竞争者,巨子生物在重组胶原蛋白研发领域,可能不一定是最强的,但在商业化上,目前尚无人出其右。巨额的销售费用投入,成为这一结果的关键支撑之一。

而巨子生物销售费用飞增的几年,正是可复美高速增长的几年。

突出科学配方和研发优势、聚焦大单品、依赖线上渠道,可复美深谙近年来国内功效护肤品崛起路径,具体操作起来更是炉火纯青。

在产品层面,可复美核心单品有重组胶原蛋白修护贴、胶原棒次抛精华、重组胶原蛋白敷料乳等。

据天猫旗舰店数据,修护贴和次抛精华销量高达20万+,乳液销量10万+。此外,2023年新上线的可复美胶原乳、舒舒贴等,也取得不错的销量。

2023年,可复美还推出了净痘清颜系列,以人参皂苷CK为核心成分,专为油痘敏肌肤人群研制。

不过,离开了“医疗器械”和“重组胶原蛋白”的光环,巨子生物推出的这个新系列,销量与之前的核心产品相比,差距甚远。

以天猫旗舰店数据为例,净痘清颜产品销量普遍在5000-6000左右。

图 / 天猫旗舰店

目前,重度依赖可复美的巨子生物,靠一条腿走路且还要跑得快,很难说是长久之计。巨子生物显然也意识到了这一点。

03 寻求第二增长曲线

寻找第二增长曲线,已是当务之急,而巨子生物将突破口,瞄准了三类医疗器械市场。

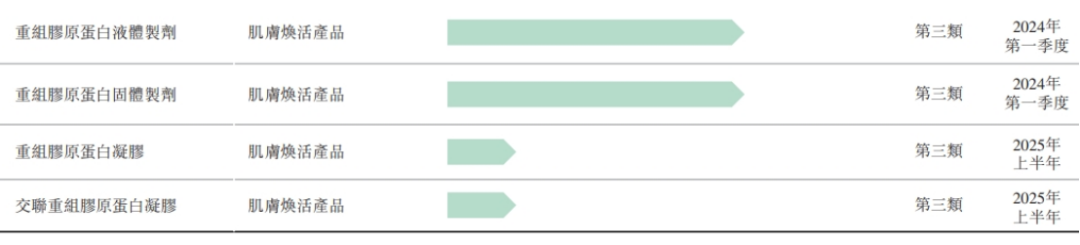

目前,巨子生物在重组胶原蛋白针剂领域在研产品共有4款,分别是重组胶原蛋白液体制剂(水光)、重组胶原蛋白固体制剂(改善鱼尾纹)、重组胶原蛋白凝胶(针对中重度颈纹)、交联重组胶原蛋白凝胶(针对中重度法令纹)。

图 / 巨子生物招股书

根据巨子生物招股书,前两款产品预计在2024年第一季度获批取证,但目前这一时间被推迟到了二季度。后两款产品取证时间仍然为2025年上半年。

“做三类医疗器械,难度很大,因为涉及到临床试验等环节,获批的周期也会很长。”上述日化代工企业相关负责人表示,“此外,和护肤品依赖营销推广不同,三类医疗器械的销售,核心还是看渠道能力。”

因为三类医疗器械类注射产品的销售需要依托有资质的医院或机构等,线上营销推广和投放,在这里起的作用就有限了。

那么在医疗产品端,巨子生物的渠道能力又如何?

财报显示,截至2023年上半年末,巨子生物依托医用敷料等产品通过直销和经销渠道进入国内约1400家公立医院、约2200家私立医院。

这些医疗机构的渠道积累,将成为未来公司三类医疗器械产品上市后,重要的渠道根据地所在。

对比锦波生物和华熙生物来看,截至2023年末,锦波生物旗下三类医疗器械类核心品牌“薇旖美”,已覆盖终端医疗机构约2000家,医用敷料覆盖的医疗机构数量未披露。

从2023年半年报看,华熙生物旗下产品覆盖医院数量则超过6000家。

首次进入三类医疗器械领域的巨子生物,其医疗端产品和渠道能力如何,还有待时间的考验。

即使巨子生物上述医疗产品能按计划上市,因为时间周期的限制,其在2024年的销量预计不会特别突出,但随着四款产品在最近两年陆续上市,将逐渐累积注射针剂类产品的规模势能,为公司提供新的想象空间。

不过,在重组胶原蛋白领域,无论是医疗产品还是护肤品,竞争都在加剧。

除巨子生物以外,目前,国内已实现产业化的还有锦波生物、创健医疗、聚源生物、丸美股份及江苏吴中等。

以锦波生物为例,早在2021年,锦波生物就已经实现重组胶原蛋白类三类医疗器械的突破,以此为基础打造的核心注射品牌“薇旖美”的持续放量,也带动公司业绩的快速增长。

2023年,锦波生物实现营收7.8亿元,同比增长99.96%。

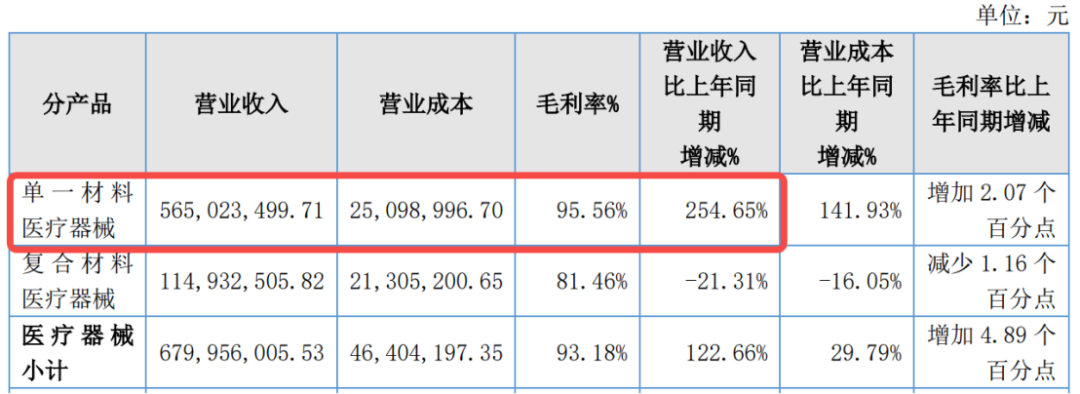

其中,薇旖美年销售超57万瓶,以薇旖美为主的单一成分医疗器械产品收入达到5.65亿元,同比增长高达254.65%。

2023年锦波生物医疗器械产品收入构成和趋势

图 / 锦波生物2023年财报

2024年,锦波生物进一步推出XVII胶原蛋白与III型胶原蛋白联合治疗方案,进一步完善产品矩阵。

中国企业在原料端的技术研发优势,也吸引国际头部美妆集团的关注和合作。

今年3月,欧莱雅旗下高端院线品牌修丽可,通过合作锦波生物,率先推出重组III型人源化胶原蛋白溶液类注射产品“铂研”胶原针,并由锦波生物代工。

而在护肤品领域,各大品牌在胶原蛋白领域的进展也在加速。

2023年,欧莱雅通过与锦波生物合作,在其核心单品第二代小蜜罐面霜中,添加锦波生物胶原蛋白原料。

此外,据聚美丽报道,珀莱雅已完成备案的肌源修护轻盈霜/盈润霜均添加了重组人源化XVII型胶原蛋白。

在此竞争态势下,巨子生物能否在下一轮医疗产品布局、护肤品的进阶中,继续占据先机,引领新一轮的快速增长,仍待市场的检验。

评论