文|深响 吕玥

财报季刚结束,翻看各互联网公司2023年财报,“盈利”成了大家共同的主题词。

大约两年前,互联网大厂纷纷降本增效、战略聚焦主业,如今成效显著——盈利成了核心,广告这一现金牛业务的关键性也就再次被凸显了出来,成为判断企业是否稳健的重要指标。

单看2023年第四季度,在「深响」统计的19家互联网公司中,广告收入呈正增长的达到15家,拼多多的广告收入增速高达56.9%,美团的广告收入增速也达到了41.37%。再看全年,有10家的广告收入增速都在两位数水平,增速负增长的已是个别现象。(注:由于字节跳动并未上市,没有公开准确数据,因此不在统计范围中)

具体看公司,阿里巴巴、拼多多、腾讯、京东等巨头排位相当稳定;美团、快手、B站、爱奇艺也都有不错的表现。而此前在大家印象中只是“教育公司”的网易有道,在海外广告市场上做出了一番成绩,2023年其广告收入同比大幅提升98.21%。

据CTR数据显示,2023中国广告市场整体花费增长6%,比2022年的负增长情况要好,但仍然没有回升至2021年的增长水平。而聚焦到互联网行业,2023年互联网站广告花费还下跌了2.5%。营销人普遍要面临既要投入更多找新客户,又要谨慎规划预算衡量ROI的挑战。

如此对比之下,互联网大厂们的好成绩就显得更为得来不易。

电商低价内卷,但强者恒强

过去几个季度我们都提到:不论广告行业回暖与否,离销售环节更近的电商平台始终是品牌商家们的必选项。从中关村互动营销实验室发布的《2023中国互联网广告数据报告》看也确是如此:在互联网广告市场中,2023年电商平台以2070.06亿元的广告收入规模稳坐龙头。

拼多多正是这一领域的代表。

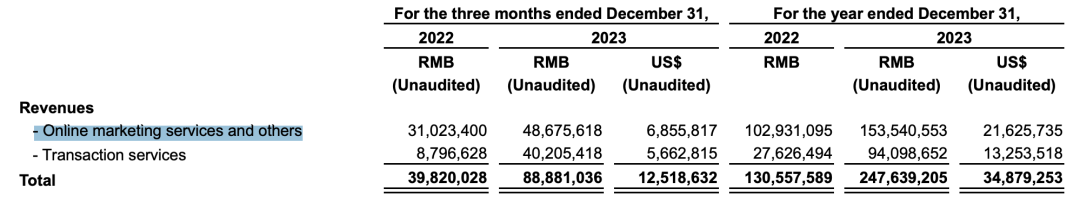

图源:拼多多财报

继上个季度拿出了优异成绩后,拼多多增长势头依然强,四季度在线营销服务收入达486.76亿元,同比增长56.90%,在包括阿里、京东在内的三大电商中增速最快。2023年全年在线营销服务收入仅次于阿里巴巴,达1535.41亿元,同比增长49.17%。拉长时间周期看,拼多多近三年来都保持着两位数的增长水平。

根据海豚投研的推算,拼多多主站业务广告+佣金本季的综合变现率已达4.4%上下,在三大电商平台中属于较高水平。变现率越高,也就意味着平台里有越多流量被用于商业化。这背后足可见平台上商家的活跃度以及拼多多商业化产品的高效。

事实上,2023年电商行业竞争加剧,低价策略下各家都加大投入力度。换句话说平台必须要真正让利于商家,通过主动减免佣金等方式去推动商家拿出更多“性价比”的商品,而这就在短期内对收入产生了一定影响。

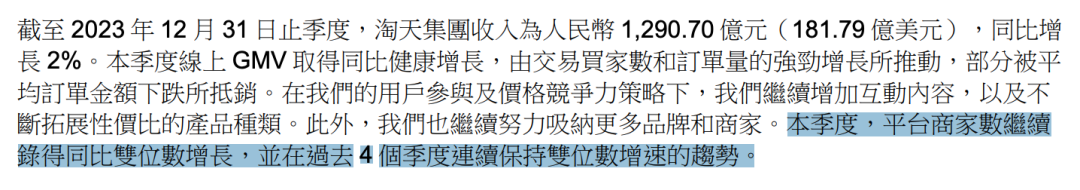

比如阿里巴巴2023年全年的客户管理(广告与佣金)收入达到了3007.09亿元,仍是无人能及的收入水平。不过2023年四季度,其客户管理收入为921.13亿元,同比增长0.46%。在财报特别强调了“商家数量两位数增长”的情况下,收入和去年同期相比几乎是没有变动。

图源:阿里巴巴财报

财报中给出了合理解释:平台的确是吸引了更多商家,随之交易买家数和订单量也在提升。但由于平均订单金额下跌,抵消了部分GMV的增长,也就是更多人来浏览但每个人买的总金额相对少,这导致了整体转化率的降低和收入增长受限。

不只是阿里巴巴,京东也处于同样境况中。

2023年京东的市场与营销收入达847.26亿元,仅次于阿里、拼多多和腾讯,比百度的广告收入要高。但在2023年第四季度,京东的市场与营销收入同比减少4.0%,为236.26亿元,这是近三年来出现的相当罕见的负增长。

在财报电话会上,京东CFO单甦提到正是因为要大力发展平台生态,推出了一系列支持举措,如新商家免佣、部分品类和营销场主动降佣等,导致佣金收入同比下降,进而影响了市场与营销收入整体水平。

不同的平台面对“低价”内卷呈现出了迥异姿态,但大趋势是无差别影响,平台和品牌一样必须得适应,也必须要找到出路。

“闭环”稳步增长,“开环”忙找增量

如今电商和内容联系日益紧密,特别是用主流的视频及直播来激发兴趣,再叠加上电商来形成闭环生态,对商家而言来说几乎已是必选项。

这是腾讯广告收入稳步增长的重要原因所在。

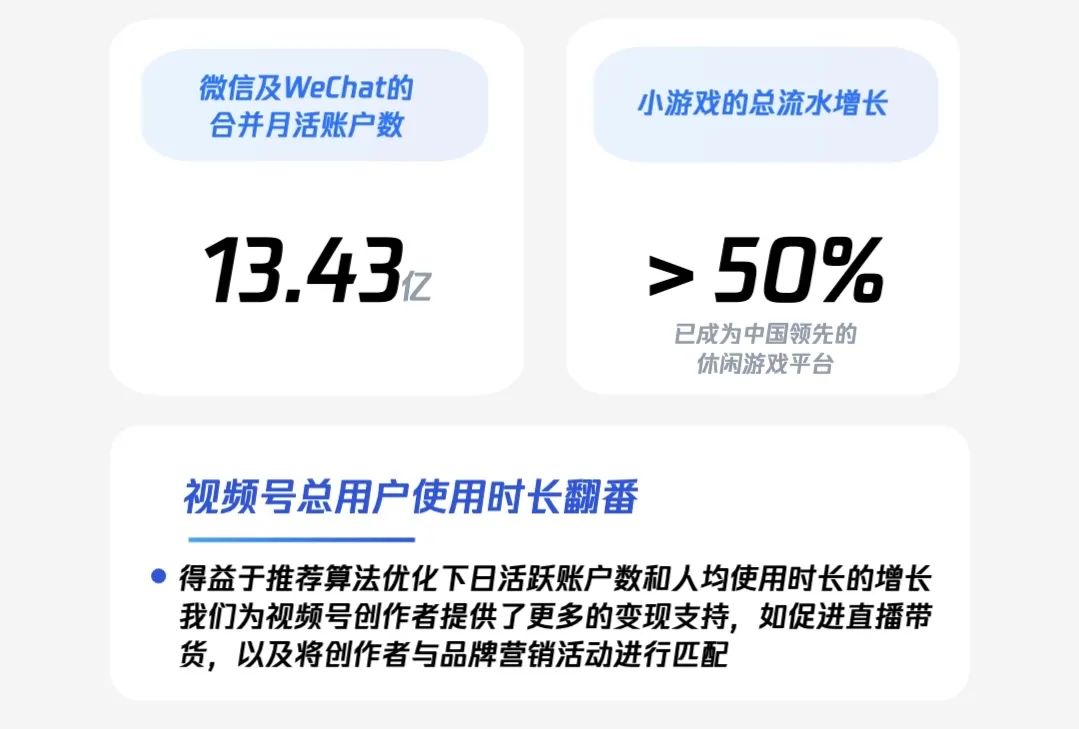

腾讯的广告收入从2023年一季度开始由负转正,四季度广告收入同比增长20.82%至297.94亿元,创季度收入新高。2023年全年,其广告收入达到1014.82亿元,同比增长22.67%,这也是腾讯广告收入首次突破了千亿大关。

增长的首要动力还是视频号。财报提到2023年视频号用户使用时长增长翻倍,四季度产生收入的创作者数量同比增长两倍多。腾讯还为视频号创作者提供了更多的变现支持,如促进直播带货,以及撮合创作者与品牌进行营销活动合作。

其次,增长也离不开微信生态的强商业价值。财报显示,小游戏生态的兴盛,为腾讯的在线广告业务注入了稳定的新增收益;微信搜索日活跃用户数破1亿,搜索广告也实现了同比数倍增长。生态吸引力持续提升,四季度除了汽车行业外,所有重点广告主行业在腾讯广告开支均有所增加,其中消费品、互联网服务及大健康行业的开支显著增加。

图源:腾讯公众号

得益于有完整闭环生态而实现广告收入增长还有快手。

2023年四季度,快手的线上营销服务收入同比增长20.6%至182.03亿元,全年线上营销服务收入达到603.04亿元,同比增长22.96%。不论是看单季度还是全年,其两位数的增速都非常稳定。

但不是所有玩家都能形成强势的闭环生态。缺少电商业务或者是电商不够强势的内容平台,虽然曾在行业整体承压时受到显著影响,但大家都没有“躺平”。

微博的广告收入在2023年前三个季度都是负增长,四季度终于回归正常水平,同比增长3.38%至4.04美元。微博CEO王高飞也特别强调:“广告业务在四季度表现稳健,全年正逐步恢复。”

恢复生机的背后,有市场整体复苏、核心行业广告主加大投放的原因,但同时微博也在主动出击——去年下半年微博重点对于数码、汽车、游戏、时尚美妆、医疗健康等垂直领域进行了流量扶持。垂直领域流量增长有效拉动了广告收入,来源于汽车和手机行业的广告收入在四季度保持同比增长,游戏、医疗健康行业收入则取得同比双位数的明显增长。

同样在积极行动的还有B站。

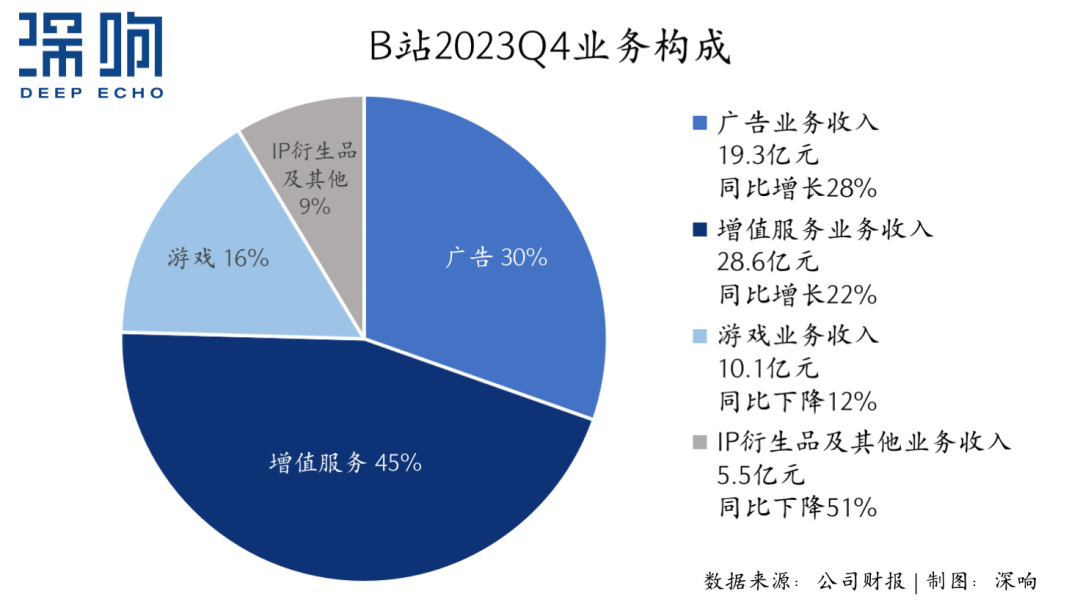

2022年,B站一度出现了广告收入单季度负增长的情况,但从2023年开始增速就重回20%以上。四季度,其广告收入同比增长27.58%至19.29亿元,2023全年广告收入达64.12亿元,同比增长26.57%,广告也成为了B站四大业务(增值服务、广告、移动游戏、IP衍生品)中增速最高的一项。

B站以做“开环”在商业化方面摸清了路子,通过和外部电商平台合作,来带动商家对站内投放广告的需求。这一思路下,B站跳出了什么都做但又力不从心的问题,更多只需要突出自身优势,即着重去推动“UP主赚钱”这件事,完善各类商业化产品,撮合达人合作、丰富各类IP活动等等即可。财报数据显示,2023年超300万内容创作者在B站获得收入,较2022年增长了30%。

事实上不论有无闭环,“内容为王”始终是广告营销领域的真理,特别是在触达和影响消费者心智越来越难的当下,内容在沟通互动、情绪带动等方面的价值仍可贵。

AI营销,商业价值终于显现

AI热潮席卷了一整年,如今我们终于能清晰地看到:在新技术的助力下,有不少公司的广告业务都因此而有了切实可见的增长。

2023年四季度,百度(包含爱奇艺)的在线营销服务收入为208.04亿元,同比增长6.3%,对比前三个季度来看业绩增速稳健;2023年全年在线营销服务收入为812.03亿元,同比增长8%。

在AI与营销的结合上,“All in AI”的百度是行动最早的。当大多数平台还在用AI升级某个环节和产品时,百度去年率先提出完整的“AI Native商业全景应用”,品牌、效果、内容、经营四大场景下均有新推出的AI产品及工具。

财报中,百度也特别写明了目前的成绩:四季度基于文心大模型重构后的广告系统,为百度带来了数亿元的增量收入。自2023年9月AI Native营销平台轻舸发布以来,其覆盖企业数已达到10000家。有相关客户表示,在使用该新营销平台后,其广告转化率提升22%。此外,百度依托生成式AI打造了商家智能体,已有约有4000个商家使用该产品,涵盖教育、旅游、汽车等行业。

以往更多在强调视频号的腾讯,在此次四季度财报中也特别提到了AI。腾讯表示四季度,公司对于AI驱动的广告技术平台进行了升级,显著提升了广告精准投放的效果,从而增加了广告收入。

在财报之外,我们也能看到去年腾讯还推出了“腾讯广告妙思”,是以腾讯混元大模型为基底的一站式AI广告创意平台,具备文生图、图生图、商品背景合成、妙思衍生、特定风格LORA等能力,正在为广告主和优化师们提供创意生成辅助。

实际上去年开始几乎各大互联网企业都在投入AI相关研发。

可以确定的是,接下来会有更多平台会全面、全域将AI应用于营销和经营中。在完善有力的商业生态中,AI会找寻到更多合适的应用空间,持续释放潜力。

本地生活:美团守擂,竞争加剧

加注本地生活业务,是2023年各互联网平台的一大主题。

据国家统计局公布的数据,2023年服务零售额的增速达到20%,已超过商品零售额。这一数据不仅体现着居民消费结构的变化,更是这一行业火热的写照。看准了行业潜力的大厂们在去年纷纷加入战局,既争夺商家,也争夺消费者。

对美团来说,去年一整年的主题就是应对来自各个大厂的挑战,从财报来看确实是守擂成功:2023年四季度,美团的收入和利润均好于预期,而且也重新实现年度盈利。

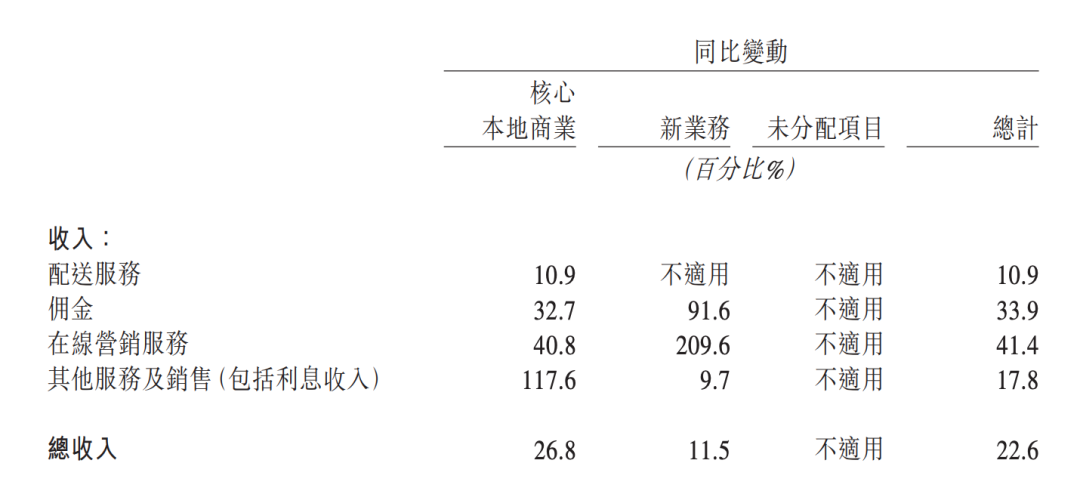

单看在线营销服务,美团这项收入在四季度达到109.84亿元,同比增速达41.4%,若细分核心业务、新业务板块来看,四季度新业务板块的在线营销服务收入同比增长甚至高达209.6%。而2023年全年的在线营销服务收入也同比增长31.7%至405.13亿元,这一增速在各大互联网大厂中也算是相当高。

美团2023年Q4收入同比变化

在财报中,美团将其在去年对营销策略的升级优化展开了详细解释:其一是升级并简化外卖会员体系,降低用户操作难度,也有助于商家更精准做会员管理和运营。其二是更精心设计了货架陈列,以丰富短视频和直播、营销活动来着重于爆款商品的推广。其三还和商家展开了更多合作,特别是针对新商家美团还会提供全面的解决方案及营销工具。

去年美团在营销上投入力度已经相当高,而今年还需要保持积极性——就目前来看,各大平台已经在本地生活这一赛道卯足了劲,竞争仍在加剧。

抖音布局本地生活的强势已不是新闻,根据官方数据,2023年抖音生活服务平台总交易额同比增长256%,有超450万家门店在平台获得生意增长。2022年抖音给出的数据还是“合作门店超100万”,对比之下其“攻城掠地”的速度可见一斑。

为吸引和留住更多本地商家在抖音做长期经营,抖音在线上帮助商家充分利用达人、节点大促、平台IP活动等诸多资源打内容组合拳,助推曝光和营业额同步提升。同时在线下抖音通过铺设二维码物料和举办一系列营销活动,为商家积累粉丝,促成更多交易。

本地生活领域,新的故事还会持续展开,不论是完善线上线下营销闭环,还是优化到店消费和线索引流能力,从营销层面去找增长还有非常大的空间。

今年,全球消费市场依然还处于“理性”复苏的状态。消费者行为变得更为审慎和挑剔,线上营销环境日趋复杂多变,品牌商家在追求短期销量提升的同时也更加注重品牌的塑造和长期生意的增长。在这样的背景下,可以肯定的是,互联网平台在流量、运营、生态、广告产品和AI技术等方面还将持续“卷”。

对品牌商家来说,这显然是好消息。平台不论是对具体营销产品做升级迭代、对全站流量的持续整合利用,还是将AI技术的持续深度融入,都意味着新的营销模式和策略可能会陆续出现。虽然消费市场仍充满变数,但更好的营销效果、更优质的线上经营环境都会更为明确。

评论