界面新闻记者 |

界面新闻编辑 | 楼婍沁

2024年,老牌化妆品公司上海家化正式交出了盘踞长达23年的中国化妆品之王宝座。取而代之的新王是珀莱雅。

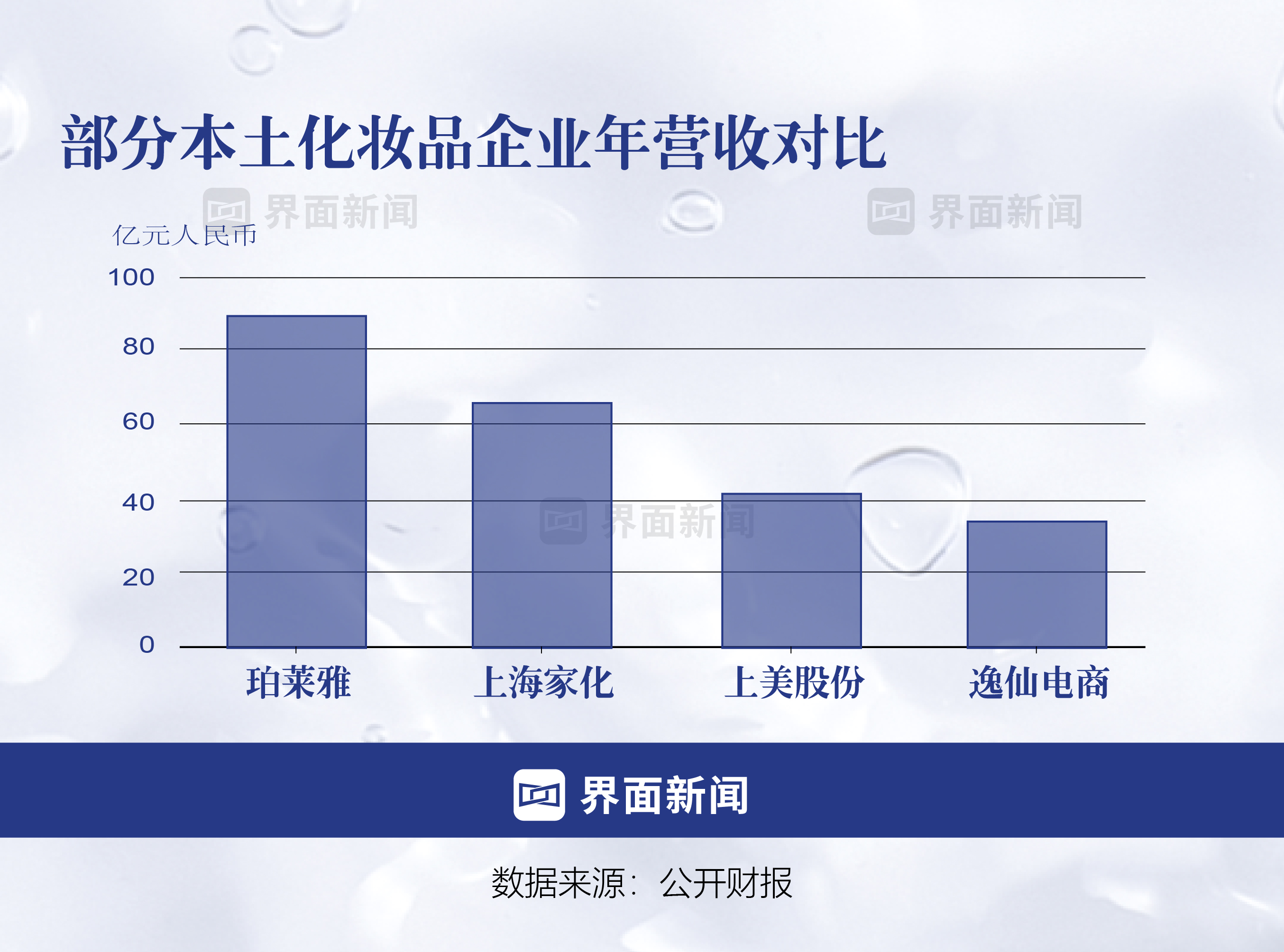

4月18日晚,珀莱雅发布2023年度财报。这家中国民营化妆品公司在成立的第21年,把自身年营收拉升至了89亿元,顺势成为首个逼近90亿元营收大关的中国本土美妆公司。其股价已经从15.34元/股的发行价一路上涨至如今破百元的位置。截至4月18日收盘,珀莱雅股价为103.46元/每股,市值410亿元,领先一众本土同行。

这意味着中国美妆市场开始迎来久违的“变天”——不再是欧美企业独大,也不再是一家老牌本土公司苦苦上探天花板多年而不得。珀莱雅、韩束、丸美等中国本土民营化妆品品牌开始成为市场当中最大的变量,而珀莱雅是它们当中目前的优胜者。

对珀莱雅创始人侯军呈,与另两位联合创始人方玉友以及曹良国来说,这是一个功劳簿。就像“珀莱雅”这个名字所揭示的,在过去的二十多年里,它通过给自己起一个擦边的“外国名字”,借助化妆品专营店的渠道脉络,搭配户外大屏、电视投放加之明星代言的营销手段,在三四线城市先成为了“美妆明星”。之后,它又通过渠道和产品策略的转型,收获了一条漂亮的增长曲线,直至今年终于超过上海家化,成为本土化妆品新王。

如果说本土化妆品企业都有一个挑战欧莱雅等国际化妆品巨头市场地位的梦想,那么这也意味着,珀莱雅开始成为“全村的希望”,它将不得不直接面对跟国际巨头们的竞争。考虑到跟后者的规模差距——89亿的年营收规模甚至不及全球第一大美妆集团欧莱雅年营收的三十分之一,不难感受这个任务的艰巨。

但也正在这个阶段,他们发现,在驰骋中国化妆品市场多年后,他们自己所熟悉那套打法已经达到极限。新品研发、出海开店、跨国收购正在拼凑出中国美妆行业的新故事。

电商曾被认为是中国本土化妆品牌实现超越的仰仗。在电商渠道,本土化妆品牌得以第一次正面挑战国际巨头。在电商渠道崛起前,它们几乎未有机会与国际大牌直接较量——国际大牌守着一线城市的商场专柜,它们则主动远走下沉市场,找寻生存空间。

在电商渠道的成绩也一度鼓舞了一众本土化妆品牌。在过去数年风起云涌的电商促销大战中,本土品牌曾多次超越巴黎欧莱雅、雅诗兰黛等一众海内外品牌。

珀莱雅也一度将电商视作其加速发展的契机。

从2018年到2020年,珀莱雅的管理团队频繁往返广州向一些新兴公司取经。从平面设计到文案撰写,再到投放策略和运营逻辑,全部亲自学习。与此同时,珀莱雅重新搭建了电商团队,并由最高层亲自出面安抚线下代理商,说服他们跟随品牌线上促销节奏。珀莱雅还挖角了曾供职于日化界“黄埔军校”宝洁的营销资深人士叶伟出任首席营销官,为的是使珀莱雅的营销也能匹配线上渠道的特点。两年过去,珀莱雅线上渠道营收占比从原来的四成多提升至七成。

但也是这两年,娇兰、巴黎欧莱雅、圣罗兰等欧莱雅集团旗下的国际品牌也开始加入打折促销的游戏。大促销量榜的前排位置被它们迅速占领。

珀莱雅——事实上整个中国美妆行业——在真正的遭遇战后,开始更直观地意识到,只做渠道生意,不管是线上还是线下,不解决根本问题。卡在珀莱雅这一批中国美妆企业脖子上的从来不是新旧渠道的迭代。当所有的企业重新检视生意的要素会发现它们最本质的问题在于产品的竞争力不足。

这也是为什么那一两年中国化妆品市场一下子出现了很多本土网红款。区别于传统的补水、抗皱几件套,这些产品都有着互联网营销噱头,其中不少在短时间内成为过万人哄抢的爆款。

底盘不稳,却想弯道超车,结果可想而知。

珀莱雅在这一时期开始产品转型计划,分别推出了“泡泡面膜”和“发光瓶”。前者对标新锐品牌的网红单品,后者则想比拼国际品牌的明星单品,比如,雅诗兰黛“小棕瓶”、SK II神仙水。

但这两款产品的市场反馈都不如人意。

在抖音博主的“狂轰滥炸”下,“泡泡面膜”在脸上发泡的视觉效果红了,但因缺乏核心功效成分,这个流行品很快像泡沫一样消散了。

“发光瓶”虽添加了网红功效成分烟酰胺,珀莱雅也围绕此成分展开了强势营销,但流量投放数据显示,营销这款产品所购买的流量最后都转化成了对手品牌Olay玉兰油同样主打烟酰胺的明星产品“小白瓶”的销量。

当一波波的新品上市又下架,被追捧又被忘记,中国美妆企业们才真的做好了与国际巨头同场竞技的准备——人人都得有具有识别度和记忆点的成分或配方,就和欧莱雅有玻色因、宝洁有烟酰胺一样。

2020年,珀莱雅推出了红宝石精华。红宝石精华是珀莱雅尝试以特别配方为核心独家原料的第一款产品。开发的全过程,管理层直接参与。

方玉友直到现在都记得自己在红宝石精华刚上市时的那种紧张。作为一个创业二十多年的商业老手,他已经很少有为了工作焦虑的时候。但推出红宝石精华前,他变得像个“话痨”一样,反复询问产品的销售情况和用户的反馈及复购率。

“新品起不来,卖老品也能活着的,”四年后的今天,方玉友如此解释当时的心理状态,他和整个团队都知道,这很可能就是珀莱雅的一个转折点,“三五年不增长,活着没问题,但你就看不到今天的珀莱雅了。”

方玉友先让营销部门和研发团队一起撒网式寻找尚未被对手“做透”的成分原料,从中筛选出了“肽”及“A醇”。以这两款原料为目标,团队又筛选出了有潜力的投资对象。

这之后,管理层带队在2019年多次往返西班牙游说目标合作原料厂商,以获得原料使用权。

原料问题解决后,方玉友又亲自推动了红宝石精华配方的开发。

《经济观察报》曾报道,在方玉友的坚持下,红宝石精华中多肽的含量从最初版本的3%提高到了20%。他对研发部门说,不必考虑多肽太贵,“加就行了”,要的就是和国际品牌含量一样高。

这之后,珀莱雅又用相同思路开发出了“双抗精华”。这也是珀莱雅针对年轻消费者推出的抗初老产品。

值得提到的是,这款产品与巴黎欧莱雅旗下同样主打抗衰老的逆时瓶精华同月上线,还都请了“顶流”艺人推广,颇有正面挑战巨头的意味。根据电商策略咨询公司解数咨询的数据,双抗精华和逆时瓶精华在当时售价分别为239元与339元,在预售期结束后,双抗精华的销量仅落后逆时瓶精华400万元。

现在,红宝石精华和双抗精华被外界称作珀莱雅的“大单品”。

方玉友曾在多个公开演讲中阐释大单品之于珀莱雅的意义。大单品被视作珀莱雅得以超越本土甚至海外同行的秘密武器,也被不少美妆企业以及跨行业企业学习、借鉴。

光大证券股份研报显示,2022年前三季度珀莱雅大单品收入的比重超35%,且大单品复购率超25%。化妆品行业媒体“青眼”在报道中提及,珀莱雅在2024年3月成为天猫护肤类目商品交易总额最高的品牌,而珀莱雅在当月产出最高商品交易额的单品包括双抗精华以及与红宝石精华同系列的红宝石面霜。

一位本土化妆品公司管理人员告诉界面新闻,其对于珀莱雅在打造大单品时显现出的内部协作之高效印象深刻。在他看来,珀莱雅和其它资历较老的本土化妆品公司的风格都不一样,它更像一家互联网公司,管理链路清晰,以项目和目标为导向,能在需要干大事时充分调动所有人员、资源实现目标。

但没有人会比珀莱雅更清楚大单品离成为真正的独家秘技还有多少距离。

2023年8月,珀莱雅举办公司2023半年度业绩说明会,方玉友携几位高管一起出席。

根据这份半年报的数据,珀莱雅营收、利润都实现双位数增长;实现经营活动现金流11.81亿元,已超过2022年全年;上半年该公司加权ROE达到13.29%,在A股品牌化妆品行业中排名首位。

可在这个说明会上,他们自己曝出了珀莱雅强势增长表象下的忧患:在2021年上市的另一款大单品源力面霜增长不佳;为了配合红宝石精华和双抗精华形成套组的营销概念“早C晚A”出现数据增长放缓。

与线上渠道转型效果立竿见影不同,产品研发的推进注定需要花更多时间,过程也多有反复。

欧莱雅研发出玻色因前后用了20年。雅诗兰黛小棕瓶更新一版配方需要花费几年时间,目前已有七代产品。而珀莱雅历史最久的大单品迄今也不过上市才三年,仍处于市场拓展期,正接受时间的考验。

某种程度上说,这种差距也是中国与欧美化妆品工业之间的距离。

全球美妆行业的话语权长久以来掌握在欧美企业之手。这些企业经过百年积累,有完整且成熟的从原料到配方再到批量生产的化妆品供应链矩阵,也形成了研发配合营销推动销量,销量反哺研发的产业循环。

中国美妆企业普遍较为年轻,现代化发展时间不过四十余年,且在过去很长的一段时间里和生物材料科学等基础科学关联不紧密。

尽管这些年诸如湃肽生物等中国原料企业发展迅猛,但中国现行化妆品原料目录不足9000种,其中中国原创原料占比极小。比较来看,欧美国家被批准可用的化妆品原料已达两三万种。

“现在的消费者变了,产品好,消费者才会买、才会分享。我们认为,未来化妆品品牌的竞争力还是科研实力。”方玉友在一次公开演讲中说。

现在在各个电商平台的评论区,或如小红书等社交社交平台,都更常见到中国化妆品消费者对于产品成分和配方的讨论。除了包装、香气、肤感这些显而易见的产品要素,中国消费者也在关注成分功效、成分含量、配方优越性等等。

在小红书上,不少用户会讨论珀莱雅产品中A醇的致敏可能,也会评价其专利成分的含金量。这些评论是抛开品牌及品牌归属地的。在科技光环的笼罩下,中国化妆品消费者变得更公平了——如果一个产品真的是有科技加持,能实现所述功效的,就值得买。

整个化妆品行业都在继续用科研武装自己。

欧莱雅直接宣布公司的全新定位就是科技公司,并携多个类别的产品亮相全球科技展会。雅诗兰黛在2023年于中国举办“科技峰会”。资生堂和宝洁也都有相关领域的大规模投资动作。

多个国内公司也已建立起从基础研究、前沿活性物开发、创新配方技术、临床功效验证等多个维度的全链条科研体系,并仍在通过加大设施投入、引进专家、收购投资海外科研机构等手段增强研发实力

在珀莱雅,靠近核心管理层的员工都知道“老板们花最多精力的就是研发。”

比如方玉友会在一线确保研发相关工作的每一个关键环节无虞。他会直接问研发部门某款产品的配方数据,也会把掌握的市场洞察分享给研发人员,并提出非常专业的产品开发要求:“修护要比竞品做得更完善,关键在于做基底膜修护”。

公司对研发硬件和团队的投入也在加大。珀莱雅从2008年就成立国内研发创新中心。又在2021年成立珀莱雅国际科学研究院,在基础研究、应用研究、原料研究、功效临床研究等领域展开探索;在2023年,珀莱雅聘请曾任国际美妆供应商巨头科蒂集团亚太区研发副总裁的魏晓岚担任该司首席科学官;而进入2024年,方玉友的其中一项工作目标是再为研发部门再招近百位新人。

与研发团队规模扩张成正相关的是,珀莱雅产品迭代速度的提升。

2023年9月,第三代红宝石面霜上市。在这款面霜中,珀莱雅首次加入了独家专利环状多肽化妆品新原料“环肽 -161”。这款成分是其与本土原料公司湃肽生物共同合作开发的 。

同月,珀莱雅上线“能量系列”,并在同年12月上新该系列精华。能量系列是珀莱雅高端化的尝试,将该品牌单品价格带从原来的200元价格带拉升至500元的范围。

2024年2月,珀莱雅源力面霜2.0版本上市,添加了包括XVII型重组胶原蛋白及神经酰胺AC60在内的市场热门成分。方玉友透露,源力面霜本来基数也不小,新品上市后增长几乎翻番。

研发是场持久战,需要企业能保持增长,持续输血。而要保持增长,只靠主品牌是不够的,只留在中国市场也不够。

但中国美妆公司们,不管新人老将都对主品牌和中国市场十分依赖。

珀莱雅就是个典型。珀莱雅公司目前已有七个子品牌,涵盖护肤、彩妆、洗护等品类。但在整个公司挑大梁的还是同名主品牌珀莱雅。它近年的营收占比始终约八成。其出海的尝试也才刚刚开始,且仅浅浅涉足了东南亚。

可作为参考的是,欧莱雅集团经营范围遍及130多个国家和地区,在全球拥有283家分公司。其旗下有超过40个品牌,涵盖大众、高端、皮肤科学和专业美发四个品类。消费者很难说出谁是欧莱雅的主品牌。该集团旗下大众和高端品牌们均以超三成的营收占比分庭抗礼。

不过,在珀莱雅管理层的规划里,“未来三至五年,每个子品牌将会有更大的发展空间”。

根据公开招聘信息,珀莱雅当前招募的研发岗位除了涉及主品牌珀莱雅,也包括旗下彩妆品牌彩棠、洗护品牌Off&Relax等。

主品牌珀莱雅的经验正在被复制到子品牌身上。

2019年被收购的彩棠近三年每年营收都保持翻番,处于高增速的增长阶段,目前可贡献全公司近10%营收。它的起势一定程度上正是借鉴了珀莱雅的大单品思路,从国内品牌很难占到优势、对科技要求更高的底妆品类入手,接连推出了高光、遮瑕、修容产品。这些产品配之以珀莱雅式的电商打法,让彩棠在三年后成为抖音彩妆双11大促第一。

Off&Relax和护肤品牌悦芙媞则是珀莱雅公司向海外市场进军的两张牌。

Off&Relax本身就是长踞日本乐天销量榜单前列的洗护品牌。其在日本市场的运作经验也可以为珀莱雅所用。

而悦芙媞正在成为珀莱雅公司探索东南亚市场的排头兵。

方玉友亲自带队去东南亚考察过。在他看来,印尼和越南就像他刚开始做化妆品代理那个年代的中国下沉市场——人均消费水平不高,品牌选择少,处处是新机遇。而马来西亚和泰国因为旅游业发达,消费业态相对成熟,但电商竞争的留白度高,因此也有得一做。

目前,定价较低的悦芙媞已进入了印尼和越南市场。而珀莱雅品牌已经开始做泰国和马来西亚的电商生意。据珀莱雅提供的数据,2023年,珀莱雅在马来西亚Shopee虾皮“双11”GMV排名第13,是唯一上榜的出海国货品牌,且其品牌词搜索量在这一时间点较同年1月较增长近9倍。

可以看到,中国美妆品牌们正在用这些年积累的财富和经验快速缩短自己与国际巨头的差距。用四十年追平百年一定不现实,但谁又知道五年、十年后的中国美妆企业会是什么样?

评论