文 | 独角金融 张黎明

编辑 | 高岩

4月16日,因涉嫌在ST美讯(600898.SH,曾用名国美通讯)、*ST紫鑫(002118.SZ)非公开发行股票保荐业务未勤勉尽责,东吴证券股份有限公司(下称“东吴证券”)(601555.SH)收到证监会立案告知书。

4月17日,东吴证券早盘低开,最终报收6.28元/股,当日收跌3.53%。截至发稿,东吴证券报收6.25元/股,市值311亿元。

1 东吴证券未发现上市公司欺诈发行

官网信息显示,东吴证券是全国第18家上市券商,拥有以证券经纪、资产管理、投资银行服务、投资服务、基金债券代销服务等为基本架构的证券服务体系。前身为苏州证券。2011年12月12日,东吴证券在上海证券交易所挂牌上市交易。

ST美讯曾是A股知名的通讯设备企业,公司实控人是曾三度问鼎胡润百富榜中国首富的黄光裕,不过公司因连续三年扣非净利润为负且持续经营不确定性被实施其他风险警示,如今ST美讯已在退市边缘,曾多次发布“股票可能被实施退市风险警示”。

据ST美讯此前公告,东吴证券为ST美讯2020年非公开发行股票的保荐机构,持续督导期截至2022年12月31日。期内,东吴证券持续督导ST美讯履行规范运作、信守承诺、信息披露等义务。

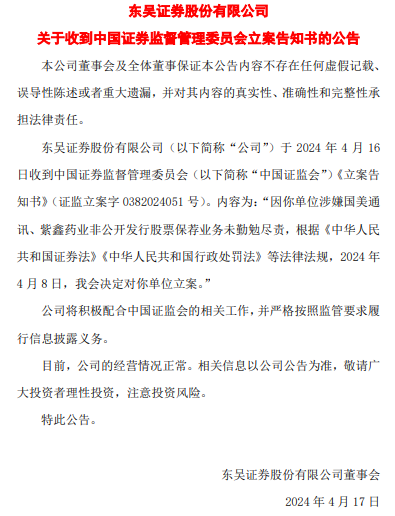

根据东吴证券于2023年5月披露的“保荐总结报告书”,东吴证券认为ST美讯的信息披露“不存在虚假记载、误导性陈述或重大遗漏”。

“东吴证券关于ST美讯非公开发行股票之保荐总结报告书” 图源:上市公司公告

然而,根据4月15日ST美讯收到的“行政处罚告知书”显示,ST美讯2020年、2021年年度报告存在虚假记载、2020年非公开发行股票构成欺诈发行。

此外,过往公告显示,东吴证券为*ST紫鑫2014年度非公开发行事项担任持续督导保荐机构,持续督导期截至2017年12月31日,目前*ST紫鑫已于2023年8月4日被深圳证券交易所摘牌。

*ST紫鑫(002118.SZ)曾是A股“人参之王”,自2009年进入人参行业以来,公司大量囤积人参原料,并借此发展人参产业链。但随着人参价格崩盘加之人参产品销量不及预期,公司自2019年以来持续出现扣非净亏损。

*ST紫鑫的财务造假事件则持续时间更久。根据公司4月10日在退市板块发布的公告,公司的财务造假情况自2013年持续至2021年,累计时间达9年之久。

其中,2013年至2020年,*ST紫鑫未按规定披露关联交易,导致公司年报涉嫌存在重大遗漏;2014年至2021年,公司涉嫌虚增林下参采购成本,以虚增存货;2017年至2018年,公司通过舞弊方式虚增营业收入和利润,其中2017年虚增营收0.94亿元、虚增净利润0.85亿元,2018年虚增营收2.00亿元,虚增净利润0.95亿元。

更早之前的2014年,*ST紫鑫也曾进行过一次定增。在此次定增中,公司共计发行了1.27亿股股份,募集资金16.00亿元,用于补充流动资金及偿还银行贷款,在定增中其引用的数据也涵盖上述虚假数据。

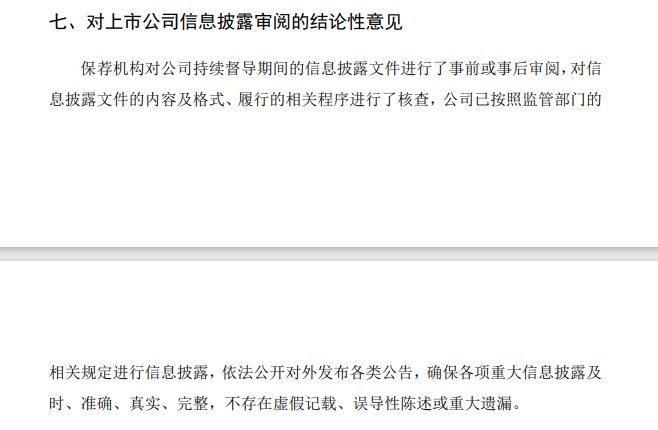

不过,作为*ST紫鑫定增的保荐人,东吴证券在保荐过程中及事后的持续督导过程中,未发现上述情况。

“东吴证券关于*ST紫鑫持续督导保荐工作总结报告书” 图源:上市公司公告

2 遭客户吐槽、旗下保代屡收罚单

除保荐上述两个定增项目存在违规外,东吴证券的投行业务也屡收罚单。

1月23日,因江苏剑牌农化股份有限公司(以下简称“剑牌农化”)及其保荐人撤回发行上市申请,上交所终止其发行上市审核。

值得一提的是,剑牌农化的IPO之路十分曲折。从2015年至今,公司已数次提交招股说明书,最近一次提交是在2023年3月,此次主动撤回上市申请,也意味着其IPO梦的再一次破裂。

在闯关IPO的路上,剑牌农化还曾被出具警示函。

2020年4月21日,中国证监会向公司出具了《行政监管措施决定书》,指出公司在首次公开发行股票并上市过程中,存在大量纸质应收票据取得与背书存在异常、以相同票据向客户退款并收回、委托加工物资未按加工单位单独核算等问题。

上述行为违反了相关规定,中国证监会决定对剑牌农化采取出具警示函的行政监管措施。

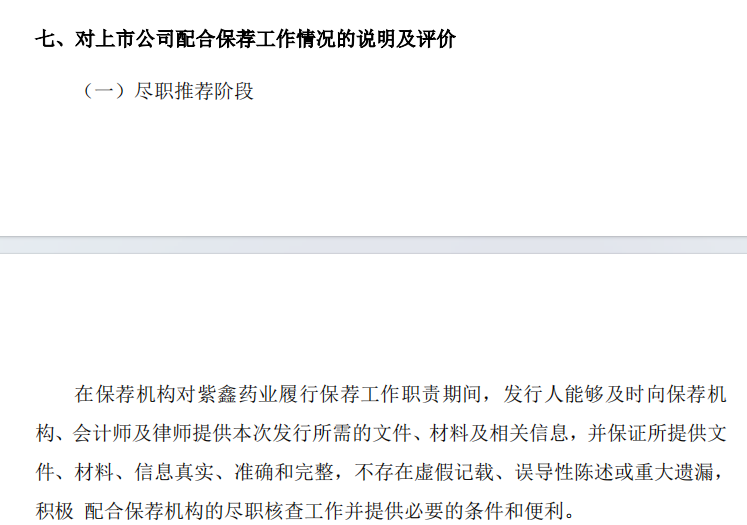

剑牌农化的两名保荐代表人也收到了警示函。理由是在担任江苏剑牌农化股份有限公司首次公开发行股票并上市保荐代表人过程中,未勤勉尽责,对发行人应收票据等事项的核查不充分。

图源:证监会官网

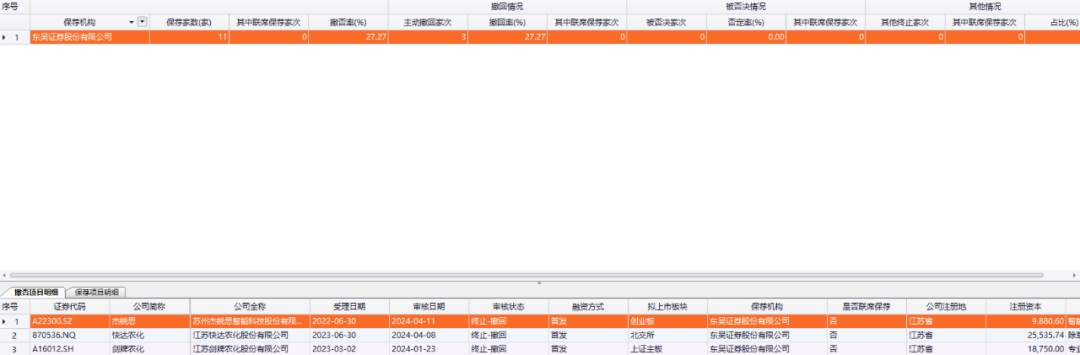

独角金融梳理发现,开年至今东吴证券共保荐11个项目,主动撤回3家(撤否率为27.27%),除剑牌农化外还包括快达农化和杰锐思。

图源:东方财富Choice

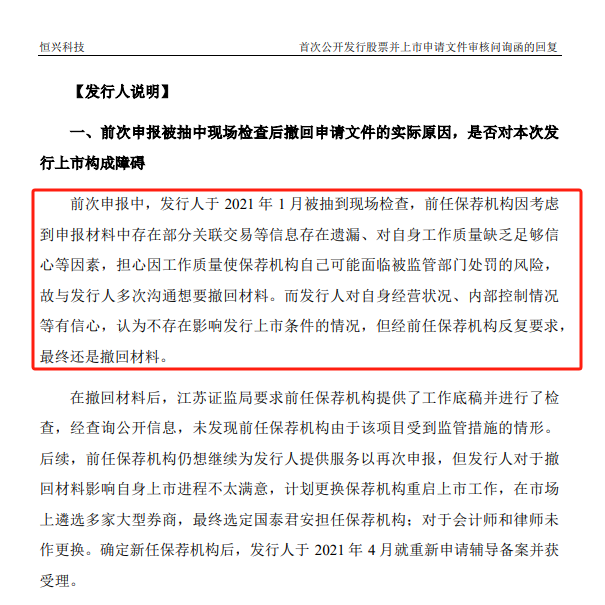

此外,东吴证券还被客户“吐槽”执业质量。2020年12月,江苏恒兴新材料科技股份有限公司(以下简称“恒兴科技”)在东吴证券的保荐下向深交所递交了创业板IPO申请材料,但申报仅1月余就被“抽中”现场检查,随后主动终止了IPO。2023年5月,恒兴科技转由国泰君安(601211.SH)保荐,在上交所首轮问询中,要求恒兴科技对早前撤回的实际原因做出解释。

恒兴科技矛头指向东吴证券,直言后者因担心工作质量问题遭到监管部门处罚而要求撤回申报材料。

“前任保荐机构(即东吴证券)因考虑到申报材料中存在部分关联交易等信息存在遗漏、对自身工作质量缺乏足够信心等因素,担心因工作质量使保荐机构自己可能面临被监管部门处罚的风险。故与发行人多次沟通想要撤回材料。”恒兴科技表示。

3 东吴证券独董聘任流程存在重大瑕疵、保荐多个项目业绩“变脸”

东吴证券保荐项目还存在“上市即变脸”的问题。

据红星资本局报道,中基协网站公布的处罚信息显示,去年1月,北交所上市审核中心还对东吴证券两名保代李海宁、李俊作出自律处罚,涉及一诺威(834261.BJ)首发保荐项目。从简历看,这两名保代均为东吴证券投资银行北京总部高级副总裁。一诺威去年4月在北交所上市,还不到一年时间业绩已经“变脸”,2023年营收、净利分别同比下滑0.20%、33.36%。

此外,东吴证券数个IPO保荐项目呈现出项目质量不高但项目超募、佣金率高的情况,且出现业绩“变脸”、首日破发现象。

例如,东吴证券联合保荐的腾亚精工(301125.SZ),上市第一年,腾亚精工的营收利润便开始下降,出现业绩“变脸”,2023年三季报显示,其净利润同比下降32.07%。该项目中,东吴证券的保荐佣金率高达9.65%,高于市场平均的5.19%,且高于保荐人东吴证券2022年度IPO承销项目平均佣金率6.97%。

东吴证券保荐的佳合科技(872392.BJ)上市首日破发,收盘时跌幅2.50%,上市首年营业利润同比下降3成。这单项目中,东吴证券的保荐佣金率高达8.10%,同样高于市场平均水平。

东吴证券保荐的隆扬电子(301389.SZ)、建科股份(301115.SZ)、荣旗科技(301360.SZ)等IPO项目也均出现超募和业绩“变脸”的情况,分别超募近11亿元、7.82亿元、5.66亿元。

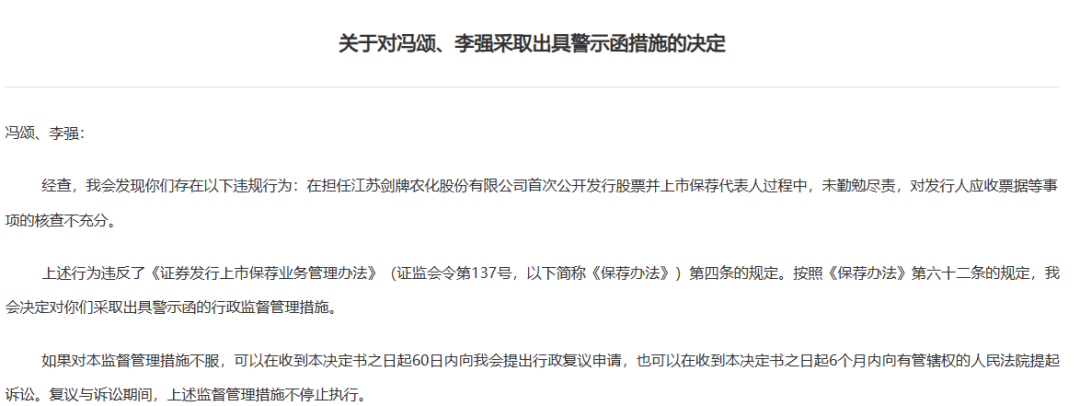

保荐项目业绩变脸、保荐过程中未勤勉尽责外,该券商的独董聘任流程还存在重大瑕疵。

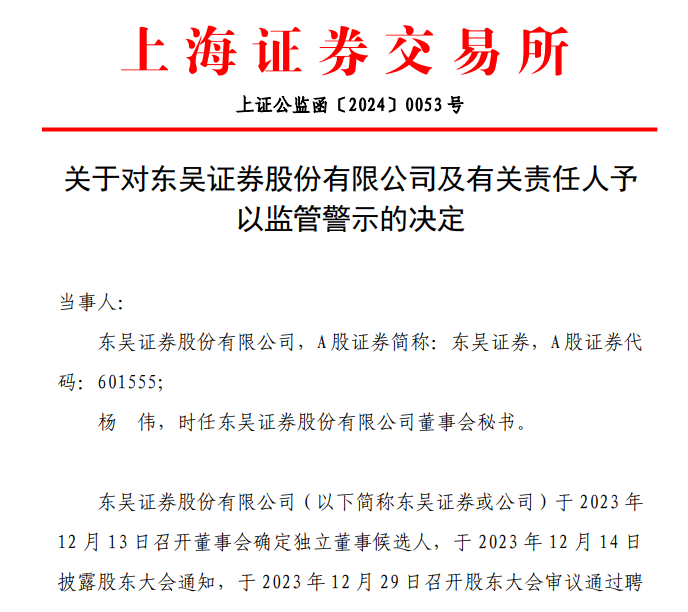

2月23日东吴证券公告收到了来自上交所的罚单。东吴证券及时任董事会秘书杨伟被监管予以警示。

警示函中提到,东吴证券于2023年12月13日召开董事会确定独立董事候选人,次日披露股东大会通知,于同年12月29日召开股东大会审议通过聘任独立董事的议案。但是,公司未能在选举独立董事的股东大会通知公告前,即2023年12月14日前通过上交所公司业务管理系统提交独立董事候选人的有关材料,迟至同年12月28日才提交独立董事候选人的有关材料,经上交所要求补正后,至2024年1月3日即股东大会召开后才完成补充提交,备案时间明显迟延,聘任流程存在重大瑕疵。

图源:上市公司公告

上交所认为,时任东吴证券董事会秘书杨伟作为公司信息披露事务具体负责人,未能勤勉尽责,对公司违规行为负有责任。

对于东吴证券被立案,你有什么看法,你近期还关注哪些被罚券商?欢迎留言评论。

评论